Die kapitalmarktbasierte Vorsorge wird zur Regel

Die Lebensversicherer verabschieden sich auf breiter Front von Produkten mit garantierten Zinsen. Weil der Bedarf nach Altersvorsorgeprodukten weiter hoch bleibt, werden die Kunden kapitalmarktorientierte Tarife akzeptieren müssen.

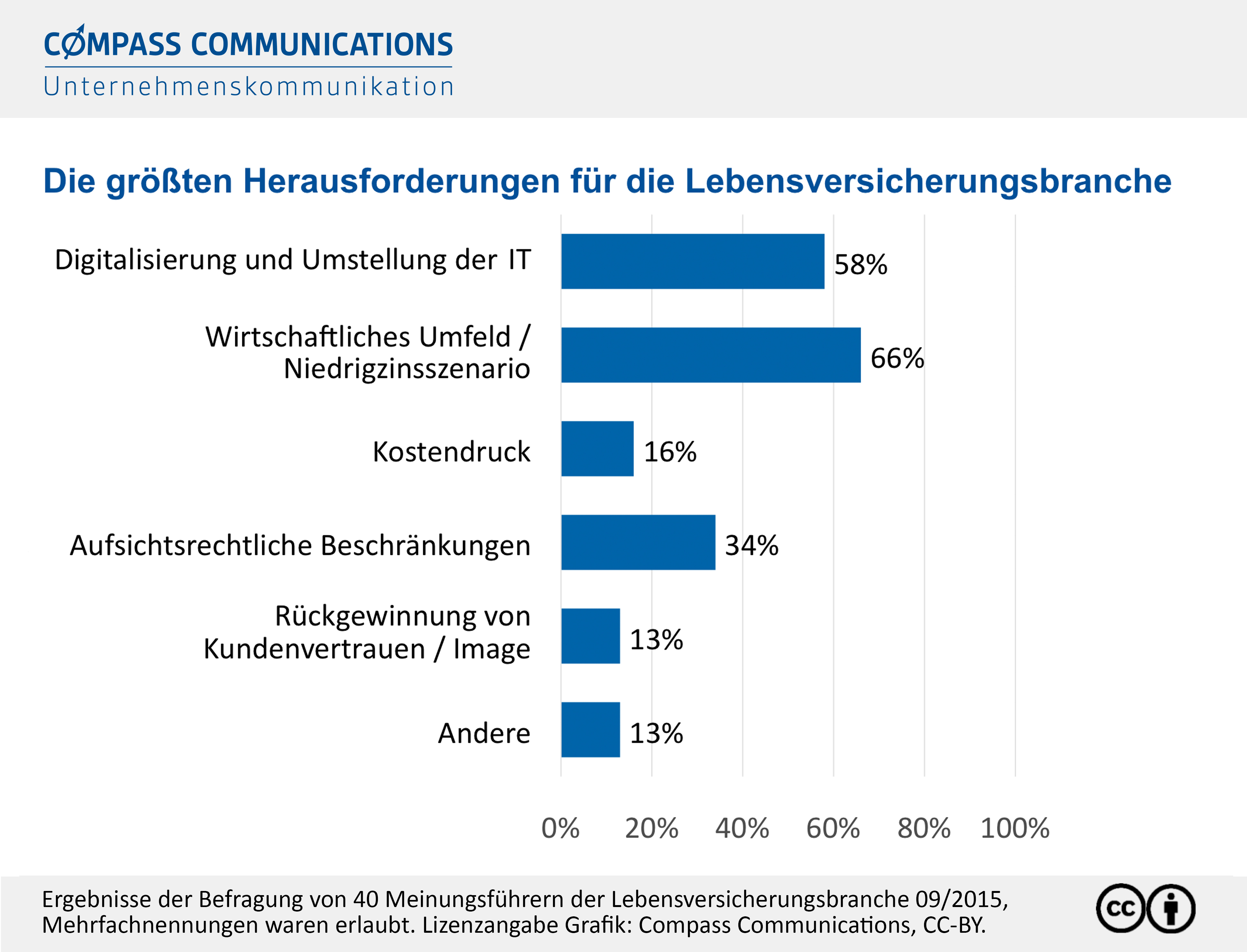

Dies geht aus einem White Paper hervor, zu dem die Starnberger Unternehmens-Kommunikationsagentur Compass Communications 40 prominente Meinungsführer der Lebensversicherungsbranche zur den Herausforderungen der Zukunft und möglichen Lösungsansätzen befragt hat.

Danach prognostiziert Allianz-Leben-Chef Dr. Markus Faulhaber, dass in zwei Jahren bei der Allianz Lebensversicherung der Anteil der klassischen Lebensversicherung im Neugeschäft unter zehn Prozent liegen wird. „Hält die Phase niedriger Zinsen an, wird es in fünf, zehn Jahren so gut wie keine Lebensversicherung mit Garantiezins mehr geben.“

Insgesamt 95 Prozent der Branchenexperten gehen der Umfrage zufolge davon aus, dass sich der Trend zu renditeorientierten Produkten mit alternativen Garantien oder auch ohne Garantiekomponente weiter fortsetzt. Inspiration könnte aus dem Ausland kommen. Anbieter aus dem angelsächsischen Raum mussten sich früher an veränderte Kundenbedürfnisse anpassen und können einen natürlichen Innovationsvorsprung nutzen. „Wir haben bereits vor 15 Jahren Vorsorgelösungen in Deutschland eingeführt, die 50 Prozent und mehr in Aktien investieren und Garantien zum Ende der Laufzeit bieten“, erklärt Bernhard Rapp, der stellvertretende Deutschlandchef der Canada Life. „Der hinterlegte Fonds der Unitised-With-Profits Policen hat seit Auflegung 2004 eine Performance von über sechs Prozent nach Managementgebühren erwirtschaftet“, so Rapp.

Ein weiterer Schwerpunkt des White Papers ist die Digitalisierung. Mehr als die Hälfte der Meinungsführer zeigt sich davon überzeugt, dass die Kundenzufriedenheit in der Lebensversicherung durch zunehmende Digitalisierung steigt. 71 Prozent gehen davon aus, dass die Entwicklung zu mehr Transparenz, zum Beispiel bei den Kosten, führt, 53 Prozent erwarten besser vergleichbare Versicherungsangebote. Rund drei Viertel prognostizieren mehr Produktinnovationen, mehr Preiswettbewerb sowie eine bessere Beratungsqualität durch die Möglichkeit, die Beratungsleistung in sozialen Netzen zu bewerten.

„Die Digitalisierung ist eine unglaubliche Chance für die Versicherungsbranche. Die neuen Technologien verbessern Transparenz und vereinfachen die Produktgestaltung“ erklärt Swiss-Re-Vorstand Thierry Leger. Der weltweit führende Rückversicherer will gemeinsam mit seinen Erstversicherungskunden verstärkt digitale Angebote entwickeln. „Insgesamt werden wir eine Entwicklung zu mehr Kundenorientierung spüren, auch durch die Tatsache, dass die Markteintrittsbarrieren niedriger werden.“ Der Wandel eröffne ein nie dagewesenes Spektrum an Optionen.

Digitalisierung sei weder rein technische Aufrüstung noch zusätzliche Social-Media-Beratung oder Online-Vertrieb, so die Experten. Sie beschreibe einen systematischen Wandel quer zu bestehenden Strukturen. „Digitalisierung betrifft die gesamte Wertschöpfungskette“, so Axa-Vorstand Dr. Patrick Dahmen. „Das bedeutet differenzierende Services, die Weiterentwicklung von Produkten und Vertrieb sowie eine entsprechende Innovationskultur im Unternehmen.“ Vor allem gehe es darum, das Big-Data-Potenzial zur Lebensweise der Kunden sinnvoll auszuwerten und zu nutzen. Dabei würden viele Versicherer deutlich weiter als bis zur klassischen Risikobewertung denken. „Den wesentlichen Mehrwert von Big-Data für unser Geschäft sehen wir in verbesserten Interaktionsformen mit dem Kunden und bedarfsgerechteren Lösungen“, erklärt Dahmen. Noch seien Anbieter dabei, Daten zu sammeln und die Chancen der Datenauswertung zu analysieren und zu bewerten. Wer schneller ist als andere, habe einen entscheidenden Wettbewerbsvorteil.

Mitmischen bei der großen Datensammlung will bekanntlich auch Google. „Je besser die Auswertung der vorhandenen Daten, etwa über kontextuelle Verbraucherbedürfnisse oder die dynamische Customer Journey erfolgt, desto genauer, relevanter und zielgerichteter lassen sich Verbraucher mit dem richtigen Produktangebot zur richtigen Zeit am richtigen Ort und Endgerät und mit der richtigen Botschaft ansprechen“, argumentiert Dr. Nikos Kotalakidis, Leiter Versicherungen von Google Deutschland.

portfolio institutionell newsflash 04.11.2015/Hans Pfeifer

Autoren: portfolio institutionell In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar