Jetzt absichern! Aber wie?

Das dritte Top des Aktienmarkts innerhalb von 15 Jahren fühlt sich anders an als die beiden Vorgänger in den Jahren 2000 und 2007. Den niedrigen Volatilitäten zum Trotz trauen die Anleger der Situation nicht. Welche Möglichkeiten gibt es zur Absicherung?

Gastbeitrag von Dr. Jochen Papenbrock (PPI AG, Frankfurt und Think Tank Firamis) und Dr. Peter Schwendner (Zentrum für Alternative Investments und Risk Management, Zürcher Hochschule für Angewandte Wissenschaften).

Zum Jahreswechsel 2013/14 feierten die Aktienbörsen das dritte Top innerhalb von 15 Jahren. Deutsche institutionelle Anleger wollen allerdings nicht so recht mitfeiern. Die Aktienquoten liegen niedrig, viele haben auf „Risk-Parity“-Ansätze vertraut und halten hohe Bestände an Bonds niedrigster Kupons. Die Kapitalmarktabteilungen vieler Banken haben abgebaut, die steigenden Kurse waren nicht von entsprechenden Umsätzen im Aktien-Sales begleitet. Im Corporate-Bond-Markt spielt die Musik noch ein wenig, aber viele Investoren fürchten ein jähes Ende, falls die Notenbanken ihnen den flauschigen Teppich der Liquidität unter den Füßen wegziehen sollten. Im Mai und Juni 2013 hatte schon die Diskussion um ein potenzielles „Tapering“ zu einem gleichzeitigen Einbruch von Aktien und Bonds geführt, was auch viele aktive Strategien nicht gut verkraftet haben.

Vom Bedarf an laufenden Erträgen aus den Investments bei verschwindenden Risikoprämien sollten alternative Investments profitieren. Deren Returns waren insbesondere bei Hedgefonds aber mager. Offensichtlich stört die Konzentration der Märkte auf Fed und EZB die Korrelationsdynamik („Risk on, Risk off“) so sehr, dass vormals bewährte Konzepte nicht mehr funktionieren. Im Juni-Heft 2013 (Seiten 12 ff.) hatten wir hierzu Trendfolgestrategien näher beleuchtet.

Was aber ist mit dem Konzept der Wertsicherungsstrategien und deren Ziel, das Verlustrisiko im Falle sinkender Kurse an den Wertpapiermärkten zu begrenzen und gleichzeitig eine Partizipation an steigenden Wertpapiermärkten zu ermöglichen? Dies war vor etwa zehn Jahren populär, wurde aber wohl zu zyklisch vermarktet. Zudem ist nicht klar, wie effektiv diese Strategien wirklich sind. Sind sie im aktuellen Umfeld eine Lösung, oder muss ganz neu gedacht werden?

Zwei klassische Beispiele für solche Portfolio-Absicherungsstrategien sind CPPI, also die dynamische Steuerung der Aktienquote über das Delta eines hypothetischen Calls, und eine rollierende Protective-Put-Strategie, die kontinuierlich eine Put-Option unterhalb des aktuellen Kursniveaus vorhält. Ein Beispiel für ein ganz neues Konzept ist die sogenannte Tail-Risk-Strategie. Dieser statistisch-ökonometrische Ansatz modelliert empirische Charakteristika von Renditezeitreihen möglichst exakt und antizipiert mit diesem Informationsvorsprung extreme Marktverwerfungen beziehungsweise warnt vorzeitig vor krisenhaftem Verhalten. Beispiele für diese empirischen Fingerabdrücke („Stylized Facts“) sind autoregressives Verhalten, Clustering der Volatilität, Verteilungsschiefe sowie eben die Fat Tails (mehr Wahrscheinlichkeitsmasse in den Extremen als bei der Normalverteilung zugeteilt). Dieses Verhalten ändert sich dynamisch in der Zeit, und wird aktiv mitmodelliert. Der Fat-Tail-Ansatz geht unter anderem auf Benoît Mandelbrot in den frühen 60er Jahren zurück und wurde sogar durch den neuen Wirtschaftsnobelpreis-Träger Fama (Mandelbrots Doktorvater) in seinen frühen Arbeiten aufgegriffen. Ein weiterer Baustein der dynamischen Tail-Risk-Strategie stammt ebenfalls aus den Elfenbeintürmen, es handelt sich um Arch-Modelle zur Abbildung des Volatilitätsclusterings. Diese wurden in den 80ern durch Robert Engle entwickelt, der später auch den Nobelpreis erhielt. Zurzeit kann jedoch beobachtet werden, dass sich die Fat-Tail-Modellierung aus dem eher akademisch geprägten Umfeld kontinuierlich ihren Weg in die Finanzbranche gebahnt hat. Seit Ausbruch der Finanzkrise haben führende Asset Manager und Tool-Anbieter Konzepte in ihrem Portfolio, die vom Praktiker als „Black Swans“, „Extremwerte“ oder „Fat Tails“ bezeichnet werden. Dahinter verbergen sich oft besagte Tail-Risk-Ansätze.

Auf dem Prüfstand: klassische und innovative Absicherungen

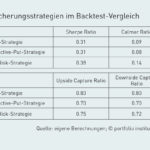

Wir unterziehen die Klassiker „CPPI“ und „Protective Put“ sowie den vielversprechenden Tail-Risk-Ansatz einem Härtetest. Der Backtestzeitraum Dezember 1996 bis September 2013 enthält ganz unterschiedliche Krisenszenarien und nachfolgende Erholungen. Dazu werden die täglichen Dax-Renditezeitreihen dieser Periode genommen und die drei Strategien durchsimuliert. Das Resultat wird mittels gängiger risikoadjustierter Performance-Maße bestimmt. Zum einen wird die Sharpe Ratio gemessen – Risiko wird hierbei als symmetrische Dispersion definiert (Volatilität). Zum anderen wird die Calmar Ratio verwendet, um das (asymmetrische) Draw-down-Risiko zu berücksichtigen (Calmar Ratio = mittlere Überrendite/maximaler Drawdown). In den Strategien werden die Gesamtkosten (zum Beispiel Halten von Optionen, Zinsen, Transaktionskosten) berücksichtigt.

Die beiden klassischen Strategien sind grob vergleichbar – klarer Sieger ist aber die Tail-Risk-Strategie. Den dritten Platz hält die Protective-Put-Strategie, vermutlich weil Optionen im langjährigen Mittel „zu teuer“ relativ zu den tatsächlich realisierten Volatilitäten sind. Wie verhält es sich nun mit der Zielerreichung, also Verlustbegrenzung ohne das Aufwärtspotenzial zu beschneiden? Hierzu wird die Upside (Downside) Capture Ratio gemessen. Diese zeigt an, wie die kumulierten Renditen der Strategie aussehen, wenn der Index nach oben (nach unten) geht. Je höher (niedriger) der Wert, desto besser.

Auch hier verhalten sich die Klassiker ähnlich. Die höchste Partizipation am Upside hat die CPPI-Strategie, dafür aber auch die höchste Downside Capture Ratio. Die Tail-Risk-Strategie liegt im Upside wie im Downside zwischen den anderen Strategien. Besonders auffällig ist jedoch die Beobachtung, dass nur die Tail-Risk-Strategie über asymmetrische Upside und Downside Capture Ratios verfügt – und zwar genau in der richtigen Richtung, um sie zu einer „guten“ Strategie zu machen. Damit stellt die Tail-Risk-Strategie eine moderne ingenieurmäßig aussteuerbare Anwendung dar.

Warum schneidet die Tail-Risk-Strategie so gut ab?

Der Markt ist zwar seit 1996 insgesamt gestiegen, dies aber nicht kontinuierlich. Die massiven zwischenzeitlichen Drawdowns erschwerten das Markt-Timing. Zwar haben wir momentan eine Hochphase an den Aktienmärkten. Diese basiert aber weniger auf guten Fundamentaldaten, sondern eher auf der Antizipation weiterer Rettungspakete der Notenbanken. Aus Sicht vieler Investoren bestehen die strukturellen Probleme aber weiterhin. Insofern scheint eine gefühlte Absturzwahrscheinlichkeit derzeit eher noch zu steigen. Dies kann sich in den Marktbewegungen frühzeitig abzeichnen, was von der Tail-Risk-Strategie offensichtlich früh genug registriert wird.

Ist das gute Abschneiden Zufall?

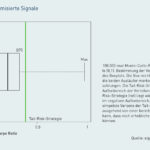

Der gewählte Testzeitraum, die Modellparametrisierung, das Strategie-Set-up – all dies kann zufällig zu den guten Ergebnissen der Tail-Risk-Strategie geführt haben. Handelt es sich also um eine „Monkey-Strategie“, bei der ein Affe zufällig mit Dartpfeilen wirft, um eine Handelsstrategie zu generieren? Die Tail-Risk-Strategie liefert für den jeweils nächsten Handelstag das Signal 0 (desinvestiert sein) beziehungsweise 1 (Dax long). Die Tail-Risk-Strategie wurde daher 100.000-mal mit randomisierten Signalen („mit Zurücklegen“) simuliert. Die Verteilung der generierten Sharpe Ratios dieses Samples ist in der Abbildung in Form eines Boxplots dargestellt. Interessanterweise schneidet die Monkey-Strategie in der gewählten Marktphase erstaunlich gut ab. Die Tail-Risk-Strategie (grün) liegt im deutlich positiven Außenbereich der Verteilung. Als weiterer Test wurden die Signale dieser Strategie komplett umgedreht, die Kaufsignale also in Neutralsignale und die Neutralsignale in Kaufsignale transformiert. Es wird also immer genau das Gegenteil von dem gehandelt, was die Strategie vorgibt. Diese „falsche“ Tail-Risk-Strategie (rot) liegt wie nicht anders erwartet per Konstruktion deutlich im negativen Außenbereich.

Zur Implementierung sei angemerkt, dass dieses gute Ergebnis bereits mittels der einfachsten Methodenausprägungen erzielt wurde. Weitere Ansatzpunkte sind ausgefeiltere Verteilungsmodelle, robustere Parameter-Fittings, automatisierte Qualitätssicherungsalgorithmen, dynamische und umfassendere Handelskonzepte und -regeln sowie Optimierungsroutinen. Nach unseren Erfahrungen tragen diese zur weiteren Ergebnisverbesserung deutlich bei.

Wo kommt die Tail-Risk-Strategie zum Einsatz?

Im einfachsten Fall wird eine Absicherungsstrategie gegenüber einem Index oder einer Benchmark, wie in diesem Beispiel, gefahren. Im nächsten Schritt ist sie als Risiko-Overlay für zusätzliches Alpha und sogar zur Asset Allocation nutzbar. Sobald nämlich eine konsistente und ausreichend granulare Renditezeitreihe (Index, Markt) vorliegt, kann die Tail-Risk-Mechanik für diese Daten angewendet werden. So lassen sich zum Beispiel über Index-Futures zusätzliche Risikoprämien in bestimmten Asset-Klassen in Aufschwungphasen verdienen, sofern Anlagegrenzen Berücksichtigung finden. Bei Abschwüngen neutralisiert sich die Tail-Risk-Strategie automatisch.

Fazit

Neben den fundamentalen Ansätzen bedarf es maschineller Lernverfahren, Ökonometrie und Statistik, um die Marktdynamiken insbesondere auf ihr Krisenverhalten hin zu untersuchen. Das proaktive Management der Risiken und der ingenieurmäßige Investmentansatz bei der Asset-Allokation und der Portfoliokonstruktion führen klar zu besserer risikoadjustierter Performance.

Gastbeitrag von Dr. Jochen Papenbrock (PPI AG, Frankfurt, und Think Tank Firamis) und Dr. Peter Schwendner (Zentrum für Alternative Investments und Risk Management, Zürcher Hochschule für Angewandte Wissenschaften)

Die Autoren möchten sich für die fachliche und technische Unterstützung bei Prof. Dr. Natalie Packham (Frankfurt School of Finance & Management), sowie bei Dr. Michael Herbst (PPI AG) bedanken.

portfolio institutionell, Ausgabe 1/2014

Autoren: portfolio institutionell In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar