Multi Asset: einer für alles

Der Atem der Geschichte ist in den Portfolios Deutschlands zu verspüren wie zuletzt 1989 beim Mauerfall. Damals wurden Grenzen geöffnet und Barrieren eingerissen. Die Menschen bekamen die Freiheit, und es entstand eine neue Ordnung in Europa.

Mit der Öffnung deutscher Portfolios für Multi-Asset-Mandate werden gleichsam bislang feststehende Grenzen zwischen Aktien und Anleihen sowie zwischen traditionellen und alternativen Assets eingerissen. Asset Manager bekommen größere Freiheiten, und das Risikomanagement wird auf eine neue Basis gestellt. Weht nun ein frischer Wind of Change durch die Portfolios? Oder entpuppt sich Multi Asset nur als (teuer bezahlte) heiße Luft? Verbreitet Multi Asset weltgeschichtlichen Glanz, der sich glitzernd und funkelnd auf die Portfolios niederlegt? Oder ist Multi Asset nur ein Zeuge dafür, dass sich Geschichte wiederholt, dass also lediglich die Wiederkehr von durch ein modisches Multi-Asset-Gewand aufgehübschten Mischfonds ansteht oder gar Hedgefonds eine neue Chance bekommen?

Nüchterner betrachtet muss man feststellen, dass diese Entwicklung mit einem geringeren revolutionären Schwung verläuft. Das Denken in Asset-Klassen-Schubladen bleibt erhalten. Trotzdem wird Platz für Multi Asset eingeräumt, der mit der Einführung der Master-KAG vor etwa einer Dekade und dem damit einhergehenden Spezialisierungsgedanken eigentlich nicht mehr gegeben war. Doch Not macht erfinderisch beziehungsweise offener für die Idee, Asset Manager nach ihrem Gutdünken – unter Vorgabe bestimmter Risikoparameter und Renditeziele – die Asset-Klassen selbst auswählen zu lassen. Nachdem man aus der Aktienkrise von 2002 die Lektion gezogen hatte, breiter zu diversifizieren, musste man erkennen, dass dies in der Finanzkrise 2008 wegen der gegen eins tendierenden Korrelationen nur mäßig erfolgreich war. Daraus zog man wiederum die Lehre, dass die Asset Allocation dynamischer erfolgen muss. Bei Rendite- und Volatilitätszielen von beispielsweise fünf bis acht Prozent sind viele Investoren derzeit gerne bereit, über ihren Schatten zu springen und die Allokationsentscheidung auszulagern. Die beiden großen Unterschiede zu Balanced-Fonds bestehen darin, dass innerhalb von Multi Asset nicht nur Aktien, Anleihen und Cash allokiert werden, sondern zum Beispiel auch Rohstoffe, Währungen, Wandelanleihen oder Reits, und dass die Beta-Allokation deutlich dynamischer als bei den meisten Balanced-Fonds erfolgt. „Im Niedrigzinsumfeld haben die Alpha-Quellen Taktik und neue Asset-Klassen an Bedeutung gewonnen“, sagt Joachim Meyer von der Allokationsberatung Meyer & Cie., die zudem Manager von Multi-Asset-Mischfonds selektiert.

„L’allocation c’est moi” est passé

„Diese Entwicklung hin zu Multi Asset wurde nicht von der Anbieterseite, sondern von den Investoren angestoßen. Investoren suchen ergebnisorientierte Investments“, kommentiert Jörg Ambrosius von State Street. In einer kürzlich von State Street veröffentlichten Studie spielt Multi Asset eine gewichtige Rolle. Attraktiv an Multi Asset ist für Investoren aus Sicht von Ambrosius noch ein weiterer Punkt: „Die Komplexität sinkt, und die Effizienz steigt.“ Zudem könne der Investor – zumindest kurzfristig – mit der Allokationsentscheidung auch sein individuelles Risiko auslagern, indem er gegenüber den Gremien auf die Fehler des Asset Managers verweist.

Gemäß der von State Street beim Informationsdienstleister FT Remark in Auftrag gegebenen Studie „Frontline Revolution: The New Battleground for Asset Managers“ unter 300 Anlagespezialisten weltweit – darunter 25 aus Deutschland – setzen 67 Prozent der Befragten auf Multi-Asset-Lösungen als größten Wachstumstreiber in den kommenden drei Jahren. Als weit weniger aussichtsreich eingestuft werden dagegen traditionelle, aktiv verwaltete Aktienstrategien (17 Prozent) und traditionell verwaltete Rentenstrategien (sieben Prozent). Der Wechsel von traditionellen Anlageprodukten hin zu Multi-Asset-Lösungen repräsentiert nach Einschätzung der Studienmacher einen Wendepunkt für die Branche. Und dieser biete gewaltige Wachstumsmöglichkeiten. Allerdings: Im Hinblick auf den absehbaren Run auf Multi-Asset-Lösungen vertreten jedoch 74 Prozent der Umfrageteilnehmer die Ansicht, dass nur wenige Asset Manager bereits die Voraussetzungen erfüllen, um diese integrierten Lösungen überhaupt anzubieten. Nach Angaben von State Streets Joseph Antonellis sind sich über 90 Prozent der Umfrageteilnehmer darin einig, dass bei der Akquisition neuer Kundenvermögen die Manager mit dem höchsten Maß an Transparenz die Oberhand gewinnen. Sein Rat: „Vermögensverwalter können ihre Zielgenauigkeit verbessern, indem sie ein spezifisches Spektrum an Instrumenten und Fähigkeiten erarbeiten, um in diesem schwierigen Umfeld erfolgreich zu bestehen.“ Hierbei spiele die Umgestaltung einzelner Anlageprodukte zu ausgereiften Lösungen eine wichtige Rolle.

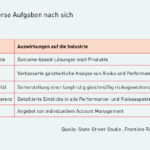

Die veränderten Kundenanforderungen werden mit den Stichworten „bessere Diversifikation”, „weniger Volatilität” oder „mehr Transparenz” beschrieben. Die für eine Multi-Asset-Welt konkreten Herausforderungen liegen in neuen Anwendungen wie insbesondere Risiko- und Performance-Analysen sowie entsprechenden Personalressourcen (siehe auch Tabelle auf der folgenden Seite). Diese Anforderungen könnten nach Ansicht von Jörg Ambrosius für Teamabwerbungen und Konsolidierungen bei den Asset Managern sorgen.

Selbstverständlich ergeben sich mit Multi Asset für Asset Manager insbesondere im anhaltenden margenarmen ETF-Trend interessante Verdienstmöglichkeiten. Eingependelt hat sich eine mit Aktienmandaten vergleichbare Fee. Beispiele, bei denen Ausgabeaufschläge, Mindestvolumina und Performance Fees außen vor bleiben: F&C ruft für den HVB-Stiftungsfonds für die institutionelle Tranche eine jährliche Verwaltungsvergütung von 60 Basispunkten auf und Threadneedle Investments für die industrielle Tranche des „Global Asset Allocation“ eine von 75 Basispunkten. Flossbach von Storch, neben Carmignac hierzulande wohl der Multi-Asset-Schrittmacher, taxiert beim Multiple Opportunities die laufenden Kosten mit 65 Basispunkten. Das Lösungspaket bietet also auch eine interessante Honorierung. Allerdings besteht kein Businessmodell darin, die Expertise aus verschiedenen Asset-Klassen zu einer Multi-Asset-Lösung zusammenzuwerfen. Dass es nicht ganz so einfach geht, ergibt sich aus der Studie von State Street, aber auch aus folgender Angabe von Frank Richter von Standard Life Investments: „Allein für Multi Asset beschäftigen wir 44 Mitarbeiter. Davon sind sieben ausschließlich mit dem Risikomanagement unserer drei Multi-Asset-Strategien beschäftigt. Solche Ressourcen aufzubauen, ist nicht einfach.“ Mit Multi Asset hat Standard Life auch bei deutschen Pensionskassen fast 50 Milliarden Euro eingesammelt, die Standard Life dafür mit jährlich immerhin 85 Basispunkten entgelten.

Ein Paketaufschlag ist aber nicht unbedingt gegeben. 60 Basispunkte verlangt zum Beispiel auch Veritas für den ETF-Dachfonds, der ausschließlich in ETF diverser Asset-Klassen und Geldmarktinstrumente investiert. Beim Avana Multi Assets Pensions I, der ebenfalls in diverse ETF investiert, sind es 61 Basispunkte Verwaltungsvergütung. Einzeltitelauswahl kostet also nicht unbedingt extra. „Für Asset Allocation und Einzeltitelauswahl verlangen wir keine doppelten Gebühren“, erklärt Toby Nangle von Threadneedle Investments, der sich für das Stock-Picking auf die Expertise der entsprechenden Threadneedle-Investments-Teams stützt. Unter Schwankungen komme die Performance zu 85 Prozent aus der Asset Allocation und zu 15 Prozent aus der Selektion der Einzeltitel. „Für die Anleger steht nicht das Stock-Picking im Vordergrund, sondern die Asset Allocation“, erklärt Christian Hille. Eine Preisdifferenzierung ist für den Head of Asset Allocation and Multi Asset Retail der DeAWM aber durchaus angebracht, da das Research für die Einzeltitelebene teilweise auch nur für Multi Asset gemacht werde. Transparenter mögen aber vielen Investoren Modelle erscheinen, die nur Betas allokieren.

Consultants-Komplott

Eine mitunter nur mäßige Begeisterung rufen Multi-Asset-Fonds bei manchen Consultants hervor. Diese sehen in der Asset Allocation ein eigenes Geschäftsfeld und stellen mitunter ein eigenes Produkt aus verschiedenen Managern zusammen. „Viele Consultants verbinden mit Allokationsthemen eigene Geschäftsinteressen und stehen Multi Asset eher reserviert gegenüber“, so ein Vertreter eines Multi Asset Managers. Ähnlich der Eindruck von Frank Richter von Standard Life Investments: „Manche Consultants machen Ausschreibungen für Multi Asset. Manche Consultants wollen aber lieber ihre eigene Allokationsexpertise einbringen und zum Beispiel ihr eigenes Portfolio platzieren.“ Eine Konkurrenzsituation und damit auch die Frage, wie man mit diesem Interessenkonflikt umgeht, ist also gegeben. Interessant ist hier ein Blick nach Großbritannien, wo Multi Asset und Consultants eine sehr große Tradition haben. „Vor der Finanzkrise mochten Consultants Multi-Asset-Angebote nicht. Seit Multi Asset aber gezeigt hat, dass die Downside begrenzt war und man an der Erholungsphase partizipieren konnte – den Kundenvorstellungen also entsprechen konnte –, ist die Einstellung der Berater zu Multi Asset positiver geworden“, beschreibt Toby Nangle die Entwicklung. Für die Zukunft sieht der Head of Multi Asset bei Threadneedle Investments aber die Beraterzunft gefordert, den Konflikt zu lösen, wie man Kunden die eigenen Allokationsfähigkeiten und die von Dritten präsentiert. Die naheliegende Lösung ist, etwaige Interessenkonflikte anzuzeigen. „Der Consultant hat aber auch die Möglichkeit, Multi Asset Manager wie uns als alternatives Investment oder als Satellit zu deklarieren“, so Christophe Bernard. Der Vontobel-Chefstratege sieht durchaus eine Konkurrenzsituation mit Consultants: „Unser größter Konkurrent sind aber passive Anlagestrategien.“

Es geht nicht um Asset-Klassen, sondern um Ziele

Kein Placet für Multi Asset kommt seitens größerer Investoren, die nicht auf der Suche nach schlüsselfertigen Lösungen sind. „Die Gothaer beschäftigt für die Kapitalanlage und den Fondsvertrieb 89 Mitarbeiter. Da müssen wir schon den Anspruch haben, selbst der Multi Asset Manager zu sein“, erklärt Finanzvorstand Harald Epple. „Dies gilt auch für unsere fondsgebundenen Lösungen.“ Das Kapitalanlagevolumen der Gothaer liegt bei etwa 26 Milliarden Euro. Auch die Bayerische Versorgungskammer (BVK) sieht Multi Asset als „für uns nicht geeignet“ an. „Wir wollen die Kontrolle und das Risikomanagement über unsere strategische und taktische Allokation selbst in der Hand haben“, erklärt Vorstandsmitglied André Heimrich. Bedenken hat Heimrich insbesondere bezüglich der Risikosteuerung, da eine tägliche Transparenz fehlt. Als weiteren Kontrapunkt nennt André Heimrich die Effizienz: „Beispielsweise werden in Multi-Asset-Mandaten auch Währungspositionen beigemischt. Hier kann es passieren, dass sich im Fonds eine Dollar-Long-Position befindet, wir aber Dollarabsicherungen für US-Bestände fahren. Im Extremfall haben wir eine Null-Position, zahlen aber auch zweimal Gebühren.“ Die BVK hat ihr Anlagevolumen von etwa 70 Milliarden Euro besonders breit über verschiedene Asset-Klassen gestreut.

Die LV 1871, deren Kapitalanlagevolumen bei knapp fünf Milliarden Euro liegt, nutzt dagegen Multi Asset sowohl in der Versicherung als auch in den fondsgebundenen Angeboten (siehe auch Interview auf den Seiten 35f). Letzteres ist aber generell eher die Spielwiese von Multi Asset bei Versicherungen. Dies lässt sich auch aus den Erfahrungen von Flossbach von Storch schließen, deren Multiple-Opportunities-Produkt sich in vielen fondsgebundenen Ansätzen findet. Bei Anlagen der Versicherungen selbst ist der Ansatz jedoch weniger präsent. „Hier sind wir stärker mit reinen Asset-Klassen-Mandaten, also Aktien- oder Rentenportfolios, vertreten. Hier ist Fokussierung gefragt, denn das Risikobudget von Versicherungen ist knapp. Das, was für riskante Anlagen vergeben wird, sollte dann aus Effizienzgründen auch zu 100 Prozent in riskante Investments investiert sein“, teilt Philipp Vorndran mit. „Dafür sind immer mehr Pensionskassen, auch Schweizer über ihre Alternatives-Quote, und Stiftungen in unseren Multi-Asset-Strategien investiert.“ Kleinere Investoren neigen eher zu Plug-and-Play-Lösungen. Diese werden dann mitunter auch nicht nur für ein Teilvermögen genutzt. „Bei kleineren Vermögen besteht die Möglichkeit, dass das Gesamtvermögen komplett mit mehreren Absolute-Return-Multi-Asset-Managern mit absoluten Ertragszielen bestückt wird“, erklärt Joachim Meyer.

Als passende Teilkomponente aufgesetzt, haben jedoch auch große Investoren, sowohl institutionelle als auch große professionelle Kunden insbesondere aus dem Wealth Management, Bedarf an Multi Asset. Möglicherweise will ein Investor die Multi-Asset-Risikomanagementexpertise des Anbieters für ein Overlay nutzen. Die DeAWM, die mit Multi Asset große Erwartungen verbindet, sieht bei Großanlegern eine große Nachfrage nach einer solchen Lösung. Diese Einsatzmöglichkeit sieht auch Swiss Life Asset Managers. „Für ein Overlay die Risikomanagementexpertise aus unseren Balanced- und Multi-Asset-Lösungen einzusetzen, ist aber nur möglich, wenn uns der Investor Einblick in die aktuelle Asset-Allokation ermöglicht“, erklärt Georg Weiß, Head of Business Development in Deutschland. Möglicherweise besteht in großen Vermögen aber auch ein Absolute-Return-Bucket, in dem auch Platz für ein Multi-Asset-Satellit ist. „Einige Investoren haben parallel zum Gesamtportfolio zusätzlich noch ein Silo für Multi Asset, in dem sich dann zum Beispiel auch Mischfonds oder Wandelanleihen befinden. Eine Einordnung als Liquiditätsersatz ist ebenfalls möglich“, erklärt Petra Lugones Targarona von Macquarie Investment Management, das mit seinen Multi-Asset-Lösungen in Deutschland bislang 425 Millionen Euro eingesammelt hat. Damit dieses Teilvermögen zum Gesamtvermögen passt, sollte mit dem Multi Asset Manager ein zum Gesamtvermögen vergleichbares Ertrags- und Risikoziel vereinbart worden sein – womit sich natürlich die Frage der Diversifikation stellt. Aufgrund des um die Asset-Klassen Währungen, Rohstoffe sowie Derivate erweiterten Anlageportfolios und der stärkeren Betonung der taktischen Komponente des Multi Asset Managers ist aber im Normalfall eine Streuung gegeben. Petra Lugones Targarona ergänzt: „Unsere Allokation ist sehr aktiv und flexibel. Dadurch geht unsere Korrelation zu starren Mischfonds gegen null.“

Eine Architektur für Multi Asset

Welche Frage sich neben der Diversifikation natürlich auch stellt: Wie passt Multi Asset in die bei einem Investor bestehenden Asset-Klassen-Strukturen? Die Einordnung als Absolute-Return-Teilvermögen ist insofern nicht ganz sauber, da in diesem ja ebenfalls in Anleihen und Aktien investiert wird. Die Schublade „Aktie“ ist also eigentlich schon belegt. Und um Alternatives handelt es sich zwar bei Rohstoffen, Währungen und, mit Abstrichen, bei Reits, nicht aber bei Anleihen und Aktien. Als Strukturierungshilfe denkbar ist die Vorstellung, dass man sich als Innenarchitekt versteht, der mit Multi Asset einen kleinen, aber eleganten Schrank vom Stardesigner geschickt mit dem großen bewährten Kleiderschrank komponiert. Ein anderes Bild könnte sein, den großen Kleiderschrank mit zusätzlichen Fächern auszustatten. Schließlich hat man üblicherweise nicht alle Hosen in einem Fach, sondern bewahrt Anzughose, Jeans und Sporthose getrennt voneinander auf, da mit diesen Utensilien auch unterschiedliche Zwecke verfolgt werden. Aus Multi-Asset-Sicht handelt es sich bei diesen Zusatzfächern um „Opportunitäten“. „Opportunitäten bindet man in eine bestehende diversifizierte Anlagestrategie ein, um nicht genutzte strategische Asset-Klassen und/oder externe, taktische Steuerungsfähigkeiten zu nutzen. Viele Investoren mit einem Liability-Matching-Ansatz machen von solchen Konzepte auch für ihr ertragssuchendes Teilvermögen Gebrauch“, erläutert Berater Joachim Meyer.

Produkt, Lösung und Philosophie

Erschwert wird die Einordnung in bestehende Asset-Klassen-Schemata auch dadurch, dass das Grundverständnis von Multi Asset höchst unterschiedlich ausfallen kann. Fragt man zum Beispiel drei leitende Mitarbeiter, die alle beim gleichen großen Asset Manager beschäftigt sind, der in Multi Asset einen „Megatrend“ sieht, was Multi Asset sei, kommen mit „Produkt“, „Lösung“ und „Philosophie“ drei verschiedene Antworten.

Nicht mehr mit Zu- und Einordnungsfragen befassen müssen sich Investoren, die einen radikalen Schritt wagen und die Mandate des Core Investment nur noch an mehrere Multi Asset Manager vergeben. „Diese Manager sollten dann die gleichen Ziele haben, das heißt ein explizites Renditeziel mit vordefiniertem Risikobudget, aber unterschiedliche Strategien verfolgen“, erklärt Vontobels Christophe Bernard. Wichtige Voraussetzung hierfür ist einmal ein neutrales Reporting, ob die Manager auch wirklich in verschiedenen Assets engagiert sind. Zweite Voraussetzung: „Der Investor braucht Mut zum Karriererisiko, da sich ein solcher Ansatz völlig vom üblichen unterscheidet“, so Bernard. Aber auch bei einem Portfolio von Multi Asset Managern in einem Teilvermögen muss (besser) auf Überlappungen geachtet werden. „Derzeit sind wir mit einigen Optimierungen oder Re-Allokationen von Multi-Asset-Mandaten beschäftigt. Diese hatten zu stark korreliert“, berichtet Dr. Harald Eggerstedt von Towers Watson. Generell präferiert Towers Watson eine strategische Allokation mit Vergabe von Spezialistenmandaten statt taktischer Asset-Allokation innerhalb eines Multi-Asset-Mandats bei einem Manager. Eggerstedt erklärt: „Die Bottom-up-Renditequellen sind stärker diversifiziert und nachhaltiger. Dagegen spielt bei der Allokation von Asset-Klassen der Zufall eine große Rolle.“

Outcome und Income

Auch die Frage der Zuordnung zu Asset-Klassen hat dazu geführt, dass verschiedene Multi-Asset-Ausprägungen entstanden sind. Neben dem generalistisch ausgeprägten, lediglich seine Rendite- und Risikozielen – dem Outcome – verfolgende und sich auf seine breite und dynamische Asset-Klassen-Auswahl stützende „Multi-Asset-Klassiker“ gibt es noch speziellere Multi-Asset-Typen. Viele Manager haben auch ein „Income“-Angebot, bei dem die Generierung von stabilen Ausschüttungen im Vordergrund steht.

Ein Beispiel ist der M&G Income Allocation Fund, für den dessen Manager Wertpapiere im Visier hat, die einen regelmäßigen, wachsenden und diversifizierten Ertragsstrom generieren. Für einen solchen Fixed-Income-Ersatz eignen sich insbesondere High Yields, Schwellenländeranleihen, Dividendenaktien oder Reits. Der M&G-Fonds zielt auf eine Ertragsrendite von jährlich vier Prozent mit monatlicher Ausschüttung ab, auf einen langfristigen Kapitalzuwachs von jährlich zwei bis vier Prozent und eine mittelfristige Volatilität von vier bis zehn Prozent per annum. Die attraktive Ausschüttungsquote wird also mit einem vergleichsweise geringen und darüber hinaus lediglich langfristigen Kapitalzuwachs bezahlt.

Christian Hille, DeAWM, weist darauf hin, dass zwischen den beiden Ausrichtungen „Total Return“ und „Income“ große Unterschiede bestehen: „Bei Total Return ist ein effektives Drawdown-Management eine wichtige Komponente. Bei Income will man nur die großen Drawdowns entschärfen. Dafür spielt das Managen der Ausfallrisiken und natürlich Ausschüttungen eine größere Rolle.“ Sehr unterschiedlich dürften bei beiden Ausprägungen zum Beispiel die Behandlung von Staatsanleihen und Rohstoffen gesehen werden. Mangels Ausschüttungen sind diese für Income kaum interessant, werden für Total Return aber wegen ihrer Diversifikationseigenschaften geschätzt. Ein weiterer Unterschied besteht auch darin, dass es bei Multi-Asset-Income in erster Linie um das langfristige Erzielen von Risiko- und damit auch Liquiditätsprämien geht.

Multi Credit & Co.

Eine weitere Multi-Asset-Subvariante und ein Kind der Zeit: Multi Asset Credit. Laut dem Mercer European Asset Allocation Survey 2014 unter europäischen betrieblichen Altersversorgungseinrichtungen investieren Investoren, die sich eine breitere Diversifikation und eine dynamischere Asset-Allokation wünschen, verstärkt in Multi-Asset-Credit-Strategien. Damit sei das Ziel verbunden, ein diversifiziertes Portfolio an Anleihen mit Kreditrisiken wie Investment Grade, High Yields, Financials, Loans, strukturierte Kreditprodukte, Schwellenländeranleihen und Wandelanleihen zu erschließen, dessen Zusammensetzung im Zeitablauf an die Entwicklungen dieser Teilmärkte angepasst werden kann. „Da sich viele Investoren von traditionellen Benchmark-orientierten Credit-Mandaten verabschieden, werden Multi-Asset-Credit-Strategien wichtiger. Wir erwarten daher 2014 eine verstärkte Aktivität in diesem Bereich”, läßt sich Mercer-Berater Herwig Kinzler zitieren.

Im Gegensatz zu den Constrained-Portfolios spielt bei Multi Asset Credit die Bonität keine maßgebliche Rolle. Wichtig ist schließlich, die gesamte Klaviatur des Credit-Segmentes, sowohl was die Bonität als auch die Asset-Klassen betrifft, nutzen zu können. Dies kann deutschen Anlegern regulatorische Probleme bereiten. Sondervereinbarungen hinsichtlich Ausschlüssen, auch wegen bereits im Portfolio bestehender Risiken, wirken sich aber wiederum auf die Rendite von Multi Asset Credit aus. „Letztlich gibt der Kunde vor, was er möchte. Wenn jedoch zu viel ausgeschlossen wird, macht Multi Asset Credit keinen Sinn“, sagt Walter Vogl vom unabhängigen Finanzdienstleister HS Financial Products, der die Multi-Asset-Credit-Strategien von ECM Asset Management seit Gründung 1999 exklusiv in Deutschland und Österreich umsetzt. „Ohne allzu große Beschränkungen kann ein Portfolio, das zu mindestens 80 Prozent in Titel mit Investment-Grade-Rating investiert und VAG-konform ist, ein Renditeziel von vier Prozent nach Kosten erwirtschaften. Einmal wollte ein Kunde Financials ausschließen. Dann wäre die Renditeerwartung aber auf unter drei Prozent gesunken“, so Vogl, der hinzufügt, dass das Renditeziel auch immer vom gegebenen Risikobudget abhängt. Von deutschen Anlegern aller Anlegergruppen seien in dieser Strategie über eine Milliarde Euro investiert. Zuflüsse seien gerade in jüngster Zeit gekommen.

Die Ucits-Variante des Multi-Asset-Credit-Fonds kostet ab einer Mindestanlagesumme von 500.000 Euro 50 Basispunkte und liegt damit etwa im Bereich von High-Yield- und Loan-Fonds, die ECM auch wegen des „In-Boxen-Denkens“ von Investoren ebenfalls anbietet. Vogl: „Multi Asset Credit ist zwar für den Asset Manager ein finanziell nicht uninteressantes Produkt, allerdings ist der Ansatz aufgrund der sehr aktiven Steuerung der Portfolien recht aufwendig.“ Der Fonds bietet eine tägliche Liquidität, wobei man sich im Ernstfall gut überlegen sollte, ob man Kursrückgänge bei ABS, High Yields oder Emerging Market Debt nicht besser aussitzen sollte. „In einer Kreditkrise läuft alles südwärts. Multi Credit bieten wir darum nicht als Absolute-Return-Produkt an“, erklärt Frank Richter von Standard Life Investments. Ein Knackpunkt für Multi Credit sind natürlich auch steigende Zinsen. Dagegen hilft keine Diversifizierung, sondern nur eine neutrale Duration wie beim ECM-Ansatz. Andererseits fehlt bei einer neutralen Duration auch ein wichtiger Renditehebel.

Die Spielwiese in spezialisierten Multi-Asset-Ansätzen ist groß. Eine weitere Variante kennt das US-Magazin „Pensions & Investments“ mit „Liquid Alternatives“. Diese allokiert High Yields, Listed Real Estate, Listed Private Equity sowie Aktien und Anleihen der Schwellenländer. Alliance-Bernstein offeriert eine Emerging Markets Multi Asset Solution (Emma) in die Aktien, Anleihen und Währungen von Schwellenländer eingehen. In der Pipeline eines anderen Anbieters ist ein Infrastrukturkonzept, welches sich aus gelisteter und ungelisteter Equity- und Debt-Infrastruktur zusammensetzen soll. Erkennbar ist, dass ein spezialisiertes Multi Asset Illiquiditäten und im Ernstfall Tail Risks aufweist. Das ist nicht nach jedermanns Geschmack: „Liquidität ist ein wichtiges Thema“, so Daniel Knoerr, Portfoliomanager Aktien & Multi-Asset-Strategien bei Ampega Investment auf einem portfolio-Roundtable. „Wir sehen Multi-Asset-Management in unseren Policen als Baustein aus liquiden Asset-Klassen. Was wir nicht mehr brauchen, ist ein Diversifikationsnutzen oder eine Illiquiditätsprämie von weniger fungiblen Asset-Klassen. Wir verwenden liquide Vehikel, um jederzeit handlungsfähig zu sein. Dies ist wichtig, um die Asset Allocation flexibel taktisch anzupassen.“

Als Problemlöser ist Multi Asset aufgrund seiner Eigenschaften ein überzeugendes Konzept – wenn da nicht eine Kleinigkeit wäre: die Performance. „Die Bilanz von konventionellen aktiven wie alternativen Mischfondskategorien überzeugt nicht. Ein 50:50-ETF-Mischfonds, der jährlich auf seine Ausgangsallokation zurückgesetzt wird, schneidet in praktisch allen Zeiträumen deutlich besser ab“, kritisiert Ali Masarwah, Chefredakteur Morningstar Deutschland. Zur Ehrenrettung von Multi Asset ist aber anzuführen, dass die bestehenden Strategien eine hohe Diversifikation aufweisen und auch mit Marktindizes wegen der Volatilitäts- und Absolute-Return-Ziele sowie verschiedener Ausschüttungsziele nur eingeschränkt vergleichbar sind. „Schlussendlich wird erst die nächste Marktkorrektur mit den dann vermutlich verbundenen Korrelationsexplosionen Aufschluss über die Güte von Multi-Konzepten geben“, sagt Masarwah.

Vorausblickend entscheidet aber nicht allein die nächste Marktkorrektur über den Erfolg von Multi Asset. Im Niedrigzinsumfeld liegt nämlich nicht nur eine Chance für den Vertrieb, sondern auch eine Herausforderung für das Management. „Der natürliche Diversifikator von Aktien, nämlich Staatsanleihen erstklassiger Bonität, weist kaum noch eine Rendite auf. Mögliche Bond-Alternativen sind die Asset-Klassen Währungen und Volatilität, die aber eine hohe Komplexität aufweisen“, erklärt Bernard. Steigende Zinsen würden zudem historische Daten entwerten und insbesondere starre Balanced-Konzepte unter Druck setzen. Als alternatives Hedge-Instrument zu Staatsanleihen können auch Rohstoffe dienen. So erhöhte Macquarie Investment Management als Hedge zu den geopolitischen Risiken in der Ukraine und im Iran beispielsweise die Rohstoffquote.

Die Zukunft: Multi Strategy

Eine wichtige Zukunftsfrage ist zudem, wo die Asset-Klassen-Allokation eigentlich noch Renditechancen bietet, wenn die Vermögenspreisinflation auch einmal Aktien erfasst hat. Hierzu verweist die Branche gerne auf Multi Strategy. Unter diesem Begriff kann man ein Portfolio von Multi Asset Managern verstehen. Mehr die Zukunft von Multi Asset spiegelt aber das Strategieverständnis von Standard Life Investments. Standard Life Investments, eines der größten Multi-Asset-Häuser, offeriert neben dem Gars-Flaggschiff noch sogenannte Global Focused Strategies, die im Vergleich zu Gars noch zusätzlich auf der Einzeltitelebene Strategien wie Long-Short innerhalb von Aktien, Anleihen oder Real Estate verfolgen. Statt von ganz neuen Produkten zu sprechen, sieht Vontobel die Zukunft vermehrt in einer Beimischung von Multi-Asset-Strategien in bestehende Portfolios. „Je weiter die Märkte gelaufen sind, desto weniger Risikoprämien und desto mehr möchte ich Multi Asset Strategy beimischen“, so Christophe Bernard, der hierbei an eine Quote von 20 bis 30 Prozent denkt. Im Endeffekt erhöhen sich so die Renditechancen, die Diversifikation aber auch die Komplexität. Bernard: „Eine Rechtfertigung für Multi Asset Strategy besteht nur, wenn man das dafür nötige Risikomanagement im Griff hat.“ Ähnliche Gedanken hierzu hegt Chris Childs von F&C, der in liquiden Alternative Assets/Strategies und Relative Value Strategies erweiternde Elemente für traditionelle Multi Asset Funds sieht. Ersteres zielt auf das Einsammeln von Risikoprämien ab und Relative Value auf Strategien verschiedener F&C-Managern. „Entscheidend für beide Substrategien ist, dass sie miteinander und in ihrer Kombination zu den traditionellen Asset-Klassen gering korreliert sind“, so Multi-Asset-Experte Childs. Ebenfalls zu berücksichtigende Komponenten sind die Implementierungskosten und die Liquidität. Dem Investor sollte bewusst sein, dass bei Strategieansätzen die pure Aktienquote keine Aussagekraft mehr hat.

Was eine Zukunft bringt, in der Grenzen niedergerissen werden und die einzelnen viel größere Freiheiten beschert, hat der Mauerfall gezeigt. Die Hoffnung auf blühende Landschaften wich kleineren und größeren Enttäuschungen. Die Maueröffnung hat aber auch viele Chancen eröffnet.

Von Patrick Eisele

portfolio institutionell, Ausgabe 7/2014

Schlagworte: Hedgefonds

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar