Immobilien

18. August 2014

Sicherheit rückt in den Hintergrund

Nach Jahren der Sicherheitsorientierung werden Europas Immobilieninvestoren mutiger. Sie wagen sich in B-Lagen vor und beginnen Core-Plus-Strategien umzusetzen.

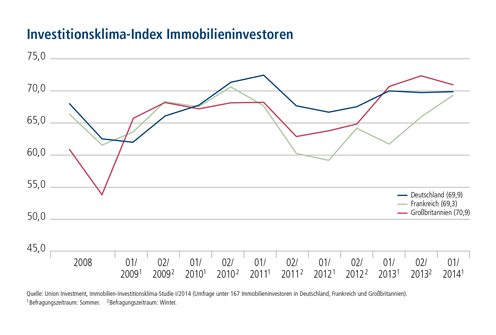

Sicherheit ist nicht mehr das Maß aller Dinge. Europas Immobilieninvestoren wechseln sechs Jahre nach Beginn der Finanzkrise ihre Anlagestrategien und wagen wieder Engagements außerhalb der großen europäischen Metropolen. Die Märkte in der südlichen Peripherie werden nicht mehr von vornherein ausgeschlossen. Dies geht aus der aktuellen Studie „Investitionsklimaindex“ von Union Investment hervor, für die im Juni und Juli dieses Jahres 167 institutionelle Immobilienanleger und Immobilienunternehmen in Deutschland, Frankreich und Großbritannien befragt wurden.

Aufgrund des hohen Preisniveaus und der verbesserten Marktperspektiven beginnen immer mehr europäische Immobilieninvestoren ihre Core-Plus-Strategien umzusetzen. Laut der Studie wächst die Bereitschaft, bei Objektkäufen kürzere Mietvertragslaufzeiten zu akzeptieren, sich an Projektentwicklungen zu beteiligen und bei Projektkäufen höhere Abstriche bei der Vorvermietung hinzunehmen. Außerdem zeigt sich, dass die Investitionsplanungen für die nächsten zwölf Monate bei jedem zweiten Befragten eine stärkere Beimischung von Objekten in Sekundärstädten vorsehen. Der Blick richtet sich vor allem auf die jeweiligen Heimatmärkte, in denen die befragten Investoren gute Rahmenbedingungen sehen, um sich auch in die zweiten Lagen vorzuwagen. Allerdings: In eine übergreifende B-Stadt-Strategie beziehen die Investoren neben den drei großen europäischen Volumenmärkten (Deutschland, Großbritannien und Frankreich) nur Schweden, Spanien und die Niederlande in nennenswertem Maß ein.

Wie die Studie weiter zeigt, hat die hohe Nachfrage nach Immobilien außerdem dazu geführt, dass sich Bestandshalter neue Verkaufsstrategien zurechtlegen. Für 68 Prozent der Befragten heißt das Gebot der nächsten zwölf Monate, Marktchancen auszunutzen, um Portfolios zu bereinigen, Megaimmobilien loszuschlagen oder Gewinne mitzunehmen. „Im Sinne der Risikovorsorge werden Chancen für Verkäufe in nachgefragten Märkten deutlich aktiver wahrgenommen als in den letzten Jahren. Auch werden wieder großvolumige Portfoliotransaktionen das Marktgeschehen beeinflussen“, erklärt Dr. Frank Billand, Mitglied der Geschäftsführung der Union Investment Real Estate.

Wie die Studie weiter zeigt, hat die hohe Nachfrage nach Immobilien außerdem dazu geführt, dass sich Bestandshalter neue Verkaufsstrategien zurechtlegen. Für 68 Prozent der Befragten heißt das Gebot der nächsten zwölf Monate, Marktchancen auszunutzen, um Portfolios zu bereinigen, Megaimmobilien loszuschlagen oder Gewinne mitzunehmen. „Im Sinne der Risikovorsorge werden Chancen für Verkäufe in nachgefragten Märkten deutlich aktiver wahrgenommen als in den letzten Jahren. Auch werden wieder großvolumige Portfoliotransaktionen das Marktgeschehen beeinflussen“, erklärt Dr. Frank Billand, Mitglied der Geschäftsführung der Union Investment Real Estate.

Wappnen für den Zinsanstieg

Obwohl bislang ein nachhaltiger Anstieg der Zinsen nicht in Sicht ist, haben die Investoren die damit verbundenen, potenziellen Risiken bereits auf dem Radar. Etwas mehr als die Hälfte der Befragten gibt an, dem Risikomanagement in diesem Zusammenhang allgemein mehr Beachtung zu schenken. Neben der Vorbereitung von Verkaufsportfolios (41 Prozent) und verstärkten Investitionen in den eigenen Immobilienbestand (40 Prozent) lässt sich bei den Investoren im Verlauf der vergangenen zwölf Monate zudem eine aktivere Risikosteuerung des gesamten Immobilienportfolios (56 Prozent) feststellen. Wie die Studie zeigt, gehören bereits für 43 Prozent die Durchführung von Stresstests zum Repertoire, um mögliche Auswirkungen der Zinswende auf das Portfolio oder Fonds zu analysieren. Mehr als jeder Zweite zudem seine Maßnahmen zur Sicherung der Mieterträge verstärkt.

Obwohl bislang ein nachhaltiger Anstieg der Zinsen nicht in Sicht ist, haben die Investoren die damit verbundenen, potenziellen Risiken bereits auf dem Radar. Etwas mehr als die Hälfte der Befragten gibt an, dem Risikomanagement in diesem Zusammenhang allgemein mehr Beachtung zu schenken. Neben der Vorbereitung von Verkaufsportfolios (41 Prozent) und verstärkten Investitionen in den eigenen Immobilienbestand (40 Prozent) lässt sich bei den Investoren im Verlauf der vergangenen zwölf Monate zudem eine aktivere Risikosteuerung des gesamten Immobilienportfolios (56 Prozent) feststellen. Wie die Studie zeigt, gehören bereits für 43 Prozent die Durchführung von Stresstests zum Repertoire, um mögliche Auswirkungen der Zinswende auf das Portfolio oder Fonds zu analysieren. Mehr als jeder Zweite zudem seine Maßnahmen zur Sicherung der Mieterträge verstärkt.

Die optimistische Stimmung auf den europäischen Investmentmärkten spiegelt sich zu guter Letzt auch in den Erwartungen der Investoren an die eigene wirtschaftliche Entwicklung wider. So schätzen 65 Prozent ihre wirtschaftliche Lage besser ein als im Vorjahr. Für die nächsten zwölf Monate rechnet dieselbe Anzahl mit einem deutlichen Aufwärtstrend für das eigene Geschäft. Die nationalen Indizes, die das Investitionsklima in Deutschland, Großbritannien und Frankreich abbilden, liegen nach Jahren der Divergenz wieder auf vergleichbarem Niveau (siehe Abbildung). In Deutschland stieg der Index um 0,2 Punkte auf 69,9 Punkte, blieb also nahezu auf konstantem Niveau.

portfolio institutionell newsflash 18.08.2014/Kerstin Bendix

Autoren:

portfolio institutionell

In Verbindung stehende Artikel: portfolio institutionell newsflash 18.08.2014/Kerstin Bendix

Schreiben Sie einen Kommentar