Solvabilität deutscher Lebensversicherer sinkt

Gegenüber dem Vorjahr ist die Solvabiliätsquote durchschnittlich um 8,4 Prozentpunkte nach unten gegangen, wie der neue Map-Report zeigt. Die Beurteilung der Kapitalstärke an dieser einen Kennzahl ist aber mit Vorsicht zu genießen.

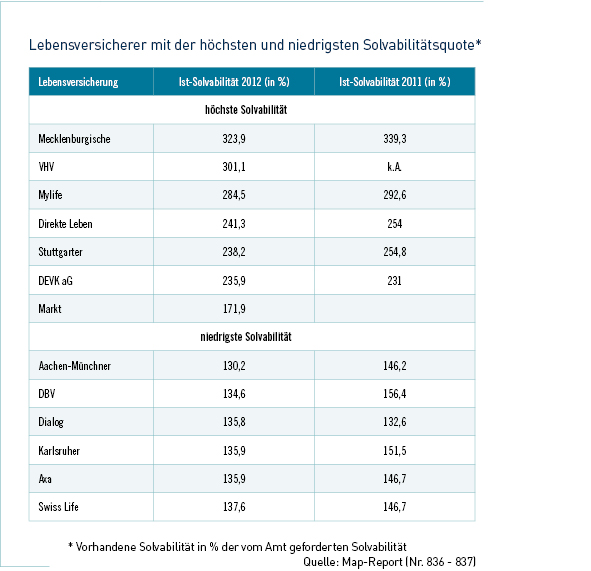

Die Ausstattung der Lebensversicherungen mit Eigenmitteln liegt weit über den Anforderungen der deutschen Aufsichtsbehörde Bafin. Das Polster ist allerdings gegenüber 2011 um 8,4 Prozentpunkte gesunken. Im Durchschnitt verfügten die deutschen Lebensversicherer 2012 über eine Solvabilitätsquote von 171,9 Prozent. Das zeigt die Analyse „Solvabilität im Vergleich 2002 bis 2012“ des Marktbeobachtungsdienstes Map-Report.

Die höchste Solvabilität der Branche zeigt 2012 wie schon im Jahr zuvor die Mecklenburgische mit 323,9 Prozent. Es folgen dahinter die VHV (301,1 Prozent), die Mylife (284,5 Prozent) und die Direkte Leben (241,3 Prozent). Am Ende des Rankings liegen die Aachen-Münchner mit 130,2 Prozent, die DBV 134,6 Prozent und die Dialog mit 135,8 Prozent (siehe Tabelle). Vier der sieben deutschen Lebensversicherer, denen der Map-Report in seinem 20. „Ranking Deutscher Lebensversicherer“ im August 2012 eine langjährig hervorragende Leistung attestiert hat, schneiden in dem Solvabilitäts-Ranking unterdessen nicht sonderlich gut ab. Immerhin vier von ihnen liegen unter dem Marktdurchschnitt. Das sind die Huk-Coburg mit 166,0 Prozent, Asstel mit 164,2 Prozent, Debeka mit 162,9 Prozent und Cosmos mit 148,7 Prozent.

Die Solvabilität ist ein wichtiges Instrument bei der Aufsicht von Banken und Versicherungen. Der Staat definiert, wie viele Eigenmittel die Marktteilnehmer bereithalten müssen, um ihren Geschäften nachgehen zu können. Es wird erwartet, dass die Solvabilität mindestens 100 Prozent der geforderten Größe entspricht. Nähert sich diese Quote – von oben – zu sehr dieser 100-Prozent-Marke, wird in der Regel die Bafin aktiv.

Ranking ist mit Vorsicht zu genießen

„Es ist ein Irrglaube, man könnte Kapitalstärke in einer Kennzahl erfassen“, warnt Frank Schepers, Geschäftsführer bei Towers Watson vor einer Überbewertung des Solvabilitäts-Rankings. Die Beurteilung der Kapitalstärke sei vielschichtig und nicht einfach mit einer Kennzahl zu erfassen. Schepers führt drei Punkte an, weshalb solche Rankings auf Basis der noch gültigen Solvabilitätsanforderungen mit Vorbehalt zu genießen sind:

Zum einen fließe unter der rein HGB-orientierten Solva 1 die Risikostruktur der Versicherer nur unzureichend in die Beurteilung ein. So hängt für Lebensversicherer die Höhe der Solvabilitätsanforderung weder von der Struktur der Kapitalanlagen noch von der Höhe und Laufzeit der gegebenen Optionen und Garantien ab, merkte Schepers an.

Zum anderen weist er darauf hin: „Während unter Solvency II auch wesentliche Puffer, wie Bewertungsreserven, angesetzt werden dürfen oder die Möglichkeit zur Kapitalisierung zukünftiger Margen besteht, richtet sich Solva 1 rein nach HGB-Bilanzwerten.“ Bei den Krankenversicherern bleiben sogar die Rückstellungen für Beitragsrückerstattung bei der Berechnung des verfügbaren Kapitals außen vor – also genau solche Puffer, welche zur Stärkung und Glättung der Ergebnisse aufgebaut wurden. Ein Einbeziehen würde die Ordnung der Rennlisten vermutlich kräftig durcheinander wirbeln.

Auffällig bei der rein auf Solva 1 basierten Rangfolge sei außerdem, dass die kleineren Gesellschaften und Gegenseitigkeitsvereine dominieren. Dieses reflektiere zum einen korrekt, dass viele Vereine – auch in Vorbereitung auf Solvency II – ihre Eigenmittel gestärkt haben, ignoriert aber die Kapitalstrukturen großer Aktiengesellschaften. Deren Vorteil besteht laut Schepers darin, dass Risiken zwischen verschiedenen Geschäftsbereichen und über Landesgrenzen hinweg diversifiziert werden können. Folgerichtig werde auch das Eigenkapital primär auf Gruppenebene gehalten und die Einzelgesellschaften mit Garantien ausgestattet, anstatt es in diesen zu binden. Dass daraus eine geringere Sicherheit für den Versicherungsnehmer folgen soll, ist nicht unmittelbar einsichtig.

Nach Ansicht von Schepers werden durch die Einführung von Solvency II viele dieser Punkte adressiert. Das soll allerdings nicht heißen, dass es dort keine Fallstricke gibt, die eine Interpretation dieser neuen Bedeckungsquote erschweren. „Das fängt bereits damit an, dass eine Bedeckung nach Solvency II von weniger als 100 Prozent keinesfalls die handelsrechtliche Insolvenz des Unternehmens impliziert“, so Schepers. Der Übergang von einem Buchwert- zu einem Marktwert-basierten Kapitalsystem werde einige Eingewöhnungszeit für alle Beteiligten erfordern.

portfolio institutionell newsflash 08.07.2013/kbe

Schreiben Sie einen Kommentar