The better High Yield

Das Niedrigzinsumfeld treibt institutionelle Investoren auf die Suche nach alternativen Renditequellen. Neueste Entdeckung: Senior Secured Loans. Vor allem für Investoren, die steigende Zinsen fürchten, hat die Asset-Klasse mit der variablen Verzinsung einen Reiz. Auch unter Solvency II sind die erstrangig besicherten Kredite attraktiv.

Kepler-37b – diesen Namen haben kürzlich US-Astronomen dem bislang kleinsten entdeckten Planeten außerhalb unseres Sonnensystems gegeben. Mit einem Durchmesser von rund 3.000 Kilometern ist der Winzling kaum größer als unser Mond und ähnelt in seiner Beschaffenheit dem Merkur. Kepler-37b ist einer von mehr als 800 Planeten, die bisher außerhalb unseres Sonnensystems erspäht wurden. Und es kommen stetig neue hinzu. Stück für Stück erschließt sich die Menschheit die unendlichen Weiten des Weltalls. Auch institutionelle Anleger haben unlängst begonnen, sich neue Welten zu erschließen und ihr Anlageuniversum zu erweitern, denn mit klassischen Rentenpapieren ist bereits seit einigen Jahren nicht mehr viel zu holen. Neueste Entdeckung: Senior Secured Loans. „Aufgrund der niedrigen Zinsen sind Senior Secured Loans aktuell ein Thema, das sich Investoren in Deutschland intensiv anschauen“, berichtet Tobias Ripka, Investment-Consultant bei Mercer.

Über das Stadium des bloßen Anschauens ist man bei der fünf Milliarden Euro schweren Süddeutschen Kranken Leben Allgemeine (SDK) bereits hinaus. „Wir haben im vierten Quartal 2012 ein erstes Mandat gezeichnet“, sagt Jan von Graffen, Leiter Kapitalanlagenmanagement bei der SDK. Es handelt sich dabei um einen Publikumsfonds, der in europäische Senior Secured Loans investiert. „Bei unserem Erstinvestment wollten wir gern nur Europa haben. Dieser Markt ist zwar deutlich kleiner als der US-Markt, ist uns aber einfach näher“, erklärt von Graffen. Seines Erachtens ist die USA insgesamt ein schwieriger Markt, weshalb sich im gesamten Portfolio der SDK derzeit keine US-Investments befinden. Das könnte sich jedoch schon bald ändern. Denn wie von Graffen anmerkt, darf der Fonds grundsätzlich auch in US-amerikanische Senior Secured Loans investieren. Vergleicht man die Größe der beiden Märkte, liegt die Vermutung nahe, dass der Manager dieses Fonds um einen solchen Schritt früher oder später nicht herumkommen wird.

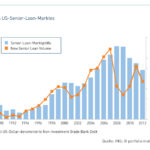

In den USA haben Senior Secured Loans eine längere Tradition als in Europa. Angesichts dessen ist es nicht überraschend, wenn Robert Schlichting, Deutschlandchef bei Neuberger Berman, in Bezug auf die Marktgröße feststellt: „Das Verhältnis ist ungefähr zwei Drittel zu einem Drittel.“ Ein Blick auf die Neuemissionen im vergangenen Jahr spiegelt dieses Ungleichgewicht wider. Laut Neuberger Berman waren es in den USA 2012 rund 292 Milliarden Dollar, während Europa nur auf 14,6 Milliarden Euro kam. Schlichting glaubt nicht, dass sich an diesem Kräfteverhältnis so schnell etwas ändern wird: „In unserem globalen Portfolio reflektieren wir das. Dort haben wir 90 Prozent USA und zehn Prozent Europa.“

Begeben werden Senior Secured Loans üblicherweise von Unternehmen aus dem Bereich Non-Investment Grade. „Corporates mit Investment Grade finanzieren sich normalerweise über den Anleihenmarkt und verwenden den Kreditmarkt als Geschäftskapitalfinanzierung. Allerdings sind Investment-Grade-Anleihen in der Regel unbesichert, und die Finanzierung ist vorwiegend durch Banken ermöglicht“, erklärt Olivier Struben, Leiter des europäischen Senior-Secured-Loans-Bereichs bei ING. Da Senior Secured Loans nicht gelistete Instrumente sind, ist auch der Zugang zu diesem Markt deutlich schwieriger als bei Wertpapieren. „Man muss eingeladen werden zu Loans, dazu braucht es entsprechend gute Beziehungen. Hat man diesen Zugang nicht, bekommt man nur die zweitbesten Sachen angeboten“, erklärt Struben. Für große Versicherungen, die sich hier verstärkt engagieren wollen, hält er es aber durchaus für denkbar, diese Investments direkt zu tätigen. Allerdings müssten sie sich dafür die entsprechende Expertise aufbauen.

„Senior Secured Loans sind stark analysebedürftig, es ist ein Spezialistenmarkt“, erklärt Ripka. Nach Ansicht des Mercer-Consultants gibt es aber gerade deshalb für Manager in diesem Bereich eine gute Möglichkeit, einen Mehrwert zu erzielen. Dafür bedarf es entsprechender Erfahrung. „Von der Analyseseite brauchen Sie keine Rookies, sondern gestandene Persönlichkeiten, die schon ein paar Kreditzyklen mitgemacht haben“, ist auch Schlichting überzeugt. „Es geht darum, den Default zu vermeiden. Die entscheidende Kennzahl bei der Analyse ist der Cashflow“, fügt der Neuberger-Berman-Mann hinzu und weist darauf hin, dass rund 80 Prozent der Loans im Bereich von BB und B angesiedelt sind.

Häufiges Missverständnis: Senior steht nicht für Qualität

Damit ist eines klar: Senior Secured Loans sind eine riskante Asset-Klasse und dürfen nicht als sichere Anlage missverstanden werden. Nach Ripkas Erfahrungen ist das jedoch leider oftmals der Fall: „Senior Secured Loans sind ein Thema unter institutionellen Investoren. In vielen Fällen sind allerdings falsche Erwartungen damit verbunden. Senior darf nicht falsch verstanden werden als Qualität.“ Die Asset-Klasse, die Senior Secured Loans am nächsten kommt, sind High-Yield-Anleihen. Entsprechend hoch ist auch die Korrelation. Sie liegt bei 0,76.

Die SDK hat keine solch falschen Erwartungen und ist sich sehr wohl des Risikos dieser Asset-Klasse bewusst. „Senior Secured Loans gehören unter die High-Yield-Quote“, sagt Jan von Graffen. In diesem Jahr will er für die SDK noch ein oder zwei weitere Investments in diesem Bereich tätigen. „Das gibt uns eine breitere Diversifikation und eine neue Investmentmöglichkeit innerhalb der Zinsanlagen. Wir wollen uns in allen Bereichen möglichst breit aufstellen und nehmen gern neue Asset-Klassen mit hinein, wenn es unter dem Gesamtportfolioaspekt und Rendite-Risiko-Gesichtspunkten sinnvoll erscheint“, begründet er diesen Schritt. Und tatsächlich sind Senior Secured Loans – außer zu High Yields – mit den meisten anderen Asset-Klassen niedrig oder negativ korreliert. Im Zeitraum von 1992 bis Dezember 2012 lag die Korrelation zum US Govt 5-7 Years Index bei -0,32, zum Barclays US Corporate Aaa Index bei -0,13, zum JP Morgan Emerging Market Index bei 0,22 und zum S&P 500 bei 0,37.

Für die SDK sind Senior Secured Loans aber nicht nur ein Diversifikationselement, sondern auch ein Renditetreiber. „Wir erwarten uns eine variable Verzinsung von fünf bis sieben Prozent“, erklärt von Graffen. Aufgrund des engen regulatorischen Rahmens, dem Versicherungen unterliegen, sind für ihn Senior Secured Loans mit einem Rating von B- jedoch die Untergrenze. Ganz ähnliche Renditeerwartungen wie die SDK hat auch die Bayerische Versorgungskammer (BVK). „Eine Rendite von um die fünf Prozent ist für uns in Ordnung, es geht uns nicht um zweistellige Renditen“, sagt Dr. Constantin Echter, Leiter Zinsprodukte bei der BVK.

Bislang hat das Versorgungswerk noch keine Investments im Bereich Senior Secured Loans getätigt. Das soll sich jedoch alsbald ändern. „Wir sind gerade dabei, zwei, drei Häuser zu suchen, die für uns Gelder im Bereich Senior Secured Loans anlegen“, so Echter. Der Auswahlprozess ist bereits in vollem Gange. In einer ersten Runde wurden 56 Manager angeschrieben, die bis 1. März Zeit hatten, um den Fragebogen mit Track Record ausgefüllt zurückzusenden. Nach dieser ersten Sichtung sollen rund 20 Manager übrig bleiben, die dann mit einer zweiten Runde an Fragebögen überprüft werden. Für die Manager, die sich in diesem aufwendigen Beauty Contest durchsetzen, winkt am Ende ein attraktives Mandat. „Eine erste Hausnummer, die wir im Auge haben, sind 600 Millionen Euro für Loans in diesem Jahr“, sagt Echter. Gepackt werden soll das Ganze in einen bereits bestehenden, drei Milliarden Euro schweren Spezialfonds. In diesem darf die BVK rein rechtlich maximal 30 Prozent unverbriefte Darlehensforderungen halten. Die Obergrenze für Investments in Senior Secured Loans liegt somit bei 900 Millionen Euro. Anders als bei der SDK will die BVK dabei von Anfang an auch in den US-Markt investieren. Mit rund 60 Prozent soll dieser den größeren Teil im Portfolio ausmachen. „Wir sehen Senior Secured Loans als Ergänzung zu unseren High-Yield-Bonds. Attraktiv daran ist für uns die variable Verzinsung. Wir erleiden dadurch keine Verluste bei steigenden Zinsen“, erläutert Echter den Hintergrund für die geplanten Investitionen in diesem Bereich.

Natürlicher Hedge gegen steigende Zinsen

Anders als bei traditionellen Rentenanlagen bekommt der Investor bei Senior Secured Loans eine variable Verzinsung in Form von Libor oder Euribor. Zusätzlich wird ein Zinsaufschlag gezahlt, der das Risiko bei der Auflage widerspiegelt. Laut Zahlen von ING liegt der Aufschlag zwischen durchschnittlich 250 und 600 Basispunkten über Libor. Steigen die Libor-Sätze, wird die Ausschüttung angepasst. „Senior Secured Loans haben das Potenzial, einen natürlichen Hedge gegen steigende kurzfristige Zinsen zu bieten“, erklärt ING-Mann Struben. „Das Zinsniveau wird im Durchschnitt alle 40 bis 60 Tage angepasst“, fügt er hinzu. Für Investoren bedeutet dies, dass sie bei Senior Secured Loans aufgrund des fehlenden Zinsänderungsrisikos das Hauptaugenmerk auf das Kreditrisiko legen müssen. Tobias Ripka von Mercer warnt allerdings vor einer allzu großen Sorglosigkeit: „Das Argument des fehlenden Zinsänderungsrisikos ist nicht so stark wie oft behauptet wird. Von dem Floating-Mechanismus können Investoren nur bedingt profitieren. Wenn der Basiszins zu sehr steigt, können die Loans relativ einfach refinanziert werden.“

Im Gegensatz zu Anleihen gibt es bei Senior Secured Loans nämlich keine Call Protection. Zwar gibt es grundsätzlich die Möglichkeit dazu, doch das ist eher unüblich. „Man kann davon ausgehen, dass die Call-Rate bei 100 Prozent liegt, da es keine Penalties gibt“, sagt Robert Schlichting, Deutschlandchef von Neuberger Berman. Auch wenn Senior Secured Loans zumeist mit Laufzeiten zwischen fünf und sieben Jahren ausgestattet sind, sieht die Realität anders aus. „Der Durchschnitt beträgt drei Jahre“, erklärt Schlichting. Für Investoren bedeuten solche vorzeitigen Calls, dass sie einem gewissen Wiederanlagerisiko ausgesetzt sind. Dessen ist man sich bei der BVK sehr wohl bewusst. „Wenn Unternehmen ihre Kreditwürdigkeit verbessern, könnte es zu einem vorzeitigen Call kommen. Durch die Heraufstufung können die Unternehmen dann einen Loan zu günstigeren Konditionen begeben“, erklärt Echter. „Damit können wir leben“, fügt er hinzu.

Bessere Recovery-Rate als High Yield

Wenn von Senior Secured Loans die Rede ist, dann fällt oft auch der Begriff: the better High Yield. Und das hat einen guten Grund: Der Charme von Senior Secured Loans liegt in ihrer erstrangigen Stellung in der Kapitalstruktur des Kreditnehmers und einer ersten Priorität bei der Verpfändung von praktisch allen Vermögenswerten des Unternehmens. „Falls ein Unternehmen in Not gerät und bankrottgeht, sind Senior Secured Loans die Ersten in der Reihe, die zurückgezahlt werden, normalerweise noch bevor Anleihenhalter ausbezahlt werden“, erklärt Struben. Das spiegelt sich in der Recovery-Rate wider, die deutlich besser als bei High Yields ist. Die Recovery-Rate von Senior Secured Loans lag über den Zeitraum von 1995 bis Dezember 2012 im Durchschnitt bei 70 Prozent. High Yields kamen auf 44 Prozent. Auch die Ausfallraten können sich sehen lassen. Die Raten liegen in den USA derzeit unter dem langfristigen Durchschnitt. „In der Spitze hatten wir eine Default-Rate für Senior Secured Loans von elf Prozent. Aktuell sind wir aber bei rund 1,5 Prozent“, so Struben. Allerdings rechnet er damit, dass die Rate auf drei Prozent anspringen könnte. Sorgen, dass dies finanzielle Verluste für den Senior-Loan-Markt mit sich bringt, macht er sich indes nicht, da die meisten Unternehmen bereits einen Zeitwert auf Ausfallrisiko beilegen. Das größte Risiko von Senior Secured Loans sieht Struben vielmehr in einer anderen Ecke lauern: „Das größte Risiko ist, dass die Risikoprämie zu niedrig wird aufgrund der steigenden Nachfrage nach Krediten, so wie wir das bereits bei High Yields zu einem gewissen Grad gesehen haben.“ Im Moment sei die Prämie jedoch noch gut, da die Kreditprämie hoch ist und nur die Zinskomponente zu niedrig. Für 2013 erwartet er einen Return von fünf bis sechs Prozent: „Wir denken nicht, dass es weiter runtergeht.“

Ein weiterer Pluspunkt, mit dem Senior Secured Loans überzeugen, ist ihre sehr kurze Duration. Laut Schlichting beträgt diese 0,25. Investoren sind somit keinem Durationsrisiko ausgesetzt. Gerade für Versicherungen ist dies durchaus attraktiv. Das mag auf den ersten Blick ein Widerspruch sein, schließlich haben Versicherungen eigentlich mit einer Durationslücke zu kämpfen. Doch nur darauf zu schauen, wäre Jan von Graffen von der SDK zu kurzsichtig gedacht: „Man darf nicht vergessen, dass wir auch eine Rendite erwirtschaften müssen, natürlich mit Augenmaß. Es ist ein Spagat. Ich spiele kurz mit hohen Renditen, und je höher die Duration, desto mehr gerät die Qualität und damit im Umkehrschluss niedrigere Rendite in den Fokus.“ Aber nicht nur als Renditetreiber sind Senior Secured Loans attraktiv, sondern auch unter den neuen Eigenkapitalanforderungen, wie sie in Solvency II nach heutigem Stand vorgesehen sind. „Aufgrund des Zusammenhangs zwischen der kurzen Duration und dem relativ schlechten Rating sind Senior Secured Loans unter Solvency II interessant. Man hat durch die kurze Duration trotz des schlechten Ratings eine attraktive Ertrags-Eigenkapital-Relation. Wenn man bedenkt, dass viele Loans nicht geratet sind und ungeratete Anlagen gegenüber einem schlechten Rating Stand heute besser gestellt sind, werden sie noch interessanter“, sagt der Kapitalanlageleiter der SDK. Wie hoch die Eigenkapitalunterlegung genau ausfällt, lässt sich schwer konkret beziffern, da dies sehr von der Ausgestaltung der Loans – dem Rating, den Garantien und dem Schutz – abhängt. Robert Schlichting nennt jedoch eine erste Orientierungsgröße: „Es kommt stark auf die Loans an. Standardmäßig ist es aber mit 25 Prozent zu unterlegen.“

Zusätzlich zum fehlenden Durationsrisiko punkten Senior Secured Loans schließlich noch mit ihrer relativ niedrigen Volatilität. Seit 2009 lag diese bei unter zehn Prozent. „Ökonomisch bedeutet dies aber nicht unbedingt weniger Risiko. Das Risiko kann aufgrund der verzögerten Preisfeststellung niedriger erscheinen, und extreme kurzfristige Schwankungen werden gegebenenfalls gar nicht erfasst – ähnlich wie beim Direktbestand“, sagt Mercer-Mann Ripka. „Für einige Investoren ist es interessant, weniger Mark-to-Market-Bewegungen zu sehen“, fügt er hinzu.

Einige Hürden zum Überspringen

Bei all diesen Vorzügen, die Senior Secured Loans offenbar bieten, stellt sich eine Frage: Warum haben die institutionellen Investoren in Deutschland diese Asset-Klasse erst jetzt für sich entdeckt? Was hat sie bisher vor Investments abgeschreckt? Einen Grund hierfür sieht Olivier Struben von ING in dem bereits erwähnten schwierigen Marktzugang: „Es handelt sich um nicht gelistete Instrumente, die historisch das Terrain der Banken waren. Man muss eingeladen werden, um in Loans zu investieren. Das Settlement braucht Zeit.“ Ein weiteres Problem: Für Senior Secured Loans können keine Ucits-Fonds genutzt werden, es müssen also Nicht-Ucits-Fonds eingesetzt werden. Das dürfte die deutschen Investoren an sich jedoch nicht allzu sehr stören, schließlich ist der Spezialfonds hierzulande das bevorzugte Vehikel. Die Quote für solche physischen Kredite ist allerdings auf maximal 30 Prozent begrenzt.

Eine zusätzliche Hürde sieht Jens Müller von Babson Capital, einem US-Manager, der weltweit 20 Milliarden Dollar in Senior Secured Loans investiert hat, in dem regulatorischen Rahmen in Deutschland. Dieser schreibt VAG-regulierten Anlegern ein Mindestrating von B- vor. „Diese Beschränkung gibt es sonst nirgends“, erklärt Müller. „Alle Fonds, die wir haben, dürfen auch unterhalb von B- investieren. Jeder Manager, der mit seinen Senior-Secured-Loans-Produkten nach Deutschland kommt, muss also für diese Investoren ein eigenes Produkt auflegen“, führt er aus. Will der Investor nicht über einen Poolfonds investieren, sondern allein und über seine Master-KAG, stellte dies in der Vergangenheit ebenfalls ein Problem dar. „Viele KAGen waren bis letztes Jahr nicht in der Lage, Loans direkt darzustellen. Inzwischen haben sie jedoch daran gearbeitet und sind nun bereit dafür“, erklärt Müller. Zu den ersten KAGen, die sich dieses Problems angenommen haben, gehörte die Bayern-Invest. Im Sommer 2011 legte die KAG als eine der ersten in Deutschland für einen institutionellen Investor einen Spezialfonds mit der Anlagemöglichkeit von bis zu 30 Prozent in Senior Loans auf. Laut einer Pressemitteilung erfolgt die Beimischung der Senior Loans über einen Multi-Manager-Ansatz. Als Manager wurde auch das Senior-Loans-Team von ING mandatiert.

Neben den regulatorischen Hürden dürfte außerdem die fehlende Liquidität in dieser Asset-Klasse auf so manchen Investor abschreckend gewirkt haben. Insbesondere die kleineren Emissionen sind illiquide. „Bei Emissionen zwischen 250 und 500 Millionen geht der Bid-Ask-Spread auf 300 Basispunkte“, erklärt Schlichting. Deutlich besser sieht es bei großen Emissionen aus, wie der Deutschlandchef von Neuberger Berman weiß: „Bei Emissionen zwischen 500 Millionen und einer Milliarde ist der Bid-Ask-Spread zwischen 25 und 50 Basispunkten. Das ist relativ liquide.“

All diese Hürden haben letztlich dazu beigetragen, dass viele Investoren in der Vergangenheit lieber die Finger von Senior Secured Loans gelassen haben. Auch Jan von Graffen hatte durchaus gute Gründe, warum er erst im vierten Quartal 2012 in diese Asset-Klasse eingestiegen ist: „Vor ein paar Jahren war der Druck einfach noch nicht so hoch. Man hat seinen Garantiezins langfristig verdient mit den etablierten Anlageklassen. Doch das hat sich geändert, der Druck ist gestiegen.“ Die SDK hat sich deshalb auf die Suche nach Alternativen gemacht und diese unter anderem in Senior Secured Loans gefunden. „Das Rendite-Risiko-Profil ist einfach attraktiv. Wir machen das und bauen es weiter auf“, so von Graffen.

portfolio institutionell, Ausgabe 3/2013

Autoren: Kerstin Bendix In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar