Was nicht passt, wird passend gemacht

Thomas Schneider, Allianz Investment Management Thomas Neubaum, Allen & Overy Lutz Morjan, NN Investment Partners Tabelle

Flexibel, einfach und privat: Diese Eigenschaften schätzen Finanzchefs von Unternehmen an Schuldscheindarlehen. Institutionelle Investoren, allen voran Versicherungen, schätzen den Schuldschein ebenfalls. Doch es gibt Haken, die das Zusammenfinden beider Seiten behindern. An der Lösung wird gearbeitet.

Weniger aufwendig als eine Anleihe und ein anderer Investorenkreis als bei einem klassischen Kredit: Spätestens seit dem Rekordjahr 2008 ist das Schuldscheindarlehen bei Finanzchefs von Unternehmen beliebt. Das war auch 2015 der Fall. Zahlreiche Emittenten aus verschiedenen Branchen zapften den Schuldscheinmarkt an, darunter der Automobilzulieferer ZF Friedrichshafen, der den größten Schuldschein aller Zeiten (2,2 Milliarden Euro) begab. Das Emissionsvolumen insgesamt lag 2015 bei 19,3 Milliarden Euro – ebenfalls ein neuer Rekord. Wenn es nach den Kapitalgebern gegangen wäre, hätte es noch mehr sein können. Sie rissen den Emittenten ihre Papiere förmlich aus den Händen. „Trotz des deutlich gestiegenen Angebots auf der einen Seite konnte die Nachfrage seitens der Investoren nur zum Teil befriedigt werden“, schreibt die Bayern-LB in ihrem Research-Paper. Bei nahezu allen Transaktionen habe die finale Emission nachfragebedingt über dem ursprünglich genannten Zielvolumen gelegen. Nicht selten seien Transaktionen mehrfach überzeichnet gewesen.

Zu den Freunden von Unternehmensschuldscheindarlehen gehört auf Investorenseite auch die Talanx. Wie Finanzvorstand Dr. Immo Querner kürzlich auf der Bilanzpressekonferenz erklärte, hat der Versicherungskonzern bereits entsprechende Emissionen von Unternehmen gezeichnet und weitere Zukäufe geplant. Die Erwartungen, die mit diesen Investments verbunden sind, bricht Querner auf zwei Aspekte herunter: „Sie tragen zur Diversifikation des Portfolios bei und liefern noch immer eine Illiquiditätsprämie.“ Ins Auge sticht an dieser Stelle das kleine, aber feine Wörtchen „noch“. Zu seinem Leidwesen muss Querner konstatieren, dass auch die Renditen bei Schuldscheindarlehen rückläufig sind. Die Researcher von der Bayern-LB sprechen diplomatisch von einer Verschiebung der Kräfteverhältnisse zugunsten der Emittenten, so dass das Pricing „nicht selten eher am unteren Ende der Vermarktungs-Spreads“ erfolgt.

Dass die Margen, die als Ausgleich für die mangelnde Fungibilität von Schuldscheindarlehen dienen, zusammengeschmolzen sind, hat auch Thomas Schneider, Head of Corporate Loans bei Allianz Investment Management, registriert: „Schuldscheindarlehen sind immer noch teurer als Bond-Emissionen, aber nicht mehr so viel teurer. Früher lagen die Illiquiditäts-Spreads gegenüber vergleichbaren Bonds zwischen zehn und 20 Basispunkten, heute sind es fünf bis zehn Basispunkte.“ Ungeachtet dessen will die Allianz das Segment „Corporate Loans“ weiter ausbauen. Genaue Zielvolumina verrät Schneider nicht, nur so viel: „Wir bewegen uns in einer bedeutenden Größenordnung.“ Warum Schuldscheindarlehen von Unternehmen für die Allianz trotz abschmelzender Margen attraktiv sind, hat mehrere Gründe. Zum einen muss für diese Asset-Klasse keine Mark-to-Market-Bewertung vorgenommen werden, so dass quasi kein Abschreibungsrisiko bei Marktveränderungen besteht. Zum anderen bringe sie eine Diversifikation ins Portfolio, die mit anderen Instrumenten, wie Aktien oder Anleihen, nicht zu erreichen ist. „Es gibt nur zehn Prozent Überschneidung mit dem Anleihemarkt“, merkt Paul Kuhn von der Bayern-LB an. Die typischen Emittenten von Schuldscheindarlehen seien nicht-börsennotierte Unternehmen aus dem Bereich des gehobenen Mittelstandes bis hin zu Small- und Mid-Cap-Unternehmen, die bis auf wenige Ausnahmen über kein externes Rating verfügen. Auf Basis impliziter Ratings sind laut Bayern-LB rund 80 Prozent der Emittenten dem Investment-Grade-Bereich zuzuordnen.

Vorsicht vor Fehlentwicklungen

Ob es um die Kreditqualität noch lange so gut bestellt sein wird, darüber macht sich der Corporate-Loans-Experte der Allianz Sorgen: „Der Schuldscheinmarkt wird derzeit überschwemmt und auch schwächere Emittenten kommen an den Markt. Bislang ist es ein fast ausfallfreier Markt, doch man muss darauf aufpassen, dass das so bleibt.“ Schneider fordert die Banken zur Achtsamkeit auf: „Der Schuldscheinmarkt muss ein Bereich für gehobene Emittenten bleiben. Es sollte nicht zu Entwicklungen wie im Bond-M-Markt kommen.“ Wenig Begeisterung löst bei ihm noch eine weitere Entwicklung aus, die seit geraumer Zeit im Schuldscheinmarkt zu beobachten ist: „In manchen Verträgen setzt sich ein Kündigungsrecht des Emittenten durch. Es gibt zwar eine Vorfälligkeitsentschädigung, trotzdem gefällt uns diese Entwicklung mit Blick auf das Wiederanlageproblem nicht.“ Im BGB, die rechtliche Grundlage von Schuldscheindarlehen, ist unter Paragraf 489 erst nach Ablauf von zehn Jahren ein gesetzliches Kündigungsrecht für den Emittenten vorgesehen.

Für die Allianz sind Schuldscheindarlehen ein Buy-and-Hold-Investment. Bei der Analyse potenzieller Kreditnehmer legen Schneider und sein Team deshalb strenge Maßstäbe an: „Solvency II hat zwar die Anlageverordnung abgelöst. Dennoch ist nach wie vor eine umfassende Kreditanalyse erforderlich. Wir haben uns eigene Lending-Principles gegeben, die sich an der Anlageverordnung orientieren. Unser Fokus liegt ganz klar auf guten Risiken und Bonitäten.“ In der Vergangenheit ist die Allianz mit ihrer strengen Auslese gut gefahren. Es gab so gut wie keine Ausfälle, wie Schneider anmerkt: „Die Daten der vergangenen 16 Jahre bestätigen uns, dass wir deutlich unter den statistischen Default-Raten der Rating-Agenturen liegen.“ Grundsätzlich bewegt sich die Allianz mit ihren Schuldscheindarlehen im Segment BBB bis A. „Weil wir jedoch die statistischen Ausfallwahrscheinlichkeiten schlagen, haben wir ein Portfolio von annähernd AA. Wir verdienen also Margen von BBB auf ein AA-Portfolio. Das ist unser entscheidender Vorteil“, fügt er hinzu.

Mit Kapitalanlagen von rund 276 Milliarden Euro und entsprechenden Research-Kapazitäten spielt die Allianz in einer anderen Liga als die meisten institutionellen Anleger hierzulande. Das ändert jedoch wenig am Grundproblem, mit dem sich selbst ein Investor dieser Größenordnung konfrontiert sieht. Von dem zu verteilenden Kuchen im Unternehmensschuldscheinmarkt bekommt auch eine Allianz nur kleine Stücke ab. Der Markt ist fest in Bankenhand. Die meisten Emissionen bleiben in den eigenen Reihen. „Schuldscheindarlehen sind ein Instrument im Markt der Privatplatzierungen, in dem Banken äußerst aktiv sind. Sie platzieren diese Papiere vor allem im Sparkassen- und Raiffeisenbankenumfeld. Für kleine, regionale Sparkassen ist das eine gute Möglichkeit, um ihr Klumpenrisiko zu diversifizieren und das Kredit-Exposure deutlich zu verbreitern“, erläutert Ralf Garrn, Geschäftsführer von Euler Hermes Rating. Angesichts dessen stellt sich die Frage: Verbreitern Unternehmen durch die Emission von Schuldscheindarlehen tatsächlich ihre Gläubigerbasis? Die Antwort des Allianz-Mannes Schneider ist eindeutig: „Mit einem echten alternativen Lending hat der Markt für Schuldscheindarlehen in Deutschland nicht viel zu tun, denn nur einige wenige Pensionskassen und Versicherungen kommen zum Zug.“

Nicht nur die Konkurrenz durch Banken hindert VAG-Anleger, Schuldscheindarlehen von Corporates zu zeichnen. Oft genügen die emittierten Papiere nicht den aufsichtsrechtlichen Anforderungen, die von der Bafin einst im Kreditleitfaden festgehalten wurden. „Im deutschen Schuldscheinmarkt haben sich Standards im Hinblick auf Gläubigerschutzregeln nicht in einer etwa dem syndizierten Kreditmarkt oder dem US-PP-Markt vergleichbaren Weise entwickelt. So enthält die Schuldscheindokumentation beispielsweise kein in einer Vielzahl von Transaktionen in gleicher oder ähnlicher Weise verwendetes Standardpaket allgemeiner Verpflichtungen und Beschränkungen, etwa hinsichtlich der Aufnahme weiterer Finanzverbindlichkeiten oder Durchführung von Akquisitionen. Auch Finanzkennzahlen stellen kein zwingendes Element dar, werden gegebenenfalls im Einzelfall aus anderen Finanzinstrumenten des Emittenten übernommen. Bei stets oder häufig in Schuldscheindokumentationen wiederkehrenden Gläubigerschutzelementen handelt es sich vor allem um die sogenannte Negativerklärung und eine sogenannte Cross-Default-Regelung“, erläutert Thomas Neubaum, Rechtsanwalt bei Allen & Overy (A&O). „Das ist aber eine Entwicklung, in die es gehen wird“, ist er überzeugt. Bislang ist davon jedoch wenig zu sehen. Mit dem Wachstum des Marktes hat sich die Lage eher verschlechtert. „Der Markt für Schuldscheindarlehen ist zwar größer geworden, zugleich sind die Covenants aber abgeschmolzen“, bemängelt der Loans-Experte der Allianz. „Mit Blick auf den Kreditleitfaden sahen Schuldscheindarlehen für uns zumeist nicht sehr gut aus. Für eine Versicherung ist es schwierig, sich daran zu beteiligen“, fügt er hinzu.

Ein Komplementär zum syndizierten Kredit

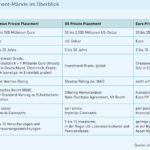

Den Kopf deshalb in den Sand zu stecken, ist jedoch nicht die Art der Allianz. 2014 startete sie gemeinsam mit der hauseigenen Rating-Agentur Euler Hermes und anderen Versicherungen die Initiative „German Private Placement“. Dahinter verbirgt sich grundsätzlich nichts anderes als ein Schuldscheindarlehen. Es ist eine Privatplatzierung nach deutschem Recht. Der wesentliche Unterschied liegt in der Dokumentation, die sich an den Bedürfnissen von Versicherungen und den Vorgaben des Gesamtverbands der Deutschen Versicherungswirtschaft (GDV) zu den Standards für Schuldscheindarlehen orientiert. „Wir wollten dem Banken-Schuldscheindarlehen etwas entgegensetzen, das unseren Rahmenbedingungen besser entspricht. Es gibt eine ‚kräftigere‘ Dokumentation, die die Anforderungen und Finanzkennzahlen aus dem Kreditleitfaden berücksichtigt“, erläutert Schneider. Der große Pluspunkt der klassischen Schuldscheindarlehen, die mit einer Dokumentation von rund zehn Seiten auskommen, gehe bei den German Private Placements nicht verloren. „Die Dokumentation ist nicht länger, aber für Versicherungen passender. Es ist ein Kredit mit Kennzahlen und Laufzeiten von zehn Jahren und mehr sowie in erheblichen Summen“, so Schneider. Die Größe der Transaktionen kann zwischen 50 und 500 Millionen Euro variieren. Anders als beim klassischen Schuldscheindarlehen verteilen sich diese Summen nicht auf 50 bis 100 Investoren, sondern einen kleinen, ausgewählten Investorenkreis von fünf bis zehn. „Hinter den German Private Placements steckt die Idee, stärker in Richtung Club Deal zu arbeiten. Es soll ein Instrument komplementär zum klassischen syndizierten Kredit sein, jedoch mit längeren Laufzeiten“, erläutert Ralf Garrn, Geschäftsführer von Euler Hermes Rating.

Weniger ist mehr

Für den Emittenten liegt der Charme eines kleinen Investorenkreises vor allem in der deutlich leichteren Möglichkeit zu Vertragsänderungen und Modifikationen. Das ist natürlich nicht die Ursprungsintention, kann dennoch vorkommen. Als Beispiel führt Schneider M&A-Aktivitäten an, die einer der Haupttreiber des Schuldscheinmarktes sind: „Wenn ein Unternehmen ein anderes kauft, erhöht sich die Leverage Ratio. Es dauert in der Regel zwei bis drei Jahre, bis ein solcher Zukauf verdaut ist. Die höhere Leverage Ratio könnte jedoch gegen die vereinbarten Covenants verstoßen. Um einen Covenants-Bruch zu vermeiden, gibt es die Möglichkeit eines sogenannten Waivers. Das heißt, die Investoren stimmen zu, dass der Emittent eine Kennzahl – in diesem Fall die Leverage Ratio – in den nächsten zwei bis drei Jahren nicht einhalten muss.“ Dieses Entgegenkommen der Investoren wird entsprechend vergütet und stellt somit eine zusätzliche Einnahmequelle dar. Im Endeffekt muss jedoch jeder Fall einzeln geprüft werden: Woher kommt der Covenants-Bruch? Im Worst Case kann es bis zur Kündigung des Darlehens gehen.

Um kleinen Versicherungen den Zugang zu German Private Placements zu erleichtern, haben die Initiatoren nicht nur die Dokumentation an die GDV-Vorgaben angepasst, sondern auch externe Ratings vorgesehen. Dafür wurde Euler Hermes an Bord geholt. Der Haken ist nur: Der Bedarf an Ratings ist bei deutschen Emittenten generell nicht sonderlich ausgeprägt. Denn diese produzieren Kosten. Zudem ist die Veröffentlichung eines Ratings oft nicht gewünscht. „Deutsche Emittenten refinanzieren sich aktuell ohne Rating extrem günstig im deutschen Bankenmarkt. Im Ausland ist die Lage etwas anders“, so Garrn. So verwundert es kaum, dass Euler Hermes in den vergangenen Jahren zwar viele Transaktionen im Private-Placement-Markt geratet hat, viele dieser Ratings derzeit jedoch für ausländische Emittenten angefertigt werden: Laut dem Euler-Hermes-Geschäftsführer wurden Schuldscheindarlehen von Emittenten aus 14 verschiedenen Ländern geratet. In Deutschland seien Ratings selten gefragt.

Der grundsätzliche Vorteil eines Private-Placement-Ratings von Euler Hermes Rating ist, dass dieses nur an eine begrenzte Anzahl von Investoren geht und nicht publiziert werden muss, was deren Bedeutung für Versicherungen jedoch keinen Abbruch tut. „Wenn wir ein Rating vergeben, hat das den gleichen Wert wie bei den anderen großen Agenturen“, erläutert Garrn. Ein Beispiel ist der wasserwirtschaftliche Erftverband, der über ein German Private Placement im Juni 2015 drei Schuldscheine in Höhe von 30 Millionen Euro platziert hat. Die festverzinsten Darlehen mit einer Laufzeit von 30 Jahren erhielten von Euler Hermes ein Rating von A+ und wurden komplett von der Allianz gezeichnet. Das Besondere an der Transaktion: Die Emission erfolgte ohne Einschaltung externer Berater oder vermittelnder Banken. Nicht ohne Arranger kam hingegen das erste German Private Placement aus, das im September 2014 die Rewe Group in Form eines Schuldscheindarlehens über 175 Millionen Euro begab. Bankseitig wurde die festverzinste Transaktion mit zehnjähriger Laufzeit von HSBC begleitet und als Club Deal bei sechs Versicherungen und Pensionsfonds aus Deutschland platziert, darunter die Allianz. Die Erstellung eines Ratings von Euler Hermes war in diesem Fall nicht nötig, da die Rewe Group über ein S&P-Rating verfügt.

Trotz reger Bemühungen seitens der Allianz und ihrer Mitstreiter sind German Private Placements bislang nicht ins Fliegen gekommen. „Es gibt keine Finanzierungsnot. Banken haben das Kreditgeschäft für sich wiederentdeckt und übernehmen sogar Laufzeiten von bis zu zehn Jahren. Das war früher anders. Banken waren nur bei fünf- bis siebenjährigen Emissionen unterwegs, die längeren Laufzeiten blieben den Versicherungen. Dieser Vorteil besteht heute nicht mehr“, bedauert der Corporate-Loans-Fachmann der Allianz. Solange sich an diesen Rahmenbedingungen nichts ändert, ist sich Schneider des begrenzten Bedarfs an German Private Placements bewusst.

Bestrebungen nach einem paneuropäischen Markt

Mit Startschwierigkeiten haben auch andere europäische Initiativen zu kämpfen, die eine ähnliche Richtung wie die German Private Placements einschlagen. So hat beispielsweise die Loan Market Association (LMA) Anfang 2015 Vorlagen für Private Placements nach englischem Recht geschaffen. Diese standardisierte Dokumentation geht von einer unbesicherten Transaktion eines Unternehmens mit Quasi-Investment-Grade aus und soll sich leicht adaptieren lassen. Die Bemühungen der LMA hält A&O-Rechtsanwalt Thomas Neubaum für löblich, muss jedoch konstatieren: „Noch findet dieses Instrument in Deutschland wenig Beachtung. Der Schuldscheinmarkt ist stark und etabliert. Partielle Interessen behindern daher auch die Entwicklung und Etablierung von neuen Standards.“ Etwas besser in Schwung gekommen ist hingegen eine Initiative aus Frankreich, die 2012 – getrieben von französischen Versicherungen, Banken und Unternehmen – aus der Taufe gehoben wurde.

Der Markt für die sogenannten Euro Private Placements nach französischem Recht kam im vergangenen Jahr auf ein Emissionsvolumen von rund 8,4 Milliarden Euro, nachdem es 2014 noch 4,7 Milliarden Euro waren, wie den Daten von Dealogic zu entnehmen ist. Damit reicht der Privatplatzierungsmarkt im French-Style nicht an den deutschen Schuldscheinmarkt heran, kann aber durchaus als etabliert bezeichnet werden. Auch deutsche Emittenten greifen auf dieses Finanzierungsinstrument zurück. Der Thüringer Kurbelwellenhersteller „Feuer Powertrain“ hat 2014 über ein Euro Private Placement 20 Millionen Euro eingesammelt. Alleiniger Investor war Pricoa Capital, eine Tochter des US-Versicherers Prudential. Im vergangenen Jahr haben weitere deutsche Adressen, darunter Adler Real Estate, dieses Finanzierungsinstrument genutzt und 727 Millionen Euro über Euro Private Placements emittiert. Warum sie der französischen Variante den Vorzug vor einer Privatplatzierung nach deutschem Recht gegeben haben, ist schwer zu sagen. Es könnte der erforderlichen Kreditqualität geschuldet sein. Anders als beim Schuldscheindarlehen kommen bei Euro Private Placement nicht nur Investment-Grade-Emittenten zum Zuge, wie Allianz-Mann Schneider zu berichten weiß: „Der Allianz-Konzern hat in Frankreich eine eigene Einheit, die sich mit den französischen Privatplatzierungen befasst. Hier sind eher Crossover-Kandidaten anzutreffen, die mit dieser Finanzierungsform einen Zugang zu Investoren bekommen.“

Blaupause USA

In ihrer Rechtsform unterscheiden sich die Private-Placement-Initiativen aus Deutschland, Frankreich und Großbritannien. Es gibt jedoch eine große Gemeinsamkeit: Allen diente der US-Markt als Blaupause. „Der Markt für Private Placements ist in den USA bereits seit langem etabliert. Seine Anfänge reichen ins 19. Jahrhundert zurück, als Eisenbahngesellschaften nach Westen gingen und sich über solche Kredite finanzierten“, erläutert Lutz Morjan, Head of Insurance Solutions bei NN Investment Partners (NNIP). Inzwischen werden in diesem Markt jährlich rund 60 Milliarden US-Dollar emittiert. Vorrangig genutzt wird dieses Finanzierungsinstrument von US-Unternehmen, aber nicht nur. Auch internationale Adressen zapfen diesen Markt an. Auf Europäer entfällt fast ein Drittel der Emissionen. Beispielhaft können SAP und BMW genannt werden. „Der Grund, warum europäische Emittenten an den US-Private-Placement-Markt gehen, ist in den meisten Fällen, dass sie US-Dollar-Funding benötigen. Je nach Zinsumfeld nutzen einige Emittenten diesen Weg auch, um Euro-Exposure aufzubauen. Bis etwa Mitte letzten Jahres war es beispielsweise günstiger, in den US-Dollar-Markt plus Swap zu gehen, als in den Euromarkt“, erklärt Marc Plepelits, Partner und US-Anwalt bei Allen & Overy (A&O).

Für ausländische Emittenten liegt der Vorteil einer Privatplatzierung vornehmlich in der nicht erforderlichen Registrierung bei der SEC und den reduzierten Offenlegungspflichten. Außerdem besticht der private Markt durch seine Einfachheit. „Der Aufwand liegt weit hinter dem einer Anleiheemission in den USA, für die es einen umfangreichen Prospekt von regelmäßig um die 250 Seiten und ein Rating braucht. Ein Private Placement erfordert keinen Prospekt. Stattdessen erstellt die begleitende Bank in der Regel ein – weit weniger umfangreiches – sogenanntes Information Memorandum. Ein formelles Rating ist ebenfalls nicht erforderlich“, erläutert Plepelits. Mit 50 bis 60 Seiten ist die Dokumentation allerdings um einiges umfangreicher als die eines klassischen Schuldscheindarlehens. Der größere Umfang dürfte vor allem den darin enthaltenen Vereinbarungen zu Finanzkennzahlen geschuldet sein, zu denen sich die Emittenten verpflichten. Festgelegt werden beispielsweise Covenants über die Cashflow-Leverage-Ratio, das Mindestnettovermögen, den Verkauf von Assets und das vorrangige Debt. Diese Financial Covenants basieren regelmäßig auf den bestehenden Covenants in den wesentlichen Kreditfazilitäten des Emittenten. „Werden die Covenants gerissen, ist das ein Default. Die Investoren können dann das Private Placement fällig stellen oder gemeinsam mit dem Emittenten eine Restrukturierung vornehmen, um den Default zu heilen und die Insolvenz abzuwenden“, erläutert Plepelits. Solche Nachverhandlungen sind relativ problemlos möglich, weil der Investorenkreis überschaubar ist. Je nach Größe des Deals kommen zwischen fünf und 15 Investoren zusammen. Auch in puncto Laufzeiten bieten US Private Placement ein breites Spektrum. Dieses reicht von fünf bis 30 Jahre, wobei der Sweet Spot bei acht Jahren liegt. „Private Placements sind eine schöne Alternative zu Unternehmensanleihen, um die Duration auf der Aktivseite an die Liabilities anzupassen“, merkt Morjan von NNIP an.

Die langen Laufzeiten sind nicht der einzige Pluspunkt, mit dem US Private Placements bei Investoren mit langfristigen Verpflichtungen punkten. Auch durch die Risikobrille betrachtet erscheint der Markt attraktiv. „Die Ausfallraten sind durch einen professionellen Kreditprozess sehr gering. Pro Jahr waren es lediglich zwei Basispunkte für das globale Portfolio. Bei einem vergleichbaren Corporate-Bonds-Portfolio sind es hingegen 24 Basispunkte“, erläutert Morjan. Trotz des geringeren Ausfallrisikos bestechen die Private Placements zudem durch ihre Spreads. „Ein globales Portfolio mit Investment-Grade-Status und Laufzeiten zwischen sieben und acht Jahren liegt historisch bei einem Spread von 80 Basispunkten gegenüber einem vergleichbaren Corporate-Bonds-Portfolio“, fügt Morjan hinzu. Das ist aber längst nicht alles. US Private Placements bieten darüber hinaus zusätzliches Ertragspotenzial in Form von Vorfälligkeits- und Änderungsprämien, Gebührenverzicht sowie Kuponsprüngen. „In der Regel gibt es über die gesamte Laufzeit eine Call Protection. Will ein Emittent vorzeitig kündigen, entspricht der Rückzahlungsbetrag dem, was er beim Halten bis zur Endfälligkeit hätte zahlen müssen, abgezinst zum Tag der vorzeitigen Rückzahlung. Auslöser einer vorzeitigen Rückzahlung sind üblicherweise Corporate Events, Unternehmensübernahmen oder wenn ein Private Placement nicht mehr in das Konzept des Unternehmens passt“, erläutert Plepelits. Grundsätzlich komme dies jedoch eher selten vor. „Für die Investoren sind Private Placements ein Buy-and-Maintain-Instrument. Aber auch dem Emittenten geht es um eine langfristige Beziehung. Im Grunde verfolgen beide Seiten dasselbe Ziel“, erklärt Caroline Muste-Merks, Head of Private Debt bei NNIP.

Die gute Kreditqualität der Emittenten im US-Private-Placement-Markt, die sich vornehmlich im Investment-Grade-Bereich bewegt, wird nicht durch externe Ratings von einer der großen Rating-Agenturen bestätigt. Ein Rating gibt es aber dennoch. Anders als im deutschen Schuldscheinmarkt, in dem Banken implizite Ratings erstellen, erfolgt dies in den USA durch den Standard-Setter der US-amerikanischen Versicherungsaufsichtsbehörden, NAIC. „Sofern nicht ohnedies ein öffentliches Rating vorliegt, erstellt NAIC auf der Grundlage formeller Standards eine Art Shadow Rating, die sogenannte NAIC Designation. Damit verbunden ist ein wesentlich geringerer Aufwand als bei einem externen Rating von S&P, Moody’s oder Fitch. Außerdem muss es nicht publik gemacht werden“, erläutert Plepelits. Dass eine Aufsichtsbehörde die Kreditqualität von Private Placements bewertet, überrascht. Das kennt man in Deutschland von der Bafin nicht. Dennoch scheint es passend. Schließlich ist der Markt für US Private Placements speziell auf die „Schützlinge“ der NAIC ausgerichtet. Laut einer Studie von Fitch Ratings haben US-Lebensversicherungen durchschnittlich 15,6 Prozent ihres Vermögens in Private Placements investiert. In der Kapitalstruktur stehen diese unbesicherten Senior-Instrumente im gleichen Rang wie die Kreditlinien der Banken. „In der Regel sind sie pari passu mit den Kreditfazilitäten“, erklärt der A&O-Partner.

Das A und O: Netzwerk und Kreditmanagement

Für ausländische Investoren ist der Zugang zu dem attraktiven US-Private-Placement-Markt schwierig. Essenziell dafür ist, den rechtlichen Rahmen zu verstehen. „Beim Schuldscheindarlehen liegt das deutsche Recht zugrunde. Es gibt nur wenige Dinge zusätzlich zu regeln. In den USA ist der Vertrag das Recht. Das macht Investments in US-Privatplatzierungen etwas komplizierter“, erläutert Thomas Schneider. Der Corporate-Loans-Experte der Allianz weiß, wovon er spricht. Denn für seine US-amerikanischen Töchter investiert der Münchner Versicherungskonzern über eine eigene, vor Ort ansässige Einheit in den US-Private-Placement-Markt. „Diese Einheit macht im Prinzip dasselbe wie meine Kollegen und ich hier in Deutschland. Sie verfügen über das nötige Netzwerk und Know-how“, so Schneider. Deutsche institutionelle Anleger, die keine eigene Einheit in den USA haben, müssen sich den Markt auf andere Weise erschließen. Zugang verschaffen externe Partner. Als solcher tritt unter anderem NN Investment Partners auf, die in der Abteilung „Private Debt“ alle Privatplatzierungsmärkte abdeckt. „Das Thema ist aus unserem Mutterkonzern – der NN Group – heraus entstanden, der schon länger in diesem Bereich engagiert ist. Nun vermitteln wir dieses Thema auch an deutsche Versicherungen. Wesentlich dabei sind das Netzwerk, das einem die Titel anträgt, und spezialisierte Portfoliomanager, die die richtigen Titel auswählen. Außerdem braucht es ein fortlaufendes Kreditmanagement – ähnlich wie bei einer Bank“, erklärt Morjan. Mit ihrem Private-Debt-Team sieht sich NNIP hier gut aufgestellt. Für einen deutschen VAG-Anleger wird aktuell ein erstes Mandat mit einem Volumen von mehr als 100 Millionen Euro aufgelegt. Etwas Geduld muss man als Investor jedoch mitbringen. Der Aufbau eines Portfolios kann zwischen sechs Monaten und einem Jahr dauern. Das lohnt sich nicht nur mit Blick auf die attraktiven Risikoaufschläge und geringen Ausfallraten. Morjan sieht noch einen weiteren Vorteil, der sich für deutsche Versicherungen mit diesen Investments ergibt: „Man hat im Standardmodell einen ähnlichen SCR wie bei Unternehmensanleihen, aber eine höhere laufende Verzinsung.“

Wo ist nun der Hakten an Private Placements? Abschrecken könnte die Illiquidität dieser Asset-Klasse, was jedoch via Prämie entschädigt wird. Einen echten Sekundärmarkt gibt es nicht. In den USA wird nur ein Prozent des 500 Milliarden US-Dollar großen Marktes jährlich gehandelt. Ein zweiter Haken ist die Administration, die alles andere als trivial ist. „Die Depotbank und KVG müssen es abbilden können. Die KVG muss über Modelle die Preise feststellen, da es keine regelmäßigen Marktpreise gibt. Das ist aufwendig, führt aber zu niedrigeren Preisschwankungen. Und in puncto Verwahrung stellt sich beispielsweise die Frage: Wer bewahrt die Dokumente auf? Wir haben diesen Prozess nun einmal durchlaufen und können es abbilden“, erläutert Morjan von NNIP. Angesichts dieses hohen Aufwandes werden Mandate erst ab 100 Millionen Euro umgesetzt.

Mit der Größe und Standardisierung des US-Marktes können die Privatplatzierungsmärkte in Europa bisher nicht mithalten. Das ändert sich vielleicht schon bald. „In den vergangenen Jahren haben wir auf dem europäischen Private-Placement-Markt einen zunehmenden Grad an Aktivität von europäischen Emittenten gesehen, die vorher nur im US-Private-Placement-Markt aktiv waren“, erklärt Caroline Muste-Merks, Head of Private Debt bei NNIP. Obwohl der europäische Private-Placement-Markt noch sehr fragmentiert und durch unterschiedliche rechtliche Formate gekennzeichnet sei, konnte sie bei europäischen Investoren ein vermehrtes Interesse an Private Placements im Allgemeinen und speziell an europäischen Formaten erkennen. „Die jüngsten europäischen Private-Placement-Transaktionen mit einem Investment-Grade-Profil erzielten einen Gesamtkupon von 1,7 bis 3,5 Prozent“, so Muste-Merks. Der gute Wille zu einem paneuropäischen Privatplatzierungsmarkt, der es mit den USA aufnehmen kann, trägt also durchaus Früchte. Noch schneller voranbringen würde es ihn wohl, wenn die drei großen Volkswirtschaften Europas – Deutschland, Frankreich und Großbritannien – nicht jeweils ihr eigenes Süppchen kochen würden.

Von Kerstin Bendix

portfolio institutionell, Ausgabe 04/2016

Autoren: Kerstin Bendix In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar