Wenig Lärm um viel Geld

Institutionelle Investoren hadern mit dem Niedrigzinsumfeld. Wer es sich leisten kann, greift auf Unternehmensanleihen und Dividendentitel zurück. Allerdings lauern in den Pensionsverpflichtungen der Emittenten häufig Unterdeckungsrisiken. Und auch der Diskontierungszins wirft Fragen auf.

Zahlreiche Traditionsbetriebe und staatsnahe Konzerne, wie Versorger und Airlines, weisen erhebliche Finanzierungslücken in ihren Pensionszusagen auf. Die Problematik ist seit Jahren bekannt und wird deshalb kaum hinterfragt. Das Niedrigzinsumfeld und neue regulatorische Vorgaben rücken Pensionsrisiken jetzt in den Fokus.

Zunächst einmal kommen aufgelaufene Defizite spätestens dann zum Tragen, wenn das betreffende Unternehmen einen Sondernachschuss in seine Pensionsfonds leistet, der den Cashflow schmälert. Die Erfolgsrechnung wird dabei nicht tangiert. Aber: Diese Barmittel stehen für wertsteigernde Investitionen oder Dividendenerhöhungen nicht mehr zur Verfügung. Das Unternehmen wird in seiner Entwicklung gehemmt, was sich dämpfend auf die Performance der Aktien niederschlagen dürfte. Aus Investorensicht Grund genug, sich dem Thema intensiver zu widmen. Grundsätzlich stellt der mögliche Nachschuss ein Ereignisrisiko dar, von dem der Anleger nicht weiß, wann es eintritt. Dass es eintritt, steht außer Frage.

Beispiel Daimler: Der schwäbische Autobauer hatte zum Stichtag 31. Dezember 2011 Pensionsverpflichtungen von über 19 Milliarden Euro angehäuft. Davon waren lediglich rund zwölf Milliarden Euro mit Planvermögen abgedeckt. Wenn man die Vergleichswerte der Vorjahre betrachtet, kommt man zu der Erkenntnis, dass die gewaltigen Pensionslasten chronisch unterfinanziert sind. Brisant ist, dass die Unterfinanzierung über die Jahre hinweg sukzessive zunimmt. 2011 hat der Konzern dementsprechend Zuwendungen an seine Pensionsfonds in Höhe von zwei Milliarden Euro getätigt. Im Jahr zuvor waren es noch vergleichsweise moderate 300 Millionen Euro. Dass der Cashflow aus der Geschäftstätigkeit für das Gesamtjahr 2011 ins Minus rutschte, mag aber noch andere Gründe haben.

Fest steht, dass die Analysearbeit in diesem Segment der Geschäftsberichte überaus komplex ist – eine Sisyphusarbeit, die angesichts mangelnder Transparenz der Unternehmen und der Arbeit mit allerhand Durchschnittswerten und Glättungsmechanismen bei den Diskontierungsfaktoren noch verkompliziert wird. Das ist auch der Grund, weshalb sich in erster Linie Asset Manager der Materie widmen und ihre Erkenntnisse in Analysen einfließen lassen.

Bei der Deutschen Bundesstiftung Umwelt (DBU), die auch außerhalb des Stiftungssektors für ihre üppigen Aktienanlagen bekannt ist, will man das Know-how allerdings nicht aus der Hand geben: „Pensionsrisiken von Unternehmen fließen bei uns, soweit sie bekannt werden, in die Entscheidung einer Investition mit ein, sind aber nicht der wichtigste Aspekt, weil es sich um einen Faktor unter einer Vielzahl von Kriterien handelt.“ Diese Einschätzung stammt von Michael Dittrich, Rechtsanwalt und Abteilungsleiter Verwaltung bei der DBU.

Planvermögen zieht kräftig an

Aktuelle Zahlen der Unternehmensberatung Mercer geben einen guten Einblick, mit welchen Pensionslücken allein die Dax-Konzerne konfrontiert sind. Einerseits hat das Planvermögen, also das für Pensionszusagen reservierte und oft in diversifizierten Portfolios investierte Kapital, im vergangenen Jahr zwar um knapp 13 Prozent zugenommen. Ersten Schätzungen zufolge stieg das Vermögen binnen Jahresfrist von 171 auf 193 Milliarden Euro. Ungeachtet der bemerkenswerten Entwicklung auf der Asset-Seite ist der Verpflichtungsumfang der 30 Dax-Mitglieder andererseits auf ein Rekordhoch von 310 Milliarden Euro (nach 256 Milliarden Euro im Vorjahr) angeschwollen. Der schmerzhafte Zuwachs auf der Passivseite resultiert zu einem kleinen Teil aus dem planmäßigen Anstieg der Pensionsverpflichtungen beziehungsweise der Änderung der Zusammensetzung des Dax. Der Haupteffekt von etwa 48 Milliarden Euro stammt laut Mercer aber aus der Absenkung des Niveaus beim Diskontierungszins um geschätzte 1,2 Prozentpunkte, die auf der übernächsten Seite thematisiert wird. Besonders schwer wiegt aus Unternehmenssicht, dass der prozentual zweistellige Ergebniszuwachs der Planvermögen den enormen Anstieg der Verpflichtungen nur teilweise ausgleichen konnte. Der Deckungsgrad der Verpflichtungen durch explizite Planvermögen, welche zusätzlich zur impliziten Bilanzbedeckung von den Unternehmen freiwillig gebildet wurde, sank von 67 auf nur noch 62 Prozent.

Zwar gibt es für die hiesigen Unternehmen keinen zwingenden Handlungsbedarf aus dem Rekordhoch der Pensionsverpflichtungen, etwa in Form einer Nachschusspflicht. Auch eine Mindestdotierung gibt es in Deutschland nicht, so dass eine mögliche Umkehrung der Zinsspirale in den nächsten Jahren abgewartet werden könnte. Die aggregierten Zahlen können jedoch nicht darüber hinwegtäuschen, dass einzelne Unternehmen, zum Beispiel die Lufthansa (siehe Grafik auf der übernächsten Seite), gravierende Pensionslücken aufweisen.

Niedrigzinsumfeld als Katalysator

„Für uns sind mögliche Pensionsrisiken natürlich ein wichtiger Faktor bei der Fundamentalanalyse von Unternehmen, die Aktien oder Corporate Bonds emittieren“, sagt Dr. Michael Menz, Leiter Credits bei der Gothaer Asset Management AG. Wie Menz ausführt, können unterdeckte Pensionsverbindlichkeiten zu erhöhten Liquiditätsabflüssen führen, die die Zahlungsfähigkeit eines Unternehmens verringern können, sofern nicht ausreichend Kreditlinien bestehen oder liquide Aktiva vorhanden sind. Auch bei der Bayerischen Versorgungskammer beschäftigt man sich mit Unterdeckungsrisiken in den Firmenbilanzen. Wie Dr. Constantin J. Echter, Leiter festverzinsliche Wertpapiere im Asset Management, erklärt, werden in den von externen Managern verwalteten Mandaten für Unternehmensanleihen Pensionsrisiken „natürlich berücksichtigt“.

Dass das Thema an Brisanz gewinnt, zeigte sich im Dezember 2012. Kurz vor Weihnachten befasste sich die Deutsche Vereinigung für Finanzanalyse und Asset Management (DVFA) in Frankfurt am Main bei einem ihrer regelmäßig stattfindenden Clubabende mit vielfältigen Pensionsrisiken. Michael Schmidt und Robert Gerth, beide von Union Investment, sind Spezialisten dieser komplexen Materie. Sie haben sich auf die Fahne geschrieben, die Problematik auf Seiten von Investoren und bei den Konzernen stärker ins Bewusstsein zu bringen. „Im Idealfall betreiben die Vorstände eine offene Kommunikation und erklären, wie sie mit den Altlasten, die aus Leistungszusagen an Beschäftigte stammen, umgehen wollen“, erklärt Portfoliomanager Gerth.

Einige Konzerne geben zwar sehr detailliert Auskunft über ihre Pensionspläne und schaffen somit Transparenz bei den Investoren. Ebenso wird dem Risikomanagement der Pensionspläne auch eine immer höhere Priorität auf Unternehmensseite zugewiesen. Doch so weitsichtig seien nicht alle Vorstände, meint Gerth. Wenn es um die Frage geht, wie klaffende Pensionslücken geschlossen werden können, herrsche vielerorts Schweigen. Damit einher geht eine starke Informationsasymmetrie, die nach Darstellung des Union-Investment-Experten Robert Gerth in letzter Konsequenz ursächlich für eine Erhöhung des Cashflow-Risikos für Investoren in Aktien und Unternehmensanleihen sein kann.

Nach Angaben von Michael Schmidt, der als Geschäftsführer der Union Investment Privatfonds GmbH seit Januar 2009 das Portfoliomanagement Aktien der Union-Investment-Gruppe leitet, haben sich die Pensionsverbindlichkeiten, bezogen auf die Konzerne im S&P 500, in den vergangenen rund sechs Jahren von 1.400 auf 2.000 Milliarden US-Dollar drastisch erhöht. Wie er beobachtet hat, kamen die für die Pensionsverpflichtungen beiseitegelegten Plan Assets im gleichen Zeitraum nur unterproportional voran. Zwischen 2007 und 2009 wurden bei den Anlageportfolien unterm Strich Kursverluste eingefahren, während die Pensionsverbindlichkeiten durch sinkende Diskontierungssätze anschwollen.

In dieser Gemengelage ist aus einem zunächst nur marginalen indexübergreifenden Pensionsdefizit eine Unterdeckung von zuletzt rund 380 Milliarden Dollar entstanden. Zum Vergleich: Diese Unterdeckung der Pensionspläne zuzüglich der sogenannten OPEBs (Other post-employment benefits), das heißt Zusatzleistungen, wie Gesundheitsvorsorge für Mitarbeiter, entspricht circa 4,5 Prozent der Marktkapitalisierung der Indexmitglieder. Ähnliches Bild auch in Europa. Beim Stoxx 50 klafft inzwischen eine Lücke zwischen Pension Assets und Liabilities von etwa 220 Milliarden Euro, was etwa 4,4 Prozent der Marktkapitalisierung entspricht.

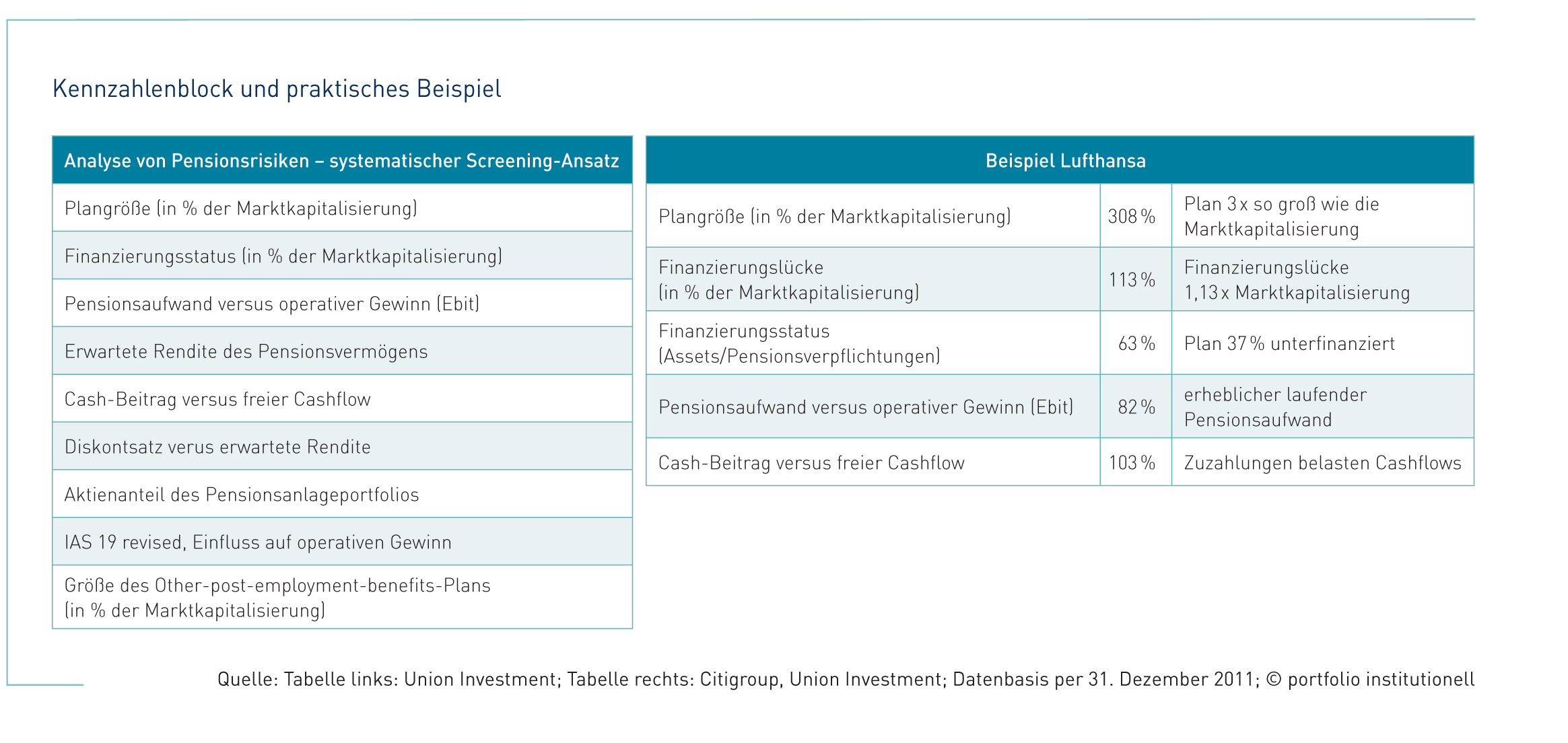

Schmidt und Gerth zogen in ihrem Vortrag das Zwischenfazit: Man braucht als Asset Manager einen systematischen Ansatz, um die Risiken steuern zu können. Union Investment greift bei der Analyse von Pensionsrisiken auf einen Screening-Ansatz zurück, der in der abgebildeten Tabelle schematisch dargestellt ist. Den Ausgangspunkt bildet die Frage nach der Größe des Pensionsplans und der Finanzierungslücke. Bei der Lufthansa beispielsweise belief sich das Volumen des Pensionsplans zum Jahresende 2011 auf das Dreifache der Marktkapitalisierung. Die Finanzierungslücke überstieg den Börsenwert des Unternehmens, was für besondere Brisanz sorgt.

Für Robert Gerth ist das der Ausgangspunkt, um das potenzielle Pensionsrisiko näher zu analysieren. Hier gelte es, neben anderen Kennzahlen auf die Zusammensetzung der Plan Assets zu achten und Rückschlüsse für die Zukunft zu ziehen. Befinden sich überwiegend Aktien im Planvermögen, könne das bei einem Markteinbruch negative Auswirkungen auf den Finanzierungsstatus haben. Angesichts der bedrohlich wirkenden Zahlen achtet man bei Union Investment insbesondere auf die Qualitäten des Managements und hinterfragt, ob das Problem deutlich unterfinanzierter Pensionszusagen erkannt und aktiv angegangen wird oder unberücksichtigt bleibt.

Im Rahmen der besagten DVFA-Veranstaltung erörterte Martin Thiesen, Global Head of Liability-driven Solutions bei DB Advisors, weitere Fragen im Hinblick auf mögliche Pensionsrisiken. Der Aktuar Thiesen ist bei DB Advisors als Berater für das Asset Liability Management tätig und als Mitglied im Pensions Operating Committee der Deutschen Bank für die strategische Ausrichtung und die IFRS-Bewertungsannahmen des hauseigenen Pensionsfonds verantwortlich. In seinem Vortrag ging er auf die zuletzt hoch volatile Entwicklung der Diskontierungssätze ein, mit denen die künftigen Verpflichtungen abgezinst werden. Rückblickend auf 2012 stellte er fest, dass es bei der für langfristige Pensionsverbindlichkeiten herangezogenen Diskontierungsrate konstruktionsbedingt über Tage hinweg zu starken Rückgängen gekommen sei. Das habe im Gegenzug zu einem Zuwachs der Verbindlichkeiten geführt.

Konstruktionsbedingte Mängel

Vor diesem Hintergrund mussten zahlreiche europäische Konzerne, die nach IFRS bilanzieren, im Jahresverlauf ihre Pensionsrückstellungen in der Bilanz erheblich aufstocken. Dadurch verschob sich das Verhältnis von Eigen- zu Fremdkapital, was zum Beispiel beim Energiekonzern RWE dazu geführt hat, dass selbstgesteckte Verschuldungsziele nicht wie geplant erreicht wurden. Was aber nicht weniger schwer wiegt: Die erratischen Sprünge der Diskontierungssätze machen ein erfolgreiches Asset Liability Management (ALM) unmöglich.

Für die Bewertung ihrer Pensionslasten ermitteln IFRS-Bilanzierer den Zinssatz gemäß Fristigkeit der Pensionsverbindlichkeiten in der Regel auf Basis von „high quality corporate bonds“. Hier fungiert zum Beispiel der iBoxx Corporate AA 10+ als häufig verwendeter Referenzindex. Angesichts einer Reihe von Rating-Herabstufungen ist die Grundgesamtheit dieses Indexes im vergangenen Jahr jedoch erheblich geschrumpft. Dadurch verlagerte sich das Gewicht auf nur noch wenige Emittenten. In Zahlen ausgedrückt ergibt sich folgendes Bild: Während die Benchmark zu Jahresbeginn 2012 noch bei etwa 4,6 Prozent rangierte, lag der Wert zum Jahresende schließlich bei 2,69 Prozent. 2011 fielen die Schwankungen dagegen deutlich geringer aus und kursierten zwischen 4,6 und 5,1 Prozent.

Planbarkeit verbessern

Ein Teil des unterjährigen Rückgangs der Diskontrate ist nach Angaben von Thiesen auf drei Herabstufungen (Rabobank, GE Capital, Electricité de France) innerhalb der Benchmark zurückzuführen. Dadurch kam es zu konstruktionsbedingten Zinssprüngen im verbliebenen AA-Anleiheuniversum. Vor diesem Hintergrund diskutieren Aktuare inzwischen länderübergreifend über den Einfluss von Einzelereignissen und wie man diesen aus dem Weg gehen könnte. „Die Interpretation von ‚high quality corporate bonds‘ als AA-geratete Unternehmensanleihen ist zu eingeschränkt“, erläutert Thiesen. Mangelnde Diversifizierung führe zu erratischen Sprüngen und einer großen Bandbreite in den Diskontrahmenannahmen. Und durch das schrumpfende Universum wird der Einfluss einzelner Emittenten erhöht, moniert der Experte.

Für Thiesen ist diese Entwicklung nicht hinnehmbar. Gegenüber portfolio sagte er: „Man muss die Verbindlichkeitenseite nicht als gottgegeben sehen.“ Bauchschmerzen bereitet ihm weniger der Renditerückgang, der die Pensionslasten in die Höhe treibt, sondern vielmehr der Umstand, dass die Verminderung zu einem großen Teil aus der Konstruktion der Benchmark stammt. Vor diesem Hintergrund investiert der Fachmann mit Kollegen aus anderen Unternehmen viel Zeit in die Berechnung alternativer Benchmarks. Sie greifen dabei auf den ihnen zur Verfügung stehenden Interpretationsspielraum zurück. Ein Etappenziel bestehe darin, mehr Stabilität in die Benchmark zu bringen, um auf diese Weise die Planbarkeit für die Pensionslasten zu erhöhen. Letztlich sollen die Kapitalanlagen mit den Verbindlichkeiten im Gleichlauf liegen. Bei konstruktionsbedingten Zinssprüngen, egal in welche Richtung, ist das nicht möglich.

Mercer zufolge führt die derzeitige Lage an den Finanzmärkten dazu, dass verschiedene Wirtschaftsprüfer und Berater stark unterschiedliche Zinsempfehlungen aussprechen, weil die jeweils verwendete Methode zur Zinsermittlung einen wesentlich stärkeren Einfluss hat als in früheren Jahren. Den Konzernen eröffnet sich demnach ein größerer Spielraum bei der Wahl des Rechnungszinses. Aus Sicht der Investoren heißt das: Die Vergleichbarkeit der Bilanzen leidet unter der Spanne der akzeptablen Festlegungen für den Rechnungszins.

Im Hinblick auf den volatilen Diskontierungszins hat das Deutsche Rechnungslegungs-Standards-Committee (DRSC) noch im November vergangenen Jahres den IFRS-Standardsetter in London gebeten, sich dieses Themas anzunehmen. Die deutschen Bilanzexperten beklagen, dass die Zahl der Corporate Bonds mit einer Laufzeit von mehr als zehn Jahren und AA-Rating extrem geschrumpft sei. Eine Datenbanksuche habe im August nur noch sechs in Euro emittierende AA-Konzerne ergeben, die mit neun Emissionen mit einem Gesamtvolumen von nur mehr acht Milliarden Euro am Markt seien. Vor diesem Hintergrund existieren mehrere Lösungsvorschläge, zum Beispiel auch die Rendite von Unternehmensanleihen zu berücksichtigen, die lediglich mit einem Single-A versehen sind.

Aus Investorensicht ist das Thema von erheblicher Bedeutung, ist DB-Advisors-Mann Thiesen überzeugt. „Die bilanzierenden Unternehmen wundern sich zunehmend über den Bereich der akzeptablen Diskontraten und die Volatilität, die vermeintlich so stabile Pensionsverbindlichkeiten aufweisen“, unterstreicht der Fachmann. „Selbst Ausfinanzierung und stringente Ausrichtung der Kapitalanlagen auf die Verbindlichkeiten sind kein Garant mehr für Stabilität“, lautet sein Zwischenfazit. „Sobald wir es schaffen, die Entwicklung auf der Verbindlichkeitenseite wieder planbarer zu machen, steigt auch die Nachfrage nach ALM“, ist Thiesen überzeugt. Ergänzend sagt der Versicherungsmathematiker: „Durch die Berücksichtigung von A- und BBB-gerateten Anleihen erhielte man die Diversifikation zurück, die eine gewisse Stabilität der Diskontrate gewährleisten kann.“ In der Erweiterung des Universums auf den gesamten Investment-Grade-Bereich der Unternehmensanleihen sieht er damit die einzige Lösung.

Eine Erweiterung nur um A-Anleihen würde kurzfristig gewisse Entspannung bedeuten und die erratischen Sprünge deutlich reduzieren, zumal historische Ausfallraten keine signifikanten Unterschiede zwischen AA und A zeigen. Langfristig aber, mit der Erwartung weiterer Bonitätsherabstufungen, werde dies nicht die erhoffte Stabilität bringen, ist der Experte überzeugt. Und bei Mercer heißt es sinngemäß: Sollte sich das IFRS Interpretation Committee 2013 dazu entscheiden, eine klare Position zu beziehen und bei der Zinsermittlung nicht nur Anleihen mit einem Rating von AA, sondern beispielsweise auch Anleihen mit einem Rating von A zuzulassen, würde das die Dax-Unternehmen um geschätzte 20 Milliarden Euro entlasten.

Fazit: William Shakespeare macht in seiner Komödie „viel Lärm um nichts“. Wenn es darum geht, milliardenschwere Pensionsrisiken zu hinterfragen, machen Anleger eher das Gegenteil. Asset Manager fordern dagegen die betroffenen Konzerne zu Recht auf, Tacheles zu reden, wie sie ihre Pensionslücken zu schließen gedenken.

portfolio institutionell, Ausgabe 2/2013

Autoren: Tobias Bürger In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar