Abbau? Umbau? Aufbau!

Immobilienträume wurden wahr: In einer zinslosen Welt bauten sich Investoren große Immobilienportfolios und Büros, Wohnungen oder Handelsflächen zogen in die Asset-Allokation ein. Mit dem Zinsanstieg wurden aber Immobilien-Albträume wahr. Das erhöhte Zinsniveau sorgt für finanziell einstürzende Neubauten und im Bestand lassen Sanierungen die Renditen bröckeln. In der Krise gilt es nun, Chancen zu wahren. Wo und wie es sich lohnen kann, jetzt einen Fuß in die Tür zu bekommen, lesen Sie in dieser Titelstory.

Achtung Einsturzgefahr: Das gestiegene Zinsniveau und Sanierungsmaßnahmen sorgen in Immobilienportfolios für bröckelnde Renditen. Doch jede Krise birgt auch Chancen. Diese liegen in Subventionen, Diversifikation und Debt-Strategien.

Keiner Asset-Klasse haben die negativen Zinsen einen so großen Zulauf gebracht wie den Immobilien. Keiner anderen Asset-Klasse hat aber auch der fulminante Zinsanstieg eine solche Misere beschert. Die Party war immens, der Kater ist es nun auch. Somit war auf der diesjährigen Expo Real vom sonst notorischen Optimismus in der Investmentbranche nichts zu verspüren. „Zinsanstieg, Inflation, Regulatorik und die Dekarbonisierung: Auf allen vier Ebenen ist die Lage total beschissen“, sprach Stefanie Frensch von der Becker & Kries Familienstiftung auf der diesjährigen Expo Real Klartext. Etwas konzilianter ergänzte das Vorstandsmitglied der Familienstiftung, dass die Stimmung auf dem diesjährigen Branchenevent „ernsthafter“ ist.

Auffällig war auf dem Münchener Immobilientreffpunkt auch, dass sich die Player mit konkreten Zahlen sehr zurückhielten. Lieber wurde auf den Podien und in den Gesprächen über Strategien, Zwischennutzungen, Aufenthaltsqualitäten, Resilienzen oder Förderungen gesprochen. Die Ausnahme von der Regel war die Zahl 2025. Das öfters zu hörende inoffizielle Event-Motto hieß nämlich: „Stay alive until 25!“

Nur: Es gibt keine Sicherheit, dass in zwei Jahren alles überstanden ist. Für eine solche Gewissheit bräuchte es echte Transaktionen. An diesen mangelt es jedoch insbesondere im deutschsprachigen Raum. „Im Moment lassen sich keine Preise finden. Aktuell haben wir eher ein Preise-Erraten“, so Rainer Komenda, Immobilienchef der Bayerischen Versorgungskammer, und einer der wenigen Investoren, die sich in diesem Oktober in eine der Expo-Diskussionsrunden wagten.

„Die Preisvorstellungen der Verkäufer kommen aus der Vergangenheit und die Entwickler müssen, um sich schadlos zu halten, einen Mindestpreis aufrufen. Auf der anderen Seite vergleichen potenzielle Käufer ihre künftigen Immobilien-Returns mit anderen Asset-Klassen. Beide Seiten passen noch nicht zusammen“, erklärt Tobias Kotz von Real IS. Einig bezüglich der Zukunftsaussichten waren sich die meisten zumindest, dass das kommende Jahr sehr schwierig wird. „Es ist aber unheimlich schwierig zu prognostizieren, wann das Tief erreicht ist“, sagt Sebastiano Ferrante, Head of Europe, PGIM Real Estate, im Gespräch mit portfolio institutionell.

Mit Blick auf das Wohnungssegment erklärte Ferrante: „Eine wichtige Einflussgröße ist auf jeden Fall die Inflationsentwicklung, also ob die Zentralbanken Spielraum für Zinssenkungen haben. Entgegen den Hoffnungen von anderen glaube ich nicht, dass der Wohnungsbau für die EZB eine wichtige Determinante ist.“ Ohne monetäre Unterstützung dürfte die Branche aber noch einen längeren Weg vor sich haben. „Mit Business-Plänen die Mieten spürbar hochzubekommen, braucht mehr Zeit. Dann kann es bis zu einer Markterholung drei bis vier Jahre dauern.“ Das „stay alive until 25“ sollte man also nicht allzu wörtlich nehmen. Für Ferrante lässt sich der Spruch aber sinnvoll interpretieren: „Mach dein Portfolio winterfest!“

Dazu gehört sicherlich auch, Neubauprojekte auf Eis zu legen und sich auf den Bestand zu konzentrieren. So hat der Wohnungskonzern Vonovia bekanntlich Anfang des Jahres wegen steigender Baukosten und Zinsen alle für 2023 vorgesehenen Neubauprojekte gestoppt. Zur gleichen Maßnahme griff auch die Sedlmayr Grund und Boden AG. „Wir haben in Freimann den Bau von 800 Wohnungen gestoppt. Dieses Projekt ist wirtschaftlich auf Grund gelaufen“, berichtete Dr. Hermann Brandstetter. Der Vorstandsvorsitzende der Immobiliengesellschaft verwies zur Begründung neben der Zinsentwicklung auf „um 45 Prozent gestiegene Baukosten“. Gesunken ist dafür die Nachfrage von Wohnungskäufern. „Somit kommt keine frische Liquidität mehr rein und man muss nachfinanzieren und nachfinanzieren – bis das Projekt keinen Sinn mehr macht“, so Brandstetter. Abgebildet wird diese Entwicklung auch vom Aktienkurs der Sedlmayr Grund und Boden AG. Dieser schrumpfte von über 3.000 Euro Anfang 2022 auf nun 1.700 Euro.

Die Lage der Branche ist also wenig erfreulich und könnte sogar noch schlechter werden. „Der Zinsanstieg wirkt sich extrem auf Immobilienwerte aus. Ich gehe davon aus, dass sich die Preise noch weiter reduzieren“, prognostiziert Karin Groß von Blacklake Management Partner und vormals Immobilienchefin der Ärzteversorgung Westfalen-Lippe. Für gute Qualitäten stellte sie einen Rückgang von weiteren fünf Prozent und für Peripherie-Assets mit Stranding-Potential von 30 Prozent in Aussicht.

Weniger schwarz sehen muss man für Bestandspfleger. Für Patrick Brinker, Hauck Aufhäuser Lampe, ist zwar „die Party an den Immobilienmärkten vorbei“. In einer Ruecker-Consult-Mitteilung teilt er aber mit: „Die Opportunitäten liegen weniger im Neubau, sondern im Bestand. Jetzt zeigt sich die wahre Management-Qualität im Umgang mit der veränderten Marktsituation. Hinzu kommt die Notwendigkeit der Umsetzung von ESG-Maßnahmen.“ In der gleichen Publikation sagt Thomas Junkersfeld: „Es ist wieder die Zeit der Asset- und Property-Manager und die Bedeutung der Arbeit an der Immobilie rückt stärker in den Fokus“, so der Geschäftsführer der B&L Property Management. „Ihren Wert zu erhalten und zielgerichtet, insbesondere nachhaltig zu entwickeln, ist essenziell in der aktuellen Marktsituation.“

Erfahrene Anleger wissen aber: Jede Krise bietet auch Chancen. Eine offensichtliche Opportunität ist, nach dem Staat zu schreien. Schließlich hat die Bundesregierung angekündigt, jedes Jahr 400.000 Wohnungen neu zu bauen, davon 100.000 öffentlich geförderte Wohnungen. Von diesem Ziel ist die Regierung aber deutlich entfernt. Die Regierung kann aber zählen – und hören.

Der Berliner Wohnungsgipfel im September gebar nun milliardenschwere Fördermittel und die Ziele, die Vorgaben für die Bauvorschriften zu verschlanken und in dieser Legislaturperiode auf die EH40-Vorschrift zur stärkeren Dämmung neuer Häuser zu verzichten. Wichtig ist aber nun, dass diese Vorhaben des Bunds auch auf Länder- und kommunaler Ebene ankommen. Dies scheint zumindest teilweise der Fall zu sein. „Einige Kommunen zeigen sich lösungsorientierter und flexibler. Beispielsweise melden sich Bauämter bei Architekten, deren Anträge man bereits abgelehnt hat, um diese noch einmal zu diskutieren“, sagt Entwickler Michael Peter. Peter ist Gründer des Entwicklers P&P Group, der seit etwa 30 Jahren am Markt ist.

Chancen in der Krise

Eine große Hilfe wären aber vor allem kürzere Genehmigungsfristen und weniger Anforderungen an den Investor. „Vor 40 Jahren hat es drei bis vier Monate für die Genehmigung gebraucht“, blickt Frank Wojtalewicz, CEO der DII, zurück. Heute müsse man die verschiedensten Auflagen wie beispielsweise für den Umweltschutz erfüllen. Wünschenswert sei darum ein Koordinator. In dieses Bild der Überregulierung passt, dass auf einer Veranstaltung des Beraters Faros der Geschäftsführer des Versorgungswerks der Zahnärztekammer Nordrhein, Uwe Zeidler, die Bürokratie als Problem bezeichnete. Bei der Objektentwicklung entfalle 80 Prozent der Gesamtzeit auf Gesuche, Anträge und so weiter. Der Bau selbst erfordere zeitlich nur 20 Prozent. „Das geht nicht“, so Zeidler.

„Auf Länderebene ankommen“ empfiehlt sich aber auch für an deutschen Wohnungen interessierte Anleger. „Die Subventionen sind interessant“, sagte Fabian Klingler, Vorstandsvorsitzender der Abrdn Investments Deutschland AG, auf einer Veranstaltung des Asset Managers in Frankfurt. „In jedem Bundesland gibt es Förderprogramme für zum Beispiel gefördertes Wohnen oder die Umsetzung von Energieeffizienzmaßnahmen. Allerdings sind diese Programme in jedem Bundesland anders, komplex und ändern sich laufend.“

Beispielsweise vergibt die Hansestadt Hamburg Baukostenzuschüsse von etwa 2.000 bis 6.000 Euro für den Quadratmeter. Die Breite dieser Spanne lässt die Komplexität erahnen, die Höhe weist aber darauf hin, dass es durchaus lohnend ist, sich in die Subventionsthematik reinzuknien. Ein weiterer geeigneter Ansatz für auskömmliche Renditen ist für Klingler, nach Wegen zu suchen, die Baukosten zu senken, wie zum Beispiel durch die Reduzierung von Tiefgaragenstellplätzen und modulares Bauen.

Ohne staatliche Förderungen rechne sich Neubau bei den heutigen Finanzierungs-, Material- und Lohnkosten jedoch nicht, ist von Branchenvertretern zu hören. Das gleiche gelte für die energetischen Sanierungen im Bestand. Davon abweichende Meinungen, wie die von Michael Peter, sind selten zu hören: „Subventionen werden gerne mitgenommen. Der Niedrigzins war aber auch schon eine Subvention. Wenn nun aber neue Subventionen kommen, dann droht ein Crash“, warnt Peter. „Wenn man gut aufgestellt ist, geht es auch ohne Subventionen.“ Auf der Expo erlaubte sich Peter auch eine Spitze gegenüber anderen Dienstleistern: „Viele haben viel verdient. Ich frage mich, wo deren Rücklagen sind. Und jetzt nach dem Staat schreien?“

Das Hauptproblem ist auch das Zinsniveau, das sich in kurzer Zeit in etwa vervierfacht hat, und welches die Bundesregierung nicht beeinflussen kann. Als problematisch erweist sich aber regelmäßig, dass staatliches Eingreifen auf dysfunktionalen Märkten neue Dysfunktionalitäten schafft. So treffen nun auch durch zahlreiche Vorschriften bedingte teure Baukosten auf ein geringes Mietwachstum und drücken auf die Bereitschaft zum Wohnungsbau.

Symptomatisch die DVFA-Monatsfrage im Oktober, in der die Investment Professionals neben einem ausgeuferten Sozialstaat allgemein Bürokratie als Hauptursachen für schwaches Wirtschaftswachstum benennen. „Tatsächlich sehen wir eine klare Tendenz, dass die Experten der Finanzindustrie viele Probleme als strukturell begreifen“, so Peter Thilo Hasler, Vorstand der DVFA. Sein Vorstandskollege Roger Peeters ergänzt: „Themen wie Bürokratie, hohe Steuerlast und ein zu teurer Sozialstaat werden als wichtigste Probleme anerkannt. Da verwundert es nicht, dass die Experten vor allem die Politik als Verantwortliche benennen.“ Übrigens erachten aber auch drei Prozent der befragten Experten mit Blick auf Vollbeschäftigung und den allgemeinen Wohlstand des Landes Kritiken zum Standort als interessensgeleitet.

In Deutschland locken Förderungen, im Ausland Renditen

Einen Gewerbeimmobilien-Gipfel gab es in Berlin jedoch noch nicht und dürfte es auch nicht geben. Büroimmobilien machen jedoch in der Regel den größten Teil in einem institutionellen Immobilienportfolio aus. Laut der Immobilien-Umfrage 2023 von Universal Investment hat das Bürosegment im Real-Estate-Portfolio einen Anteil von 40 Prozent. Danach folgen Einzelhandel und Wohnen mit 18 beziehungsweise 16 Prozent.

Das wohl wichtigste Ergebnis der Studie bezieht sich jedoch auf die regionale Allokation. Investments in Nordamerika und Asien wollen die befragten Anleger in etwa verdoppeln, vor allem aber ihre Deutschland-Quote von im Schnitt 69 auf 57 Prozent reduzieren (siehe Tabelle).

Ein solch deutlicher Rückgang ist sicherlich auch als Misstrauensvotum gegenüber dem deutschen Standort zu interpretieren.

Ebenfalls mag das gestiegene Renditeziel eine Rolle spielen. Nach einer durchschnittlich erwarteten Rendite von 3,85 Prozent im Jahr 2022 für Core Assets fordern Institutionelle heute im Mittel bereits 4,1 Prozent. Gerade deutsche Wohnimmobilienbestände wurden in der Vergangenheit nicht wegen möglicher Überrenditen, sondern als Govy-Substitut gekauft. Nun fließt aber Liquidität aus Real Estate ab, weil in anderen Asset-Klassen das Gras grüner ist.

„Die mehrfachen Zinsanhebungen in den vergangenen zwölf Monaten sorgen für attraktiver werdende Alternativen im Vergleich zu Immobilienanlagen – etwa im Bereich der Anleihen. Entsprechend passen Investoren auch am Immobilienmarkt ihre Rendite-Erwartungen nach oben an. Das ist weitgehend schlichtweg eine Normalisierung nach den langen Niedrigzinsjahren. Die Asset-Klasse Immobilie wird diese neuerliche Konkurrenz mittelfristig gut wegstecken und weiter zentraler Portfolio-Baustein bleiben“, so Axel Vespermann, Head of Real Estate von Universal Investment.

Universal Investment begründet die Abkehr vom Heimatmarkt mit Diversifikationsaspekten. Dies trifft beispielsweise auf die Meag zu. Deren Mutter Munich Re will ihren traditionellen Deutschland-Schwerpunkt reduzieren, sagte Meag-Geschäftsführer Stefan Haas der Börsen-Zeitung. Darum will der Asset Manager bis Jahresende in den USA Residentials im Wert von rund 500 Millionen Euro erwerben. „Das Marktfenster ist perfekt, wir realisieren derzeit Ankaufsrenditen von über acht Prozent für sehr gute Lage- und Ojektqualitäten“, so Meags Global Head of Real Estate.

In Deutschland ist diese Kennziffer nicht einmal halb so groß. Ein Zehntel des von der Meag verwalteten Immobilienvermögens von 16 Milliarden Euro entfällt auf Drittkunden – und auch diese Anleger wollen sich regional verbreitern. Ein neues Mandat, so Haas, zielt darauf ab, europaweit Gewerbe- und Wohnobjekte einzukaufen.

Für das von der Universal angeführte Motiv der Diversifikation spricht auch, dass die bislang größten Nutzungsarten gestutzt werden sollen. Bei Büroobjekten wollen die Anleger gleich zwölf und im Retail-Segment vier Prozentpunkte abbauen. Bei den Plänen für künftige Investitionen zeigen sich interessanterweise signifikante Verschiebungen zugunsten des Wohnsegments. Hier will man um knapp acht Prozentpunkte erhöhen. Begehrt sind aber auch sonstige Segmente, wie zum Beispiel Ärztehäuser oder industrielle Liegenschaften.

Aus einer Umfrage von Ruecker-Consult unter Branchenexperten ergibt sich die Erwartung, dass die nutzerseitige Flächennachfrage für Mietwohnungen in den kommenden zwölf Monaten stark beziehungsweise sehr stark steigen wird. Auch bei Logistikflächen rechnen die von Ruecker Befragten mit einer anhaltend hohen Flächenabsorption.

Möglicherweise denken die Investoren jedoch an Residential-Portfolios im Ausland, wo höhere Anfangsrenditen winken und ein stärkeres Mietwachstum realisiert werden kann. Aber auch deutsche Wohnimmobilien haben gute Argumente: Dazu zählen vor allem die große Nachfrage von Mietern, der Wunsch der Investoren nach Resilienz und stetigen Cashflows. Für 61 Prozent der Teilnehmer der aktuellen Universal-Umfrage ist die laufende Cashflow-Rendite die wichtigste Kennzahl.

Damit sich aus der Mieter-Nachfrage auch spürbar höhere Mieten ergeben, brauchen Investoren hierzulande einen sehr langen Zeithorizont. Ohne einen deutlichen Bewertungsabschlag dürften Investoren aber Zukäufe scheuen. Im April gab Vonovia einen Anteil an seinem in Baden-Württemberg gelegenen Südewo-Wohnungsportfolio zu einem Kaufpreis von rund einer Milliarde Euro an Apollo ab. Das Investment sei nahezu zum Buchwert der Südewo zum 31. Dezember 2022 erfolgt, was einem Abschlag von weniger als fünf Prozent entspreche. Zum Südewo-Buchwert im Jahr 2021 schweigt sich Vonovias Geschäftsbericht leider aus.

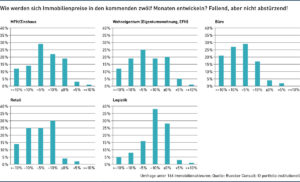

Mehrheitlich gehen übrigens die von Ruecker Consult befragten Branchenexperten bei Zinshäusern von einem weiteren Preisrückgang von fünf Prozent in den kommenden Monaten aus (siehe Grafik). Recht positiv sehen die Umfrageteilnehmer Logistik, ziemlich negativ dagegen Retail.

In der Universal-Umfrage ist aber eine große Reduktion nicht nur in der Deutschland-Quote zu erkennen. Im aktuellen Survey streben nämlich die Befragten im Durchschnitt eine Immobilienquote von 21 Prozent an. Kramt man jedoch die Vorjahresstudie heraus, so findet sich in der 2022er-Berfragung eine Zielquote von im Schnitt 28,2 Prozent. Über die Gründe muss nicht weiter gerätselt werden – und auch nicht darüber, wie schwer wohl das Fundraising für Immobilienfonds derzeit ist.

Axel Vespermann weist wohl darum noch einmal besonders nachdrücklich auf die Expertise von Dienstleistern hin: „Das außereuropäische Ausland gewinnt weiter an Gewicht – ein Megatrend, auf den sich Fondsinitiatoren und Investoren einstellen müssen. Die mit den in mehrerlei Hinsicht bunteren Portfolios einhergehende steigende Komplexität gilt es professionell zu managen, entweder mit dem Ausbau hauseigener oder dem gezielten Heranziehen externer Expertise. Dies betrifft Transaktionen, laufendes Asset Management wie auch Strukturierungs- und Steuerfragen.“

Dass die Immobilienquoten der Investoren sehr wahrscheinlich ihr Niveau nicht werden halten können, ergab sich schon aus dem im Juli veröffentlichten „Trendbarometer Immobilienanlagen der Assekuranz 2023“. Das von EY auf Basis der im Mai/Juni gemachten Angaben von 32 Investoren erstellte Real-Estate-Barometer zeigt zwar an, dass die Immobilienquote auf einen neuen Höchststand von 13 Prozent gestiegen ist. Der Trend dürfte laut den Autoren aber möglicherweise vor einer Umkehr stehen.

Der Anteil derer, die die Quote weiter ausbauen möchten, sinkt deutlich. Im Vorjahr wollte noch die Hälfte ihre Immobilienquote steigern, aktuell nur noch 14 Prozent. 16 Prozent der Befragten, nach fünf Prozent in 2022, wollen ihre Immobilienquote sogar senken. Naturgemäß nehmen an Immobilienstudien vor allem Anleger teil, die in dieser Asset-Klasse auch in größerem Stil unterwegs sind. GDV-Daten zeigen, dass Erstversicherer (ohne Pensionskassen und Pensionsfonds) Ende 2022 im Schnitt zu 4,5 Prozent in Immobilien investiert sind. Auch in dieser Statistik ist zumindest schon eine Stagnation zu erkennen. In 2021 lag diese Quote noch bei 4,6 Prozent.

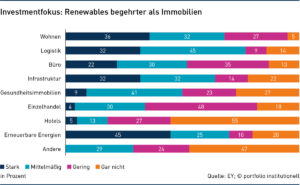

An interessanten Ergebnissen hält das EY-Barometer zudem bereit, dass Wohnungen nun deutlich weniger attraktiv sind. Im Vorjahr stand dieses Segment noch bei 95 Prozent im Fokus, dieses Jahr nur bei 68 Prozent. Auch Büros sind nur noch für die Hälfte der Befragten interessant. Deutlich mehr gefragt sind dafür Infrastruktur und Erneuerbare Energien (siehe Grafik).

Wie bei Universal ergibt sich auch in der EY-Umfrage das Ziel, sich regional zu verbreitern. Dabei haben die Anleger die USA im Blick. Vermehrt, nämlich 59 nach 55 Prozent, wollen die Befragten jenseits des Atlantiks investieren. Last but not least konstatiert das Trendbarometer einen starken Rückgang bei der Renditeerwartung: Im Direktbestand sinkt diese von 4,5 auf 3,8 Prozent in 2022 und in den indirekt gehaltenen Immobilienbeständen von 5,5 auf 4,2 Prozent. Für EY begründet sich dieser Rückgang vor allem in erwarteten negativen Wertänderungsrenditen des Bestandsportfolios.

ESG kostet Cash

Für resilientere Portfolios zu sorgen, ist aber auch ein Anspruch von nachhaltigen Investmentstrategien. Als Chance in der Krise wird ESG aber nicht gesehen. Auch in der Universal-Umfrage ist die Implementierung von ESG-Maßnahmen bereits eher gelebte Praxis. Deren Berücksichtigung wirkt sich nach Meinung der institutionellen Anleger tendenziell positiv auf den Wert einer Immobilie, aber eher negativ auf den unmittelbar erzielbaren Cashflow aus.

Die am häufigsten umgesetzte ESG-Maßnahmen sind die ESG-konforme Ausrichtung der Ankaufkriterien und der Beginn der Umstellung auf grüne Mietverträge. „Institutionelle Investoren beobachten die regulatorische Entwicklung hinsichtlich der ESG-Anforderungen genau. In den vergangenen Jahren wurden bei der Integration von ESG-Kriterien in verschiedenste Teile der Immobilien-Wertschöpfungskette schon große Fortschritte erzielt, doch wir sind noch lange nicht am Ziel hinsichtlich der praktischen Implementierung in der Breite. Die Wirtschaftlichkeit verschiedener Einzelmaßnahmen gerade im aktuellen Marktumfeld muss im Einzelfall geprüft werden – in Bezug auf den laufenden Cashflow wie die gesamte Wertentwicklung des Assets“, so Vespermann.

Wahrscheinlich gingen in die Umfrageergebnisse auch Angaben des Universal-Kunden BVK ein. Auf der Expo sagt Rainer Komenda: „ESG wird nicht mehr so ins Schaufenster gestellt und ist eben business as usual. Jetzt geht es ums Abarbeiten. Wir versuchen beispielsweise die Mietverträge auf grün umzustellen.“ Stark anzunehmen ist, dass auch im breiten institutionellen Markt ESG nicht nur als Kostenfaktor in der Umsetzung angesehen wird, sondern man auch noch einen Schritt darüber hinausdenkt. Beispielsweise meint Tobias Kotz, Real IS: „Nachhaltigkeit wird als wertbeeinflussendes Thema gesehen – und zwar nicht nur als Belastung der Rendite, sondern auch mit Blick auf die Belastung der künftigen Rendite, wenn keine ESG-Maßnahmen umgesetzt werden.“

Jedoch sind energetische Sanierungen kein leichtes Unterfangen. „Bestandsimmobilien umzubauen ist komplexer und risikobehafteter als Abriss und Neubau“, so Dr. Miriam Esders von der Freo Group. „Wer umbauen will, muss mit negativen Überraschungen rechnen. Es ist auch schwieriger, mit Umbaumaßnahmen den modernsten Standard zu erreichen.“

Herausfordernd sind bei Revitalisierungen nicht zuletzt die Bauvorschriften im Detail, beispielsweise zur Deckenhöhe. Das Baurecht erschwert auch Erweiterungen, womit man künftig mehr Wohnraum anbieten beziehungsweise den Umbau finanzieren könnte. Kritisch ist die Regulierung jedoch nicht nur aus Euro-Sicht: „Die sogenannten grauen CO₂-Emissionen werden von gängigen Reporting-Frameworks noch nicht ausreichend erfasst“, erläutert Esders. Für diejenigen, die bei ESG nur an das Reporting der Verbräuche und Emissionen im Betrieb denken, empfiehlt sich somit auch der Abriss. Denjenigen, die aber wirklich an die Umwelt denken, empfiehlt Esders eine „vollumfängliche Lebenszyklusanalyse“, beispielsweise auch die Energiekosten des Fensterersatzes oder das Potenzial für Low-Tech-Lösungen in Kombination mit Erneuerbaren Energiequellen. „Mit entsprechender Erfahrung und Expertise von Planern, Bauleitern und ausführenden Firmen sind aber auch hier ganzheitlich exzellente Lösungen möglich“, so Esders.

Auch für Prof. Dr. Robert Göötz, Associate Partner bei Drees & Sommer, kann wegen der vielen beim Umbau zu beachtenden Restriktionen Abriss und Neubau ökonomisch betrachtet besser ausfallen. „Bestandsarbeiten erfordern Kompromisse und man kann den Wünschen der Mieter nicht immer zu 100 Prozent gerecht werden – und damit auch nicht den letzten Euro an Miete herausholen.“ Ökologisch ist für Göötz der Erhalt der Substanz grundsätzlich zu bevorzugen. In Einzelfällen kann – selbst bei Berücksichtigung der grauen Energien – Abriss und Neubau Sinn ergeben: „Ein Umbau hängt auch vom eigenen Ambitionsniveau ab.

Nimmt man für den Neubau recycelte und ökologisch nachhaltige Materialien, dann kann unter Umständen die neue graue Energie kleiner sein als die, die beim (Teil-)Abriss entsteht. Zudem lässt sich im Neubau gegebenenfalls für den Betrieb bessere Technik einsetzen.“ Eine sehr kritische Größe für energetische Sanierungen ist für Göötz das wirtschaftliche Baujahr einer Immobilie, also wann die letzte Sanierung stattgefunden hat.

Allgemein gilt: je jünger, desto schmerzhafter für den Eigentümer! „Abhängig von der Nutzungsart kann der Restwert einer Immobilie aus den 60er oder 70er-Jahren gering sein und ist es finanziell leichter verkraftbar, wenn altes Material ausgebaut und entsorgt wird“, erklärt Göötz. „Bei jüngeren Immobilien kann es aber sein, dass deren Materialien und Technik zwar gut, aber knapp nicht gut genug sind. Dann empfiehlt es sich, Modernisierungs- / Sanierungsmaßnahmen so lange wie möglich in die Zukunft zu verlagern und dann neueste Techniken und Materialien einzusetzen.“

Experten-Vorschläge auf der Expo, statt zu sanieren eben nur Erneuerbare Energien zu nutzen, sind übrigens wenig sinnvoll. Robert Göötz erläutert: „Es kommt nicht nur auf die CO₂-Emissionen, sondern auch auf die Energieintensität an. Man kann auch mit 100 Prozent Renewables „stranden“. Zielpfade zur Reduktion des Energieeinsatzes werden oft noch nicht beachtet.“

Es gibt auch bereits Marktteilnehmer, die schon den nächsten ESG-Schritt gehen. Martin Lemke, Geschäftsführer von AM Alpha, einem global agierenden Immobilien-Family-Office, das im eigenen Namen und in Zusammenarbeit mit weiteren Investoren agiert, berichtet über einen großen Unternehmenskunden: „Es ging um die Vermietung eines perfekten ESG-Gebäudes. Der Corporate wollte aber auch von uns als Vermieter wissen, wie nachhaltig wir sind.“ Künftig werde wohl auch der Vermieter Teil des Auswahlprozesses. „Wenn man als Nutzer die Wahl zwischen zwei gleichwertigen Gebäuden hat, dann gibt man in der Zukunft dem Objekt mit dem nachhaltigeren Vermieter den Vorzug“, erwartet Martin Lemke.

Debt rentiert höher als Equity!

Auf der Suche nach Chancen auf dem Immobilienmarkt müssen Investoren eine Grundsatzentscheidung fällen: Equity oder Debt! Einen großen Schritt in Richtung Fremdkapital hat nun die W&W Asset gemacht. Der Asset Manager der Versicherung beteiligte sich mit 35 Prozent an der BF Capital GmbH, Tochtergesellschaft der BF Direkt AG und Investmenthaus für institutionelle Investoren im Bereich Real Estate Debt. In BF eingestiegen sind zudem Eugenio Sangermano und Berthold Garbas, die beide von der W&W Asset Management zu BF wechseln. Sie sollen künftig gemeinsam mit dem bisherigen Geschäftsführer Manuel Köppel die Geschäfte von BF verantworten und aus dem bisherigen Immobilienfinanzierungs-Spezialisten einen Full-Service-Anbieter für alle relevanten Private-Debt-Segmente schaffen. Alexander Mayer, CFO der W&W-Gruppe und Geschäftsführer der W&W Asset Management, erklärte per Mitteilung, dass man „große Chancen im Bereich Private Debt“ sehe.

Den Vorzug für Debt gibt auch PGIMs Sebastiano Ferrante: „Risikoadjustiert ist derzeit Fremdkapital attraktiver. Die Kreditseite bietet größere Puffer.“ Wie Ferrante erläutert, manifestiert sich dieser Puffer bei Senior Loans im Investment Grade mit einem Loan to Value von 40 bis 50 Prozent in einem Kaufpreis von etwa 85 Prozent auf den Nennwert. Die Margen liegen dann bei – nicht nur wegen der Puffer – attraktiven 150 bis 180 Basispunkten. Zum Vergleich: Im Jahr 2021 konnte Vonovia einen Bond mit etwa zehn Jahren Laufzeit noch mit einem Kupon von 75 Basispunkten platzieren. Sehr viel mehr ist heute mit Mezzanine zu verdienen. Bei einem Loan to Value von 75 bis 80 Prozent beziffert Ferrante die Marge mit satten zehn bis zwölf Prozent. War also vor dem Zinsanstieg die Anomalie zu bestaunen, dass es negative Zinsen gibt, so ist heute die Anomalie zu konstatieren, dass mit Debt mehr als mit Equity zu verdienen ist.

Allerdings: Welches Objekt kann eine solche Finanzierungsmarge leisten? „Tendenziell dürfte dies eher nur bei Immobilien der Fall sein, die schon vor Jahren gekauft wurden und bei denen man die Mietrendite steigern konnte“, erläutert PGIMs-Immobilienexperte Sebastiano Ferrante. „Schwierig wird es für Immobilien, bei denen dies nicht der Fall ist und bei denen nun eine neue Finanzierung ansteht.“ Dann kommt eine wichtige Qualität ins Spiel. Ferrante: „Es wird spannend, welche Asset Manager Eigenkapital auftreiben können. PGIM hat diskretionäres Kapital.“ Handlungsfähig sind aus Sicht von Sebastiano Ferrante Investoren aus Middle East und teilweise auch aus Asien sowie auf der Debt-Seite die immer noch junge Alternative-Lending-Industrie. „Wir können der Weiße Ritter sein. So populär waren wir noch nie“, erklärt Ferrante mit einem Schuss Ironie. Zu einer breiten Marktstabilisierung werden Private-Debt-Fonds jedoch mangels Volumina nicht beitragen können. „Wir können aber sehr selektiv unterwegs sein. Das ist gut für unsere Investoren.“

Derzeit dürfte es aber auch viele Möglichkeiten geben, sich an Asset Managern zu beteiligen, die auf EK-Feldern beheimatet sind, insbesondere bei den gebeutelten Projektentwicklern. Die W&W hat sich für einen Debt-Spezialisten entschieden. Eventuell könnte eine kürzlich gemeldete weitere Transaktion den Auftakt für Beteiligungen an Developern machen: HIG Capital, ein alternativer Asset Manager aus Miami, stellt dem Berliner Wohnungsentwickler The Grounds Geld für Projekte zur Verfügung und soll im Zuge einer Kapitalerhöhung Anteile an dem Entwickler übernehmen. Riccardo Dallolio, Head for HIG Realty in Europa: „Wir glauben, dass sich der deutsche Wohnungsmarkt an einem Wendepunkt befindet und zahlreiche Investitionsmöglichkeiten bieten sollte und freuen uns auf die Zusammenarbeit mit The Grounds und seinem starken Managementteam, um in Value-add Opportunities mit Fokus auf den Berliner Wohnungsmarkt zu investieren.“

Mixed Use in der City

Die deutschen Innenstädte dürften eines der wenigen Immobiliensegmente gewesen sein, über das man sich schon vor dem Zinsanstieg sorgte. Dies gilt angesichts leerer Retail-Flächen jetzt erst recht. Discounter und am anderen Ende Luxusboutiquen können sich halten, doch viele der „normalen“ Händler werfen wegen steigender Mieten und Online-Konkurrenz das Handtuch. Als Ladenhüter erweisen sich für Eigentümer auch immer wieder die oberen Läden. Doch was tun? Auf der Expo propagierten kluge Köpfe die Besucherfrequenzen zu steigern, was über mehr Aufenthaltsqualität, mehr Gastronomie und Kultur bewerkstelligt werden könne – oder auch über Büros.

Werden Retail-Flächen in schönster Innenstadt-Lage in Büros gewandelt, können Arbeitgeber ihre Mitarbeiter dank dem Kultur- und Shopping-Angebot leichter aus dem Homeoffice locken und die verbliebenen Retailer sich über mehr Laufkundschaft freuen. Letzteres ist auch bei der Umwidmung in schicken Wohnraum der Fall. Ein solcher Mixed Use würde auch zu mehr Resilienz beitragen. Allerdings: „Für solche Umwidmungen braucht es das Zusammenspiel aller Stakeholder. Der Eigentümer muss bereit sein, andere Miettypen reinzuholen“, erläutert Johannes Berentzen von der BBE Handelsberatung.

Zu den Stakeholdern gehören auch die Kommunen und Städte. Dieser Aufgabe, die verschiedenen Akteure zusammenzubringen, bewusst ist sich Marie Therese Kröger-Rahn, City-Managerin der Stadt München. Herausfordernd könne aber sein, dass die Eigentümer im Ausland sitzen oder die gesetzlich geregelten Öffnungszeiten. Als Beispiel nennt Kröger-Rahn das „Lovecraft“. Unter diesem Namen wurde ein ehemaliges Kaufhaus am Stachus laut Eigenwerbung zum „Cultural Warehouse & Social Hub“. Investoren dürften in finanzieller Hinsicht nicht immer begeistert sein. Schließlich kostet jeder Umbau für eine Pop-up-Galerie oder sonstige alternative Nutzungskonzepte Geld.

Zudem sind Mietrenditen bei Wohnungen und Bars auch geringer als bei Retailern – außer das Kaufhaus steht leer. Dann ist von den Investoren Flexibilität gefordert. „Wir hatten in einem Core-Fonds ein Shoppingcenter, das nicht mehr funktioniert hat“, berichtet Tobias Kotz von Real IS. „Dann haben wir Ladenflächen reduziert und dafür einen Supermarkt, Büros und ein Fitnesscenter reingenommen. So wurde aus Core Opportunistic. Die Kommunikation mit den Investoren dazu war aber nicht einfach.“

Nicht einfach wird es aber absehbar für die gesamte Immobilienbranche. Mit Kreativität und Eigenkapital bieten sich aber gerade jetzt auch Chancen. Übrigens auch für Entwickler. Aus Sicht von Michael Peter sind die Aussichten hierzulande nicht so schlecht – wenn die Finanzierung steht: „Die Grundstückspreise sind gesunken und die Mieten steigen. Fachpersonal ist wieder verfügbar und die Nachfrage nach Wohnraum sehr groß. Jeder, der durchfinanziert ist, kann jetzt antizyklisch agieren. In zwei Jahren kommt man dann mit seinem Angebot auf einen ausgetrockneten Markt.“ Mit diesem Zutrauen sollte man auch mit hohen Zinsen zurechtkommen.

Autoren: Patrick EiseleSchlagworte: Büroimmobilien | CO₂-Fußabdruck | Immobilien | Klimapfade | Logistik | Mieten | Projektentwicklung | Titelstory | Wohnimmobilien

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar