Aktives Management – Is Small always Beautiful?

Gastbeitrag von Dr. Marc-André Göricke und Mark Heiden. Göricke ist Consultant, Heiden Senior Consultant bei alpha portfolio advisors.

Bei der Selektion aktiver Manager ist die gründliche und systematische Überprüfung der strategischen Erfolgsfaktoren zentral, um eine künftige Zusatzrendite in Form von Alpha zu vereinnahmen. Nicht selten kann in der Praxis beobachtet werden, dass ein ehemals guter Manager seine Leistung ab einem gewissen Zeitpunkt nicht mehr wie gewohnt in Form eines stabilen Alphas abliefern kann. Oftmals beobachtet man für diese Manager eine starke Zunahme der Strategie-Assets, bevor die Erfolgssträhne abreißt. Neben dem Einfluss der Höhe der Assets under Management auf eine Strategie ist jedoch auch der Blick auf die Größe der Organisation im Hintergrund und die damit einhergehenden Firmenressourcen wichtig. Ergibt sich aus Ressourcenunterschieden und möglichen Skaleneffekten ein empirisch messbarer Unterschied? Lassen sich die beiden Größenfaktoren voneinander trennen? Wir gehen diesen Fragen im vorliegenden Artikel auf den Grund.

Grundlage unserer Untersuchung ist ein breiter Datensatz institutioneller Strategie-Composites für den amerikanischen Aktienmarkt.¹ Im Zeitraum 2006 bis 2019 betrachteten wir die Alphas von insgesamt 2.986 Strategien in den Segmenten Large Caps und Small Caps. Da wir diese Untersuchung für Entscheider in der Praxis durchführen, verwenden wir keine, wie in wissenschaftlichen Publikationen häufig anzutreffenden, modellbasierten Alpha-Werte (beispielsweise Carhart-Alpha). Wir stellen hier stattdessen auf die aktive Rendite in Form der Bruttostrategierendite abzüglich der zugeordneten Benchmark-Rendite ab.

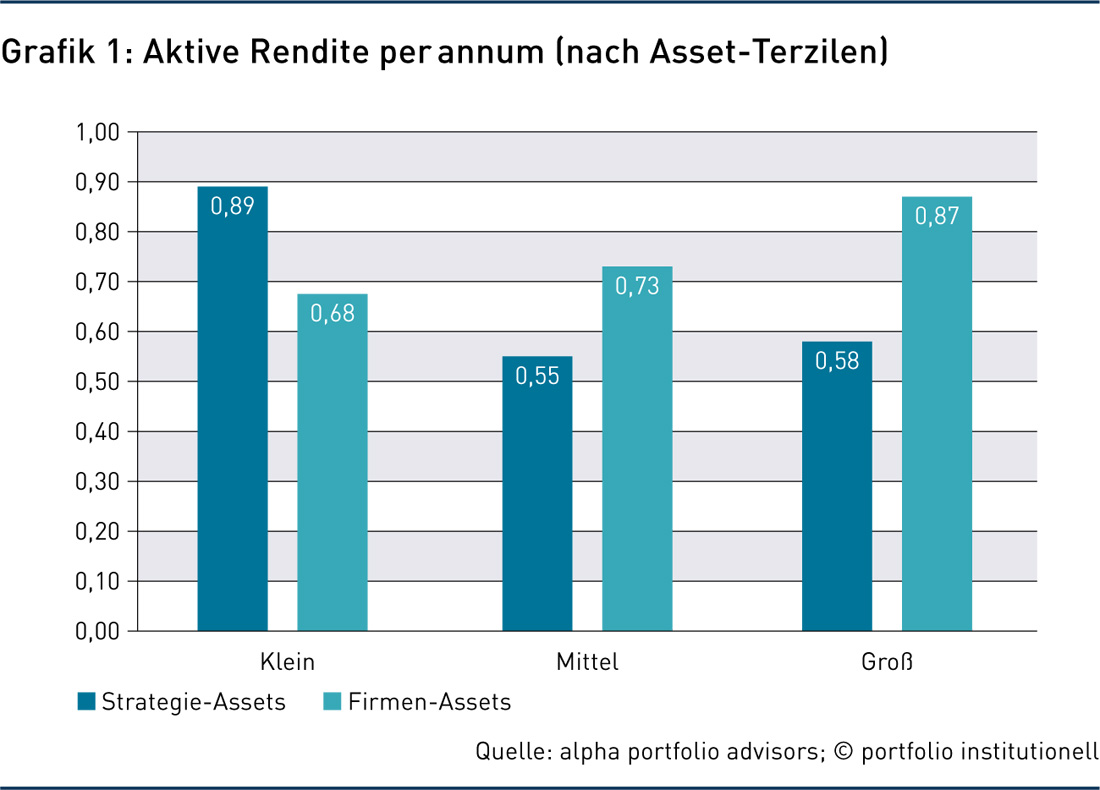

Für einen ersten Überblick unterteilen wir zunächst alle Strategien anhand der von der Gesellschaft insgesamt verwalteten Assets („Firmen-Assets“) am Ende eines jeden Beobachtungsjahres in drei Gruppen. Für das Folgejahr berechnen wir dann die mittlere aktive Rendite für jede der Gruppen. Dieselbe Methodik wenden wir noch einmal getrennt nur anhand der in der jeweiligen Strategie verwalteten Assets an. Das mittlere Ergebnis für diese beiden simplen Auswertungen über alle Jahre der Stichprobe ist in Grafik 1 abgetragen. Grafik 1 können wir entnehmen, dass die aktive Rendite mit der Firmengröße stetig zunimmt.² Die Strategien der größten Gesellschaften haben im Mittel eine um 19 Basispunkte höhere Rendite als die Strategien der kleinsten Gesellschaften. Wir stellen jedoch einen umgekehrten Effekt bei zunehmenden Strategie-Assets fest. Die mittlere aktive Rendite in der Gruppe mit den größten Strategien liegt in der Stichprobe 31 Basispunkte niedriger im Vergleich zu den kleinsten Strategien. Dieser naive Vergleich weist jedoch ein Problem auf: Indirekt messen wir auch die Einflüsse anderer Faktoren auf die aktive Rendite, die systematisch mit Strategiegröße beziehungsweise Gesellschaftsgröße variieren.

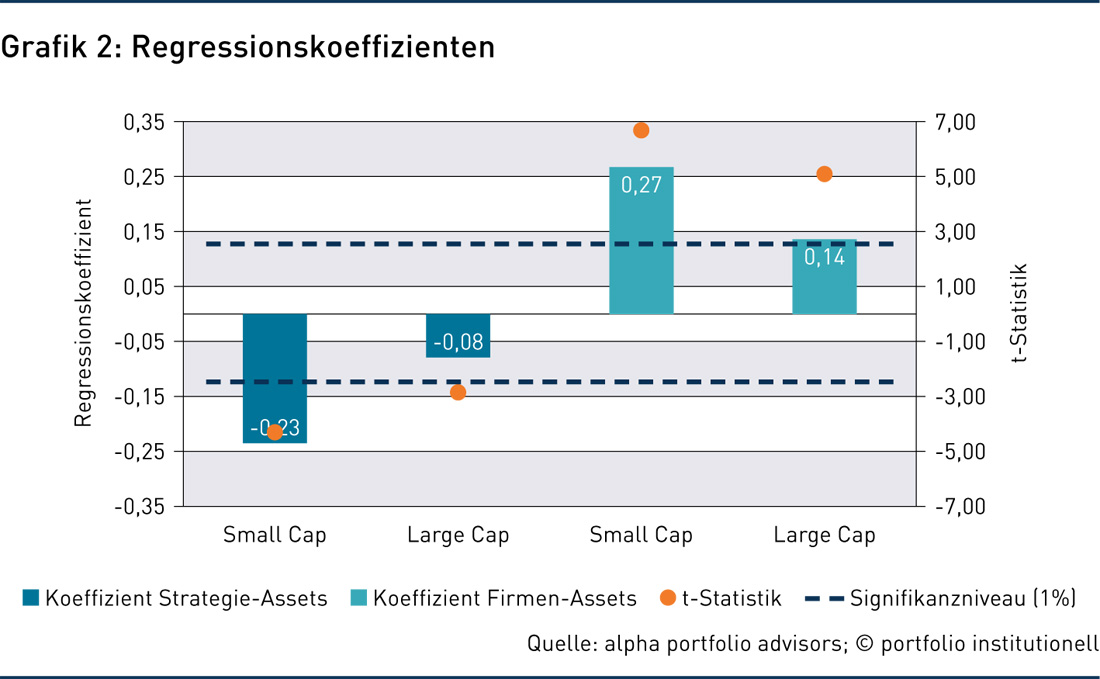

Wir nutzen daher im Weiteren eine multivariate Regression, um den Effekt der Strategie-Assets und der Größe der Organisation besser isoliert betrachten zu können. Dabei orientieren wir uns an der wissenschaftlichen Literatur³ und nehmen Variablen in das Modell auf, die mit der Größe korreliert sein könnten und sich ebenfalls auf die aktive Rendite auswirken. Das Regressionsmodell berücksichtigt daher explizit die weiteren Variablen Portfolioumschlag, Tracking Error, Beta, Preis-Buchwert-Verhältnis des Portfolios und die aktive Rendite in der Vorperiode als Kontrollvariablen. So können wir den Einfluss der Veränderung einer einzelnen Variablen unter Konstanthaltung der übrigen Variablen messen. Zusätzlich rechnen wir in unserem Modell zeitliche Trends und mit dem verfolgten Stil (Strategieklassifikation als Quant oder Fundamental, Growth, Value, Core, et cetera) verbundene Einflüsse über sogenannte fixe Effekte heraus. Wir wenden das Modell zudem getrennt auf die Segmente Large Cap und Small Cap an. Somit können wir bei unseren Aussagen zusätzlich hinsichtlich zweier Marktsegmente mit unterschiedlicher Liquidität und verschieden ausgeprägter Informationsverarbeitung aufgrund ungleicher Analysten-Coverage differenzieren. Wir haben in Grafik 2 die Regressionskoeffizienten der beiden interessierenden Größenvariablen gemeinsam mit den zugehörigen t-Statistiken abgebildet. Wir sind bei unserem Modell der ökonomischen Intuition gefolgt, dass beispielsweise eine Erhöhung der Assets von 200 auf 300 Millionen US-Dollar anders wirkt als von einer auf 1,1 Milliarden US-Dollar. Diesen nichtlinearen Zusammenhang haben wir für die Regressionen mit der Verwendung des natürlichen Logarithmus für beide Variablen berücksichtigt. Alle Koeffizienten sind auf dem Konfidenzniveau von einem Prozent statistisch signifikant.

Die Strategie-Assets weisen auch in der multivariaten Betrachtung einen negativen Einfluss auf die aktive Rendite auf, was besonders bei den Small-Cap-Strategien deutlich wird. Hier führt eine Verdopplung der Strategie-Assets ceteris paribus zu einer Reduktion der aktiven Rendite um circa 16 Basispunkte.4 Das beobachtete Ergebnis ist intuitiv plausibel und vermutlich auf negative Skaleneffekte im Portfoliomanagement zurückzuführen: Mit höheren in einer Strategie verwalteten Assets muss der Portfoliomanager entweder die Transaktionsgröße der durchgeführten Trades erhöhen, oder alternativ das Portfolio granularer aufbauen und eine höhere Anzahl Ideen in das Portfolio aufnehmen. Im ersten Fall führt dies bei limitierter Marktliquidität zu höheren Handelskosten und einer damit einhergehenden niedrigeren Portfoliorendite. Im zweiten Fall ist anzunehmen, dass der Manager inkrementell auch zusätzliche Aktien in das Portfolio aufnehmen muss, die nicht mehr erste Wahl des Managers sind und ohne Liquiditätsbeschränkungen ihren Weg nicht in das Portfolio gefunden hätten. Auch in diesem Fall ist von einer Verschlechterung der Portfolioperformance auszugehen. Da Liquidität vor allem bei Small Caps relevant ist, sehen wir hier einen besonders stark negativen Effekt bei einer Zunahme der Strategie-Assets.

Interessanterweise führt die Verdopplung der Firmen-Assets ceteris paribus hingegen zu einer Erhöhung der aktiven Rendite um circa 19 Basispunkte bei Small-Cap-Strategien beziehungsweise zehn Basispunkte bei Large-Cap-Strategien. Hier gilt es noch einmal explizit auf die Verwendung des Regressionsmodells hinzuweisen. Wenn wir die Änderung der Gesellschaftsgröße messen, wird die Höhe der Strategie-Assets konstant gehalten und vice versa. Würde man dies nicht tun und etwa nur den Unterschied in der aktiven Rendite zwischen „Boutiquen“ und „großen Häusern“ messen, wäre nicht klar ob ein etwaiger Unterschied aus den Eigenschaften der Gesellschaft oder aus den zuvor beschriebenen Vor- beziehungsweise Nachteilen der Strategiegröße resultiert. Das von uns gemessene Ergebnis spricht dafür, dass im Mittel Strategien, die zu großen Asset-Management-Gesellschaften gehören, von positiven Skaleneffekten profitierten.

In der täglichen Praxis in der Managerselektion für institutionelle Mandate beobachten wir, dass große Asset-Management-Gesellschaften ihren Portfoliomanagern in der Regel umfassendere Ressourcen zur Verfügung stellen können. Insbesondere von Bedeutung sind die tendenziell größeren Analystenpools von etablierten Asset Managern, mit denen eine tiefergehende Abdeckung des jeweiligen Investmentuniversums ermöglicht wird. Oft können innerhalb dieser Gesellschaften zudem Synergien gehoben werden, indem Research-Ressourcen von anderen Strategien firmenweit genutzt werden können, etwa wenn das Unternehmen einer für ein Portfolio in Betracht gezogenen Aktie bereits von einem Fixed-Income-Analysten „Inhouse“ analysiert wird.

Unsere Daten zeigen: Die Anzahl der Analysten pro Strategie nimmt wie zu erwarten mit der Firmengröße zu. Um den Research-Ressourcen-Effekt noch besser einzuordnen, fügen wir unseren Regressionen die Variable „Anzahl der Analysten für die Strategie“ hinzu. Im Hinblick auf die aktive Rendite ist diese Variable statistisch hochsignifikant und positiv: Eine Verstärkung der Analysten um fünf Personen führt ceteris paribus zu einer Erhöhung der aktiven Rendite um circa zehn Basispunkte bei Small-Cap- und um circa drei Basispunkte bei Large-Cap-Strategien. Dass die Hinzunahme von Analysten im ineffizienteren und hinsichtlich der investierbaren Titel breiteren Small-Cap-Segment stärker positiv auf die aktive Rendite wirkt, als bei den umfassend von Analysten der Sell Side abgedeckten Large Caps, ist intuitiv nachvollziehbar. Eine mögliche Erklärung für den ökonomisch insgesamt schwach ausgeprägten „Analysten-Effekt“ ist, dass gerade bei größeren Gesellschaften Analysten häufig Teil einer großen und global aufgestellten Research-Plattform sind, die Analysen für eine breite Palette an Strategien zur Verfügung stellt. Jede einzelne Strategie des Unternehmens profitiert damit vom Zugang zu einer hohen Anzahl an Analysten, jedoch sind die Analysten der einzelnen Strategie nicht exklusiv zugeordnet. Der tatsächliche Input eines einzelnen Analysten zu einer Strategie bleibt damit überschaubar und der positive Effekt einer höheren Analystenanzahl zeigt sich in der empirischen Analyse entsprechend vergleichsweise schwach.

Welche Schlüsse sollten Entscheider in der Praxis nun aus diesen Ergebnissen ziehen? Andere Einflussfaktoren unberücksichtigt zeigt die Untersuchung, dass es aus Sicht des Investors vorteilhaft ist, eine kleine Strategie einer großen Gesellschaft zu wählen. Diese Empfehlung ist insbesondere im Small-Cap-Segment von hoher Relevanz für den Selektionserfolg. In diesem volumensensitiven Segment gilt es jedoch besonders stark auf ein ausgeprägtes Kapazitätsbewusstsein des Managers zu achten. Gut laufende Strategien großer Häuser sind im Markt sehr visibel. Wenn diese vom Vertrieb in den Fokus genommen werden, kann die Kapazitätsgrenze sehr schnell erreicht oder sogar überschritten werden, wodurch die beobachteten negativen Einflüsse einer hohen Asset-Basis auf die Performance zunehmend schlagend werden.

1) Datenquelle: eVestment (inkl. inaktiver Strategien, daher kein Survivorship-Bias)

2) Die gezeigten aktiven Renditen sind positiv, da wir zum einen Bruttorenditen verwenden und zum anderen auch Small-Cap-Strategien Bestandteil der Stichprobe sind. Letztere haben im Mittel eine deutlich höhere aktive Rendite als Large-Cap-Strategien, welche in unseren Daten nach Abzug der Kosten eine im Durchschnitt negative aktive Rendite aufweisen, was zu den Ergebnissen der empirischen Literatur passt.

3) Erstmals wurde der Effekt der Strategieassets und der Firmengröße auf die Fondsrendite von Chen und Koautoren 2004 ausführlich untersucht.

4) Effekt einer Verdoppelung der Strategie-Assets: [ln(2·AuM)-ln(AuM)]·Regressionskoeffizient=

ln(2)·(-0.23)=-0.16

Schlagworte: Asset Manager | Manager Selektion

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar