Bausteine einer ESG-Strategie für ein internationales Immobilienportfolio

ESG ist aus dem immobilienwirtschaftlichen Alltag nicht mehr wegzudenken. Der regulatorische und gesetzliche Rahmen zu den Themen Ökologie, Soziales und Unternehmensführung wird immer konkreter, sowohl auf Immobilien- als auch Fondsebene. Hinzu kommt die höhere gesellschaftliche Aufmerksamkeit sowie die steigende Erwartungshaltung von Investoren, Mietern und Mitarbeitern. Gleichzeitig nehmen die inhaltlichen Themengebiete, die sich hinter den drei Buchstaben E, S und G verbergen, deutlich zu.

Die Komplexität steigt. Und damit die Herausforderung, den Überblick zu behalten, um Schwerpunkte richtig zu setzen. Wie gehen langfristig ausgerichtete, institutionelle Immobilieninvestoren an das Themengebiet „ESG“ heran, wo liegen die Schwerpunkte und welche Herausforderungen bestehen?

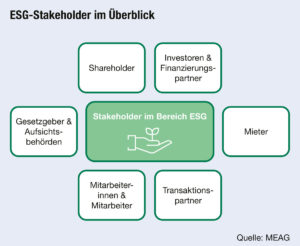

Stakeholder

Die Zeiten, in denen ein jährlicher (kurzer) Nachhaltigkeitsbericht an Kunden und Shareholder als ESG-Kommunikation genügte, sind vorbei. Die hohe Dynamik im Bereich ESG hat zur Folge, dass annähernd alle Interessensgruppen im ESG-Rahmenwerk berücksichtigt werden müssen. Als Anbieter institutioneller Kapitalanlageprodukte – im liquiden wie auch im alternativen Bereich – sind deutlich zunehmende regulatorische Vorgaben zu beachten. Stichwort „EU Taxonomie“, „SFDR“, „BaFin Merkblatt“ und weitere. Kunden möchten wissen, welche Nachhaltigkeitsrisiken in den jeweiligen Portfolien bestehen und wie man ihnen begegnet, wie hoch der aktuelle CO₂-Ausstoß auf Fondsebene ist und wie „Stranding-Points“ zu vermeiden sind. Mieter verlangen detaillierte Angaben zu flächenspezifischen Verbrauchskennwerten. Mitarbeitende fordern heute von ihrem Arbeitgeber, dass er neben wirtschaftlichem Erfolg auch soziales Engagement zeigt und Praktiken einer guten Unternehmensführung sicherstellt. Anteilseigner haben eigene, ehrgeizige ESG-Ziele und benötigen hierfür Zuarbeit und Unterstützung. Bei Immobilientransaktionen werden mit Kauf- oder Verkaufsinteressenten Preisanpassungen für fehlende oder unzureichende ESG-Kennzahlen verhandelt. Das Thema ESG verbindet alle relevanten Stakeholder, verlangt hohe Aufmerksamkeit und ist von hoher finanzieller und wirtschaftlicher Bedeutung.

Überblick behalten

Große Immobilieninvestoren müssen heute vielschichtige Anforderungen, Ambitionen und Ausgangssituationen im Bereich ESG sammeln und sortieren. Der Umfang an Informationen, Regelwerken und Vorgaben ist hoch. Hier den Überblick zu behalten, ist herausfordernd. Die MEAG hat sich entschieden, mit einem „ESG-Baustein-System“ zu arbeiten. Dabei werden alle Initiativen und Projekte aus dem Gebiet ESG erfasst und Bausteinen zugeordnet, welche die ESG-Schwerpunkte der MEAG darstellen. Damit schaffen wir Struktur und fördern die einheitliche Kommunikation nach innen und außen. Die ESG-Strategie fußt auf diesem System und schafft Transparenz und Orientierung zugleich. Aufgrund der hohen Dynamik in vielen ESG-Bereichen ist eine stetige Weiterentwicklung der Bausteine und damit der Strategie unerlässlich. Die drei wichtigsten Bausteine sind wie folgt:

Baustein 1: CO2-Reduzierung im Gesamtportfolio

Als Teil der Munich Re Gruppe unterstützt MEAG die „Net Zero Asset Owner Alliance“ bei dem Ziel, bis zum Jahr 2050 ein klimaneutrales Kapitalanlageportfolio zu schaffen. Das klare Ziel ist „Netto Null“ und dieser Pfad gibt unsere Marschroute vor. Das Jahr 2050 mag noch weit in der Zukunft liegen, für immobilienwirtschaftliche Planungsprozesse ist der Zeithorizont nicht lang. Die konkreten Konsequenzen für das Immobilienportfolio sind dabei vielschichtig. Zum einen ist die Frage zu klären, wo wir in Bezug auf die Energieeffizienz und den CO₂-Ausstoß heute stehen. Darauf aufbauend folgt die Frage, wo die Energietreiber im Portfolio liegen, und welche Stellschrauben auf Objektebene bestehen. Die ersten zehn bis 20 % an CO₂-Emissionen lassen sich vergleichsweise kostengünstig und rasch einsparen.

Um auf „Netto-Null“ zu kommen, bedarf es allerdings einer umfassenden Analyse und Erstellung eines Fahrplans hin zur Klimaneutralität auf Einzelobjektebene. Dafür notwendige Technologien sind teilweise vielleicht heute noch nicht marktgängig. In diesem Baustein analysieren wir die energetische Performance auf Objekt- und Portfolioebene und den daraus resultierenden CO₂-Ausstoß und entwickeln Maßnahmen zur Optimierung. Dabei untersuchen wir auch die Möglichkeit zur Erzeugung grüner Energie on-site bzw. den Zukauf von off-site erzeugter klimaneutraler Energie.

Baustein 2: Daten und Reporting

Um Verbräuche und CO₂-Emissionen erfolgreich steuern zu können, ist eine belastbare Datengrundlage unerlässlich. Die (häufig noch manuelle) Aufbereitung von Daten aus Energieausweisen und Jahresabrechnungen mag als erster Ausgangspunkt genügen. Um aber die Datenqualität und Granularität zu erhöhen und somit einen ganzheitlichen Gebäudeansatz verfolgen zu können – Stichwort „Scope 3 Emissionen“ –, wird Smart Metering von entscheidender Bedeutung sein. Die Schaffung der erforderlichen IT-Infrastruktur erfolgt parallel. Ist der Dateninput geklärt, folgt die Frage der Datenverarbeitung. Bei global allokierten Immobilienportfolien ist eine IT-basierte Verarbeitung, Speicherung und Auswertung von flächen- und objektbezogenen Verbrauchskennwerten unerlässlich.

Die Beachtung und Harmonisierung landesspezifischer Unterschiede ist dabei eine zusätzliche Herausforderung. Sind alle Kennwerte im System vorhanden, beginnt die Datenanalyse, um Ausreißer und damit Handlungsfelder zu identifizieren. Daran anknüpfend müssen Ergebnisse aufbereitet und adressatengerecht dargestellt werden. Die Komplexität steigt weiter, wenn über Kennwerte hinaus weitere Benchmark- oder Indexdaten ergänzt werden. Der Baustein „Daten und Reporting“ ist speziell zu Beginn des ESG-Transformationsprozesses arbeitsintensiv. Er ist gleichwohl unerlässlich, da nur bei einer belastbaren Datengrundlage Erfolge in der energetischen Optimierung messbar sind.

Baustein 3: Organisation

ESG ist ein interdisziplinäres Themengebiet. Im institutionellen Immobilieninvestment reicht die organisatorische Spanne dabei von einer ESG-Grundsatzabteilung über den juristischen Bereich und die strategischen Immobilienteams bis hin zum Transaktionsmanager, technischen Objektbetreuer, Bauprojektleiter und Hausmeister. Die Beteiligten sind dabei allein für ihren Bereich mit teils umfangreichen und vielschichtigen ESG-Fragestellungen konfrontiert und spezialisieren sich entsprechend.

Die Herausforderung liegt in der Steuerung dieses wirkungsstarken „Orchesters“. Förderlich für die Umsetzung erweist sich ein Teamansatz mit Multiplikatoren. Jedes Team verfügt mindestens über eine Mitarbeiterin oder einen Mitarbeiter in der Rolle eines „Multiplikators“. Die Multiplikatoren bringen übergreifende ESG-Themen in das eigene Team und steuern dahingehende Aktivitäten. Gleichzeitig dienen die Multiplikatoren als Sprachrohr für ESG-bezogene Belange ihrer Kolleginnen und Kollegen. Verbunden wird dieses Netz aus Multiplikatoren durch eine zentrale, operativ ausgerichtete ESG-Stelle. Diese Stelle bündelt als „Dirigentin“ Anforderungen und Entwicklungen, trägt diese an die Multiplikatoren weiter und stellt damit eine breite Kommunikation und Vernetzung der Teams sicher. Der Koordinations- und Kommunikationsaufwand ist hoch, gleichwohl aber unerlässlich, damit alle Beteiligten schlagkräftig in die richtige Richtung arbeiten. Neben diesen drei Bausteinen wären noch weitere zu nennen, auf die hier nicht näher eingegangen werden kann: Due Diligence, Soziales, Unternehmensführung und Engagement. Der thematische Umfang ist hoch.

Fazit

ESG heißt in der Umsetzung, dynamische Komplexität zielgerichtet zu steuern. Die vielschichtigen ESG-Themen zu strukturieren und daraus eine unternehmensindividuelle ESG-Strategie abzuleiten, ist unerlässlich. Der Aufwand ist hoch und lohnt sich – mit Blick auf alle Stakeholder als auch unsere ökologische und gesellschaftliche Verantwortung.

„Höheres Zinsniveau führt zu mehr Disziplin“

Interview mit Uwe Krause, Head of Real Estate Fund Management, MEAG

Der Zinsanstieg resultiert auch aus der Inflation. Bieten Immobilien überhaupt einen Inflationsschutz? These: nein, weil Wohnungsmieten nicht indexiert sind und Bauen und Renovieren teurer werden?

Wir nutzen im gewerblichen und wohnwirtschaftlichen Bereich die Möglichkeit indexierter Mietverträge und agieren dabei umsichtig. Für uns als langfristiger Investor ist dies ein wichtiges Instrument, um über Zyklen hinweg einen Inflationsausgleich auf der Einnahmenseite sicherzustellen. Zusammen mit dem langfristigen Trendwachstum in den Marktmieten bieten Immobilien einen guten Schutz vor Inflation, wenn auch je nach Immobiliensegment in unterschiedlichem Ausmaß.

Welche negativen Implikationen haben die gestiegenen Zinsen für Immobilieninvestoren?

Das gestiegene Zinsniveau wird zu höheren Fremdkapitalkosten in unseren Fonds führen, wobei der Effekt aufgrund unserer langfristigen Laufzeitenstruktur gedämpft ist. Auf der Investmentseite werden Immobilien attraktiv bleiben, allein aus zwei Gründen: Der Renditeaufschlag gegenüber festverzinslichen Alternativanlagen ist trotz des höheren Zinsniveaus weiterhin attraktiv. Darüber hinaus behalten Immobilien als „Real Asset“ ihren Diversifikationsvorteil. Die Gefahr eines breiten Zahlungsausfalls im Bereich der privaten Eigenheimbesitzer sehen wir aktuell nicht.

Ist der Zinsanstieg auch positiv?

Das höhere Zinsniveau führt automatisch zu mehr „Disziplin“ in der Renditekalkulation und schützt daher vor Preisübertreibungen beispielsweise bei Ankäufen. Für uns als langfristiger Immobilienanleger, der weiter investieren möchte, ist das hilfreich.

Anleger schätzen Real Estate Debt. Steigende Zinsen bedeuten steigende Renditen, aber auch die Gefahr, dass Kreditnehmer ausfallen?

Das mag in einzelnen Fällen passieren. Hier müssen wir schauen, wie sich speziell der Bereich der Projektfinanzierung entwickelt, auch sind risikoreichere Darlehenstranchen – Stichwort Mezzanine – grundsätzlich anfälliger. In unserer Beobachtung wurde in den vergangenen Jahren jedoch überwiegend konservativ finanziert, was vor deutlich ansteigenden Ausfallraten schützen sollte.

Birgt die energetische Sanierung für Eigentümer überhaupt eine „Upside“? Oder nur eine „Downside“, wenn sie nicht investieren?

Die ökonomische Schere zwischen „grünen“ und „nicht grünen“ Gebäuden wird mittel- bis langfristig auseinander gehen. Damit haben Investoren – über ihre gesellschaftliche Verantwortung hinaus – auch eine wirtschaftliche Notwendigkeit, ihren Immobilienbestand energetisch fit zu machen. Und im Wettbewerb um Investoren und Mieter werden nachhaltige Immobilien sicherlich ein „Upside“ haben.

Was bedeutet eigentlich das S in ESG für Immobilieninvestoren?

Die „soziale“ Dimension von ESG steht bisher noch weniger im Rampenlicht der Diskussion und auch der Regulierung. Das wird sich ändern und Unternehmen müssen sich überlegen, welche sozialen Standards sie in der Investment- aber auch Unternehmensstrategie setzen möchten. So hat MEAG zusammen mit der TU München in einem großangelegten Forschungsprojekt einen Kriterienkatalog für die „Social“-Dimension erstellt. Hierfür haben wir Umfragen durchgeführt und ausgewertet, um die sozialen Aspekte von ESG zu quantifizieren und vergleichbar zu machen.

Welche Segmente sind aktuell attraktiv? Hotels und Einkaufszentren bieten die höchsten Renditen …

Wir beurteilen das mit einem langfristigen Blickwinkel. Wichtig für uns ist ein langfristig – und über Marktzyklen hinweg – funktionierender Standort und eine hohe Gebäudequalität. Wir investieren weiterhin in Büro, Wohnen und Fachmarktimmobilien. Bei Logistikimmobilien agieren wir selektiv. Unser regionaler Schwerpunkt liegt auf Europa und Nordamerika. Der Strukturwandel bei Einkaufszentren ist aus unserer Sicht noch nicht abgeschlossen, daher passen Investitionen in dieses Segment nicht in unser Rendite-Risiko-Profil.

Das Büro der Zukunft: Mit wie viel Quadratmeter pro Mitarbeiter planen Mieter künftig?

Das lässt sich pauschal nicht beantworten. Aus den Gesprächen mit unseren Büromietern nehmen wir hier sehr unterschiedliche Tendenzen war. Hochwertige Büros in attraktiven Lagen sind weiterhin gefragt.

Autoren: Uwe Krause In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar