Chancen von Lebenszyklusmodellen über Direktzusagen

Mehr Verbreitung der bAV vor allem in KMU ist nötig, doch versicherungsförmige Lösungen stoßen an Effizienz-Grenzen. Warum insbesondere Lebenszyklusmodelle über eine Direktzusage in die Bresche springen könnten und wie sich der Trend zu beitragsbezogenen Versorgungszusagen weiter verstärkt.

Die privatwirtschaftlich organisierte bAV in Deutschland kommt auf fast 694 Milliarden Euro Deckungsmittel, hat Ralf Klein, Leiter Versorgungsmanagement/bAV-Service bei der Höchster Pensionskasse, kürzlich für das Jahr 2021 ermittelt. Den Löwenanteil vereinen Direktzusagen mit rund 318,8 Milliarden Euro für 8,2 Millionen Berechtigte (Anteil an der Gesamt-bAV: 46 Prozent). Es folgen Pensionskassen mit 198,8 Milliarden Euro (Anteil: 29 Prozent), Direktversicherungen mit 75,4 Milliarden Euro (elf Prozent) und Pensionsfonds mit 61,3 Milliarden Euro (8,8 Prozent). Den größten Zuwachs schafften zuletzt Pensionsfonds mit plus 10,8 Prozent, den geringsten die Direktzusagen (1,1 Prozent).

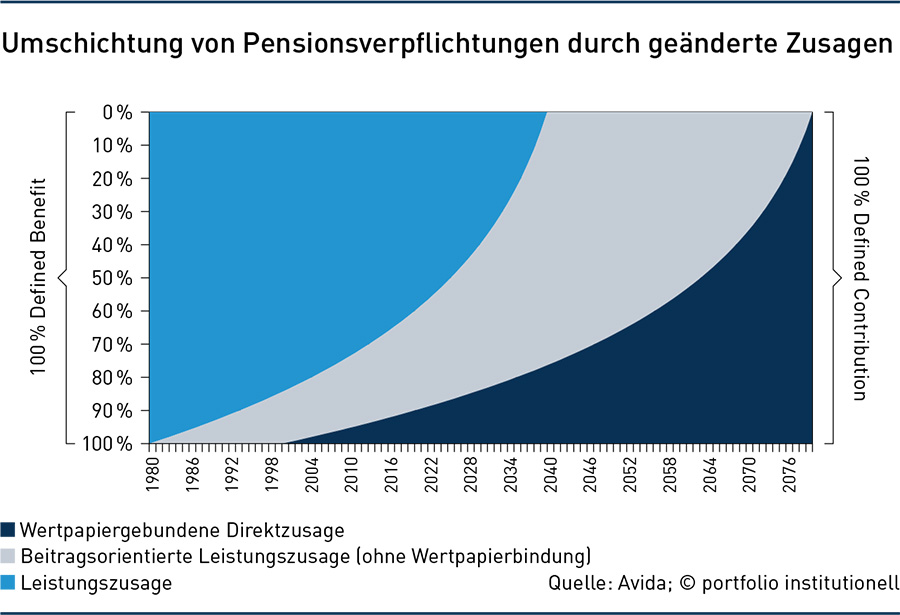

Dennoch ist die Vormachtstellung von Direktzusagen ungebrochen. Ihre weite Verbreitung ist mit der früher eher in Großbetrieben angesiedelten klassischen arbeitgeberfinanzierten bAV zu erklären. Üblich waren lange Zeit leistungsorientierte Zusagen (Defined Benefit, DB), die der Arbeitgeber bezahlt hat. Demografie, Arbeitsmarkt, Finanzkrisen, Pandemie und Kapitalmarktentwicklungen stellen Arbeitgeber aber seit längerem vor Probleme, Leistungszusagen über lange Zeiträume seriös einzuhalten. Immerhin haften sie voll für die oft lebenslangen Rentenzahlungen (Subsidiärhaftung). Daher kommen kaum noch DB-Neuzusagen vor. Abgelöst werden sie durch beitragsorientierte Zusagen (Defined Contribution, DC). „Es gibt aber keine klare DC-Definition“, sagt Dorothee Franzen, Geschäftsführerin Deutschland von Avida International, einer Managementberatung für institutionelle Investoren. Laut einer OECD-Studie von 2021 übersteigen die Planvermögen für DC-Zusagen mittlerweile die Planzusagen für DB. „Dennoch haben große deutsche Unternehmen noch rund 60 Prozent DB-Zusagen im Rentenbestand“, weiß Franzen. DC-Zusagen haben mehrere Vorteile, darunter: ein klar definierter Aufwand für die Beitragshöhe, weniger Arbeitgeberhaftung als bei DB-Zusagen, Absicherung des Verlustrisikos sowie hohe Renditechancen bei Anlage am Kapitalmarkt, etwa in Aktienfonds.

Laut WTWs Studienreport „Deutscher bAV-Index 2021“ bieten nur noch sieben Prozent der betrachteten 200 Unternehmen mit mindestens 250 Mitarbeitern Neueinsteigern die leistungsorientierte Zusage. Anders ausgedrückt: 93 Prozent gestalten die Direktzusage beitragsorientiert aus, berechnen also die Altersleistung auf Basis jährlicher Beiträge sowie deren Wertentwicklung. Für die Wertentwicklung setzen fast drei Viertel auf kapitalmarktorientierte Modelle. „Zum Rückzug der Arbeitgeber aus DB-Zusagen hat vor allem der massive Anstieg der Kosten der alten Versorgungszusagen durch die gestiegene Lebenserwartung geführt“, erklärt Franzen.

Die beitragsorientierte Leistungszusage (deutsch: BoLZ; international: DC) unterscheidet sich nicht nur in der sprachlichen Abkürzung von anderen Ländern, sondern zum Teil auch im Inhalt. Da sind zunächst die traditionellen oder individuellen DC-Pläne angelsächsischer Prägung in den USA, Großbritannien und weiten Teilen Asiens. Dort verfügen die begünstigten Mitarbeiter stets über individuelle Kapitalkonten. In den Vereinigten Staaten herrschen vielfach individuelle DC-Pläne vor. Lebenslange Renten werden aber nur selten angeboten – falls doch, werden sie im Regelfall bei Lebensversicherern eingekauft. In Großbritannien ist der Leistungsbezug als lebenslange Rente seit 2015 nicht mehr vorgeschrieben. „In den Niederlanden läuft der Umbruch von DB zu DC, wobei dann der gesamte Bestand umgestellt wird“, weiß Franzen. Möglich sind dort individuelle oder kollektive DC-Pläne. Bei kollektiver Prägung ist für die meisten niederländischen Arbeitgeber die Teilnahme an einem branchenweiten Plan obligatorisch –auf tarifvertraglicher Grundlage. Individuelle Investment-Wahlrechte gibt es dann nicht. Die Auszahlung erfolgt überwiegend als feste Leibrente.

Diese kollektive Konstruktion ist auch das Grundprinzip staatlicher Förderung der deutschen bAV. Daher wird mit Spannung beobachtet, wie sich die seit 2018 zugelassene reine Beitragszusage etabliert. Sie ist bislang nur über tariflich abgeschlossene Sozialpartnermodelle erlaubt (siehe S. 16 ff.). Arbeitnehmern wird statt einer garantierten Mindestleistung lediglich eine Zielrente zugesagt. Im Gegenzug werden Arbeitgeber von der Mithaftung für die Garantie befreit. Solche Zielrentensysteme (defined ambition) gab es zuvor in der deutschen bAV nicht. „Arbeitgeber streben im Trend auch bei uns ein Pension-De-risking an“, weiß Franzen. Daher empfiehlt sie die Einführung formeller DC-Pensionspläne. „Ein formeller DC-Plan wäre eine reine Beitragszusage auch außerhalb von Sozialpartnermodellen.“ Vorteil: Die Pensionspläne müssten dann nicht mehr bilanziert werden. Weitgehend von der deutschen Politik unterschätzt wird in diesem Zusammenhang eine DC-Lösung über eine Direktzusage. Sie eröffnet mit sachwertorientierter Kapitalanlage viel größeres Renditepotenzial als eine Direktversicherung.

Beitragsorientierte Zusagen (DC) sind in Deutschland außerhalb der Sozialpartnermodelle gesetzlich nicht vorgesehen. Daher präferieren Arbeitgeber zunehmend wertpapiergebundene Direktzusagen (WpVZ), eine spezielle Art der Direktzusage. Die Höhe der Zusage ergibt sich aus dem Wert einer Kapitalanlage, wobei der Arbeitgeber mindestens die Höhe der geleisteten Beiträge garantiert. Da die reine Beitragszusage für Direktzusagen nicht zulässig ist, bietet sich als DC-nahe Alternative eine WpVZ als beitragsorientierte Leistungszusage (BoLZ) an. Vorteil gegenüber einer klassischen, nicht-kapitalgedeckten Direktzusage: Die Verpflichtungen werden in der Handelsbilanz mit dem Wert der Kapitalanlagen saldiert. Solange die Wertpapiere nicht weniger wert sind als die garantierte Leistung, müssen keine Verpflichtungen ausgewiesen werden. Voraussetzung dafür ist, dass die Kapitalanlage verpfändet oder über einen Treuhänder (CTA) gesichert wird. Die zusätzliche Sicherung ist erforderlich, damit die Kapitalanlage als Deckungsvermögen (HGB) oder Plan Asset (IFRS) anerkannt wird. Ohne diesen Umweg führt die Zusage mit Kapitalanlage zu einer Bilanzverlängerung und Rückstellungsbildung. In der WpVZ genießt das Unternehmen alle Freiheiten der Kapitalanlage und kann so auch ein eigenes Chance-Risiko-Profil auswählen. Als Versorgungsleistungen werden häufig Ratenzahlungen oder eine einmalige Zahlung vereinbart. Das Kapital lässt sich auch in eine sofort beginnende lebenslange Rentenversicherung einbringen.

Ein besonderes Vehikel für institutionelle Kunden sind dabei Spezialfonds. Amundi, größter europäischer Asset Manager, hat im Bereich beitragsorientierter Direktzusagen nach deutschem Recht den Fokus auf Lebenszyklusmodelle gerichtet, umgesetzt über die erwähnten Spezialfonds. Das Prinzip: Die zumeist lange Ansparphase wird in der Selektion von Anlageklassen ebenso berücksichtigt wie die spätere Rentenphase. Anfänglich werden mit chancenorientierter Anlagestrategie die Möglichkeiten fondsgebundener Lösungen genutzt. Später wird mit einer Umschichtung in defensivere Anlageklassen das Risiko reduziert. „Anders als andere Anbieter bildet Amundi dabei für jede Alterskohorte, also jeden Geburtsjahrgang, eine eigene Asset Allokation“, berichtet Torsten Isecke, Head of Corporate Pensions. Damit wird ein Höchstmaß an Individualisierung geboten. Für den Maschinenbauer Trumpf hat Amundi einen beitragsorientierten Pensionsplan als Lebenszykluslösung umgesetzt – über einen deutschen Spezialfonds. Die Multi-Asset-Lösung erfolgt kostengünstig über ETFs.

Avida sieht Lebenszyklusmodelle als internationalen Standard für DC-Modelle, da die Kapitalanlage altersabhängig und nach Kohorten differenziert erfolgt. „Wir gehen davon aus, dass Lebenszyklusstrategien bis 2050 zur dominierenden Anlagestrategie für betriebliche Altersvorsorgepläne werden“, ist Franzen überzeugt. Die Avida-Studie „Lebenszyklusstrategien in Deutschland“ weist nach, dass die DB-Zusagen inzwischen überwiegend für Rentner gelten und bis 2040 weitgehend auslaufen. Folge: Die Pensionsverbindlichkeiten werden massiv umstrukturiert – siehe Grafik oben.

Autoren: Detlef PohlSchlagworte: Betriebliche Altersversorgung (bAV) | Direktzusage

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar