Crash der Korrelationen

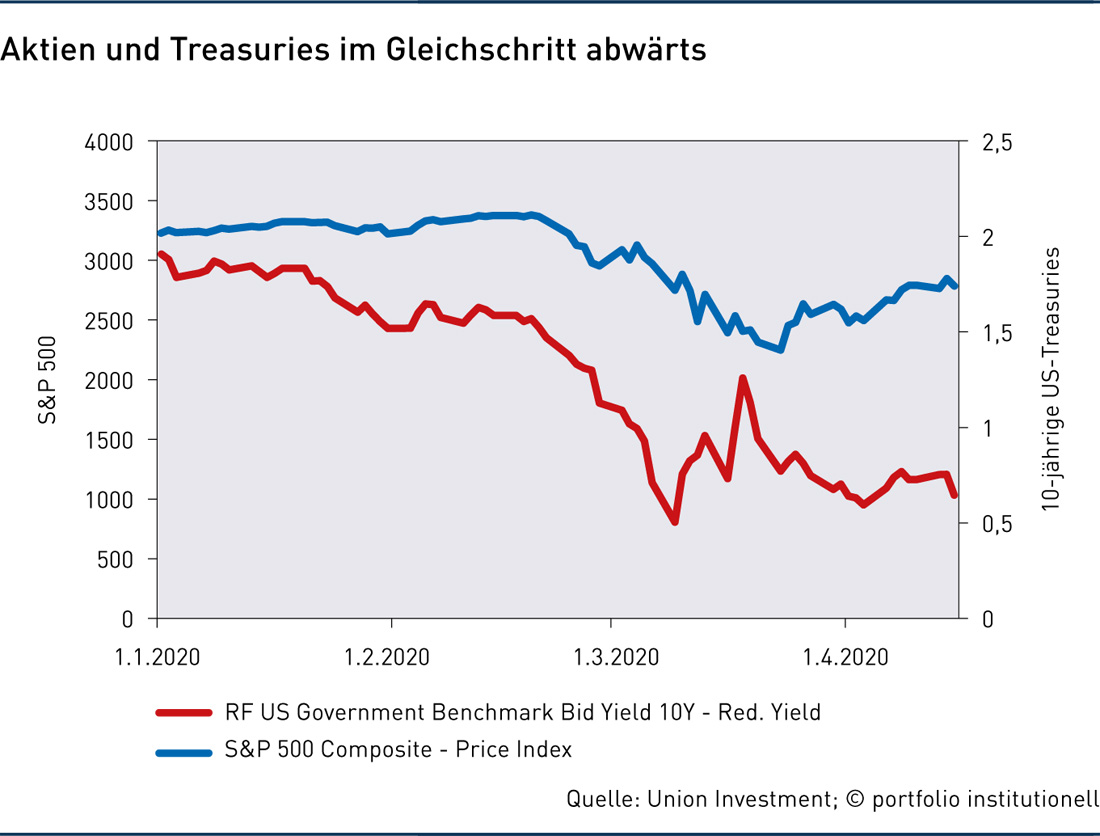

Während sich im März die Aktienmärkte im freien Fall befanden, stiegen auch die Renditen von Treasuries. Zudem wurden diese zeitweise illiquide. Auf der Suche nach den Gründen für diese Anomalie – und den Konsequenzen für das Portfoliomanagement.

Wenn Aktienkurse fallen, steigen die Kurse sicherer Staatsanleihen. Diese Regel dürfte jeder Investor kennen und befolgt haben. In der Tat ist das Versprechen durch Diversifikation eine bessere Absicherung zu erhalten eine der letzten Festungen der modernen Portfoliotheorie. Doch als am 17. März die Aktienmärkte nachgaben, stiegen auch die Renditen von US-Treasuries. Auch die Volatilität, gemessen am Cboe/CBOT 10-year US Treasury Note Volatility Index, erreichte den höchsten Stand seit 2008. Die Volatilität der 30-jährigen Treasuries überstieg sogar deutlich alles vorher Gekannte. Schlimmer noch: Sie wurden zeitweise illiquide. „Das war ein Schock. Die negative Korrelation von Aktien und Staatsanleihen ist eine der verlässlichsten Korrelation, die wir haben“, erläutert Christian Kopf, Leiter Portfoliomanagement Renten bei Union Investment.

Was steckt hinter den ungewöhnlichen Preisschwankungen? Aus Kopfs Sicht war es die extreme Illiquidität an den Rentenmärkten gepaart mit akutem Liquiditätsbedarf bei Rentenfonds, welche einen starken Druck auf die Kurse ausübten. So hätten Rentenfonds Abflüsse verzeichnet und mussten zudem aufgrund der unruhigen Märkte Nachschussforderungen (Variation Margins) auf Derivate leisten. „Viele Fondsmanager haben in dieser Situation das Einzige verkauft, wofür es noch halbwegs vernünftige Kurse gab: Staatsanleihen.“

So wurden auch Bundesanleihen zu einem Zeitpunkt in Mitleidenschaft gezogen, zu dem man es nicht erwartet hätte. Vincent Chaigneau, Head of Research von Generali Insurance Asset Management, schrieb am 20. März zum überraschenden Anstieg der Bund-Renditen von minus 85 auf minus 25 Basispunkte in den vorangegangenen zwei Wochen: „Dies spiegelt unserer Meinung nach teilweise die Besorgnis über das bevorstehende Angebot an Anleihen und die steigende Staatsverschuldung wider. Teilweise aber auch erzwungene Verkäufe von Anlegern, die mit Kundenrückzahlungen und Margenaufforderungen konfrontiert sind oder Kapitalgewinne zum Ausgleich von Wertminderungen benötigen.“ Die Rekord-Outflows von 109 Milliarden US-Dollar aus Fixed-Income-Strategien, welche in der vorangegangenen Woche zu verzeichnen waren, geben laut Chaigneau zu denken.

Extreme Präferenz für Cash

„Die Verwerfungen, die im März auf dem Markt für US-Treasuries zu beobachten waren, waren die direkte Folge einer unersättlichen Nachfrage nach Cash“, so Kevin Flanagan, Head of Fixed Income Strategy bei Wisdom Tree. „On-the-run-Treasuries (die zuletzt emittierten) sind tendenziell leichter zum Verkauf anzubieten, um Cash zu beschaffen, als Off-the-run- oder ältere Emissionen. Diese Divergenz führte zu einer Vergrößerung der Spreads zwischen ‚neueren‘ und ‚älteren‘ Staatsanleihen.“ In die Kerbe Cash-Präferenz schlägt auch Andreas Billmeier, Sovereign Research Analyst von Western Asset, einer Legg-Mason-Tochtergesellschaft. „In besagter Woche hat quasi keiner der üblichen Hedges mehr funktioniert. Wenn Sie sich auf diese verlassen haben, bleibt in der Konsequenz nur noch Hard Currency Cash als Ultima Ratio.“ So sagte beispielsweise der Manager des Multi-Asset-Flaggschiffs der DWS, Klaus Kaldemorgen, dem Euro am Sonntag: „Wir haben in den vergangenen Tagen beispielsweise sehr viele lang laufende Staatsanleihen aus den USA verkauft und sehr viel Kasse geschaffen, einfach um liquide zu sein.“

Für die extremen Liquiditätsbedürfnisse einiger Marktteilnehmer spricht auch, dass neben Staatsanleihen auch Gold nicht die gewöhnliche Hedge-Funktion übernahm. Im Gegenteil: Während der S&P 500 vom 9. bis 16. März 2020 um 13 Prozent fiel, sank der Preis für Gold um beachtliche zehn Prozent. Dieser könnte jedoch vorläufig sein. „Wenn man sich diese Schlagzeilen ansieht, sieht Gold kaum wie der defensive Vermögenswert aus, als der es weithin anerkannt ist. Wenn wir jedoch über die Fassade hinwegblicken, können wir sehen, dass Gold sehr wohl seine traditionelle Rolle spielte“, so Nitesh Shah, Researcher bei Wisdom Tree. Auch er verweist auf die Liquiditätsnot zur Bedienung von Margenanforderungen. Auch historisch sei beispielsweise der Goldpreis 2008 zunächst um 20 Prozent eingebrochen, um dann eine Rallye um 170 Prozent bis zum Höchststand 2011 hinzulegen.

Strukturelle Veränderungen des Marktes

Doch wer verstehen will, wie der für gewöhnlich liquide Anleihenmarkt fast austrocknen konnte, kommt nicht umhin, sich dessen Funktionsweise genauer anzuschauen. Zu den akuten Sorgen um aktuelle Yield Spreads kommt der Umstand, dass es seit der letzten Krise eine strukturelle Veränderung der Liquidity Creation stattgefunden hat. Speziell Banken spielten traditionell eine Schlüsselrolle im Market Making, der Vermittlung zwischen Käufern und Verkäufern von Anleihen. Doch seit der letzten Krise haben Banken sich zunehmend aus dem Market Making zurückgezogen. Finanzriesen wie Credit Suisse, Barclays und die Deutsche Bank haben in den vergangenen zehn Jahren drastische Kürzungen ihrer Handelsaktivitäten durchgeführt. Grund dafür sind verschärfte Vorgaben der Aufsicht wie Basel III, die das Ziel hatten, den Verschuldungsgrad der Banken zu senken.

Gleichzeitig haben Trading Firmen wie XTX Markets und Citadel Securities, ein Abkömmling des Hedgefonds Citadel, sich zunehmend auf Market Making spezialisiert. Die unerwünschten Nebeneffekte dieses Trends sind allerdings, dass sich der Handel mehr und mehr in den liquidesten Anleihen konzentriert. Schuldentitelemissionen haben seit der Krise zwar stark zugenommen, Handelsvolumen haben bei dem Trend aber nicht mitgehalten, warnten Ingo Fender und Ulf Lewrick von der Bank for International Settlements bereits 2015 in einer Studie zur Liquidität an den Anleihemärkten.

Kritiker warnen, dass die Handelsfirmen im Zweifelsfall mehr wie ein Eigenhändler als ein Market Maker agieren. Banken hatten traditionell eine gewisse Kundenbindung mit ihren Handelspartnern und waren deshalb auch in Krisensituationen bereit, Risiken für ihre Kunden einzugehen. Dies habe sich nun geändert, warnt Stuart Trow, Credit Strategist bei der Europäischen Bank für Wiederaufbau und Entwicklung. „Banken haben keine Anreize mehr, als Market Maker auf zu treten, Investoren sind deshalb zunehmend von Eigenhändlern abhängig. Dadurch erhöht sich wiederum das Risiko, dass alle gleichzeitig eine ähnliche Transaktion durchführen wollen. Wenn der Anleihemarkt mal einen schwierigen Tag hat, wird niemand eine konträre Position einnehmen wollen“, so die Warnung von Trow. „Im Gegensatz zu Market Makern haben Eigenhändler weniger Interesse an langfristigen Marktentwicklungen und wollen vor allem kurzfristig Geld verdienen. Das passt allen, wenn der Markt positiv gestimmt ist, aber das wird nicht immer so sein“, betont er. JP-Morgan-Strategist Marko Kolanovic umschreibt diesen Trend als die Uberisation der Finanzmärkte. Bei normalen Bedingungen bleiben Preise und Nachfrage stabil, doch sollte es zu einem Sturm kommen, dann können die Preise plötzlich drastisch zunehmen.

Handel mit der EZB

Christian Kopf von Union Investment spart auch Investmentbanken bei seiner Kritik nicht aus: „Uns haben auf dem Höhepunkt der Krise im März 2020 Händler großer Investmentbanken gesagt: Wenn ich eine Short-Position in der Anleihe habe, stelle ich euch einen Geldkurs zwei Prozent unter dem Markt, ansonsten stelle ich den Geldkurs acht Prozent unter dem Markt. Aber solche Transaktionen machen wir nicht. Wir sind nicht dafür da, das Geld unserer Kunden zu verbrennen.“ Das Thema sei auch in der Rentenmarkt-Kontaktgruppe der EZB zur Sprache gekommen. In der Konsequenz will die EZB nun zulassen, dass Asset Manager Verkaufsgebote über die Investmentbanken direkt an die EZB abgeben können. „Das ist ein Schritt der Disintermediation am Rentenmarkt, der den Investmentbanken einiges zu denken gegeben hat.“ Diese hätten gemerkt, dass sie nicht einfach den Markt austrocknen lassen können. Christian Kopf führt zudem ein psychologisches Argument an, um die Illiquidität der Rentenmärkte zu erklären. „Problem war auch, dass die Händler von zu Hause gearbeitet haben, ohne ihre Kollegen, mit denen sie sich üblicherweise Dinge zurufen. Da fühlten sie sich allein und haben gesagt: Was soll ich Risiken auf mich nehmen, wenn ich gar nicht so genau weiß, was sich draußen im Markt tut?“

Bond-ETFs unter ihrem NAV

Ein besonderes Schauspiel spielt sich am Bond-ETF-Markt ab. Einerseits wurden enorm viele Transaktionen verzeichnet: In den USA konnte laut Blackrock mit 1,4 Billionen US-Dollar (inklusive Equity-ETFs) ein Rekordhandelsvolumen erreicht werden. Gleichzeitig notieren viele Bond ETFs deutlich unter ihrem NAV. Der I-Shares Core US Aggregate Bond ETF verzeichnete beispielsweise am 10. März einen Discount von vier Prozent.

Die Debatte um ETFs nimmt damit neue Fahrt auf. Kritiker der Produkte zitieren aus einer Studie des European Systemic Risk Board (ESRB) aus dem Jahr 2019: „Die Preise von ETFs können erheblich von denen der konstituierenden Wertpapiere abweichen, insbesondere bei hohen Frequenzen, bei illiquiden Vermögenswerten und in Zeiten finanziellen Stresses. Eine solche Entkopplung resultiert daraus, dass ‚autorisierte Teilnehmer‘ nicht die Anreize und/oder die Fähigkeit haben, die ETF-Preise in Zeiten finanzieller Belastung an die Preise der konstituierenden Wertpapiere anzupassen. In diesen Situationen kann sich der Auftragsfluss stark nachteilig auf die Preise der ETFs auswirken, was dazu führen könnte, dass die Anleger ‚das Vertrauen‘ in die von den ETFs gebotene Liquiditätsumwandlung verlieren und sich in potenziell destabilisierenden Fire Sales engagieren.“

Befürworter der Produkte wie die Blackrock-Tochter I-Shares argumentieren, dass die niedrigeren ETF-Preise aufgrund der höheren Umschlaghäufigkeit näher an den tatsächlichen Preisen liegen: „Es ist wichtig zu beachten, dass die jüngsten Abschläge bei ETFs mit Anleihen kein Problem mit der ETF-Struktur selbst widerspiegeln. Vielmehr sollten Anleger einen ETF als Frühindikator für Marktpreise wahrnehmen, da er Echtzeitinformationen über die Qualität und Zugänglichkeit der zugrunde liegenden Märkte übermittelt“, so I-Shares.

Andere halten hoch, dass ETFs gerade in Stresszeiten dringend benötigte Liquidität verschaffen können, welche in den zugrundeliegenden Märkten ausgetrocknet ist. So argumentierte Brian Luke, Global Head of Fixed Income Indices bei S&P Dow Jones Indices: „Es scheint, dass ETFs einen kritischen Liquiditätsbedarf erfüllen, wenn die Liquidität am meisten benötigt wird. Die Struktur von ETFs ist hierfür gut geeignet, da Anleger ETF-Anteile handeln können, ohne die einzelnen Anleihen zu beschaffen.“ In der Tat könnte genau darin der Preisverfall bei den ETF-Preisen begründet liegen: Anleger mit hohem Liquiditätsbedarf verkaufen mangels liquider Alternativen diese ETFs und sind bereit, enorme Abschläge gegenüber dem NAV in Kauf zu nehmen.

Emissionen versus Zentralbanken

Anfang April ist etwas Ruhe eingetreten. Das entschiedene Vorgehen von Zentralbanken und Regierungen habe die Funktionsfähigkeit des Marktes vorerst wiederhergestellt. Kopf von Union Investment: „Die EZB tritt nun am Markt stark als Käufer auf, was den Räuberpreisen ein Ende gesetzt hat.“ Zudem gebe es eine starke Übernahme der Risiken durch die öffentliche Hand. Das Agieren der Zentralbanken ist beeindruckend. In den fünf Arbeitstagen bis zum 25. März verlängerte die Fed ihre Bilanz um 586 Milliarden Dollar auf 5,25 Billionen Dollar.

Mittlerweile haben auch die Regierungen bereits in erheblichem Umfang Rettungspakete geschnürt, mehr werden in den kommenden Monaten erwartet. Werden also die Renditen aufgrund absehbar massiv steigender Staatsverschuldung langfristig nach oben gehen? Diese Sicht vertrat am 20. März in seinem Wochenausblick der Chefvolkswirt der Metzler Asset Management, Edgar Walk. Edgar Walk sieht die Budgetdefizite und steigende Staatsverschuldung als Auftakt eines strukturellen Trends hin zu höheren Renditen von Government Bonds.

Dadurch erhöht sich jedoch die Wahrscheinlichkeit von Schuldenkrisen, was wiederum Zentralbanken auf den Plan rufen dürfte – beispielsweise mittels einer Yield Curve Control, wo bereits von der japanischen Zentralbank eingesetzt. Dies stoße jedoch in der Eurozone aufgrund des Verbots der Staatsfinanzierung und des Fehlens von Eurobonds auf Schwierigkeiten bei der Umsetzung, weshalb aktuell nur eine Ausweitung von QE bleibe. Es reiche jedoch aus, um eine Staatsschuldenkrise zu verhindern.

Auch Christian Kopf von der Union geht davon aus, dass Zentralbanken langfristig Regierungen stützen werden. Parallel zur Ausweitung der Staatsverschuldung finde schon aktuell eine Übernahme der Staatsschulden durch die Zentralbanken statt. Wohl auch ein Grund, weshalb er aktuell etwas Erfreuliches berichten kann: „Es gab diesmal keinen Korrelationsbruch zwischen deutschen und italienischen Staatsanleihen, der in der Vergangenheit bereits mehrfach aufgetreten war. Die große Attacke auf Italien ist bislang ausgeblieben.“

Zentralbank- und Staatsbilanzen werden eins

Billmeier von Western Asset kann zumindest aktuell nicht sehen, dass die Spread-Ausweitung mit der fiskalischen Expansion in Zusammenhang steht. „Im Großen und Ganzen werden die zusätzlichen Schulden von der EZB übernommen.“ Die aktuell dominante Entwicklung sei die eines Kampfes zwischen fiskalischer Emittierung und dem Aufkauf der Schulden durch die Europäische Zentralbank. „Die aktuell auf beiden Seiten des Atlantiks umgesetzte Wirtschaftspolitik ist sowohl an der fiskalpolitischen als auch an der geldpolitischen Front beispiellos. Wir sind Zeugen einer De-facto-Fusion von Zentralbank- und Staatsbilanzen“, beschreibt Didier Borowski, Head of Global Views bei Amundi, die aktuelle Entwicklung. „Fiskal- und Geldpolitik sind miteinander verflochten, und dies ist nicht umkehrbar.“

Und in den USA? „Erhöhte Käufe der Fed und der Banken sollten theoretisch dazu beitragen, die Renditen der Treasuries zu begrenzen, wenn nicht sogar noch weiter zu senken”, sagt auch Flanagan von Wisdom Tree. Er sagt aber auch: „Der enorme Anstieg des US-Haushaltsdefizits, das für 2020 auf etwa 3,5 bis 4,0 Billionen Dollar geschätzt wird, wird jedoch zweifellos zu einem sehr beträchtlichen Anstieg des bevorstehenden Angebots an Finanzmitteln führen.” Fixed-Income-Investoren sollten sich also auf leicht höhere Renditen zum Jahresende und in 2021 einstellen.

Ungemach droht derweil im stark auf kapitalgedeckter Altersvorsorge basierenden öffentlichen Rentensystem in den Vereinigten Staaten aufgrund des massiven Verfehlens der Investitionsziele: „Ohne eine dramatische Erholung der Investmentmärkte werden die Verluste bei den Pension Investments im Jahr 2020 einen bedeutenden Wendepunkt markieren, an dem sich die nachteilige Gefährdung der Kreditqualität einiger Bundesstaaten und Kommunen durch das Rentenrisiko aufgrund der bereits erhöhten Verbindlichkeiten und der geringeren Fähigkeit zur Kostenaufschiebung auswirkt“, so Tom Aaron, Vizepräsident bei der Rating-Agentur Moody’s.

Doch wenn nicht einmal US-Staatsanleihen als Hedge funktionieren, hebt das die moderne Portfoliotheorie aus den Angeln. Oder ist das überzeichnet? Dieser Hypothese stimmt Billmeier prinzipiell zu. „Wir hätten wie alle auch gerne mehr US-Treasuries gehabt. Allerdings hätten über zwei Wochen im März selbst US-Treasuries temporär nicht als Hedge funktioniert, weil einige Hedgefonds US-Staatsanleihen verkaufen mussten, um ihre Positionen glattzustellen. Nur Cash schien als Absicherung geeignet.“ Er sieht keine grundlegenden Konsequenzen für die Portfoliokonstruktion. Als erstes stellt er die Frage: „Wie häufig passiert das und müssen Sie darauf Ihr Portfolio aufbauen?“ Zweite Frage sei: „Können Sie das wegregulieren?“ Die Fed werde sich das genau anschauen und gegebenenfalls gegensteuern. Die meisten institutionellen Investoren würden zudem verstehen, dass dies ein Event gewesen sei, gegen das man sich – will man nicht mal eben ein paar Milliarden dauerhaft in Cash parken – nicht mit Anleihen versichern könne.

Und so scheint vorerst alles beim Alten zu bleiben und Staatsanleihen die Ultima Ratio im Portfolio zu bleiben. So schreiben Marc Seidner und Tiffany Wilding von Pimco: „US-Treasuries werden wahrscheinlich die beste Quelle von Diversifikation und potentieller Aufwertung in einem Downside-Szenario bleiben – obwohl aufgrund der Renditen zum Startpunkt offensichtlich weniger als früher. Renditen von Treasuries mit kurzen und mittleren Laufzeiten bleiben wahrscheinlich in niedrigen Policy-Raten für eine längere Zeit verankert, auch wenn die Renditekurve aufgrund der Größe des fiskalischen Stimulus, Budgetdefiziten und Angebotsproblemen steiler werden könnte.“ Was sollte man auch stattdessen nehmen, das besser diversifiziert? Es gibt aber einen feinen semantischen Unterschied zwischen der Aussage, dass Treasuries die beste Quelle von Diversifikation bleiben werden und der Aussage, dass diese Portfolien effizient absichern. Nicht alle als alternativlos erscheinende Lösungen beheben ein Problem tatsächlich.

Konsequenzen für das Portfoliomanagement

So wird das Ereignis zu denken geben. „Das ist eine Narbe, die bleiben wird“, so Kopf von der Union. Tatsächlich ist jedoch nicht klar, welche Konsequenzen zu ziehen sind, außer die schon 2008 gewonnene und dann teils wieder vergessene Einsicht, dass eine individuelle Versicherung gegenüber makroökonomischen Risiken nur bedingt funktionieren kann – zumal, wenn sich alle auf die gleiche Weise gegen diese absichern. In einem ineffizienten Markt, in dem Marktteilnehmer Risiken primär verteilen, anstatt sie zu tragen, kann ein einzelnes Portfolio kaum effizient sein. In der Zukunft wird deshalb noch stärker als zuvor auf makroökonomische Stabilität zu achten sein. Eine Konsequenz, die sich dabei für Bond-Mandate ergeben könnte: Der Trend, durch riskantere und illiquidere Anlagen höhere Renditen zu erzielen, hat nun eine Sackgasse erreicht. Im Anbetracht sinkender Liquidität und der drohenden Solvenzkrise stellt sich die Frage, inwiefern Notverkäufe zum ungünstigsten Zeitpunkt die Mehrrendite nichtig machen.

Autoren: Tim Büttner und Mona DohleSchlagworte: Liquidität | Portfoliokonstruktion/Diversifikation | Staatsanleihen | Wirtschafts- und Finanzkrise

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar