Das Credit-Zeitfenster nutzen

Unternehmensanleihen mit Investmentgrade stellen für die große Mehrheit institutioneller Investoren das Kernstück ihrer Anlage dar. Aktuell schrauben viele den strategischen IG-Credit-Anteil ihrer Portfolios noch etwas weiter in die Höhe. Denn es gilt, die derzeit attraktiven nominalen Zinsen zu sichern, solange sie noch zu haben sind. Sorgfältige Titel- und Sektorauswahl ist dabei geboten, denn die Renditestreuung dürfte zunehmen.

Hochwertige Unternehmensanleihen sind als ertragsorientierter Grundbaustein aus institutionellen Portfolios nicht wegzudenken. So hielt etwa der deutsche Kenfo-Staatsfonds Ende 2022 fast ein Drittel seiner insgesamt 20,5 Milliarden Euro an Kapitalanlagen in Unternehmensanleihen mit Investment Grade. Ähnlich ist das Bild bei Versicherern und Pensionskassen. Ein hoher IG-Credit-Anteil in der Größenordnung von 25 bis 35 Prozent zieht sich quer durch nahezu alle institutionellen Portfolios – und die strategischen Allokationen legen weiter zu: „Die Quoten von IG Credit sind tendenziell gestiegen“, sagt auch Volker Malcharek, Kundenbetreuer Anlagestrategie und Stiftungen beim Deutschen Stiftungszentrum (DSZ). Das DSZ betreut rund 670 Stiftungen mit einem Gesamtvermögen von mehr als drei Milliarden Euro und bietet diesen etwa über Pooling Zugang zu Spezialfonds des Stifterverbands. Bereits im vergangenen Jahr sensibilisierte das DSZ die Vermögensverwalter, den Zinsanstieg zu nutzen und die Kuponstruktur zu erhöhen. „Dieser Trend ist noch nicht abgeschlossen“, sagt DSZ-Experte Malcharek. Dasselbe gilt für die Mehrheit der institutionellen Investoren. „Die IG-Credit-Bestände werden deutlich nach oben gefahren“, berichtet Tobias Bockholt, Leiter des deutschen Investment Consulting bei WTW.

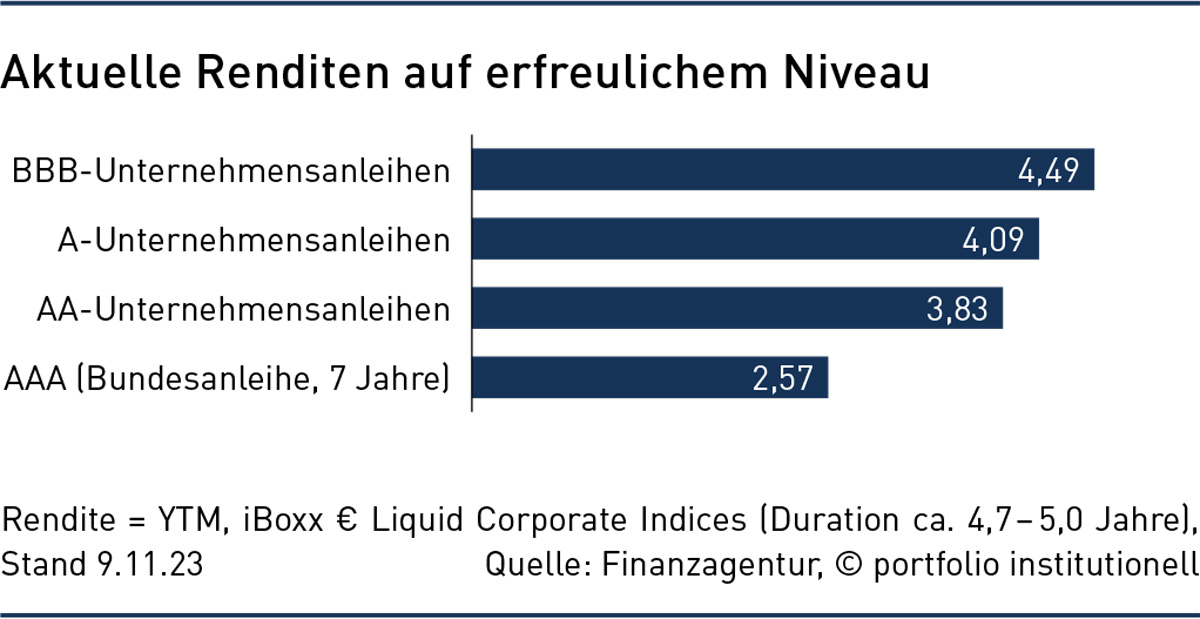

Aktuell rentiert der iBoxx-€ Liquid Corporates Index mit 4,15 Prozent bei einer Duration von 5,2 Jahren, sein BBB-Pendant weist 4,5 Prozent Rendite bei einer Duration von 5,6 Jahren aus. Anleger nutzen die Gelegenheit, um Investment-Grade-Corporates mit Kupons oberhalb des Rechnungszinses zu kaufen. Unbegrenzt Zeit bleibt dazu wohl nicht. „Es ist allen Investoren bewusst, dass diese Marktopportunität wohl im nächsten Jahr mit wahrscheinlich fallenden Zinsen nicht mehr so attraktiv sein wird“, sagt etwa Bockholt. Zahlreiche Experten taxieren das verbleibende Zeitfenster für einen günstigen Einstieg auf wenige Monate. Maria Stäheli, leitende Portfoliomanagerin bei Fisch AM, spricht angesichts der attraktiven Konditionen von einer „Once-in-a-Lifetime-Opportunity“.

Das Kapital, um ihre IG-Credit-Bestände nach oben zu schrauben, zweigen Asset Owner aus laufenden Erträgen, Neumitteln und teils aus risikobehafteteren Anlageklassen ab. Insbesondere bei Pensionseinrichtungen macht sich auch bemerkbar, dass durch den starken Zinsanstieg die Verpflichtungen deutlich sanken. „Der Ausfinanzierungsgrad hat so komfortable Levels erreicht, dass viele Anleger in den De-Risking Modus übergegangen sind und risikobehaftete Anlagen zugunsten von IG-Anleihen reduzieren“, sagt Edward Farley, Leiter Europäische IG Corporate Bonds bei PGIM. Zu Umschichtungen aus sicheren Staats- in Unternehmensanleihen kam es dagegen in den Niedrigzinsjahren, in denen Nullzinsen und quantitative Lockerung Investoren in riskantere Anlagen zwangen. In der Folge erhöhten sie nicht nur ihre alternativen Anlagen, sondern auch das Credit-Exposure: Während Banken auf Grund der strengeren regulatorischen Anforderungen ihre Corporate-Bond-Bestände abbauten, schwoll der Anteil von IG Credit bei Pensionskassen, Versicherungen und Stiftungen tendenziell an.

Die Renditeprämien schmolzen in Folge der Nachfrage im Jahresverlauf trotz der konjunkturellen Unsicherheit deutlich. Das dürfte aber kaum so bleiben. Michael Hess, Leiter Portfolio Management Unternehmensanleihen bei Bantleon, rechnet mit einer Umkehrung. Er sagt: „Aufgrund unserer pessimistischen Konjunktureinschätzung erwarten wir eine Ausweitung der Risikoprämien bei IG-Credit von etwa 50 Basispunkten bis Ende 2024.“ Den Gipfel der Spreads erwartet er im Sommer 2024 bei nahezu 100 Basispunkten. Der positive Aspekt: Im Fall einer Rezession kompensiert das sinkende allgemeine Renditeniveau die Spread-Ausweitung zumindest teilweise. Dieser Diversifikationseffekt ist meist im Investment-Grade-Segment besonders stark – sprich: Der Gesamteffekt aus sinkendem Zinsniveau und steigenden Spreads kann leicht positiv werden. So erwartet Hess bis Ende 2024 einen Rückgang der Bundesanleiherendite um etwa 0,75 Prozentpunkte, der die erwarteten steigenden Risikoprämien mehr als kompensieren werde. Auch Fischs Portfoliomanagerin Stäheli sagt: „IG Corporates sind fundamental gut gerüstet für die erwartete Konjunkturabschwächung.“ Auch die technischen Faktoren stützen den Markt, betont Stäheli: Das Neuemissionsangebot lag demnach zuletzt deutlich unter dem saisonalen Mittelwert, während die Nachfrage stabil ist.

Titel- und Sektorauswahl dürfte aber angesichts der schwächelnden Konjunktur relevanter werden, zumal auch die umfassende Unterstützung der Zentralbanken ausläuft. So meint Lisa Coleman, leitende Portfoliomanagerin IG Credit bei JP Morgan AM: „In dieser Phase des Konjunkturzyklus rechnen wir mit einer zunehmenden Differenzierung nach Sektoren und Emittenten.“ Bestimmte Sektoren gelten auf Grund von Sonderfaktoren als besonders betroffen: So leidet etwa der Chemiesektor unter hohen Energiekosten und der gesamte Immobilienbereich unter den hohen Zinsen. Bei Bantleon zeigt sich in eine Präferenz für weniger zyklische Sektoren wie Versorger, Gesundheitswesen und Güter des täglichen Bedarfs.

Renditeniveau erlaubt flexiblere Durationswahl

Deutliche Folgen hat das über die gesamte Zinskurve hinweg gestiegene Zinsniveau bei der Durationswahl. In der Niedrigzinsphase bis 2022 gingen viele Anleger nahezu gezwungenermaßen in langlaufende Anleihen, um über die Laufzeitenprämie noch einen positiven Effektivzins zu erreichen. In der Phase steigender Zinsen und hoher Unsicherheit investierten sie vor allem am kurzen Ende der Zinskurve. Das aktuelle Renditeniveau und die Form der Zinskurve gestatten nun ein ausgewogeneres und flexibleres Vorgehen. Aufgrund der invertierten Zinsstrukturkurve favorisiert Michael Hess derzeit in Euro eher das kürzere Laufzeitensegment, insbesondere im BBB-Ratingsegment: „Diese Positionierung reduziert die Volatilität, ohne Abstriche bei der Rendite hinnehmen zu müssen“, so Hess. Bei längeren Laufzeiten bevorzugt er eher Finanztitel in höheren Ratingsegmenten. Auch JP Morgan AM hält aktuell den Laufzeitbereich von fünf bis sieben Jahren für besonders interessant mit attraktivem Carry und Roll-down-Profil.

Der weitere Ratingtrend bringt eine weitere Unsicherheit. Im IG-Credit-Bereich steigen zwar die Default-Raten auch im Abschwung nur minimal, allerdings können die zunehmenden Downgrades innerhalb des IG-Segments oder in den High-Yield-Bereich die Zinsprämien und Performance zusätzlich belasten. Mit richtiger Sektorauswahl reduzieren Manager die Ratingrisiken deutlich. Gerade an der Sprungschicht zwischen IG und High Yield entscheiden sich oft Renditeunterschiede. PGIM-Experte Farley sagt: „Der Umgang mit Fallen Angels, aber genauso auch mit möglichen Rising Stars, die das Potential für eine Rating-Heraufstufung haben, ist ein zentrales Thema bei der Festlegung der Anlagerichtlinien.“ Entscheidend ist für ihn, einerseits den Risikoanforderungen des Investors gerecht zu werden und andererseits das Potential für Alphagenerierung nicht unnötig zu limitieren. Bei Publikumsfonds ist in der Regel eine bestimmte Quote – maximal drei Prozent des Fondsvermögens laut Anlageverordnung – von Anleihen mit HY-Ratings oder ohne Ratings im Prospekt vorgesehen, um Zwangsverkäufe zu vermeiden.

Dollar-Absicherungskosten sinken

Bei den Währungen stehen Euro-Anlagen weiter im Fokus der Anleger, deren Verpflichtungen vor allem in Euro bestehen, zumal auch hier Renditen oberhalb des Rechnungszinses ohne Währungsrisiko erreicht werden. Jedoch sind auch die Dollar-Absicherungskosten mit der abnehmenden Zinsdifferenz zuletzt gesunken, Dollar-Anleihen scheinen daher für viele Anleger wieder attraktiver, berichtet etwa Fisch-AM-Portfoliomanagerin Stäheli. Für US-Credit sind zahlreiche Experten aus makroökonomischen Gesichtspunkten zudem positiver gestimmt als für die Eurozone. So glaubt PGIM-Fixed-Income-Experte Farley, dass geopolitische Konflikte, eine stärkere Exportabhängigkeit gegenüber China und die Abhängigkeit von Energieimporten, die europäische Unternehmen und Verbraucher stärker belasten als das in den USA der Fall ist.

Während im Zuge des Ausbaus der IG-Credit-Allokationen auch US-Dollar-Emissionen wieder stärker genutzt werden, beobachtet Bantleon-Unternehmensanleihen-Chef Hess auch eine häufigere Hinzunahme von Credit Default Swap Indizes: Sie hätten als liquides Absicherungsinstrument in diesem Jahr signifikant an Bedeutung gewonnen.

Autoren: Jochen HägeleSchlagworte: Fixed Income | Pensionseinrichtungen

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar