Das Gespräch mit Betreibern pflegen

Insgesamt 18.600 Pflegeplätze in Deutschland waren von den fünf Großinsolvenzen von Pflegebetreibern aus dem ersten Halbjahr 2023 betroffen.

Der Markt für Pflegeimmobilien findet sich aktuell in einer Krise wieder: Betreiber, auch größerer Pflegeheimketten, sind in die Insolvenz gerutscht. Zugleich wird kaum noch gebaut, obwohl der Bedarf nach Pflege- und Seniorenheimen für die Zukunft als hoch eingeschätzt wird. Das Betreiberrisiko steht derzeit im Fokus.

Am Gesundheitsimmobilienmarkt ziehen – nicht verwunderlich im aktuellen Zinsumfeld – dunklere Wolken auf. Dennoch ist gerade das Segment der Pflegeimmobilien besonders rückläufig: So ist das Transaktionsvolumen im ersten Halbjahr um 51 Prozent im Vergleich zum Vorjahreszeitraum eingebrochen, auf 723 Millionen Euro, berichtet der Immobiliendienstleister Savills. Nach Zahlen von CBRE betrug der Rückgang sogar 57 Prozent auf 603 Millionen Euro. Zudem machten Pflegeheime nur noch 39 Prozent des Volumens aus (im Fünf-Jahres-Mittel waren es 57 Prozent). Derzeit stünden zwar vermehrt Pflegeheime zum Kauf, so Savills im Juli, es dominierten dabei jedoch Objekte mit Value-add-Charakter, für die das Interesse „überschaubar“ sei.

Kein Wunder, dass es Offerten gibt, potenzielle Käufer jedoch zurückhaltend sind: Denn der deutsche Markt für Pflegeimmobilien kämpft derweil mit verschiedenen Problemlagen. Der Fachkräftemangel, die Inflation und die stark gestiegenen Energiepreise machen es vielen Pflegeheimbetreibern derzeit schwer, kostendeckend zu arbeiten. Viele Betreiber, auch größere Ketten, sind im vergangenen, ersten Halbjahr 2023 in die Insolvenz gerutscht. Zudem erfüllen viele Bestandsgebäude der stationären Pflege die Nachhaltigkeitsanforderungen an moderne, ESG-konforme Gebäude nicht, oder haben gar generellen Sanierungsbedarf. CBRE zufolge liegt der Bestand im Durchschnitt bei einem Baualter von 35 Jahren. Zugleich sind Finanzierungskosten und Baukosten gestiegen, komplexe Bauvorschriften im Pflegebereich verteuern den Neubau von Heimen zusätzlich, sodass derzeit kaum noch neue Pflegeheime auf den Markt kommen. Auch unter den Projektentwicklern, die im Pflegeheimsegment aktiv sind, gab es bereits Insolvenzen. Zwei Namen größerer Player am Markt sind hier Terragon und Primus Concept.

Betreiberrisiko im Blick

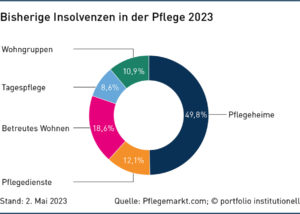

„Seit Jahresanfang gab es fünf Großinsolvenzen und Schutzschirmverfahren von Pflegeheimbetreibern“, so Matti Schenk, Associate Director Research bei Savills Germany. „Allein hiervon waren rund 270 Einrichtungen mit zusammen 18.600 Pflegeplätzen betroffen. Hinzu kommen noch diverse kleinere Insolvenzen oder bereits geschlossene Pflegeeinrichtungen.“ Nahezu die Hälfte aller von den Großinsolvenzen betroffenen Standorte sind auf die vollstationäre Pflege spezialisiert.

Großinsolvenzen wie die des Bremer Pflegeanbieters Convivo, der Novent Holding, der Hansa Gruppe oder der „Dorea Familie“, die laut einem bundesweiten Ranking des aktuellen Pflegeimmobilien-Reports von Cushman & Wakefield bei Betreibern stationärer Pflegeeinrichtungen mit rund 6.800 Pflegeplätzen im Jahr 2022 auf Platz acht kommt, erschütterten den Pflegemarkt. Die Convivo-Unternehmensgruppe folgt in dem Ranking auf Platz neun. Auch Gesellschaften des Pflegeheimbetreibers Curata meldeten im vergangenen Januar Insolvenz in Eigenverwaltung an, deren erfolgreiche Sanierung wurde im Sommer vermeldet. Doch ist dies auch ein Zeichen für eine Entspannung der Lage am Betreibermarkt?

Experten verneinen dies: „Wir gehen von weiteren Insolvenzen aus, vor allem, wenn finanzschwache Betreiber aufgrund der gestiegenen Kosten in Schieflage geraten“, erklärt Dr. Jan Linsin, Head of Research bei CBRE Deutschland. Auch Savills rechnet laut einer Mitteilung damit, dass „das Damoklesschwert der Betreiberinsolvenzen“ auch weiter über dem Pflegeimmobiliensektor schweben dürfte.

Max Eiting, Associate Director Operational Capital Markets für den Bereich Healthcare bei Savills, schätzt zudem, dass viele Betreiber durch höhere Kosten und Personalengpässe in der Tat vor großen wirtschaftlichen Herausforderungen stehen, „sodass das Risiko eines Betreiberausfalls gestiegen ist. Um das Risiko eines Pflegeheimerwerbs beurteilen zu können, benötigen und verlangen die Investoren daher einen umfassenden Einblick in die Situation des Betreibers.“ Dazu gehöre nicht nur dessen Zahlungsfähigkeit, sondern auch die Personalsituation, das Betreuungskonzept sowie Informationen zur Sozialhilfequote in den Heimen.

Auch der Immobiliendienstleister CBRE rät Investoren dazu, mehr Transparenz von Heimbetreibern einzufordern. Häufig wurde bisher gar nicht berichtet. „Die Gewinn- und Verlustrechnung der Betreiber ist vielfach noch eine Black Box für Investoren“, sagt Jan Linsin. Zudem sei die Personalsituation für Investoren zunehmend relevant, denn fehlt es an qualifiziertem Personal, drohe dem betroffenen Heim die Schließung seitens des Gesetzgebers. „Betreiber sollten in einem regelmäßigen, idealerweise quartalsweisen Reporting den Investoren Rechenschaft ablegen“, rät Linsin. Und Marco Schnell, Senior Director Investment Advisory Services bei CBRE Deutschland, rät Anlegern, die den Einstieg in neue Pflegeheime planen: „Bei der Due Diligence sollten Investoren die Reportingpflichten zusätzlich im Miet- oder Pachtvertrag absichern.“ Bestandsinvestoren rät er, das engmaschige Gespräch mit den Betreibern zu suchen. Sofern Transparenz geschaffen werden könne, bleibe die Asset-Klasse aufgrund der hohen Systemrelevanz ein Megatrend.

Das belegt auch eine Prognose des Statistischen Bundesamts: Demnach wird die Zahl der Pflegebedürftigen von derzeit etwa fünf Millionen Personen in 2021 auf etwa 6,8 Millionen im Jahr 2055 ansteigen. Das entspricht einem erwarteten Anstieg um 37 Prozent in 24 Jahren. Aber schon in den nächsten zehn Jahren, genauer bis zum Jahr 2035, erwartet das Amt einen Zuwachs an Pflegebedürftigen von 14 Prozent auf dann etwa 5,6 Millionen. Laut dem Portal Pflegemarkt.com gab es in Deutschland zum Jahresbeginn 2023 rund 11.600 vollstationäre Senioren- und Pflegeheime, mit insgesamt rund 918.000 Pflegeplätzen. Über die Hälfte aller stationären Pflegeeinrichtungen befinden sich in freigemeinnütziger Trägerschaft, über vierzig Prozent sind in privater Hand.

Jedoch: Wie auch in anderen Asset-Klassen wird das Thema ESG für den Pflegeimmobilienbestand zunehmend zur Herausforderung. Der Altbestand sei energetisch ineffizient und erfordere oftmals hohe Investitionen, weiß Marco Schnell von CBRE. Für Neubauten seien sowohl die Finanzierungskosten stark gestiegen, als dass auch zunehmend geeignete Grundstücke fehlten. „Bei noch funktionierenden Projektentwicklungen sind mindestens KfW-40-Standard plus eine Photovoltaikanlage ein Muss.“ Auch würden Aufträge teilweise ganz wegbrechen. „Wir kommen im Hinblick auf den künftigen Pflegebedarf um eine Renovierung und Revitalisierung des Gebäudebestands nicht herum“, meint Schnell von CBRE. Zudem sei das aktuelle Niveau der Investitionskosten für Neubauten, die 2025 und 2026 fertiggestellt werden sollen, oftmals nicht ausreichend, um einen solchen Neubau wirtschaftlich zu rechtfertigen.

Hinzu kommt: Bauvorschriften im Pflegebereich sind umfangreich und in den Bundesländern jeweils unterschiedlich geregelt. So fordert der Zentrale Immobilien Ausschuss (ZIA) eine Harmonisierung der 16 Landesbauordnungen. „Es braucht dringend eine bundeseinheitliche Musterbauordnung für Pflegeimmobilien“, sagt die stellvertretende ZIA-Hauptgeschäftsführerin Aygül Özkan. Um beim Neubau von Pflegeheimen mehr Tempo reinzubringen, verspreche serielles und modulares Bauen echte Fortschritte, findet der ZIA. Und auch Marco Schnell von CBRE glaubt: „Effiziente und standardisierte Bauweisen von Gesundheitsimmobilien, zum Beispiel über Systembau, könnten den hohen weiteren Bedarf an Pflegeplätzen kurzfristig und nachhaltig auffangen.“

Max Eiting von Savills weiß von derzeit langwierigen Verhandlungen mit Kostenträgern und sieht hier auch die Investoren in der Pflicht: „Viele Betreiber stehen auch deshalb vor kurzfristigen wirtschaftlichen Schwierigkeiten, weil die Verhandlungen mit den Kostenträgern zur Höhe der sogenannten Investitionskosten oftmals langwierig verlaufen. Bei grundsätzlich solide aufgestellten Betreibern können diese sich mit Immobilieneigentümern zum Beispiel auf eine temporäre Reduzierung der Indexierung einigen“, sagt Eiting. Der Betreiber könne somit seine Kostenbelastung bis zur Erhöhung der Investitionskosten senken und der Eigentümer trage zum Erhalt seines Betreibers bei, was wiederum der Kontinuität der Pachteinnahmen zugutekomme. Oftmals vereinbarten beide Parteien eine Verlängerung des Pachtvertrags als Gegenleistung für die Reduzierung der Indexierung, so Eiting.

Autoren: Daniela EnglertSchlagworte: Immobilien

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar