Der Zweck heiligt die Mittel

Titelbild portfolio institutionell Ausgabe 6/2014 Frank Witt, Pimco Stefan Hentschel, Pensionskasse Degussa Nassim Taleb, Multitalent Die täglichen Renditen des Dow Jones Industrial Index zwischen 1916 und 2013 Schlüsseleigenschaften von Downside-Protection-Strategien Konkrete Ansätze der Tail-Risk-Absicherung Tail-Hedge-Instrumente im Überblick Die zentrale Triade: drei Arten von Belastbarkeit

Kapitalsammelstellen stehen zahlreiche Möglichkeiten offen, um ihre Portfolien gegen unerwünschte Schwarze Schwäne abzusichern und auch in Zeiten galoppierender Volatilität an Aktien und anderen schwankungsanfälligen Assets festhalten zu können. Welche das sind, erfahren Sie hier.

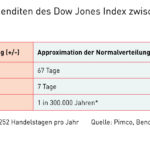

Wo waren Sie am 11. September 2001? Und können Sie sich auch noch gut an den Untergang von Lehman Brothers erinnern? Viele Investoren haben beide Ereignisse bis heute präsent vor Augen. Ohnehin werden sie, wie es scheint, immer häufiger mit solchen Extrem-Events konfrontiert. Dass deren Eintrittswahrscheinlichkeit durch traditionelle, an die Gauß´sche Verteilungskurve angelehnten Risikostandardmodelle erheblich unterschätzt wird, gehört längst zur Allgemeinbildung. Langfristig rückblickend sei auf den Dow Jones Index verwiesen. Im Zeitraum zwischen 1916 und 2013 verzeichnete der Aktienindex nicht weniger als 390 Tage, an denen die Kursveränderung jenseits von 4,5 Prozent lag. Die Normalverteilung indessen schätzte die Anzahl der Tage mit einer so gravierenden Veränderung auf ganze sieben, wie der ausgewiesenen Tabelle zu entnehmen ist. Spätestens im Jahr 2008 hat schließlich der Begriff des „Tail Risk Management“ Eingang in den Wortschatz institutioneller Investoren gefunden.

Nach Angaben des Center for Research in Security Prices (CRSP) traten acht der 50 stärksten Intraday-Kursveränderungen im Zeitraum 1988 bis 2012 allein im Oktober 2008 auf. Damit einher gingen Phasen kräftiger Volatilitätssprünge. Der Schutz vor Extremrisiken nimmt für viele Kapitalsammelstellen gerade im Niedrigzinstal deshalb einen wachsenden Stellenwert ein, weil sie verstärkt in risikoreichere Asset-Klassen investieren müssen, um zusätzliches Ertragspotenzial zu generieren. Und mit den volatileren Kapitalanlagen gehen Extremrisiken einher. Ausschließlich in Vermögenswerte zu investieren, die im Krisenszenario Schutz bieten – denkbar sind beispielsweise Bundesanleihen und US-Treasuries – oder schlichtweg Kasse zu halten, kann keine Lösung sein. Ulrich Mix, Geschäftsführer der Deutsche Pensions Group und Jurymitglied bei den portfolio Awards, fordert vor diesem Hintergrund ein erweitertes Verständnis von Risikomanagement, das er auch als Chancenmanagement verstanden wissen möchte: „Ausgangspunkt aller Überlegungen zur Steuerung eines Deckungsrisikos mit adäquater Dimensionierung des Risikobudgets ist die Analyse der Struktur der Zahlungsverpflichtungen. Daran schließt sich die detaillierte Analyse und Auswahl der im Kapitalanlagenportfolio möglichen Risikoprämien an“, schreibt er in einem Beitrag für den „Absolut Report“.

Bei dem skizzierten Vorgehen erfolgt eine Aufteilung in Kategorien von Risikofaktoren, wie Zins-, Aktien-, Kredit-, Inflations-, Volatilitäts-, Immobilien- und Währungsrisiko. Eine solche Risikofaktorallokation bietet nach Einschätzung von Ulrich Mix vielfältige Erkenntnisse und ermöglicht durch eine Quantifizierung des Risiko-Exposures den Einsatz von entsprechenden Overlay-Ansätzen, die spezifische Risiken beherrschbar machen sollen. Die Erfahrungen der vergangenen Jahre hätten gezeigt, dass eine zusätzliche Absicherung gegen Extremereignisse, die stark negative Auswirkungen auf nahezu alle risikotragenden Asset-Klassen haben, zu einer Reduzierung des Deckungsrisikos beitragen kann – gemeint sind sogenannte Tail-Hedges. Hierfür seien inzwischen innovative Lösungen verfügbar, die eine effektive Absicherung mit niedrigen Kosten, zum Beispiel durch die globale Aufstellung von Long-Gamma-Positionen in Flight-to-Quality-Assets, erreichen, so Mix. Mit anderen Worten beruht die Tail-Hedge-Lösung in diesem Fall auf aus dem Geld liegenden Call-Optionen auf Assets, die in Krisenzeiten als sichere Häfen eingestuft werden. Das Ergebnis eines strukturierten und integrierten Risikomanagementprozesses, davon ist Mix überzeugt, sei eine im Zeitablauf effektivere Steuerung von Risikokennzahlen und die adäquate Dimensionierung des Risikobudgets. Hierdurch werde gewährleistet, dass Chancen, die sich aus der auf eine Kapitalmarktkrise häufig folgenden Erholung ergeben, erschlossen werden können. Das Pulver bleibt also trocken.

Immunisieren statt riskieren

Von Tail-Risiken spricht man nach Angaben des Finanzdienstleisters MSCI immer dann, wenn die Rendite mindestens mit dreifacher Standardabweichung vom Erwartungswert abweicht. Einem derart negativen Extremszenario kann man sich entziehen, indem man auf „am Geld“ liegende Put-Optionen zurückgreift, die bei einem Tail-Event im wahrsten Sinne des Wortes ins Geld gehen und so das Abwärtsrisiko auf Portfolioebene reduzieren. Wertsicherungskonzepte, die die Gelder sukzessive zwischen Aktien- und Rentenanlagen umschichten, erscheinen als Tail-Hedge-Instrumente ungeeignet. Denn das Verlustausmaß kann in einem Schock-Event so stark sein, dass der Umschichtungsmechanismus überfordert ist. Erinnert sei an den Absturz des Dax, der nach einer mehrjährigen Hausse in der Woche nach dem 14. Januar 2008 rund 18 Prozent an Wert einbüßte, während die Société Générale die waghalsigen Wetten ihres Händlers Jérôme Kerviel überhastet glattstellte. Auch althergebrachte Trendfolgemodelle erscheinen für die Herausforderungen heftiger Abschwungphasen unangebracht, da sie konstruktionsbedingt auf Marktveränderungen erst mit zeitlicher Verzögerung reagieren. Nach Einschätzung von Experten sollten Investoren vor diesem Hintergrund für jeden einzelnen Markt eine Ausstiegs- und Wiedereinstiegssystematik entwickeln, die mit einem adaptiven Stop-Loss-Ansatz arbeitet, der sich an der Volatilität der einzelnen Assets orientiert und auf Marktverwerfungen rasch reagiert.

Tail-Risk-Hedging wiederum kann sowohl strategisch als auch taktisch umgesetzt werden. Während die „Versicherung“ beim strategischen Hedging bereits Teil der Asset-Allokations-Entscheidung ist, einen langen Anlagehorizont erwarten lässt und ganz ohne Market-Timing auskommt, spielen beim taktischen Hedging aktive Komponenten eine zentrale Rolle, weil das Portfolio neu ausbalanciert wird, beispielsweise um eine Benchmark zu schlagen. In der Praxis sind auf Derivaten basierende Absicherungsstrategien nach Einschätzung von Pascal Pernet und Olaf Trenner von LGT Capital Management aber meist teuer, wenig nachhaltig und erfordern in der taktischen Umsetzung ein ausgeprägtes Gespür, um im richtigen Moment zu handeln. Um diese Aspekte zu umgehen, plädieren Pernet und Trenner in einem Fachartikel dafür, ein äußerst robustes Portfolio zu konstruieren, das die potenziellen Verluste in herausfordernden Marktphasen begrenzen soll.

Zur Konstruktion eines solchen Portfolios greift die LGT auf die Szenariomethodik zurück. Bei der Entwicklung der zugrundeliegenden Szenarien werden neben makroökonomischen auch politische und gesellschaftliche Faktoren berücksichtigt. Dass sich die Geschichte nicht exakt wiederholen wird, ist für die beiden kein Hinderungsgrund für ihre Forschungsarbeit. Szenarien wie deflationäre Depression oder trabende Inflation, die es schon einmal gab, werden mit der Vergangenheit verglichen und plausibilisiert. Daneben entstünden aber auch neue Szenarien, welche bis vor kurzem kaum beachtet wurden, wie etwa eine wirtschaftliche Abkopplung der Schwellenländer oder eine Schuldenkrise von Industriestaaten. So könnten verschiedene Makroszenarien entwickelt und für diese ein jeweils optimiertes und daraus wiederum ein robustes Portfolio konstruiert werden.

Etwas vereinfacht gesagt, besteht das Ziel von Pernet und Trenner darin, Anlagestrategien oder Risikofaktoren so in ein Portfolio zu integrieren, dass sie möglichst tief korrelierte Renditen erzielen. Bei der Konstruktion robuster Portfolios ist es von zentraler Bedeutung, möglichst viele unterschiedliche und voneinander unabhängige Renditequellen zu erschließen. Problematisch ist, dass die Korrelationen zwischen verschiedenen Märkten schwanken und in der Tendenz steigen. Kurzfristig sind es vor allem externe Schocks und staatliche Markteingriffe, die zu einer gleichgerichteten Marktentwicklung führen können und die Diversifikation konterkarieren. Wie sich das Streben nach optimaler Streuung auf das Risiko eines Gesamtportfolios auswirkt, lässt sich nach Einschätzung der Experten der LGT durch eine Zerlegung des Gesamtrisikos in einzelne Faktoren darstellen. Typischerweise zeige eine solche Aufschlüsselung, dass das Gesamtrisiko eines diversifizierten Portfolios oft zu einem großen Teil aus dem Aktienmarktrisiko besteht. Eine optimale Diversifikation lässt sich nach Einschätzung von LGT mit Hilfe alternativer Anlagestrategien erreichen. Während einerseits Managed-Futures-Strategien als Diversifikationselement einer Aktienallokation ins Feld geführt werden, dienen andererseits versicherungsbasierte Anleihen (Insurance-linked Investments) als diversifizierendes Element einer Anleihenallokation.

Plädoyer für Derivate

Für einen institutionellen Investor ist das Absicherungsbedürfnis gerade bei volatilen Asset-Klassen am stärksten, wie Frank Witt, Executive Vice President und Leiter Deutschland und Österreich bei Pimco hervorhebt. Um das Absicherungsbedürfnis einschätzen zu können, habe es sich in der Praxis bewährt, die Risikofaktoren eines Portfolios zu analysieren und die wesentlichen Risikotreiber zu identifizieren. Daran anknüpfend könne mit entsprechenden Instrumenten darauf reagiert werden. Im Hinblick auf die Verwerfungen im Zuge der Pleite von Lehman Brothers ruft Witt in Erinnerung, dass ein solches Ereignis nur sehr schwer vorhersehbar und somit eine rechtzeitige Absicherung überaus sinnvoll sei. Wenn es darum geht, ein Portfolio gegen Extremverluste zu schützen, setzt Pimco konsequent auf Derivate. Die Frage, ob es zweckmäßig ist, eine Absicherung zu kaufen, wenn sie kostengünstig ist, beantwortet Witt mit einem klaren „Ja“ und ergänzt: „Wenn die Volatilität niedrig ist, sind Optionen günstig. Die implizite Volatilität spielt bei der Bepreisung von Optionen eine zentrale Rolle. Wenn die Volatilität also bereits angestiegen ist und mit ihr die Optionsprämie, stellt sich die Frage, ob es noch Sinn macht, Absicherung zu kaufen.“ Antizyklisches Verhalten empfiehlt sich daher gerade beim Tail-Hedging besonders. Grundsätzlich unterscheidet man im Hinblick auf den Einsatz von Derivaten zwischen direkten Hedges wie Put-Strategien oder Put-Spreads und indirekten Hedges. Direkte Absicherungen sind Optionsgeschäfte, deren Wert durch Risikofaktoren bestimmt wird, die als explizite Risiken des Referenz-Anlageportfolios identifiziert wurden. Im Gegensatz dazu sind indirekte Absicherungen Optionsgeschäfte, deren Wert durch Risikofaktoren bestimmt wird, die mit den relevanten Risikofaktoren sehr hoch korreliert sind; in dem Zusammenhang spricht man auch von sogenannten Proxy Hedges. Laut Pimco zählen CDS- und Kreditindextranchen ebenso zu den indirekten Absicherungsmechanismen wie Zins-Swaptions und andere Optionen in hoch liquiden Märkten, die auf makroökonomische Ereignisse sehr sensibel reagieren. Witt nennt drei zentrale Gründe, die für eine Absicherung sprechen. Punkt eins ist die Stabilisierung der Volatilität des Portfolios auf einer Mark-to-Market-Basis. Als zweiten Grund nennt er die Begrenzung des Verlustrisikos unter Beibehaltung eines Exposures in Risikoanlagen. Eine Absicherung dient drittens der Schaffung von Liquidität in Stressphasen. Verschiedene Ansätze der Tail-Risk-Absicherung sind in der beigefügten Tabelle abgebildet. Pimcos Ansatz besteht übrigens drin, ein aktiv gemanagtes Portfolio aus Put-Optionen mit indirekten Hedges zu kombinieren.

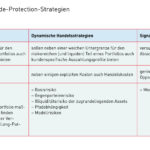

Die komplexe Materie wird auch bei Blackrock anschaulich dargestellt. In einem Artikel für das hauseigene „Investment Research Journal“ beleuchtet Stephan Meschenmoser, der von der Schweiz aus institutionelle Investoren bei der Risikooptimierung ihrer Portfolios berät, die Schlüsseleigenschaften von Downside-Protection-Strategien. Wenig überraschend stuft er die Implementierung einer solchen Strategie als komplexes Unterfangen ein, das vorab einer sorgfältigen Analyse und Diskussion unterzogen werden müsse. Neben derivate-basierten Strategien beleuchtet er dynamische Handelsstrategien und signalbasierte Strategien, deren Ziele, Kosten und Risiken in einer weiteren Tabelle zusammengefasst sind. Pensionseinrichtungen, Versicherungen und andere institutionelle Investoren müssen sich allerdings im Klaren darüber sein, dass der Schutz des Portfolios nicht nur mit Kosten verbunden ist, sondern auch das Aufwärtspotenzial der Kapitalanlagen beschneidet, wie Meschenmoser erläutert.

Neues Denken im Risikomanagement

In Anbetracht der wachsenden Bereitschaft institutioneller Investoren, Extremrisiken aus dem Weg zu gehen, betont Nigel Cresswell, Leiter Investment Consulting beim Beratungshaus Towers Watson und ebenso wie Ulrich Mix Jurymitglied bei den portfolio Awards: „Die globale Finanzkrise und ihre Nachwirkungen haben gezeigt, dass ein ganzheitliches Risikomanagement auch unwahrscheinliche Ereignisse mit hoher Schlagkraft berücksichtigen sollte, um ein Portfolio robuster zu gestalten. Laut unserer Erfahrung bei Towers Watson erachtet eine Mehrheit der Unternehmen Extrem- und Tail-Risiken daher als sehr wichtig.“ Zugleich schätzten viele Unternehmen die Umstrukturierung des Portfolios gegen Tail-Risiken als einen wichtigen Entscheidungstreiber in der strategischen Asset-Allokation ein, so Cresswell, der in Erinnerung ruft, dass Investoren in der Vergangenheit zur Entscheidungsfindung häufig mathematische Modelle genutzt haben, die mit Optionsstrategien und Risiko-Overlays umgesetzt wurden. „In Anbetracht der globalen Finanzkrise ist vielen Anlegern der Schwachpunkt dieser Modelle vor Augen geführt worden“, wie Cresswell beobachtet hat.

Vor diesem Hintergrund und in Erinnerung an ähnliche Marktturbulenzen hätten sich viele Anleger von der rein technischen Absicherung von Tail-Risiken anhand von beispielsweise Risiko-Overlays abgewendet und nutzten inzwischen ganzheitliche Ansätze zur Absicherung gegen Marktverwerfungen, so der Berater. Eine Blaupause für Investoren gebe es dabei aber nicht. Vielmehr können die Ansätze von Unternehmen zu Unternehmen variieren, „weil jeder Investor ein ganzheitliches Risikoprofil besitzt, das unterschiedlich stark von den verschiedenen Risikoklassen betroffen ist“, wie Cresswell betont. In der Vergangenheit seien Risiken häufig und ausschließlich mit Hilfe quantitativer Modelle gemessen und entsprechend abgesichert worden. Doch Risiko sei in der Praxis mehr als nur eine Kennzahl, deren Bedeutung und Aussagekraft häufig keinem intuitiven Verständnis unterliege. Entsprechend könnten rein quantitative Absicherungsmethoden, die beispielsweise mit Derivaten wie Put-Optionen arbeiten, in unsicheren Marktphasen an ihre Grenzen stoßen. Ohnehin basierten modellbasierte Hedging-Strategien häufig auf Annahmen, die ihrerseits Schätzfehlern unterliegen können und nach Einschätzung Cresswells oft „weniger Mehrwert beitragen als sie Kosten verursachen.“

Daher hänge die Formulierung einer geeigneten Absicherungsstrategie von einem ganzheitlichen Ansatz ab, bei der der Investor grundsätzlich hinterfragen sollte, welche Extremrisiken ihn treffen können, sagt der Towers-Watson-Mann. Denkbar sind beispielsweise finanzielle, wirtschaftliche und politische Risiken. Daran anknüpfend sollte der Anleger erörtern, welche Auswirkungen damit für seine Anlageziele und die Bilanz seines Unternehmens einhergehen und ob er bereit und überhaupt in der Lage ist, diese zu tragen. Erst im Anschluss daran könne man einschätzen, wie eine mögliche Absicherung gegen Tail-Risiken gestaltet werden kann. „Risiken, die den Erfolg der Anlageziele dauerhaft schaden könnten, sollten stärker priorisiert und abgesichert werden“, rät Cresswell. Um ein Portfolio robust gegen Tail-Risiken zu gestalten, müssen Investoren nach seiner Einschätzung einen adäquaten Risk-Management-Prozess in den Investmentprozess integrieren, wie er im Interview ausführt. Zur Absicherung von Risiken müssten Investoren demnach relevante Risiken, ihre Größe und ihren Effekt bestimmen können. Praktisch gesehen sei eine komplette Absicherung aller Risiken aber nicht möglich, da häufig neben den kalkulierbaren und bekannten Risiken andere Risikofaktoren existieren, die in ihrer Gesamtheit nicht einschätzbar seien. Aus diesem Grund sei es wichtig, einen Investmentprozess aufzubauen, der es ermöglicht, Risiken rechtzeitig zu erkennen und flexibel darauf zu reagieren.

Das Risikobudget schützen

Immer mehr Anleger verfolgen das Ziel, sich gegen Marktverwerfungen zu wappnen. Das zeigt unter anderem die Towers-Watson-Studie „Pension Risk Management und Anlage von Pensionsvermögen“ vom Mai vergangenen Jahres, die die Investmentprozesse von Pensionsvermögen multinationaler Konzerne aus Deutschland analysiert. 68 Prozent der befragten Investoren, die zusammen 100 Milliarden Euro an Planvermögen halten, legen Wert auf die Einschätzung, die Beurteilung und den Schutz vor Extremrisiken. In jüngster Zeit hat sich beispielsweise das Versorgungswerk der Architektenkammer Baden-Württemberg (VWDA) mit Tail-Risiken auseinandergesetzt. Wie aus dem Geschäftsbericht für das Jahr 2012 hervorgeht, hat das Versorgungswerk, dessen Kapitalanlagen einen Buchwert von rund 3,2 Milliarden Euro auf die Waage bringen, im Bereich eines reinen Aktien-Spezial-Sondervermögens erstmals eine Absicherung gegen seltene Ereignisse mit fatalen Auswirkungen auf die Finanzmärkte implementiert. Die Aktienquote liegt bei nicht weniger als 24 Prozent. Auch bei der Hamburger Pensionsverwaltung (HPV), die sich als eingetragene Genossenschaft um die Pensionsgelder von 27 Versorgungseinrichtungen in Höhe von über sieben Milliarden Euro kümmert, hat man sich gegen Extremereignisse gewappnet. Nach Angaben von Tanja Gharavi, die für die Kapitalanlage und die Immobilien der HPV verantwortlich ist, haben die Hanseaten zwar kein klassisches Overlay implementiert. Gleichwohl schützt sich die HPV gegen Risiken, die die Kapitalmärkte massiv erschüttern können. „Dafür kaufen wir Put-Optionen out-of-the-Money. Diese Disaster-Hedges sollen unsere Risikobudgets schützen“, so Gharavi jüngst im Interview mit portfolio institutionell.

Die gewählten Schutzmaßnahmen begründet sie mit der Risikotragfähigkeit, die erhalten bleiben müsse, „um die sich aus Markteinbrüchen ergebenden Opportunitäten auch nutzen zu können.“ Auf die Frage, ob Put-Optionen in guten Zeiten nicht zu sehr auf die Rendite drücken, entgegnet sie: „Bei niedrigen Volatilitäten kann man sich über aus dem Geld liegende Puts günstig absichern. Wir sichern auf diese Weise seit etwa vier Jahren, und über diesen Zeitraum lagen die Kosten bei nahezu null – und zwar, weil wir die in Schwächephasen aufgelaufenen Gewinne auf den Optionen realisiert haben. Für nur wenige Basispunkte halten wir also unser Risikobudget trocken und können in schlechten Zeiten gut schlafen.“ Einen nicht minder pragmatischen Ansatz fährt die Ärzteversorgung Westfalen-Lippe. Das berufsständische Versorgungswerk aus Münster hat sich zum Ziel gesetzt, verstärkt in Vermögenswerte zu investieren, die unabhängig von Marktverwerfungen sind. Dank dieses Ansatzes entfällt auch die Notwendigkeit, Extremrisiken abzusichern. Teil der Anlagestrategie ist der Aufbau eines Portfolios von dinglich besicherten Konsortialfinanzierungen aus den Bereichen Aviation, Shipping, IT-, Energie- und Verkehrsinfrastruktur. Hintergrund solcher Investments ist der Aufbau von stabilen, realen und inflationssicheren Vermögensanlagen, die sich dem Kapitalmarkteinfluss weitgehend entziehen. Daneben erfolgt ein sukzessiver Aufbau von Investitionen in systemrelevante und zum Kapitalmarkt wenig korrelierte Infrastruktur, wobei das Versorgungswerk Zugang über Direktinvestments, Public-Private-Partnerships und Projektfinanzierungen sucht. Die Kapitalanlagen der Ärzteversorgung summierten sich zum Jahresende 2013 auf einen Marktwert von rund 10,4 Milliarden Euro. Der pragmatische Ansatz, auch Anlagethemen jenseits des Mainstreams zu identifizieren und zu besetzen, stößt in der Welt der institutionellen Kapitalanlage auf positives Feedback. So gewann die Ärzteversorgung Westfalen-Lippe in diesem Jahr gleich zwei der begehrten portfolio institutionell Awards: Neben dem Sieg in der Kategorie „Beste Portfoliostruktur“ errang das Team um Hauptgeschäftsführer Dr. Andreas Kretschmer auch die Auszeichnung „Bester Immobilieninvestor“.

Negative Aktienquoten können positiv sein

Ebenfalls außerordentlich erfolgreich bei den portfolio institutionell Awards war zuletzt der börsennotierte Spezialchemiekonzern Evonik. 2014 siegte die Evonik Pensionstreuhand in der Kategorie „Bester Pensionsfonds/CTA“, während die Pensionskasse Degussa das Rennen in der Kategorie „Beste Pensionskasse/Zusatzversorgungskasse“ für sich entschied. Trägerunternehmen der rechtlich selbstständigen Versorgungseinrichtung mit einem aktuellen Kapitalanlagenbestand von rund 3,7 Milliarden Euro (Marktwert) ist die Evonik Degussa GmbH. Nach Angaben von Stefan Hentschel, Head of Pension Asset Management, zeichnet sich die Anlageeinstellung der Pensionskasse Degussa durch eine ausgeprägte Asymmetrie aus: Während extrem hohe positive Renditen in einzelnen Jahren zwar willkommen seien, aber keine notwendige Grundlage für das eigentliche Geschäft darstellten, seien andererseits sehr hohe negative Renditen ein großes Problem, da sie die Existenzgrundlage der Geschäftstätigkeit gefährden können.

Anlageergebnisse unterhalb gewisser kritischer Schwellen betrachtet Hentschel als inakzeptabel. Seine Anlagepolitik ist daher so ausgerichtet, dass extrem kritische Ereignisse auf jeden Fall vermieden werden und gleichzeitig ein ausreichendes Anlageergebnis erwirtschaftet wird. Hentschel setzt auf eine dynamische Absicherung, insbesondere von Fat Tails. Beispielsweise wird die Aktienquote und das Aktienauf- und -abbauprofil über zwei unterschiedliche Overlays gesteuert: Zum einen kommt ein CPPI zum Einsatz, zum anderen ein Options-Overlay. Darüber hinaus kommen regelbasiert auch Short Calls auf Aktien- und Rentenmärkte zum Tragen, um die Absicherungskosten zu reduzieren. Über Crash-Puts wird die Absicherung so gesteuert, dass der Maximum Draw Down in der Regel maximal zehn bis 15 Prozent des Gesamtaktienvolumens beträgt. Das Budget für rollierende Crash-Puts wird nach Angaben Hentschels bereits zu Jahresanfang festgelegt. Ebenfalls interessant: In Verbindung mit den übrigen Absicherungselementen könne es im Crashfall zu einer Übersicherung kommen. Dadurch werde der Grad der Prozyklik der Kasse im Marktstressfall deutlich reduziert beziehungsweise sogar konterkariert. Durch den synthetischen Aufbau negativer Aktienquoten, die regelbasiert nach Eintreten des Stresses sofort wieder mindestens auf null zurückgefahren werden, entstehe neues Risikobudget und Spielraum für antizyklisches Verhalten, so Hentschel. Ergänzt werden die Overlays um eine Volatilitätsstrategie, die als Tail-Hedge von einem externen Manager verwaltet wird. „Nach einer umfassenden Analyse haben wir Aktienvolatilität als guten Hedge für die meisten risky Assets identifiziert“, erklärt Hentschel und ergänzt: „Unser Manager ist daher tendenziell long Volatilität über Vix-Futures.“ Um Rollverluste zu minimieren, werde die Volatilitätskurve aktiv bewirtschaftet. Außerdem werde in Zeiten „normaler“ Volatilitäten auch kurze gegen lange Volatilität verkauft.

Im Bereich der Volatilität kann man bei Asset Managern grundsätzlich drei Arten von Strategien beobachten. Während Verfechter von Long-only-Volatilitätsstrategien auf den Eintritt von Marktschocks warten, um von der dann anziehenden Volatilität zu profitieren, ist der Fall bei Short-only-Volatilitätsstrategien diametral gelagert. Bei einer solchen Strategie wird eine Risikoprämie auf bestimmte Basiswerte, wie zum Beispiel auf Aktien, verkauft. Mit jedem „ruhigen“ Handelstag lässt sich auf diese Weise ein gewisser Ertrag erzielen. Sollte es aber zu einem Crash kommen, stehen mitunter sämtliche Erträge auf dem Spiel, die ein Manager womöglich über einen längeren Zeitraum erzielt hat. Eine Kombination aus den beiden Strategien nutzt der Asset-Manager Assenagon in einem volatilitätsbasierten Absolute-Return-Fonds. Die Portfoliomanager Tobias Knecht und Daniel Danon kombinieren die beiden skizzierten Ansätze im Rahmen eines Relativ-Value-Ansatzes, wie sie im Gespräch mit portfolio institutionell erläutern. Sie versuchen konkret, Positionen aufzubauen, bei denen die Long-Volatilität dazu tendiert, die Short-Position zu übertreffen. Insofern kann man dem Fonds einen Bias in Richtung Long-Volatility attestieren, der in Phasen steigender Volatilität profitiert. Auf der Suche nach Performance analysieren Knecht und Danon rund 100.000 Handelspaare pro Tag. Wenn sie beispielsweise der Ansicht sind, dass die Volatilität der Allianz-Aktie im Vergleich zur Vola des Deutschen Aktienidex unterbewertet ist, gehen sie entsprechende Optionsgeschäfte ein, in der Hoffnung auf eine Mean Reversion. Auf der Short-Seite verkaufen sie aber ausschließlich die Vola auf Indizes, die nach Einschätzung von Assenagon strukturell überbezahlt ist. Grund: Marktteilnehmer, die Absicherung kaufen möchten, greifen auf Indexvolatilität zurück.

Wenn Dächer fliegen lernen

Neues Denken im Risikomanagement hat sich Vineer Bhansali auf die Fahne geschrieben. Bhansali, bei Pimco als Managing Director und Portfolio Manager tätig, hat erst kürzlich ein herausragendes Fachbuch veröffentlicht, in dem er zeitgemäße Erkenntnisse im Risikomanagement zusammenfasst. Das englischsprachige Werk mit dem Titel „Tail Risk Hedging“ soll Investoren Empfehlungen an die Hand geben, wie sich robuste Portfolios für volatile Märkte konstruieren und damit einhergehende Risiken absichern lassen. Für den Autor ist das Management von Tail-Risiken nicht weniger als „today’s most significant development in risk management“. Bhansali, der bei Pimco für die Überwachung der quantitativ gemanagten Investmentportfolios zuständig ist, listet in seinem Werk nicht weniger als 14 Lektionen auf, die Investoren durch die jüngste Finanzmarktkrise gelernt hätten. Ein Beispiel: „Tail Risk Management ist eine Notwendigkeit und kein Luxus. Jeder Besitzer eines Automobils oder eines Hauses wird mir beipflichten, dass der Nutzen einer angemessenen Versicherung das finanzielle Überleben im Schadensfall sicherstellt.“

Im Bereich der Kapitalanlage komme noch ein weiterer Aspekt zum Tragen: Die „Überlebenden“ einer Krise profitierten von attraktiven Einstiegsniveaus und guten Renditeaussichten, so Bhansali, der das Hedging extrem negativer Marktrenditen als offensive Strategie für den langfristigen Anlagehorizont betrachtet. Dass mit einer solchen Strategie Kosten verbunden sind, ändert nichts an seiner Einschätzung: „Wenn ein Hausbesitzer eine Versicherung gegen ein katastrophales Ereignis abschließt, das womöglich das Dach über seinem Kopf wegreißt, wird er es nicht bereuen, die Versicherungsprämien bezahlt zu haben. Wenn wir in Anlehnung daran Investmentportfolios betrachten, scheint es schon fast gefährlich, diese ohne eine solche Versicherung zu steuern.“

Eine weitere „gelernte Lektion“ des Pimco-Managers richtet sich an all jene Investoren, die der Ansicht sind, eine breit diversifizierte Kapitalanlage allein sei der Gipfel der Absicherung. „Diversifikation muss um explizites Hedging ergänzt werden“, lautet sein Standpunkt. Nach Einschätzung Bhansalis sind die allgemein wahrgenommenen Vorteile der Diversifikation historisch betrachtet sogar für eine große Anzahl von katastrophalen Finanzkrisen verantwortlich. Als Beleg für diese Behauptung verweist er auf die Instabilität von Korrelationen zwischen einzelnen Assets und zieht das folgende Beispiel heran: „Wenn die Zinsen völlig unerwartet sehr stark ansteigen, dürften alle Asset-Preise gleichzeitig an Wert verlieren.“ Brisant werde es spätestens dann, wenn Vermögenswerte kreditfinanziert sind. Dann könnten im Krisenfall starke, korrelierte Preisschwünge einsetzen, so Bhansali. „Der einzige Weg, um sich gegen ein Versagen der Diversifikation in einem solchen Fall zu schützen, sind Hedges gegen einen Zinsanstieg.“ Denkbar sei im Rahmen der Portfoliokonstruktion auch eine Abkehr vom effizienten Rand, – ein Gedankengang, der wohl bei Generationen von Asset Managern Schaudern auslösen dürfte. Aber Bhansali nennt triftige Gründe für den augenscheinlich suboptimalen Ansatz, der bei unverändertem Risiko weniger Rendite in Aussicht stellt. Die Idee fußt auf den umstrittenen Annahmen, dass das Risiko ausschließlich durch Volatilität gemessen werden kann und dass der Investor perfekte Prognosefähigkeiten besitzt.

Eine Frage der Fehlerkultur

Die Konsequenz aus Bhansalis unkonventionellem Risikomanagementansatz besteht letztlich darin, den Umfang von Spread-Produkten wie Corporate Bonds, die aufgrund ihrer idiosynkratischen Risiken eine höhere Rendite versprechen, im Portfolio zu reduzieren. Das Risikomanagement von Investmentportfolios kann Bhansali zufolge durch vier individuelle Regimes visualisiert werden. Diese korrespondierten mit dem jeweiligen Verlustpotenzial, zumal besonders große Verluste mit niedrigerer Wahrscheinlichkeit eintreten als kleinere Rückschläge. Für Kursverluste im Bereich bis maximal fünf Prozent betrachtet Bhansali ein dynamisches Rebalancing der Diversifikation als zielführendsten Ansatz. Um sich gegen Verluste von maximal 15 Prozent abzusichern, hält der Buchautor dagegen eine Neuordnung der dem Portfolio zugrundeliegenden Betas für wirkungsvoller. Tonangebend seien in dem Zusammenhang alternative, diversifizierende Betas wie „Momentum“. Um sich gegen besonders scharfe Rückschläge zu wappnen, sind nach Einschätzung Bhansalis explizite Tail-Risk-Hedging-Mechanismen via Optionsstrategien besonders effektiv. Gerade für höchst unwahrscheinliche Ereignisse seien Optionen im Portfolio-Risikomanagement unentbehrlich. Bargeld wiederum sei der ultimative König, solange sich der Investor keine Sorgen um die Verzinsung machen muss. Im Hinblick auf katastrophale Verlustereignisse gibt es nach Einschätzung Bhansalis kein besseres Mittel als eine makellose Liquiditätsquelle. Inwieweit dieser Rat auch für institutionelle Investoren gilt, die in der Gegenwart in risikoreichere Assets investieren müssen, um zusätzliches Ertragspotenzial zu generieren, sei dahingestellt.

Extreme Ereignisse im Visier hat auch der Essayist, Forscher und Buchautor Nassim Taleb. Während der ehemalige Derivatehändler in seinem Klassiker „Der Schwarze Schwan“ die Unberechenbarkeit der Welt thematisiert, widmet er sich in seinem 2012 erschienenen Meisterwerk „Antifragilität“ den Herausforderungen unsicherer Zeiten. „Nicht indem wir Zufälle und Ungewissheit um jeden Preis abzuwehren versuchen, gewinnen wir, sondern indem wir sie zu Stärken ummünzen“, schreibt Taleb, der die alltäglichen Begriffe „fragil“ und „robust“ um die „Antifragilität“ zu einer Triade erweitert. Antifragilität ist freilich mehr als nur Robustheit oder Resilienz.

Während das Widerstandsfähige – eine Pflanze, ein Gegenstand oder gar ein Cashflow – im besten Fall seinen Zustand beibehalten könne, werde das Antifragile durch Belastung und Stress besser. Talebs erfrischende Sichtweise spiegelt sich in einem scheinbar unerschöpflichen Ideen-Spektrum wider, das in der unten abgebildeten Tabelle auszugsweise dargestellt ist. Dazu Taleb: „Das Fragile ist auf Störungsfreiheit angewiesen, das Antifragile wächst an der Unordnung, und für das Robuste spielt das eine wie das andere kaum eine Rolle.“ Am Beispiel von Investitionen stuft der ebenso provokante wie unkonventionelle Vordenker Risikokapital als antifragil ein, während Schulden im Gegensatz dazu mit Fragilität in Verbindung stünden. Ebenfalls als antifragil stuft er die Offenheit gegenüber positiven Schwarzen Schwänen ein.

Taleb geht es nach eigenem Bekunden nicht darum, künftige Ereignisse vorherzusagen und Wahrscheinlichkeiten zu kalkulieren, vielmehr will er die Fragilität entschärfen und Schadensrisiken kappen – sei es auf Portfolioebene oder in anderen Bereichen – und im Gegenzug die Aussicht auf mögliche Gewinne beibehalten. In diesem Zusammenhang proklamiert er die sogenannte Hantelstrategie, bei der ein Großteil von beispielsweise 90 Prozent des zu investierenden Kapitals in außerordentlich sichere Anlageformen fließt und der Rest in „maximal riskante Wertpapiere“ angelegt wird. In einem solchen Konstrukt kann der Investor nicht mehr als zehn Prozent seines Einsatzes verlieren. Gleichzeitig eröffnen sich ihm Möglichkeiten großer Gewinne.

Fazit: Der Zweck heiligt die Mittel. Ob ein Investor zur Absicherung gegen extreme Kursverluste bevorzugt auf Long-Gamma- oder Short-Beta-Positionen setzt oder sich auf der Grundlage einer vermeintlich robusten Diversifizierung in Sicherheit wiegt oder sich dem Markteinfluss ganz entzieht, sei jedem selbst überlassen. Gleichwohl sollte man sich den Schwarzen Montag (19. Oktober 1987) vor Augen führen, an dem der Dow Jones Index um 22,6 Prozent einbrach, und sich ausmalen, inwieweit ein ähnliches Ereignis das Portfolio torpedieren könnte.

Von Tobias Bürger

portfolio institutionell, Ausgabe 6/2014

Autoren: Tobias Bürger In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar