Die Krux mit der Klassifizierung

Versicherer und Pensionskassen müssen bestimmte Nachhaltigkeitsaspekte ihrer Kapitalanlage offenlegen. Zur Allokation gehört ein großes Portfolio an festverzinslichen Wertpapieren, meist mit einem großen Direktbestand. Wie dieser in ein ESG-Reporting mit einbezogen werden kann, lesen Sie in diesem Beitrag.

Das Thema Nachhaltigkeits-Reporting ist derzeit bei institutionellen Investoren in aller Munde, denn zur Offenlegungs-Verordnung, der Taxonomie und deren technischen Regulierungsstandards kommt zum Jahreswechsel noch die Corporate Sustainability Reporting Directive (CSRD) hinzu. Ab 1. Januar 2024 greift die erste Stufe der CSRD, die die Vorgänger-Richtlinie NFRD (Non-Financial Reporting Directive) ablöst. Auch viele Versicherer sind von den Berichtspflichten nach der CSRD betroffen, viele institutionelle Investoren erhoffen sich andererseits durch die neuen Regeln mehr und bessere ESG-Daten von den Unternehmen der Realwirtschaft, die sie wiederum für ihre Offenlegungspflichten benötigen.

Die dominierende Asset-Klasse von Versicherern wie Pensionskassen sind nach wie vor die festverzinslichen Wertpapiere, die teils direkt, teils auch über Fonds gehalten und verwaltet werden. Das zeigt sich auch im ESG-Reporting der institutionellen Investoren, wobei Staatsanleihen von der Anwendung der EU-Taxonomie-Verordnung ausgenommen wurden.

Dennoch berichten viele institutionelle Anleger auch zur ESG-Bilanz ihres Portfolios an Government Bonds. So auch die W&W Asset Management. Die Gesellschaft der Wüstenrot & Württembergische-Gruppe (W&W), die unter anderem die Kapitalanlagen der Württembergischen Lebensversicherung AG verwaltet, bezieht das Staatsanleihen-Segment in die ESG-Bewertungen mit ein: „Auch bei Investitionen in Staatsanleihen berücksichtigen wir Nachhaltigkeitsgesichtspunkte. So betrachten wir hierbei verschiedene Aspekte wie beispielsweise das jeweils vorherrschende politische System, unter anderem autoritäre Regime. In diesem Zusammenhang haben wir im vergangenen Jahr auch unsere Anlagen in Anleihen von Schwellenländern auf eine nachhaltige Benchmark umgestellt, um auch in diesen Regionen den Faktor Nachhaltigkeit stärker in unsere Überlegungen einzubeziehen“, erläutert Oliver Bleickert, Leiter Portfoliomanagement Liquide Assets der W&W Asset Management GmbH (W&W AM).

Mangelnde Marktliquidität

Während Asset Manager heute in der Regel für Investoren eigene ESG-Reportings zur Verfügung stellen, stellt sich die ESG-Datenlage für die Rentendirektanlage anders dar. Denn Namensschuldverschreibungen und Schuldscheindarlehen verfügen in der Regel nicht über ein eigenes ESG-Rating. Dabei haben sie bilanzierungstechnisch einen großen Vorteil für institutionelle Endanleger: Die Namenspapiere müssen nicht Mark to Market bewertet werden, sondern stehen als Forderungen in den Büchern der Versicherung oder Pensionskasse und werden von dieser in der Regel bis zu Endfälligkeit gehalten. Allerdings: Die Papiere sind nicht an der Börse handelbar und daher relativ illiquides Fixed Income.

Auch Versorgungswerke halten häufig eine vergleichsweise großvolumige Rentendirektanlage. Laut der Arbeitsgemeinschaft berufsständischer Versorgungseinrichtungen (ABV) betrug diese im Jahr 2021 durchschnittlich noch rund 17 Prozent der Asset-Allokation der Versorgungswerke, bei manchen ist der Anteil jedoch wesentlich höher. Hinzu kommt, dass einige institutionelle Anleger im Zuge der Zinswende ihre Rentendirektanlage wieder aufstocken. So geht es zum Beispiel aus dem Geschäftsbericht 2022 des Verka-Verbunds hervor: Demnach ist der Anteil der Schuldscheindarlehen und Namenschuldverschreibungen (ohne Nachränge) mit 18,6 Prozent im Vergleich zu 17,9 Prozent im Vorjahr leicht angestiegen. „Das Neu- und Wiederanlagevolumen ist in Anbetracht des gestiegenen Zinsniveaus (…) zwar angestiegen, in Anbetracht der nur eingeschränkt zur Verfügung stehenden freien Liquidität im Verhältnis zum vergleichsweise hohen Anteil der sonstigen Ausleihungen am Gesamtvermögen aber weiterhin gering“, heißt es im Geschäftsbericht 2022 der Pensionskasse.

Andernorts sinkt die Bedeutung der Rentendirektanlage. „Der Anteil an klassischen Namenspapieren und Schuldscheindarlehen in unserem Portfolio ist über die vergangenen Jahre kontinuierlich zurückgegangen“, so Oliver Bleickert von W&W Asset Management. An fehlenden ESG-Daten liege das jedoch nicht: „Dieser Umstand ist allerdings weniger den Herausforderungen bei der Einordnung dieser Papiere unter ESG-Gesichtspunkten geschuldet, als vielmehr der insgesamt geringeren Marktliquidität.“ Die W&W Asset Management ordnet sowohl Inhaber- als auch Namenspapiere und Schuldscheindarlehen gleichermaßen stets unter ESG-Gesichtspunkten ein, wie Oliver Bleickert auf Nachfrage von portfolio institutionell schreibt. „Investitionen in diese Papiere werden unter Berücksichtigung vordefinierter und nachhaltiger Anlagekriterien täglich überwacht, analysiert und gesteuert. Die Basis unserer Analyse bilden seit dem Jahr 2019 hierbei Nachhaltigkeitsdaten eines großen externen Datenanbieters.“

Die Krux bei der Klassifizierung der Papiere der Rentendirektanlage in puncto Nachhaltigkeit liegt Bleickert zufolge darin, dass hier eine International Securities Identification Number (ISIN) fehlt: „Im Gegensatz zu Inhaberpapieren ist für Namenspapiere und Schuldscheindarlehen aufgrund der fehlenden internationalen Wertpapierkennnummer einmalig eine manuelle Zuordnung zu einem Emittenten vorzunehmen. Dadurch kann im Anschluss jederzeit eine automatische Verarbeitung gewährleistet werden.“ Insgesamt stelle diese manuelle Zuordnung „für uns aber die einzige Hürde im Umgang mit den entsprechenden Papieren“ dar.

Direkten Einblick in die Rentendirektanlage von institutionellen Anlegern haben auch Depotbanken. Laut Oscar Barneveld, Group Product Manager und ESG-Spezialist der Caceis Bank, arbeite man mit alternativen Lösungen, wenn es etwa um die Rentendirektanlage geht. „Man nimmt dann den Emittenten des Namenspapiers und dessen Rating als Grundlage: Bei den meisten Emissionen lässt sich das Emittenten-Rating ohne Probleme auf das Namenspapier oder den Schuldschein anwenden“, so Barneveld. Allerdings mit wenigen Ausnahmen: „Ist der Emittent beispielsweise ein Energieunternehmen, das über die Namensschuldverschreibung seinen CO₂-Ausstoß verbessern will, lässt sich diese positive Wirkung auf das Klima im Rating nicht abbilden“, so Barneveld.

Eine Lösung könne sein, direkt beim Emittenten bestimmte ESG-Daten für das eigene Reporting abzufragen. Ein dringendes Problem stelle die Rentendirektanlage für voll regulierte institutionelle Investoren derzeit noch nicht dar: „Noch gibt es regulatorisch betrachtet keine Pflicht, im eigenen Portfolio bestimmte ESG-Scores zu erreichen, daher ist die Rentendirektanlage jetzt noch kein Problem für die Investoren“, so Barneveld.

Auch beim Platzhirsch BNP Paribas, mit Abstand größte Verwahrstelle in Deutschland im Bereich der offenen Spezialfonds, hat man gleich eine Antwort parat, wenn es um das ESG-Reporting, insbesondere im Fixed-Income-Bereich geht: „Manaos“, heißt ein von der BNP-Paribas-Gruppe eigens für die ESG-Ambitionen institutioneller Asset Owner und Asset Manager in 2019 gegründetes Fintech mit Sitz in Paris, welches ESG-Daten verschiedenster Anbieter zusammenführt.

Den Business Case beschreibt Dennis Bugner, Head of Client Lines bei BNP Paribas Securities Services: „Institutionelle Investoren erhalten je nach Business-Einheit meist verschiedenste (ESG-) Reportings für ihre jeweiligen Mandate. Diese gibt es zwar quartalsweise, teilweise auch monatlich, jedoch sind die Berichte nicht aufeinander abgestimmt und jeder Asset Manager geht ein bisschen anders an die Thematik heran. Über unsere Plattform kann sich ein Kunde die Rohdaten zusammenstellen, die er für ein ESG-Reporting benötigt, um beispielsweise den eigenen CO₂-Fußabdruck des Portfolios zu berichten“, so Bugner. Dabei sei auch eine Durchschau auf die Asset-Ebene, beispielsweise aus verschiedenen Fonds, möglich. Manaos ist eine 100-prozentige Tochtergesellschaft von BNP Paribas.

Die Durchschau auf einzelne Assets in Investmentfonds und ETFs sei möglich, erklärt auch Caceis. Die Verwahrstelle, die mehrheitlich zur französischen Bankengruppe Crédit Agricole gehört, bietet ebenfalls über eine eigene Plattform Zugang zu verschiedensten ESG-Datenanbietern. „Über das ESG-Dashboard können Kunden zu jeder Zeit ihre Reports ziehen oder diese online einsehen. Dabei haben sie direkten Zugang zu einem breiten Universum an ESG-, Klima- und Auswirkungs-Daten“, erklärt Oscar Barneveld.

In puncto Rentendirektanlage jedoch sei die Datenlage nach wie vor schwierig, meint Katharina Nickel, Head of Sustainable Business IPS & Institutional Clients bei BNP Paribas. Sie findet, dass die ESG-Landschaft sich künftig noch weiter professionalisieren wird und muss: „Da ist noch sehr viel gefordert von den ESG-Datenanbietern, diese sind leider noch nicht so weit“, so Nickel. Sie glaubt: „Mit der Welt der ESG-Daten wird es sich vermutlich ähnlich verhalten wie vor etwa 20 Jahren mit der Entstehung der Master-KVG oder dem Global Custodian.“ Es werde künftig mehr darum gehen, die Datenbeschaffung und -analyse im ESG-Bereich bei einem externen Anbieter zu bündeln. „Im Bereich ESG sehen wir daher einen ähnlichen Trend für die kommenden Jahre“, so Nickel. Was die Angebote der Verwahrstellen im Einzelnen kosten, darüber halten sich die Anbieter auf Nachfrage meist bedeckt. Die buchbaren Pakete seien abhängig von den individuellen Anforderungen und Bedarfen des jeweiligen Investors oder Asset Managers, heißt es. Die Gebührenstruktur unterscheide sich auch danach, welchen ESG-Datenanbieter Investoren nutzen wollten, informiert zum Beispiel BNP Paribas.

Fragt man ESG-Ratingagenturen, welche Lösungen sie für die Rentendirektanlage anbieten, ist das Feedback meist verhalten. So wollte sich ISS ESG auf Nachfrage nicht zum Thema äußern. MSCI verwies auf die hohe Arbeitsbelastung im Umfeld der Weltklimakonferenz in Dubai. Axel Wilhelm von Imug Rating erklärt im Gespräch mit portfolio institutionell, dass die seit dem vergangenen Frühjahr zur französischen Ethi-Finance gehörende Imug Rating speziell im Bereich Mittelstandsanleihen sehr aktiv sei und hier viele Emittenten von Anleihen im Segment kleiner und mittelständischer Unternehmen (KMU) zum einen bezüglich Second Party Opinions, zum anderen in puncto ESG-Ratings betreue. „Auch nicht-börsennotierte Anleihen gehören zu unserem Spektrum. Während große ESG-Ratingagenturen sehr stark auf Standardcoverage mit dem Schwerpunkt größerer Emittenten orientiert sind, bieten wir gezielt an, Small- und Midcaps auf ihre ESG-Performance hin zu untersuchen.“ Bei kleineren Emittenten sei es zudem wichtig, angepasst an die Unternehmensgröße niederschwelliger an ein ESG-Scoring heranzugehen.

Dass große Versicherer in dieses Segment investierten, hält Wilhelm jedoch aus Gründen des Risikomanagements für eher unwahrscheinlich. „Meist werden für die Anleihen mindestens zwei verschiedene Kredit-Ratings vorausgesetzt, womit KMU-Papiere bereits von vornherein aus dem Anlageuniversum herausfallen.“ Die gängige Praxis, für Namenschuldverschreibungen und Schuldscheindarlehen ein sogenanntes „Proxy-Emittenten-Rating“ vorzunehmen, indem man die entsprechenden Papiere dem ESG-Rating des jeweiligen Emittenten zuordnet, hält Wilhelm für unproblematisch. Im Mittelstandssegment seien die Anleihen ohnehin in der Regel nicht zweckgebunden, weshalb sich die Problematik eines anderen ESG-Profils für eine zum Beispiel ökologisch nachhaltige Anleihe nicht stelle.

Bei der Recherche fällt auch die IDS GmbH – Analysis and Reporting Services (IDS) ins Auge, eine 100-prozentige Tochtergesellschaft der Allianz SE. Seit der Ausgründung im Jahr 2001 sei man Partner von Asset und Investment Managern, Versicherungsgesellschaften und Banken im strategischen Datenmanagement, was auch das ESG-Reporting für das Investmentportfolio der Allianz zur Erfüllung von ESG-Reportinganforderungen, etwa im Bereich des Kapitalanlagecontrollings, der Portfoliosteuerung sowie externer Berichtspflichten umfasse.

Gefragt nach dem Umgang mit Papieren aus der Rentendirektanlage, antwortet IDS, man biete bei solchen Papieren, für die ESG-Daten von kommerziellen Anbietern nicht direkt verfügbar sind, verschiedene Mechanismen zur Datenanreicherung an: „Bei börsennotierten Rentenpapieren kann man mit Hilfe der hierarchischen Informationen zu den Mutter- und Tochterfirmen der emittierenden Unternehmen ermitteln, ob ESG-Informationen verfügbar sind. Dies kann etwa der Fall sein, wenn das dazugehörige Mutterunternehmen eines Emittenten in seiner Nachhaltigkeitsberichterstattung ESG-Kennzahlen, wie etwa die Treibhausgasemissionen, berichtet.“ Sollte diese Information nicht verfügbar sein, könne man beispielsweise versuchen, einen Sektordurchschnitt der entsprechenden ESG-Kennzahl des betreffenden Industriesektors zu ermitteln. Auch für nicht-börsennotierte Anleihen stelle IDS einen technischen Prozess zur Verfügung.

Doch die Vielzahl an Anbietern im ESG-Bereich ist für Investoren nicht nur positiv zu sehen. So fasst Oliver Bleickert von W&W Asset Management die Situation der institutionellen Investoren in Sachen ESG-Ratings sehr treffend zusammen: „Die tägliche Praxis im Umgang mit dem Thema Nachhaltigkeit zeigt, dass man sich hier in einem sehr dynamischen Umfeld bewegt. Diese Dynamik zeigt sich auch an der Vielzahl von verfügbaren Datenanbietern und Ratingagenturen. Dabei ist zu beachten, dass gerade ESG-Ratings je nach Ratingagentur stark variieren können.“ Dieses habe seine Ursache unter anderem in der unterschiedlichen Datenabdeckung, der Datenqualität und der individuellen Gewichtung beziehungsweise Bewertung der einzelnen ESG-Faktoren, stelle jedoch für den Investor eine „große Herausforderung“ dar.

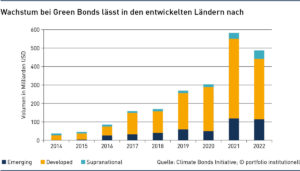

Das Emittenten-Rating ist auch beim Umgang mit Namenspapieren und Schuldscheindarlehen für institutionelle Investoren wie die W&W Asset Management maßgeblich. „Wir fokussieren uns bei den ESG-Kriterien beziehungsweise ESG-Ratings aufgrund der breiten Datenverfügbarkeit zunächst auf den Emittenten“, sagt Oliver Bleickert. Jede Investition müsse auf Ebene des Emittenten mindestens die durch W&W AM festgelegten ESG-Kriterien erfüllen. „Dabei dürfen beispielsweise vordefinierte Grenzwerte bei Aktivitäten in den Bereichen Kohle, Waffen, kontroverse Waffen und Menschenrechte nicht überschritten werden.“ Man verstärke aber auch gleichzeitig seit Jahren kontinuierlich sein Engagement in Anleihen, die unter spezifisch nachhaltigen Gesichtspunkten begeben wurden. „Zum weiteren Ausbau unseres Bestands an nachhaltigen Anleihen setzen wir perspektivisch auch darauf, dass sich mit dem ‚EU Green Bond Standard‘ ein neuer starker Rahmen dafür etablieren wird“, so Bleickert von der W&W AM.

Eine Krux im Umgang mit nachhaltigen Wertpapieren könnte für die Zukunft auch in der zunehmenden Automatisierung der Datenverarbeitung liegen. So schreibt IDS: „Gerade für ein großes Anlageportfolio handelt es sich um eine Vielzahl von Instrumenten und dazugehörigen Emittenten, was erhöhte Anforderungen an die Automatisierung und Skalierbarkeit der Datenverarbeitung und Datenqualitätsprüfung im Hinblick auf die Revisionssicherheit mit sich bringt.“ Ob die Direktanlage qua manueller Einordnung in diesem Prozess künftig verliert, bleibt eine zunächst offene Frage.

Autoren: Daniela EnglertSchlagworte: ESG-Berichtspflichten | ESG-Rating | Klimapfade | Nachhaltigkeit/ESG-konformes Investieren

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar