Die Normung der Nachhaltigkeit

Mit ihrem neuesten Sustainable Finance Package hat die EU die Weichen in Sachen nachhaltige Kapitalanlage gestellt: Die Taxonomie ist nun auch in den technischen Details weitgehend festgezurrt. Uneinigkeit zwischen den Mitgliedsstaaten herrscht noch bei den Themen Atomkraft und Erdgas. Auch die Immobilienanlage wird sich mit der Taxonomie nachhaltig verändern.

Ein „ehrgeiziges und umfassendes Maßnahmenpaket“ sollte es sein, welches die Europäische Kommission am 21. April dieses Jahres verabschiedet hat. Ziel sei es, so die EU-Kommission, den Geldfluss in nachhaltige Aktivitäten in der gesamten Europäischen Union zu verbessern. „Indem sie es Investoren ermöglichen, ihre Investitionen auf nachhaltigere Technologien und Unternehmen auszurichten, werden diese Maßnahmen dazu beitragen, dass Europa bis 2050 klimaneutral wird. Sie werden die EU zu einem weltweiten Vorreiter bei der Festlegung von Standards für nachhaltige Finanzen machen“, erklärte die EU-Kommission in einer entsprechenden Pressemitteilung.

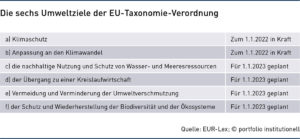

Einer der Hauptpunkte des Sustainable Finance Packages ist die Festlegung der Delegierten Rechtsakte für die Taxonomie-Verordnung (Verordnung (EU) 2020/852 des Europäischen Parlaments und des Rates vom 18. Juni 2020 über die Einrichtung eines Rahmens zur Erleichterung nachhaltiger Investitionen und zur Änderung der Verordnung (EU) 2019/2088). Diese umfassen mitsamt der beiden Anhänge Annex I und Annex II über 500 Seiten. In den so genannten technischen Evaluierungskriterien werden Wirtschaftstätigkeiten definiert, die in Zusammenhang mit den ersten beiden Umweltzielen der Taxonomie-Verordnung, dem Ziel des Klimaschutzes (climate change mitigation) und dem Ziel der Anpassung an den Klimawandel (climate change adaptation), stehen. Insgesamt hat die Taxonomie-Verordnung sechs Umweltziele (siehe Tabelle).

Zugleich hat die EU-Kommission auch einen Entwurf zur Überarbeitung der Non-Financial Disclosure Regulation (NFDR-Richtlinie) vorgelegt, den sie nun als Corporate Sustainability Reporting Directive (CSRD) umbenennen will. Die NFDR-Richtlinie regelt bisher die nachhaltigkeitsbezogenen Berichtspflichten großer Unternehmen mit mehr als 500 Mitarbeitern in der EU und wird in Deutschland landläufig auch als CSR-Richtlinie (steht für „Corporate Social Responsibility“) bezeichnet. Die EU-Kommission will die Berichtspflichten nach der neuen CSRD nun ausweiten. Bisher waren der Behörde zufolge nur circa 11.000 Unternehmen in der EU berichtspflichtig. Künftig sollen neben neuen Standards für große Unternehmen ab einer Größe von 250 Mitarbeiten auch entsprechend einfachere, separate Standards für börsengelistete kleinere und mittlere Unternehmen (SMEs) entwickelt werden, die auch nicht gelistete SMEs freiwillig nutzen können. Damit will die EU-Kommission die ESG-Datenlage verbessern, unter anderem damit die Finanzwirtschaft nach Offenlegungsverordnung und Taxonomie ihren Transparenzverpflichtungen auch nachkommen kann. Die ähnlich einem Public-Private-Partnership-Projekt funktionierende „European Financial Reporting Advisory Group“ (Efrag) soll diese entsprechenden Standards entwerfen. Sie ist ein mehrheitlich von der EU finanziertes Gremium, das 2001 auf Initiative der Kommission gegründet wurde, um die EU-Kommission bei der Anpassung von internationalen Standards der Finanzberichterstattung an EU-Recht zu beraten. Die Efrag hat kürzlich ihrerseits technische Empfehlungen und eine Roadmap zu nachhaltigkeitsbezogenen Berichtspflichten veröffentlicht.

Mit der Taxonomie eng verzahnt ist die Offenlegungsverordnung (Verordnung (EU) 2019/2088 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor), die bereits seit dem 10. März in Kraft ist. Während die Offenlegungsverordnung die Transparenzpflichten der Finanzmarktteilnehmer, darunter neben unter anderen Asset Managern und KVGen auch Einrichtungen der betrieblichen Altersvorsorge, jedoch nicht Versorgungswerke, erfasst, stellt die Taxonomie das Klassifizierungssystem für nachhaltige Investitionen dieser Finanzmarktteilnehmer dar. Damit eine Investition demnach als ökologisch nachhaltig gelten kann, muss sie nach der Taxonomie erstens einen wesentlichen Beitrag zu einem der sechs Umweltziele (siehe Tabelle) leisten, zweitens nach den Do-No-Significant-Harm-Kriterien (DNSH-Kriterien) keines der weiteren Umweltziele wesentlich beeinträchtigen und zugleich bestimmte Minimum Safeguards, also soziale Mindeststandards nach Artikel 18 der Verordnung erfüllen, der auf internationale Abkommen verweist. Die konkreten Tätigkeiten sind dann in den so genannten technischen Evaluierungskriterien aufgeführt, der Level-II-Gesetzgebung. „Der finale Entwurf der Delegierten Verordnung zur Taxonomie-Verordnung umfasst etwa 70 bis 80 verschiedene Wirtschaftstätigkeiten“, so Nils Christian Ipsen, Rechtsanwalt für Kapitalmarktrecht und Partner der Kanzlei Lindenpartners.

Streit um Atomenergie

Ein heiß diskutierter Streitpunkt unter den Mitgliedsstaaten ist nach wie vor die Einordnung von Nuklearenergie zur Stromerzeugung nach der Taxonomie. Bei der Einstufung von Atomkraft geht es laut Ipsen vor allem um die Do-No-Significant-Harm-Kriterien. „Denn die Frage, ob Nuklearenergie mit keinem oder einem geringen CO₂-Ausstoß andere Umweltziele einschränkt, insbesondere ob die Endlagerung des Atommülls dem Umweltziel der Kreislaufwirtschaft oder dem Schutz vor Umweltverschmutzung gegenläufig ist, ist zurzeit noch höchst strittig“, so Ipsen. „Vor allem Frankreich möchte, dass Nuklearenergie als eine ökologisch nachhaltige Aktivität aufgenommen wird. Ein erstes Gutachten des wissenschaftlichen Dienstes der EU-Kommission ergab, die negativen Auswirkungen seien nicht so schwerwiegend und man sehe keine Hindernisse, Nuklearenergie mit aufzunehmen. Diese Sichtweise könnte sich am Ende durchsetzen.“ Die Entscheidung darüber habe die EU-Kommission auf Ende des Jahres verschoben. „Wie genau die Taxonomie-Verordnung an dieser Stelle durch die Delegierten Rechtsakte mit Leben gefüllt wird, ist also noch offen. Es könnte letztlich eine politische Entscheidung werden, die dann auch stark davon abhängen dürfte, wie die Regierungsbildung in Deutschland im Herbst aussehen wird“, vermutet Rechtsanwalt Ipsen. „Neben der Nuklearenergie soll dann auch über die Aufnahme von Wirtschaftstätigkeiten, die mit Erdgas als Energieträger und der Landwirtschaft in Verbindung stehen, in die Taxonomie-Level-II-Verordnung entschieden werden.“ Wenn diese ergänzt werden, stelle sich mit aller Schärfe auch die Frage, inwieweit die Rohstoffgewinnung für die Batterieherstellung beispielsweise für Elektroautos, die nach der Taxonomie als saubere Verkehrsmittel gelten, als nachhaltig angesehen werden kann, so Ipsen.

Womit sich Altersversorgungseinrichtungen seit einiger Zeit beschäftigen müssen, sind die nachhaltigkeitsbezogenen Offenlegungspflichten beziehungsweise die Einteilung von nachhaltigen Anlageformen nach der Offenlegungsverordnung, die seit dem 10. März 2021 gilt. Nachhaltige Investitionen werden demnach nach Artikel 8 der Verordnung in ‚hellgrüne‘ und nach Artikel 9 in so genannte ‚dunkelgrüne‘ Produkte eingeteilt, wobei erstere nachhaltige Produkte unter Anwendung von ökologischen und sozialen Kriterien beinhalten, letztere, ‚dunkelgrüne‘ Produkte eine messbare Wirkung auf Nachhaltigkeitsfaktoren als so genannte Impact-Produkte haben sollen. KVGen und Asset Manager suchen danach, ihre nachhaltige Fondspalette in diese beiden Kategorien nach der Offenlegungsverordnung einzuordnen.

Doch wie sehen die Nachhaltigkeits-Vorreiter unter den Pensionskassen die eigene Nachhaltigkeitsstrategie durch die EU-Offenlegungsverordnung und die kommende Taxonomie berührt? Wie verändert die Taxonomie ihren Umgang mit Nachhaltigkeit in der Kapitalanlage? Mit ihrer umfassenden ESG-Implementierung hat beispielsweise die Verka-Pensionskasse im Hinblick auf die nachhaltigkeitsbezogenen Gesetzgebungsvorhaben auf europäischer Ebene bereits frühzeitig die Voraussetzungen für eine EU-konforme nachhaltige Kapitalanlage geschaffen, erklärt Daniel Wolbert, Abteilungsleiter Kapitalanlagen bei der Verka VK Kirchliche Vorsorge VVaG: „So ist die Verka bereits heute in diverse Wirtschaftstätigkeiten investiert, die einen wesentlichen Beitrag zum Klimaschutz als erstem Ziel der Taxonomie-Verordnung leisten, wie etwa Anlagen in erneuerbare beziehungsweise alternative Energien, Energieeffizienzmaßnahmen im Immobilien- und Infrastrukturbereich, saubere Mobilität wie zum Beispiel Ladesäulen für Elektrofahrzeuge im Immobilienbereich und mittels Equity-Investments in mobiles Arbeiten durch entsprechende IT-Investments sowie Investments in Green Bonds“, sagt Kapitalanleger Wolbert. Für das gesamte Portfolio hat man sich ehrgeizige Ziele gesetzt und legt diese Maßstäbe auch an beauftragte Asset Manager und KVGen an: „Grundsätzlich sollen alle Mandate der Verka zumindest Artikel 8 der Offenlegungsverordnung entsprechen, idealerweise aber Artikel 9. Wir streben insofern an, jedes Sondervermögen nach Möglichkeit mit einem ausdrücklichen Impact-Konzept zu versehen.“

Alte Vorschriften entrümpeln

Bei den Hannoverschen Kassen begrüßt man grundsätzlich das neue EU-Nachhaltigkeitsregelwerk aus Taxonomie und Offenlegungsverordnung, übt dennoch verhaltene Kritik im Detail. „Nach unserem Transparenzbericht, der in vielem inhaltlich darüber hinaus geht, den Vorgaben der Offenlegungsverordnung und den Grundzügen zur Anlagepolitik kommt nun noch die Taxonomie-Verordnung nebst Kundeninformation. Die Frage ist, ob hier nicht auch eine Entrümpelung der alten Vorschriften geboten wäre“, sagt Silke Stremlau, Kapitalanlage-Vorstand der Hannoverschen Kassen. Ist die Einteilung in ‚hellgrüne‘ und ‚dunkelgrüne‘ Aktivitäten der Offenlegungsverordnung aus Sicht der Hannoverschen Kassen aber sinnvoll? „Es gibt derzeit viele Bemühungen, alles, was als nachhaltig deklariert wurde, gerade so noch unter Artikel 8 der Offenlegungsverordnung einzuordnen, die Unterteilung in nur zwei Kategorien, in hell- und dunkelgrün, ist meines Erachtens mittelfristig viel zu holzschnittartig, das verleitet schon zum Greenwashing“, sagt Silke Stremlau. „Im Sustainable-Finance-Beirat hatten wir fünf Kategorien zur Klassifizierung von jeglichen Finanzprodukten vorgeschlagen, die von einer schlechten Wirkung über gar keine Wirkung bis hin zu einer deutlichen Nachhaltigkeits-Wirkung reichen.“

Auch Daniel Wolbert von der Verka-Pensionskasse hält eine Unterscheidung in hell- und dunkelgrün für problematisch: „Unseres Erachtens können mitunter unwesentliche Feinheiten darüber entscheiden, ob eine Aktivität beziehungsweise eine Kapitalanlage als ‚dunkelgrün‘ oder ‚deep green‘ bezeichnet wird, was wiederum entsprechende Bevorzugungen unter Marketinggesichtspunkten bedeuten kann. Andererseits halten wir es für sinnvoll, den messbaren ‚Grad der Nachhaltigkeit‘ zu staffeln, um so einen Anreiz zu schaffen, sich unter ESG-Gesichtspunkten weiterzuentwickeln, gleichzeitig aber Greenwashing nach Möglichkeit auszuschließen. Insofern ist das ein schmaler Grat. Die Praxis wird zeigen, wie sinnvoll diese Vorgehensweise wirklich ist“, so Wolbert.

Die Verka-Pensionskasse will den Anteil ihrer Impact Investments am gesamten Kapitalanlage-Portfolio schrittweise erhöhen: Er beträgt derzeit bereits etwa zehn Prozent, nach der Strategischen Asset-Allokation sollen es in den kommenden Jahren 20 Prozent werden. „Mit Impact Investments meinen wir Anlagen, die direkt auf die Sustainable Development Goals (SGDs) einzahlen, das sind in der Regel eher Beteiligungen, aber dazu gehören auch Aktien und Anleihen, wie zum Beispiel Green Bonds, deren Anteil am Fixed-Income-Portfolio künftig zwischen 15 und 20 Prozent ausmachen wird“, sagt Wolbert. Etwa 70 Prozent der Kapitalanlagen der Verka-Pensionskasse besteht aus festverzinslichen Papieren.

Unterschiedliche Begriffe von Nachhaltigkeit

Und welche Überlegungen prägen derzeit die Sichtweise der Hannoverschen Kassen auf nachhaltige Assets? „Unsere Überlegungen sind dahingehend dreigeteilt, sie sind ethischer sowie transformatorischer Natur und an einem interessanten Risiko-Chancen-Verhältnis orientiert“, sagt Silke Stremlau. „Das bedeutet, dass wir aus ethischen Gründen Investments in bestimmte Branchen ausschließen wie Alkohol, Tabak oder auch bestimmte Praktiken wie Kinderarbeit, andererseits wissen wir auch, dass wir aus Gründen der Transformation in Richtung einer dekarbonisierten Wirtschaft bewusst noch nicht ausschließlich ‚dunkelgrün‘ investieren können, weil wir die Unternehmen wie beispielsweise Energieversorger auch auf ihrem Weg in eine klimaneutrale Wirtschaft unterstützen wollen. Hier schauen wir uns beispielsweise Unternehmen an, die zu gewissen Anteilen noch in Kohle und Gas investiert sind, ihren Ausstieg aus fossilen Energieträgern aber glaubhaft machen. Als dritten Punkt möchten wir in Unternehmen investieren, die ein tragfähiges Geschäftsmodell haben, dass auch in zwanzig Jahren noch funktioniert und das zugleich dazu beiträgt, Nachhaltigkeitsrisiken zu begrenzen.“ Silke Stremlau hält denn auch den erbitterten Streit der Mitgliedsstaaten um den Aus- beziehungsweise Einschluss von Atomkraft und Erdgas in die Nachhaltigkeits-Taxonomie für schon entschieden: „Es ist realistisch, dass am Ende beide Energieformen in die Taxonomie mit aufgenommen werden. Das ist ein politscher Kuhhandel. Am besten wäre es natürlich, wenn beides ausgeschlossen würde“, so Stremlau. Auch einen Review im Abstand von zwei Jahren nach Einführung von Offenlegungsverordnung und Taxonomie hält sie für wünschenswert.

Dass es bei Taxonomie und Offenlegungsverordnung offenbar noch Nachbesserungsbedarf gibt, zeigt sich schon jetzt. Ein Knackpunkt bei der Verzahnung von Offenlegungs- und Taxonomie-Verordnung und deren Anwendung ist nämlich, dass beide Verordnungen keine identischen Definitionen der nachhaltigen Investitionen vorsehen. So sind die ökologischen und sozialen Ziele nach der Offenlegungsverordnung etwas anders definiert als der ökologische Nachhaltigkeitsbegriff nach der Taxonomie-Verordnung und deren Level-II-Gesetzgebung. „Die Unterscheidungen sind sehr graduell“, schätzt Nils Christian Ipsen, Rechtsanwalt für Kapitalmarktrecht und Partner der Kanzlei Lindenpartners, den Sachverhalt ein. Denn in Artikel 2, Nr. 17 der Offenlegungsverordnung heißt es, dass die nachhaltige Investition zu einem Umweltziel beträgt, ‚gemessen beispielsweise anhand von Schlüsselindikatoren‘. „Eben diese Formulierung des Beispielsweisen ermöglicht es Juristen grundsätzlich, eigene Schlüsselindikatoren zu entwickeln, um den Begriff mit Leben zu füllen. Auf der Grundlage dieser Schlüsselindikatoren ließe sich dann begründen, dass eine Investition nachhaltig nach der Offenlegungsverordnung ist. Das gibt mehr Spielraum“, folgert Rechtsanwalt Nils Christian Ipsen. Der Begriff der nachhaltigen Investition ist in der Taxonomieverordnung und in deren Level-II-Verordnung dagegen präziser und mit weniger Interpretationsspielraum bestimmt. „Der unterschiedliche Wortlaut kann zu Unsicherheiten führen. Es wird noch gerätselt, wie diese Definitionen miteinander in Einklang zu bringen sind und wie die europäischen Aufsichtsbehörden dieses Problem über die Regulatory Technical Standards (RTS) und in der Praxis adressieren werden.“ Für Finanzmarktteilnehmer und institutionelle Investoren könne das jedoch den Vorteil haben, dass eigene Nachhaltigkeitsüberlegungen – jedenfalls vorläufig – stärker Berücksichtigung finden. „Die europäischen Aufsichten haben das Problem adressiert und sind bemüht, die Definitions-Lücke so klein wie möglich zu halten“, so Ipsen.

Ein Nebeneinander beider Definitionen sieht Dr. Christian Conreder, Rechtsanwalt für Kapitalanlagerecht der Kanzlei Rödl und Partner, nicht als Problem, was dringend behoben werden muss: „Die Definitionen der Taxonomie- und der Offenlegungsverordnung darüber, was eine nachhaltige Investition ist, sind nicht deckungsgleich. Im Vergleich zur Offenlegungsverordnung legt die Taxonomie-Verordnung recht hohe Anforderungen an nachhaltige Investitionen an, man kann beide Verordnungen aber als Nebeneinander verstehen“, sagt Conreder, „Das heißt, dass wenn ich mich nach der Offenlegungsverordnung einordnen kann, ich nicht automatisch Taxonomie-konform bin in meiner Kapitalanlage“, so Conreder.

Grund für die angesprochene Unsicherheit ist, dass Artikel 2, Nummer 17, der Offenlegungsverordnung keinen ausdrücklichen Bezug auf die Taxonomie-Verordnung nimmt, meint dagegen Nils Ipsen und vermutet, dass dies neben der hohen Geschwindigkeit, mit der beide Verordnungen verabschiedet wurden, auch ihrer unterschiedlichen Zielsetzung geschuldet ist. Für die Offenlegungsverordnung ist aus Sicht des Gesetzgebers ein sehr weiter Nachhaltigkeitsbegriff wünschenswert, um die Berichtspflichen der Finanzmarktteilnehmer möglichst weit zu fassen. Die beabsichtigte Einheitlichkeit der Begriffe, durch die die Gefahr des Greenwashings vermieden werden soll, sei durch diese gesetzgeberische Unschärfe gestört. „So könnte im Ergebnis eine Investition, die nach der Taxonomie-Verordnung nicht ökologisch nachhaltig ist, nach der Offenlegungsverordnung durchaus nachhaltig sein. Im jetzigen Stadium fehlen uns noch die Praxisbeispiele, um dieses Problem im Detail zu diskutieren“, meint Anwalt Ipsen. Ein denkbares Beispiel sei, als Schlüsselindikator für die ökologische Nachhaltigkeit nach der Offenlegungsverordnung eine jährliche Reduzierung des CO₂-Ausstoßes zu wählen. Dadurch würden nicht zwangsläufig die technischen Evaluierungskriterien der Taxonomie-Verordnung und deren Level-II-Verordnung erfüllt, wohl aber die Definition einer nachhaltigen Investition nach der Offenlegungsverordnung. „Das könnte also theoretisch bedeuten, dass nach der Offenlegungsverordnung ein Fonds zwar als ökologisch und klimaschützend nachhaltig gilt, jedoch zugleich einen Taxonomie-Grad von Null hat. Das lässt sich gegenwärtig noch nicht mit Sicherheit ausschließen“, so Ipsen von Lindenpartners. Er bewertet diesen Umstand jedoch als „normale Geburtsschmerzen eines Prozesses, der sehr komplex ist und in extrem kurzer Zeit auf die Beine gestellt wurde. In der Zukunft wird man einen Modus Operandi hierfür gefunden haben“, so Ipsen.

ESG-Zertifizierung wird wichtiger

Dass Taxonomie und Nachhaltigkeit nach der Offenlegungsverordnung zwei Paar Schuhe sind, hat auch der BVI in seiner Anfang Juni veröffentlichten Studie: „How Taxonomy-aligned are ESG-Strategy Funds? – A practical example“ festgestellt. Das Ergebnis des Beispiel-Tests: Fonds, die marktübliche ESG-Anlagestrategien und Mindestausschlüsse anwenden, erreichen selbst dann bessere Nachhaltigkeitswerte als nicht nachhaltige Vergleichsportfolios, wenn der Anteil der taxonomiekonformen Aktivitäten im Fondsportfolio gering ist. „Der Taxonomie-Anteil ist deshalb kein alleiniger Maßstab für die Nachhaltigkeit eines Fonds“, heißt es in einer Pressemitteilung zur Studie. Der Studie zufolge wird die Taxonomie-Quote in nachhaltigen Fonds im Sinne der EU-Offenlegungsverordnung vorerst nur im einstelligen Prozentbereich liegen, sofern das Portfolio ausreichend diversifiziert sein soll. Grund dafür ist aus Sicht des Verbandes, dass die Taxonomie noch am Anfang steht. „Bisher sind erst für zwei der insgesamt sechs Umweltziele der Taxonomie entsprechende nachhaltige Aktivitäten und technische Kriterien definiert. Auch die geplanten sozialen Nachhaltigkeitsziele fehlen noch. Voraussetzung für höhere Taxonomie-Anteile in den nachhaltigen Fondsportfolien ist daher die Weiterentwicklung der technischen Kriterien der Taxonomie“, so der BVI.

In den Anwendungsbereich der Taxonomie-Verordnung fallen neben Aktien und Anleihen (außer Staatsanleihen) auch Immobilien. Die Verka hat einen großen Anteil von Bestandsimmobilien im Portfolio. Real Estate macht etwa zehn Prozent des gesamten Anlagevermögens aus, Tendenz steigend. Daniel Wolbert: „Die Verka strebt strategisch eine weitere sukzessive Erhöhung des Anteils an alternativen Themen- beziehungsweise Impact-Investments (im Sinne des Artikels 9 der Offenlegungsverordnung) unter Berücksichtigung der neuen Nachhaltigkeitsgesetzgebung an.“ Bei Immobilien würden die gängigen Nachhaltigkeitszertifizierungen wie die der Deutschen Gesellschaft für Nachhaltiges Bauen (DGNB), der britischen LEED oder ebenfalls angelsächsischen BREEAM immer wichtiger. „Bei Neubauten sind solche Nachhaltigkeitszertifikate jetzt schon zwingend, im Bestand sind sie ein wichtiges Thema bei Sanierungen“, so Wolbert. In den vergangenen vier Jahren habe man viele Sanierungen durchgeführt, beispielsweise Geothermie und Ladesäulen für Elektrofahrzeuge installiert, die über grünen Strom, zum Teil auch über eine vom Stromnetz autarke Photovoltaik-Anlage betrieben werden. „Im Rahmen von Initiativen wie ‚Pathway to Paris‘ oder die ‚Deutsche Klimavereinbarung‘, die im vergangenen Jahr durch Banken und institutionelle Investoren ins Leben gerufen wurde, sind wir in verschiedenen Arbeitsgruppen aktiv und unterstützen die Weiterentwicklung der beiden Klimaziele der Taxonomie beispielsweise bei ihrer Anwendung auf Gewerbeimmobilien“, informiert Daniel Wolbert. Für Immobilienfonds, die einen eindeutigen Impact schaffen wollen, fordert er schärfere Anforderungen. „Nicht alle KPIs, die es im Moment am Markt gibt, sind praktikabel. Es braucht hier Marktstandards in der Umsetzung, zu denen wir gern unseren Teil beitragen. Die Verka ist unverändert auf Transparenz (auch) in ihren Anlageentscheidungen bedacht und legt ihre Vorgehensweise im Hinblick auf Nachhaltigkeitsstrategien und -konzepte sowie Impact-Themen – wie nun auch im Rahmen der Offenlegungsverordnung ‚offiziell‘ vorgesehen – offen.“

Bei den Hannoverschen Kassen gehen die Nachhaltigkeitsüberlegungen entgegen dem allgemeinen Trend zu mehr Wohnen im Portfolio dahin, dass man das Segment der Wohnimmobilen inzwischen ganz auf Eis gelegt hat. „Dürfen Mieter zur Bezahlung von Renten beitragen?“, fragt Silke Stremlau. „Wir sehen einen Zielkonflikt zwischen Nachhaltigkeit im Sinne von bezahlbarem Wohnraum und einem Streben nach Rendite, denn dementsprechend müssten wir immer die Miete erhöhen.“ Bei den aktuellen fünf Wohnimmobilien im Bestand strebe man an, mit den Mieten circa zehn Prozent unter dem Mietspiegel zu liegen. In Wolfenbüttel haben die Hannoverschen Kassen gerade in ein Studentenwohnheim investiert, weitere Wohnimmobilien hinzuzukaufen ist nicht geplant: „In Studentenwohnheime oder Kindergärten würden wir noch investieren, aber die Renditen im normalen Wohnraum-Segment sind nicht mehr attraktiv“, bilanziert Kapitalanlagevorstand Silke Stremlau.

Neben den Auswirkungen von Offenlegungsverordnung und Taxonomie auf Immobilienanlagen – im Direktbestand wie auch über Fonds – wird aber künftig in Folge des deutschen Klimagesetzes auch der CO₂-Handel einen bedeutenden Einfluss auf die Gebäudewirtschaft haben, was insbesondere davon abhänge wie sich die Emissionspreise für CO₂ entwickeln werden, meint Jochen Schenk, Vorstandvorsitzender der Real I.S. AG, der Immobilientochter der Bayern-LB. „Für den Gebäudesektor führt die CO₂-Bepreisung der fossilen Energieträger direkt zu steigenden Kosten, die nach dem Klimapaket der Bundesregierung eigentlich zwischen Mieter und Vermieter hälftig aufgeteilt werden sollen,was politisch aber aktuell in der Schwebe ist. Am politischen Horizont gibt es Überlegungen zu weiteren CO₂-Bepreisungskosten für Gebäude, die einen festgelegten Schwellenwert überschreiten.“ Zugleich sieht Schenk in der Umsetzung der Taxonomie eine Herausforderung für Schnittstellen der Immobilienwirtschaft. Vom Facility Manager über Property Manager und Asset Manager bis hin zum Fondsmanager und Investor müssten Daten angepasst und vergleichbar gemacht werden. „Die Vorgaben der Taxonomie sind sehr granular und insbesondere international agierende Asset Manager wie wir müssen erst einmal gemeinsam definieren, wie wir an die nötigen Werte kommen und was für uns eigentlich ein Wert ist, damit wir auch das gleiche Benennen. Im Detail ist zum Beispiel Wasserverbrauch nämlich nicht gleich Wasserverbrauch.“ Vor allem international seien die Daten oft schwer vergleichbar. Man beteilige sich daher an ECORE: „Das ist eine Initiative für ESG-Konformität in Immobilienportfolios, an der sich aktuell etwa 30 Asset Manager aus Deutschland beteiligen, um einen Standard für die Erhebung und Vergleichbarkeit von ESG-Daten an Gebäuden zu entwickeln. In vielerlei Hinsicht existieren nämlich Definitionsspielräume, nicht nur beim Wasserverbrauch, sondern zum Beispiel auch bei der Müllmessung“, so Schenk. Wasserverbrauch und Müllmessung spielen in der derzeitigen Taxonomie über die Do-No-Significant-Harm-Kriterien (DNSH) eine Rolle. Auch lasse die Offenlegungsverordnung den Property Managern mehr Spielraum beispielsweise bei der Messung der Verbräuche. „Die Taxonomie schränkt deutlich mehr ein und hat ein höheres Anspruchsniveau.“ Dennoch rechnet Schenk damit, dass im Zuge der Fortentwicklung der Taxonomie künftig noch nachgebessert wird, auch bei der Erhebung des CO₂-Verbrauchs. „Nach der Taxonomie wird der Verbrauch von CO₂ über die gesamte Bewirtschaftungszeit einer Immobilie gerechnet. Eigentlich müsste man aber den Verbrauch vor dem Entstehen der Immobilie auch einbeziehen, denn beispielsweise die Betonherstellung ist extrem Energie-intensiv“, kritisiert Schenk. Er sieht daher Chancen für alternative Baustoff wie Holz, auch bei Gewerbeimmobilien.

Etwas anders bewertet diesen Umstand Dr. Christine Lemaitre, geschäftsführender Vorstand der Deutschen Gesellschaft für Nachhaltiges Bauen (DGNB). „Die Emissionen aus den Baustoffen werden dem Industriesektor zugerechnet, sonst würden diese doppelt gezählt“, weiß Lemaitre. Die DGNB bezieht nicht nur ökologische Faktoren in ihre Zertifizierung mit ein. Enttäuscht zeigte sich die Gesellschaft von der Konkretisierung des Rahmenwerks der EU-Taxonomie-Verordnung in ihrer Level-II-Gesetzgebung. Diese sei ‚ein unambitionierter Rückschritt‘ im Vergleich zu vorherigen diskutierten Versionen. „Bei Neubauten wurden die Anforderungen an den Primärenergiebedarf signifikant gesenkt. Gebäude müssen nur noch einen Primärenergiebedarf nachweisen, der zehn Prozent unter den national definierten Standards für Niedrigstenergiegebäude liegt. Zuvor lag der Wert noch bei 20 Prozent“, so ein Beispiel aus einer Pressemitteilung der DGNB. Lemaitre hingegen kritisiert, die Taxonomie berge die Gefahr, dass sich der Markt nun zu sehr auf die ‚Elite‘ unter den Gebäuden konzentriere. „Um das Pariser Klimaziel zu erreichen, müssen wir auf Sanierungsquoten von fünf Prozent kommen, im Moment sind wir aber bei einem Prozent. Das ist zu wenig. Die Taxonomie bewertet die Guten, sie ist auf den Status-Quo bezogen. Stattdessen sollte sie vielmehr Anreize setzen, um dort, wo noch keine Sanierung geplant ist, Potenziale zu heben und so auf eine Transformation hin zu wirken“, so Lemaitre.

„Die Entwürfe der Level-II-Gesetzgebung wurden je nach Branche sehr unterschiedlich angepasst und noch einmal in den Kriterien reduziert, so auch für Immobilien“, sagt Meike Farhan, Rechtsanwältin für Kapitalanlagerecht der Kanzlei Rödl und Partner. Die selten standardisierte Verfügbarkeit der ESG-Daten bei Immobilien sieht auch sie als Herausforderung für die Branche: „Im Grunde muss man bei jedem Neuerwerb einer Immobilie prüfen: Wie sieht der ESG-Standard des Vermögensgegenstands aus?“ Denn bei Immobilieninvestments wird künftig nicht unterschieden, in welcher Jurisdiktion diese angesiedelt sind. „Man wird sich künftig der Taxonomie nicht entziehen können, indem man im Ausland investiert, sie gilt für alle Immobilieninvestments europäischer Investoren.“

Institutionelle Investoren müssen also ab nächstem Jahr nicht nur ihre liquiden Bestände, sondern zunehmend auch ihre Immobilienanlagen in den Blick nehmen, wenn es um Nachhaltigkeit geht. Branchenexperten befürchten, dass die Preise für nachhaltige Real Assets weiter steigen, während nicht nachhaltige Immobilien an Wert verlieren könnten. Fest steht auch: Nicht jeder Fonds, der als nachhaltig im Sinne der Offenlegungsverordnung eingestuft wurde, wird auch Taxonomie-konform sein.

Autoren: Daniela EnglertSchlagworte: Europa | Lebensversicherung | Nachhaltigkeit/ESG-konformes Investieren | Offenlegungsverordnung | Pensionskassen | Taxonomie

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar