Die Schattenseite des Kreditbooms

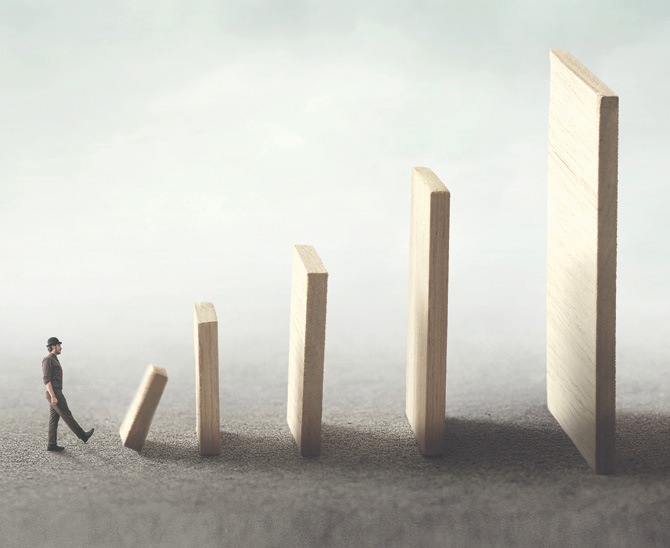

Investoren haben in den vergangenen Jahren ihren Anteil an privaten Credits massiv ausgeweitet und sich damit besondere Risiken eingekauft. Durch die jüngsten Marktverwerfungen steht der Markt am Scheideweg.

Bezüglich der Asset-Klasse Leveraged Loans lassen sich – wie bei vielen anderen sogenannten alternativen Asset-Klassen auch – zwei Geschichten erzählen. Die erste beginnt im Jahr 2008, als globale Banken das Weltfinanzsystem an den Rand des Abgrunds brachten. Die Folge war eine striktere Bankenregulierung, welche – auch wenn diese weit hinter dem zurück blieb, was in der unmittelbaren Folge von IWF, G20 und BIS diskutiert wurde – die Bankkapazitäten der Kreditvergabe empfindlich schwächten. So auch im Bereich Leveraged Loans. Gerade einmal 497 Milliarden US-Dollar umfasste der US-Leveraged-Loans-Markt im Jahr 2010 nach Daten von S&P. Es dauerte bis 2013, bis der Markt sein Vorkrisenwachstum aufnehmen sollte. Dann explodierte der Markt: Bis 2019 hat sich das Volumen auf 1,2 Billionen US-Dollar mehr als verdoppelt. Und etwa zu Beginn des Wachstums beginnt die zweite Geschichte, welche institutionelle Investoren gemeinhin als den Aufstieg von Alternatives kennen und welcher sich im Credits-Bereich als eine Ausweichbewegung von liquiden, aber niedrig verzinsten Anleihemärkten hin zum mit attraktiveren Spreads-Aufschlägen gesegneten Private-Debt-Bereich darstellt. In Deutschland sorgte eine Bafin-Verlautbarung vom 12. Mai 2015 und dann das Ogaw-V-Umsetzungsgesetz für die Möglichkeit für geschlossene Fonds, direkt Kredite an Unternehmen zu vergeben. Dies sorgte für einen Boom der Kreditfonds, der es institutionellen Investoren seitdem erleichtert, reguliert das klassische Bankgeschäft zu übernehmen – freilich ohne Basel III. Eine Vielzahl von Debt-Fonds und Manager von Separate Accounts bieten seitdem institutionellen Investoren ihre Dienstleistungen an. Diese dankten und haben ihre Quoten im illiquiden Bereich massiv hochgefahren. Vorteilhaft war auch die Vergrößerung des Marktes für Collateralized Loan Obligations (CLOs), die rund ein Drittel des Leveraged-Loan-Volumens halten.

„Jedes Mal, wenn wir sehen, dass ein negativer Artikel über CLOs publiziert wird, freuen wir uns, weil wir wissen, dass dies dazu beiträgt, interessante Investmentmöglichkeiten zu schaffen“, so Pierre Verlé, Head of Credit bei Carmignac. „Ich kann sehr gut mit der schlechten Reputation leben, solange es fundamentalen Wert in der Asset-Klasse gibt.“ Wird dies also ein Artikel, um Verlé glücklich zu machen? Ein solcher Artikel würde in etwa folgendes erzählen: Ein perfect storm für Emittenten, die sich günstig refinanzieren konnten; eine sich verschlechternde Kreditschutzqualität durch die Verbreitung sogenannter Covenant-Lite-Strukturen; gewürzt mit Geschichten eines Wilden Westens des Investierens, in dem eigentlich als Kollateral dienende Assets mit windigen Tricks der Kontrolle der Fremdkapitalgeber entzogen werden und sich mittlerweile sogar Ko-Gläubiger von syndizierten Krediten gegenseitig vor Gericht ziehen. „Die Subprime-Analogie … ist nicht perfekt, aber sie ist auf dem Weg zum ‚no doc‘-Underwriting, das vor elf Jahren stattfand“, warnte der Gouverneur der Bank of England, Mark Carney, Anfang 2019 mit Blick auf das anhaltend hohe Wachstum des Leveraged-Loans-Marktes. Auch die EZB monitored den Leveraged-Loans-Markt genau und seit 2017 immer sorgenvoller.

Nun liegt es in der Struktur des Marktes, dass aus Sicht der Notenbank besorgniserregende Dinge für den einzelnen Investor womöglich ein rundes Paket ergeben können. Aus diesem Grunde kann Verlé von Carmignac mit Blick auf eine BBB-geratete Tranche eines CLOs mit einem Spread von 450 Basispunkten über dem 3-Monats-Euribor, den Verlé im Juli gekauft hat, vorrechnen: „Wir müssten über die kommenden Jahre jährliche Ausfallraten von 12,4 Prozent sehen, um einen Break-Even mit der Rendite dieses BBB-CLOs zu erreichen. Das entspricht einem Szenario, in welchem fast die Hälfte des Leveraged-Loans-Marktes in den kommenden fünf Jahren defaultet.“ Doch während der Markt für High Yields nach den Marktverwerfungen im Frühjahr recht schnell wieder in Gang kam, blieb der Primär- und Sekundärmarkt für Leveraged Loans dagegen bis September nahezu tot. „Selbst für Investoren, welche die Marktverwerfungen nutzen wollten, war es schwierig, in den Private Markets nennenswerte Pakete zu kaufen“, kann Peter Khan, Portfolio Manager der Strategien im Bereich Global High Yield und Total Return Credit bei Fidelity, berichten. Der Loan-Markt braucht deutlich länger als der Markt für Hochzinsanleihen, um wieder in Fahrt zu kommen. „Der Loan-Markt ist sehr auf institutionelle Investoren ausgerichtet. Diese zeigten jedoch zu Beginn der Krise ein hohes Maß an Unsicherheit, wie der Loan-Markt die Pandemie bewältigen würde“, so Khan. Aktuell ist er zuversichtlich, dass das Schlimmste überstanden sein könnte.

Im Vergleich der Optionen in der strategischen Asset-Allokation werden Investoren – unter Einbeziehung der niedrigen Spreads der liquiden Anleihemärkte – wohl weiter ihre Allokation in illiquide Credits erhöhen. Dies zeigen nahezu alle Befragungen, welche aktuell einlaufen: An einer Erhöhung der Alternatives-Quoten kommt kaum ein größerer Investor vorbei. Verlés Hoffnung, dass durch die schlechte Reputation des Segments überschüssiges Kapital aus dem Leveraged-Loans-Markt ferngehalten wird, wodurch die Spreads weiter attraktiv bleiben, wird sich somit auch durch diesen Artikel nicht erfüllen. Investoren, die sich für eine Allokation entscheiden, sollten dennoch genau die Entwicklungen im Auge behalten, welche sich im Leveraged-Loans-Markt womöglich noch mehr als anderswo in die Märkte eingegraben haben.

Covenant-Lite ist Normalfall

„In den vergangenen Jahren gab es eine materielle Degradation des Kreditprofils im Leveraged-Loans-Markt“, so Khan von Fidelity. „Der CLO-Sektor ist massiv gewachsen, was zu einem Perfect Storm für Emittenten geführt hat. Diese haben die Marktbedingungen genutzt, um Loans mit weniger robusten Konditionen zu emittieren.“ Durchgesetzt haben sich sogenannte Covenant-Lite-Strukturen, welche den Kreditnehmern mehr Freiheiten lässt und im Umkehrschluss Kontrollrechte des Gläubigers einschränkt. Im Markt scheint man sich also nicht auf eine Rückkehr von starken Covenants einzustellen. Für Torben Ronberg, Portfoliomanager von Muzinich, sind die Zeiten jedenfalls vorbei: „Inzwischen ist es ein Warnsignal, wenn ein Unternehmen mit einem Covenant nach einer Finanzierung sucht. Denn das könnte bedeuten, dass das Unternehmen entgegen dem Anschein nicht gut genug ist, um mit einer Covenant-Lite-Option auszukommen.“ Der Hauptunterschied zur alten Zeit vor fünf Jahren ist für ihn, dass ein Verstoß gegen Covenants automatisch eine Nachverhandlung mit dem Unternehmen auslöst. Nun müsse man die Unternehmen aufmerksam beobachten und gegebenenfalls am Sekundärmarkt gegensteuern: „Mit Covenant-Lite-Loans mögen Kreditgeber weniger Mitspracherechte haben, aber wir können die Loans im Sekundärmarkt verkaufen.“ Exit- statt Hands-On-Management, so die Devise.

Nicole Downer, Managing Partner bei MV Credit, warnt davor, sich ausschließlich auf Maintenance Covenants zu fokussieren. „Ein Covenant macht einen schlechten Kredit nicht zu einem guten Deal.“ Wichtiger als die Dokumentation sei die Credit Selection. „Die Unternehmen, denen es aktuell nicht gut geht, waren wenig überraschend Unternehmen, die zuvor schon Probleme hatten“, so ihr Kollege Guy Israel, Vice President im Investmentteam. „Es geht nicht um Covenants, sondern um Credits“, resümiert Downer. Sie argumentiert dabei auch vor dem Hintergrund, dass selbst viele scheinbar intakte Covenants nicht unbedingt viel helfen würden. „Wenn Sie ein Covenant haben, das sich auf einen aufgeblähten Adjusted-Ebitda bezieht, ist es bedeutungslos“, ergänzt Israel.

Eben aus dem Grund ist es Nikhil Chandra, Investment Director, Real Assets bei Aviva Investors, wichtig festzulegen, wie das Ebitda berechnet wird. Das mag technisch klingen, hat aber einen realen Hintergrund: Maßnahmen, die im Markt als Ebitda-Cures bezeichnet werden und mit welchen der Wert des Ebitdas geschönt werden kann, was Covenants ad absurdum führt. „Prinzipiell ist es besser einen guten Covenant zu haben als mehrere schlechte“, so Chandra. Aviva hält sich aktuell bei syndizierten „Covenant-Lite“-Krediten, die in der Regel aus dem LBO-Bereich stammen, zurück, was auch mit der konservativen Ausrichtung zu tun hat. Im Direct Lending finde man nach Ansicht von Chandra bessere Konditionen. „Bei syndizierten Loans haben wir weniger Einfluss auf die Covenants. Bei bilateralen Finanzierungen sind die Möglichkeiten, diese in unserem Sinne zu beeinflussen, viel größer.“

Covenants alleine – zumal schwach ausgestaltete – werden kaum genügend Schutz bieten. Problematisch ist jedoch, dass auch sonstige vertragliche Klauseln geschliffen wurden. Besondere Sorgen bereiten John Feigl, Partner bei der Pilfor AG, zwei vertragliche Besonderheiten, welche zusammen mit Covenant-Lite-Strukturen zunehmend problematisch für Fremdkapitalgeber werden können: Portability of debt sowie die transferability of assets. Ersteres bezeichnet den Fall, dass Verbindlichkeiten im Verkaufsfall an den Käufer weitergereicht werden können, ohne dass der Investor bei einer sich daraus resultierenden Schlechterstellung intervenieren kann. Problematischer dürfte jedoch die Transferability of Assets sein. Schule macht diese unter dem Namen des amerikanischen Kleidungsretailers J. Crew. Das 2020 insolvent gemeldete Unternehmen erlangte 2016 jenseits des Vertriebs von Herrenpullovern mit der Popularisierung einer neuen Kulturtechnik von Private-Equity-Managern, dem Collateral Stripping, große Bekanntheit. Da alle existierenden Assets bereits für einen Term Loan als Kollateral dienten, griff man zu einem Trick: Man übertrug einfach gewisse IP-Rechte an eine nicht von Kreditschutzklauseln eingeschränkte Tochtergesellschaft und nutzte diese Assets 2019 zur erneuten Kapitalaufnahme. Die Kapitalgeber des Term Loans schauten in die Röhre. Andere folgten dem Beispiel, etwa Iheartmedia sowie Petsmart. Eine Studie von S&P aus dem September 2019 fand, dass nur wenige Leveraged Loans Schutz gegenüber dem Transfer von Assets wie im Falle J. Crew bieten. Von den 120 untersuchten Credit Agreements, die zwischen Anfang 2017 und Februar 2019 geschlossen wurden, hatten nur 17 Prozent spezielle Klauseln, welche dem Transfer von materiellen geistigen Eigentumsrechten vorbeugen sollen. „Wir glauben, dass der relativ bescheidene Prozentsatz von Geschäften mit solchen Bestimmungen die begrenzte Möglichkeit von Syndicated-Loans-Investoren widerspiegelt, die Bedingungen der Geschäfte […] wesentlich beeinflussen zu können“, kommentierte der leitende S&P-Analyst Timothy Corprew.

Recovery Rates

Die Frage, die sich am Ende des Tages Investoren stellt, ist natürlich, ob sich die verschlechternden Kreditschutzklauseln auch materiell niederschlagen. Historisch konnten Loans mit höheren Recoveries im Vergleich zu High Yields aufwarten: Laut S&P lag die Recovery bei allen Bank Loans im Zeitraum 1987 bis 2019 bei 79 Prozent, während sie für High-Yields-Bonds bei 47 Prozent lag. First-Lien Term Loans konnten eine Recovery Ratio von 75 Prozent aufweisen, selbst Second-Lien Term Loans konnten 52 Prozent sicherstellen. Glaubt man Feigl von der Pilfor AG, so kauft man sich zusehends erhebliche Risiken ein, wenn man die historischen Recovery Rates in die Zukunft interpoliert. Denn diese traten auf der Grundlage eines stärkeren Gläubigerschutzes ein. „Die Frage ist immer: Wann kommt ein Unternehmen vor ein Insolvenzgericht?“ Wenn nun aufgrund fehlenden Covenants viel Zeit vergeht, bis Gläubiger überhaupt von einer Schieflage erfahren, senkt das zwangsläufig den Recovery-Wert. „Wenn Net Debt zu Ebitda der einzige Covenant ist, haben Sie als Investor zum Beispiel keinen Einblick in die Entwicklung dieses Eigenkapitals, das im Stressszenario die Funktion eines ersten Verlustabsorbers hat. Als Unternehmen können sie ohne entsprechende Covenants und regelmässige Meldepflicht eine ganze Weile weiter wirtschaften, bis das auffällt. Wenn dann auch noch die Verschuldung hoch ist und Teile der werthaltigen Assets in ein anderes Unternehmen oder Gruppengesellschaft ohne Zugriffsmöglichkeiten transferiert wurden, ist eine niedrigerer Recovery-Wert vorprogrammiert.“ Er verweist auf eine Reihe von jüngsten Insolvenzen in den USA, nach denen Schuldtitel weitaus weniger als erwartet gehandelt wurde: etwa Men‘s Wearhouse (zwei Cents/Dollar), J.C. Penney Co. (mit dem Tiefstpreis von 0,125 Cent/Dollar) und Neiman Marcus Group Inc. (drei Cent/Dollar).

Wenig überraschend steigen Ausfallraten derzeit an. Verzeichnete der Cliffwater Direct Lending Index im Dezember 2018 einen Anteil zinslos gestellter Kredite von 0,50 Prozent gemessen am Marktwert (0,66 Prozent, legt man den Cost Value zugrunde), so verbuchte dieser im Juni 2020 2,31 Prozent (3,32 Prozent gemessen am Cost Value). Auch die implizierten Recovery Rates sind im Sinkflug: Von 73 Prozent im Dezember 2018 auf 64 Prozent im Juni 2020. Khan von Fidelity, weist darauf hin, dass Recovery Rates stark mit dem ökonomischen Zyklus korrelieren. Auch deshalb verzeichnen Recovery Rates bei Leveraged Loans rekordtiefe Niveaus: First-Lien-Loans kommen hier laut J.P. Morgan Year-to-Date auf gerade einmal 46 Prozent, während sie im langjährigen Trend 65,6 Prozent verbuchen können.

Andere sind optimistischer: „Wir sehen keine Anzeichen in den Daten, dass schwächere Covenants sich in schwächeren Recoveries niederschlagen“, so Ronberg von Muzinich. „Die Rating-Agenturen stehen Covenant-lite negativ gegenüber, weil sie glauben, dass die Recovery Rates niedriger sein werden. Aber das ist einfach nicht was passiert.“ Auch Nicole Downer von MV Credit kann sich auf eine optimistische Prognose einstimmen: „Ich glaube nicht, dass irgendjemand erwartet, dass die Recovery anders verlaufen wird als in der Vergangenheit.“ 60 bis 70 für Senior Loans und 30 bis 40 Prozent bei Subordinated Loans sei die Größenordnung, die man auch in Zukunft erwarten könne. Eine andere Erwartung hat dagegen Verlé von Carmignac. „Es besteht kein Zweifel, dass die künftigen Einziehungsraten niedriger sein werden.“ Carmignac erwartet Recovery Rates von 50 Prozent für Senior Loans, setzt sie aber oft noch niedriger an, um ihr Szenario Stress auszusetzen. Unterschiedliche Erwartungen, große Unsicherheit. Es bleibt also spannend. Wenn der Ernst der Lage nicht so groß wäre und nicht für gänzlich unbeteiligte Teile der Gesellschaft so viel auf dem Spiel stünde, könnte man gespannt beobachten, wer denn nun recht behalten wird. Grund für bislang noch immer recht geringe Ausfälle dürften die massiven staatlichen Unterstützungsmaßnahmen sein. Chandra von Aviva Investors weist daraufhin, dass das aktuelle Marktumfeld massiv von den staatlichen Unterstützungsmaßnahmen beeinflusst werde. „Allein in Frankreich gibt es 140 Milliarden Euro neue staatlich unterstützte Darlehen.“ Diese hätten jedoch nur eine Laufzeit von zwölf bis 18 Monaten, weshalb zu erwarten ist, dass diese im kommenden Jahr massiv refinanziert werden. „2020 war das Jahr der Banken. 2021 werden sich viele Möglichkeiten ergeben.“ Für Neuinvestitionen wohlgemerkt.

Werden 2021 auch die Ausfälle im Bestandsportfolio zunehmen? Dafür spricht die massive Verschlechterung der Kreditqualität. „Der Anteil der B-/B3-gerateten Schuldner hat in Europa von 28 Prozent auf 39 Prozent zugenommen und liegt nur fünf Prozent unter den Werten für die USA, was es so noch nie gab“, rechnet Feigl von der Pilfor AG vor. „Zu dem viel schlechteren Investorenschutz gesellt sich also auch noch ein massiver Risikoanstieg zahlungsunfähiger Schuldner“, so Feigl. Keine schönen Aussichten, wobei – eine Fortsetzung des Optimismus der vergangenen Jahre vorausgesetzt, den auch einige der hier zitierten Marktteilnehmer wieder an den Tag legen – weiter fließende Kredite den Markt durch die Krise steuern könnten. Denn paradoxerweise wäre eine Vertrauenskrise auf der Basis negativer Einschätzungen zu künftigen Ausfallraten und Recovery Rates der sicherste Weg, um den Kreditboom der vergangenen Jahre zu einem jähen Ende mit fatalen Folgen zu führen. Die Publikation Private Debt Investor zeigte sich angesichts des niedrigeren Fundraisings von Private-Debt-Fonds in den ersten neun Monaten 2020 (110 Milliarden US-Dollar gegenüber 150 Milliarden US-Dollar im Vorjahreszeitraum) besorgt: „Zu viel Vorsicht der Investoren könnte nach hinten losgehen.“ Denn dadurch drohe, dass den Unternehmen, die Finanzierung benötigen (oder sollte man besser sagen: davon abhängig sind?) der Zugang zu dieser verwehrt bleibe.

Zu den zwei Geschichten, die sich zu Leveraged Loans erzählen lassen, lässt sich somit noch eine dritte Geschichte hinzufügen: Eine relativ bedrohliche Geschichte, die von einem massiven Anstieg der Unternehmensverschuldung bei gleichzeitigem Abschmelzen der Kreditsicherheiten handelt, welcher vor allem deshalb eine Fortsetzung findet, weil Liquidität überschüssig vorhanden ist und der Wunsch, die Rendite zu halten, hoch. Eine positive Version der Geschichte lautet, dass die im Leveraged-Loans-Markt aufgenommenen Risiken zumindest nicht mehr wie 2008 in Bankbilanzen ruhen, sondern bei Investoren, deren Risikotragfähigkeit aufgrund langfristiger Anlagehorizonte höher ist und die somit besser als Banken mit den Risiken massiver Kreditausweitungen umgehen können. Dies zu tun, heißt, die Augen vor den Risiken der Schuldenakkumulation im Unternehmenssektor zu verschließen.

Dass der Leveraged-Loans-Markt ebenso wie die gelisteten Märkte womöglich einen positiven Schlussstrich unter das Jahr 2020 ziehen kann, liegt weniger in der rigiden Risikoanalyse der Marktteilnehmer begründet, als in dem größten Bailout durch Regierungen in modernen Zeiten. Ein Bailout, darauf wies ein Report der 2 Degrees Investing Initiative jüngst hin, der in diesem Umfang nur deshalb nötig geworden ist, weil die Resilienz des Unternehmenssektor aufgrund schwacher Bilanzen und geringer Cashreserven stark geschwächt war und so massiv Risiken ausgesetzt war, „die zu einem bestimmten Zeitpunkt unwahrscheinlich sind, aber mit hoher Wahrscheinlichkeit irgendwann eintreten werden“. Wobei wir wieder bei der ersten Geschichte wären, die genau damit begann: mit dem (halbherzigen) Versuch, 2008 temporär offensichtlich gewordene Risiken im Finanzsystem mittels der Einschränkung der ungehinderten Kreditausweitung durch Banken beherrschbar zu machen. Es ist angenehm für Leveraged-Loans-Investoren, dass sie die Auswirkungen eines (kontrafaktischen) Szenarios ohne staatliche Unterstützung auf ihre Portfolios nie erleben werden. Grund, sich zur bislang weitestgehenden Unfallfreiheit zu beglückwünschen, besteht nicht.

Autoren: Daniela Englert und Akbar Ali In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar