Eine 360° Betrachtung von „E“, „S“ und „G“

Die Berücksichtigung von Umwelt-, Sozial- und Governance-Faktoren kann das Risiko-Rendite-Profil eines Portfolios verbessern. Haben diese drei Faktoren jedoch die gleiche Bedeutung, wenn es darum geht, das Risiko zu verringern? Die Anwendung eines Matrixansatzes kann Einblicke geben.

Die Welt wird immer rastloser. Veränderung und Unsicherheit scheinen die einzigen Konstanten zu sein, die eine wachsende Anzahl von Investoren dazu veranlassen, eine nachhaltige Perspektive einzunehmen und ihr Geld in Unternehmen zu stecken, die Rendite erzielen und gleichzeitig verantwortungsbewusst handeln. ESG-Investitionen sind keineswegs ein neues Phänomen, sie werden jedoch zunehmend zum Mainstream und verändern damit die Art und Weise, wie Anlageprofis investieren.

Angesichts der allgegenwärtigen Klimadiskussionen erinnert der Begriff „ESG“ heutzutage viele an Umweltfragen wie den Klimawandel und die Ressourcenknappheit. Dies sind wichtige Elemente der ESG, aber der Begriff bedeutet so viel mehr. Er behandelt soziale Themen wie die Arbeitspraktiken eines Unternehmens, den Umgang mit Mitarbeitern und Zulieferern und die Datensicherheit. Er befasst sich mit Governance-Fragen wie der Vielfalt bei der Zusammensetzung der Verwaltungsräte, der Vergütung von Führungskräften und der Geschäftsethik.

Immer mehr haben institutionelle Anleger die Verbindung zwischen der Beachtung der ESG-Faktoren eines Unternehmens und seiner Performance hergestellt. Mehrere Studien bestätigen, dass es nicht nur darum geht, das Richtige zu tun und gesetzeskonform zu sein, sondern dass es auch finanziell von Vorteil ist, wenn die richtigen ESG-Richtlinien vorhanden sind. Unternehmen mit nachhaltigen Praktiken übertreffen langfristig tendenziell diejenigen, die ESG-Überlegungen nicht in ihr Geschäftsmodell integriert haben.

Materialität zählt

Investoren sehen sich einer Fülle von Daten und Faktoren gegenüber, die unter der Überschrift ESG berücksichtigt werden können. Während einige dieser Faktoren für die Performance eines bestimmten Unternehmens wichtig sein können, sind es andere nicht. Die relative Bedeutung von ESG-Faktoren variiert von Branche zu Branche, von Unternehmen zu Unternehmen und von Land zu Land. Beispielsweise können Wasserverschmutzung und Arbeitsrechte für einen Hersteller von zentraler Bedeutung sein, während das Hauptproblem für einen Softwareanbieter der Datenschutz sein kann. Das Verständnis der Wesentlichkeit von ESG-Faktoren ist entscheidend für die Analyse des ESG-Profils und der Position des Unternehmens im Hinblick auf Risiken und Chancen. Standardauswertungen sind hier nur wenig hilfreich und die Aufbereitung der erhobenen Daten muss an die Integration in den Anlageprozess angepasst sein. Anstatt also einen einheitlichen Ansatz zu verfolgen, sollte ein verantwortungsbewusster Investor darauf abzielen, ein ESG-Analyserahmenwerk zu entwickeln, das für ein Unternehmen und dessen Rentabilität spezifisch oder wirklich wesentlich ist. Bei Nordea Asset Management (NAM) ist die ESG-Integration ein wesentlicher Bestandteil der nachhaltigen Investmentstrategien.

Flexibilität ist der Schlüssel

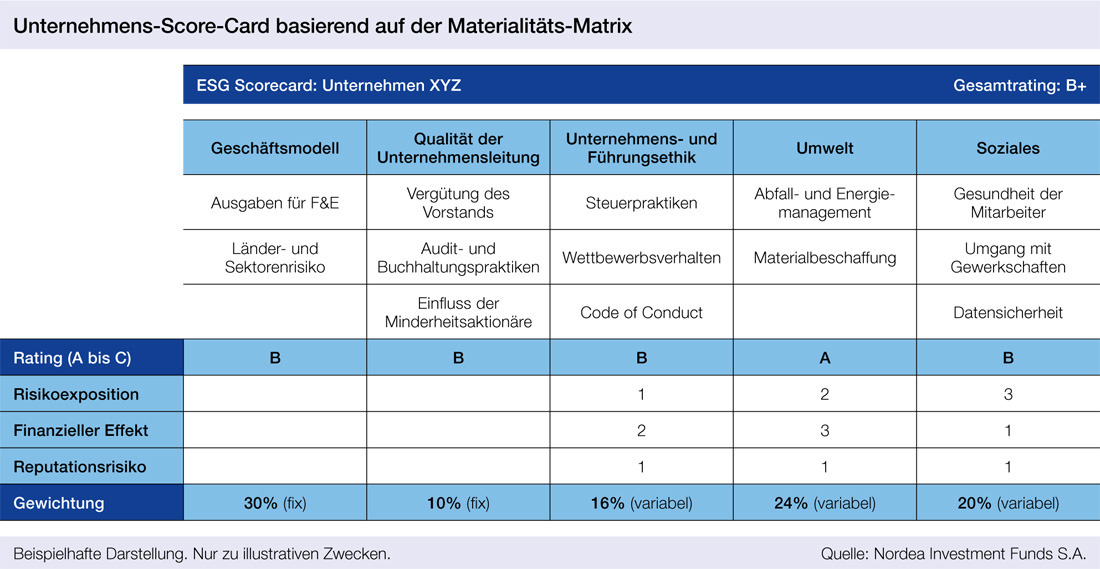

Um eine möglichst umfassende Beurteilung eines Unternehmens zu ermöglichen, erstellt NAM eine sogenannte „Wesentlichkeits-Matrix“, die unternehmens- und branchenspezifische Risiken berücksichtigt und sich ausschließlich auf materielle Sachverhalte konzentriert. Das Rückgrat dieser Matrix besteht aus fünf verschiedenen Säulen. Die Gewichtung der Säulen unterscheidet sich aufgrund ihrer Bedeutung für das jeweilige Unternehmen.

Die wichtigste Säule ist das „Geschäftsmodell“. Sie hat stets eine feste Gesamtgewichtung von 30 Prozent. Um das Aufwärtspotenzial einer Aktie zu bewerten, suchen wir nach ihren langfristigen Nachhaltigkeitsherausforderungen, von denen erwartet wird, dass sie in Zukunft die Nachfrage nach Lösungen wecken. Wir bewerten auch das Umsatzrisiko des Unternehmens in Bezug auf positive nachhaltige Beiträge und seine Innovationsfähigkeit, die sich zum Beispiel in den F&E-Ausgaben für nachhaltige Lösungen widerspiegelt. Wenn wir verstehen, wie ein Unternehmen auf Nachhaltigkeitstrends reagiert, können wir nicht nur den aktuellen Stand betrachten, sondern auch vorwärtsgerichtete Einblicke in künftige Risiken und Chancen gewinnen. Wir glauben, dass dieser Ansatz ein starkes Unterscheidungsmerkmal in einer Welt ist, in der die meisten ESG-Ratings rückwärtsblickend sind.

„Qualität der Unternehmensleitung“ ist die zweite Säule mit einer festen Gewichtung von zehn Prozent. Hierbei untersuchen wir unter anderem die Unabhängigkeit der Verwaltungsratsstruktur, die Vollständigkeit der Corporate-Governance-Richtlinien und -Praktiken sowie den Grad und die Transparenz des ESG-Engagements. Was tut das Unternehmen, um nachhaltig zu sein und wie berichtet es darüber in der Breite und Tiefe?

Die drei verbleibenden Säulen – sie betreffen die herkömmlichen ESG-Bereiche – „Unternehmens- und Führungsethik“ (zum Beispiel Whistleblower-Funktionen, Verhaltenskodex, Mitarbeiterschulung), „Umwelt“ (Energieeffizienz, Abfall- und Gefahrstoffmanagement und so weiter) und „Soziales“ (zum Beispiel Arbeitsmanagement, Humankapital, Management der Lieferketten) haben variable Gewichte. Diese basieren auf ihrer relativen Bedeutung für das Unternehmen und sind abhängig von ihrer jeweiligen Risikoexposition, ihren potenziellen finanziellen Auswirkungen und ihrem immanenten Reputationsrisiko.

Eine 360-Grad-Bewertung zur Risikominimierung

Um das Problem der Mängel und Lücken bei ESG-Daten anzugehen, verwendet unser RI-Team zahlreiche Quellen für ESG-Informationen. Diese reichen von verschiedenen Datenanbietern über Hochschulen, externe Sachverständige und NROs. Nicht zuletzt sind es die Unternehmen selbst, die uns die wichtigsten Informationen aus erster Hand liefern. Darum wird unsere ESG-Analyse in der Regel durch Treffen mit Unternehmensvertretern, Firmenbesuchen und Untersuchungen vor Ort unterstützt.

Die Analyse führt zu einem internen ESG-Score (A?/?B?/?C). In enger Zusammenarbeit erstellt das Mitglied des RI-Teams gemeinsam mit dem Portfoliomanager eine 360-Grad-Evaluierung eines Unternehmens. Dabei fließen beide Sichtweisen, sowohl die traditionelle Finanzanalyse als auch das Nachhaltigkeits-Scoring, gleichermaßen in die Bewertung ein. Bei der Bewertung der drei ESG-Dimensionen und der Einschätzung ihrer jeweiligen Auswirkungen auf das Risikoprofil eines Unternehmen führt ein „One-Size-Fits-All“ Ansatz nicht zum gewünschten Erfolg. Stattdessen kann durch die intensive Interaktion zwischen zwei Teams mit unterschiedlichen Herangehensweisen an eine Aktie und durch die flexible Gewichtung von E, S und G in einer Wesentlichkeits-Matrix das Gesamtrisiko eines Unternehmens deutlich genauer bewerten werden. Dies ist für uns ein signifikanter Mehrwert der echten ESG-Integration.

Attraktiv sind Unternehmen mit dem höchsten ESG-Verbesserungspotenzial

Interview mit François Passant, Global Head of Marketing and Business Management, Nordea Asset Management

Wie messen Sie Nachhaltigkeit?

Um möglichst gut einzuschätzen, wie sehr ein Unternehmen unseren Nachhaltigkeitskriterien entspricht, hat das Nordea Responsible Investment Team für unsere STARS Fonds ein hauseigenes ESG-Analysemodell entwickelt, das auf der systematischen Analyse materieller Nachhaltigkeitschancen und -risiken eines Unternehmens basiert. Das Team arbeitet dabei nur ergänzend mit externen Daten. Die ESG-Analysten verbringen daher viel Zeit damit, die Unternehmen zu besuchen oder mit ihnen im regelmäßigen Dialog zu stehen, um Informationen aus erster Hand zu sammeln. Die große Herausforderung besteht im Grunde genommen darin, über die herkömmlichen verfügbaren Daten hinauszusehen und sich ein eigenes, möglichst aktuelles und ungetrübtes Bild zu machen. Das Ergebnis dieser gründlichen Analyse ist ein proprietäres Rating von A bis C, das unseren Portfoliomanagern eine konkrete Einschätzung des Unternehmens im Hinblick auf die ESG-Kriterien gibt.

Ist es besser, einen oder mehrere ESG-Datenanbieter zu nutzen?

Wer als verantwortungsbewusster Investor auftreten möchte, benötigt ein unabhängiges ESG-Research. Unser 2009 gegründetes Responsible Investment Team hat zu diesem Zweck über die Jahre eine ESG-Datenbank aufgebaut. Sie bildet die Basis unserer unabhängigen ESG-Ratings und stellt sicher, dass wir nur in Unternehmen investieren, die unsere hohen ESG-Standards erfüllen.

Der Input für unser ESG-Analysemodell stammt unter anderem von verschiedenen, spezialisierten Anbietern und wird durch Interaktionen mit NGOs, Wissenschaftlern oder Fachexperten vervollständigt. Man muss hierbei allerdings vorsichtig sein. ESG-Daten sind von Natur aus fehlerhaft, da sie rückwärtsgerichtet und manchmal auch voreingenommen sind.

Durch die Verwendung verschiedener Anbieter und die Nutzung ihrer jeweiligen Stärken kann eine genauere Vorstellung von einem Unternehmen gewonnen werden. Einige Anbieter sind beispielsweise auf Menschenrechte spezialisierter, während andere Aspekte der Lieferkette besser abdecken.

Außerdem sind die Bewertungsmethoden nicht einheitlich. Zum Beispiel sind die ESG-Scores von MSCI und Sustainalytics – zwei der bekanntesten Anbieter von ESG-Daten – nur mit etwa 0,5 korreliert. Es ist für uns daher wichtig, externe ESG-Daten und Ratings mit eigenen Recherchen und Interaktionen mit dem Unternehmen selbst zu überlagern, um eine eigene, differenziertere und vorausschauende Sicht auf die ESG-Positionierung eines Unternehmens zu erhalten.

Sind nachhaltige Anlagen zu teuer?

Die Sensibilisierung der Investoren für nachhaltige Anlagen kann natürlich dazu führen, dass die Nachfrage nach jenen Unternehmen steigt, die in diesem Bereich führend sind. Dies kann sicher auch zu steigenden Aktienkursen und höheren Bewertungen führen. Wir sind uns dessen aber sehr wohl bewusst. Durch die vollkommene ESG-Integration in unseren Investmentprozess betrachten wir neben der reinen ESG-Analyse daher auch die fundamentalen Gesichtspunkte des Unternehmens. Wir haben natürlich auch „Best ESG-Performers“ in unseren Portflios. Aber vor allem suchen wir Unternehmen, die erst auf dem Weg dorthin sind. So investieren wir oft in Titel mit einem in-house ESG-Rating von „B“ oder „B+“. Das sind in unseren Augen jene, die das höchste ESG-Verbesserungspotenzial besitzen. Indem wir dann mit ihnen durch Engagement in einen intensiven Dialog treten, versuchen wir ihnen dabei zu helfen, ihr Nachhaltigkeitspotenzial weiter zu erschließen und damit auch ihre Performance zu verbessern.

Wann kostet Nachhaltigkeit Performance?

NICHT in Nachhaltigkeit zu investieren, kann Performance kosten. Es braucht eine langfristige Sichtweise, denn einige Nachhaltigkeitsrisiken zeigen sich erst in fernerer Zukunft, während nachhaltige Initiativen kurz- bis mittelfristig die Betriebskosten erhöhen können.

Unternehmen, die in Nachhaltigkeit investieren, erscheinen daher möglicherweise aus finanzieller Sicht kurzfristig weniger attraktiv. Eine weitsichtige Unternehmensführung zum Beispiel in Hinblick auf die sich verändernden Klimaschutz-Regularien, die wachsende Ressourcenknappheit oder das Entstehen neuer Nachhaltigkeits-Megatrends trägt aber entscheidend zu einer auf Dauer positiven Entwicklung bei.

Schlagworte: Nachhaltigkeit/ESG-konformes Investieren

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar