Harte Besteuerung der Alterseinkünfte

Dekade im Rückblick: Zehn Jahre institutionelle Kapitalanlage, zehn Jahre Krisenmanagement und zehn Jahrgänge portfolio institutionell: Langweilig war es nie! Erst recht nicht 2005.

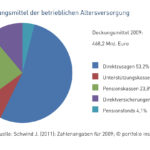

Betriebsrenten haben in Deutschland Tradition. Ihrer Wiederbelebung im Jahr 2002 folgte jedoch bereits 2005 ein erheblicher Dämpfer. Heute steuert die betriebliche Altersversorgung (bAV) zwar nur vier Prozent der Alterseinkünfte in Deutschland bei. Dennoch gab es in den vergangenen zehn Jahren einen erheblichen Aufschwung. Die Frischzellenkur begann so richtig ab dem Jahr 2002 zu wirken, als Arbeitnehmern ein Rechtsanspruch auf Entgeltumwandlung eingeräumt wurde, wenn sie bis zu vier Prozent des Bruttogehalts in eine Rente bei einer Pensionskasse oder einem Pensionsfonds umwandeln (Paragraf 3 Nr. 63 EStG – alt). Es ist nur noch eine Fußnote der Geschichte, dass damals 19 Lebensversicherer auf die Barrikaden gingen und sogar das Bundesverfassungsgericht anriefen, weil der Direktversicherung dieses Entgeltumwandlungsprivileg vorenthalten wurde. Viele Lebensversicherer gründeten sogar eilig eigene Pensionskassen, um vom vermeintlich größeren bAV-Kuchen ein dickes Stück abzubekommen.

Erst 2005 beruhigten sich die Gemüter. Das Neujahr in Kraft gesetzte Alterseinkünftegesetz hob auch die Direktversicherung in den Rang der steuerlich geförderten bAV-Wege nach Paragraf 3 Nr. 63 EStG. Dafür mussten aber alle Betriebsrenten wie die meisten anderen Altersvorsorgeprodukte eine andere Kröte schlucken: Die Besteuerung erfolgt seither nachgelagert, also erst in der Auszahlungsphase, dann aber zu 100 Prozent (nach Paragraf 22 Nr. 5 EStG). Auch das langjährige Steuerprivileg der Lebensversicherung wurde mit diesem Gesetz beschnitten. Beiträge sind seit 2005 nicht mehr steuerlich absetzbar und die Erträge von kapitalbildenden Lebensversicherungen nur noch zur Hälfte steuerfrei (Halbeinkünfteverfahren).

Das Alterseinkünftegesetz berührte damit auch Arbeitnehmer, die bereits vor 2005 eine Direktversicherung abgeschlossen hatten und sich für eine Pauschalbesteuerung der Beiträge in Höhe von 20 Prozent (nach Paragraf 40b EStG – alt) entschieden hatten. Dafür sollte die Versicherung im Alter steuerfrei ausgezahlt werden. Sie konnten bis Mitte 2005 auf die neue Förderung umsteigen, bei der auf Besteuerung der Beiträge komplett verzichtet wird, im Alter jedoch die volle Besteuerung kommt.

Beide Förderwege passen nicht zueinander: Bei der alten Form war freie Vererbbarkeit erlaubt, es wurden jedoch nur Entgeltumwandlungen bis zu 1.752 Euro pro Jahr gefördert. Die bis heute gültige Novellierung von 2005 erhöhte zwar die Förderung auf inzwischen 2.688 Euro pro Jahr (Stand 2012), lässt die Vererbung aber nur für Ehepartner und Kinder zu.

_Die bAV ist ein Steuerthema

Zugleich bedeutete das Alterseinkünftegesetz 2005 die Geburtsstunde eines ganz neuen Altersvorsorgeproduktes: der Basisrente, nach ihrem Erfinder auch Rürup-Rente genannt. Sie war vor allem zur Förderung der Altersvorsorge von Selbstständigen gedacht, ist aber nicht auf diesen Kreis beschränkt. Auch hier werden die Auszahlungen voll besteuert – mit Übergangsfristen bis zum Jahr 2040. Gleichzeitig werden die Beiträge von der Steuer freigestellt. Im Jahr 2005 waren dies 60 Prozent der Beiträge, maximal 20.000 Euro pro Jahr, heute liegt der Satz bei 74 Prozent. Allerdings dürfen diese Leibrenten weder vererbt, übertragen, beliehen noch veräußert oder kapitalisiert werden. Außerdem war die Auszahlung erst ab 60 Jahren erlaubt, bei Neuabschlüssen 2012 ab 62. Sonst gibt es keine Förderung. Weiterer Nachteil für Unternehmer: Von der Förderung wird ein fiktiver Beitrag zur gesetzlichen Rentenversicherung abgezogen, der für den Gewinn zu zahlen wäre. In der Rentenphase muss der Anleger nach heutigem Recht keinen SV-Beitrag zahlen.

Ob das bis in alle Ewigkeit so bleibt, ist fraglich. Zur Erinnerung: Der Gesetzgeber hat 2004 bei der Auszahlung von Betriebsrenten die Verdopplung der SV-Beiträge verfügt – auch bei Bestandsverträgen. Seither müssen gesetzlich krankenversicherte Rentner den vollen Beitragssatz für die Kranken- und Pflegeversicherung auf Versorgungsbezüge zahlen (früher: halber Beitragssatz). Und das Jahr 2005 klang auch mit einer weiteren Hiobsbotschaft für die Lebensversicherer aus: Zum 1. Januar 2006 wurden Unisextarife bei Riester-Rentenversicherungen Pflicht. Dieses Thema beschäftigt die Branche nach einem EuGH-Urteil von 2011 nun wieder, denn ab Weihnachten gelten Unisextarife auch im Neugeschäft der gesamten Personenversicherung samt bAV.

portfolio institutionell, 16.04.2012

Autoren: Detlef Pohl In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar