Investoreninterview: BVK treibt die Diversifikation auf die Spitze

In der Februar-Ausgabe haben wir eine Serie eingeläutet, die sich dem mannigfaltigen Thema „Diversifikation“ widmet. Im zweiten Teil dreht sich nun alles um die Bayerische Versorgungskammer (BVK). Die Münchner diversifizieren seit Jahren peu à peu in neue Anlageklassen, die für manchen Investor exotischen Charakter haben.

Jörg Bauhofer (Leiter Kapitalanlagecontrolling) und Anselm Wagner (Abteilungsleiter Aktien und alternative Investments) von der BVK im Gespräch mit Tobias Bürger

Meine Herren, die BVK hat ihre Kapitalanlagen in den vergangenen Jahren schrittweise um weitere Asset-Klassen ergänzt. Und auch andere institutionelle Investoren setzen alle Hebel in Bewegung, um die Gewichte zu verschieben. Geht Diversifikation heute im Niedrigzinsumfeld Ihrer Einschätzung nach anders als früher?

Jörg Bauhofer: Ich würde die Frage eher so formulieren: Ist die Notwendigkeit für Diversifikation eine andere als früher?

Wie lautet Ihre Antwort?

Bauhofer: Wenn wir zurück in die Vergangenheit blicken, sagen wir zehn bis 15 Jahre, hatten wir mit unserem großen Bestand an Zinspapieren und unserem damaligen Immobiliendirektbestand kein Problem, unsere Verpflichtungen zu erfüllen. Wir hatten seinerzeit überwiegend Papiere mit Gewährträgerhaftung im Bestand, somit eine hohe Sicherheit, und der Zins war auskömmlich. Unsere damalige Diversifizierung hatte vereinfacht gesagt den Zweck, Zusatzerträge zu generieren.

Es ging nicht primär darum, die Zinsabhängigkeit zu reduzieren, wie wir das heute machen müssen. In der Gegenwart hingegen besteht das Erfordernis, die Kapitalanlagen zu diversifizieren, um die Passivseite weiterhin mit größtmöglicher Wahrscheinlichkeit zu bedecken. Genau das ist unser Ziel. Wir wollen unseren Verpflichtungen nachkommen. Und alleine mit der Zinsanlage ist das Ziel nicht mehr zu erreichen. Somit besteht die Notwendigkeit zu diversifizieren.

Bitte nennen Sie mir Ihren aktuellen Kapitalanlagebestand.

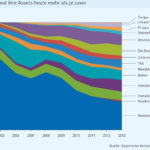

Bauhofer: Zum Jahresende 2014 hatten wir ein Anlagevermögen von rund 71 Milliarden Euro auf Marktwertbasis. Und davon waren rund 60 Prozent festverzinslichen Anlagen dem Direktbestand zugeordnet. Zwölf Prozent entfielen auf Immobilien, aufgeteilt in den Direktbestand und Immobilienspezialfonds sowie Reits und Immobiliendachfonds. 28 Prozent sind in Wertpapierspezialfonds investiert.

Der Rentendirektbestand ist demnach innerhalb der vergangenen zehn Jahre um über 20 Prozentpunkte abgeschmolzen. Wo sehen Sie in jüngerer Zeit Verschiebungen?

Bauhofer: Die konkret vorgenommenen Umschichtungen zulasten des festverzinslichen Bestandes erfolgten überwiegend in unsere breit diversifizierten Masterfonds sowie in einem geringen Umfang in Immobilien, die wir im Direktbestand halten.

Sie geben also die Verwaltung für die Fondsmandate in fremde Hände. Warum?

Anselm Wagner: Dafür gibt es verschiedene Gründe. Als Investor stehen Sie immer vor der Entscheidung, die Leistungen entweder selbst zu machen oder sie von externer Seite einzukaufen. Und die Versorgungskammer hat sich bewusst für das Einkaufen entschieden.

Warum ist das so?

Wagner: Zum einen suchen wir natürlich weltweit für unsere Anlagen die am besten geeigneten Manager, die auch vor Ort präsent sind. Das sehen wir als wichtigen Aspekt. Wir als BVK können natürlich auf globaler Ebene keine eigenen Einheiten an verschiedenen Orten aufbauen, das funktioniert nicht. Die Leistungen müssen wir also einkaufen. Darüber hinaus besteht aufseiten der Asset Manager ein Gehaltsniveau, das die BVK als öffentlich-rechtliches Haus vor Herausforderungen stellen würde.

Und der dritte Aspekt, der auch sehr wichtig für uns ist: Externe Manager sind für uns flexibel und relativ leicht austauschbar. Wenn wir unzufrieden sind mit der Leistung oder andere Schwerpunkte setzen, können wir sie austauschen oder ein neues Mandat vergeben. Wenn wir diese ganzen Ressourcen intern aufbauen würden, wären wir nicht so flexibel.

Sie diversifizieren in neue Anlageklassen, die für manche Kapitalsammelstelle in Deutschland exotischen Charakter haben. Der Aufbau des erforderlichen Know-hows würde intern viel Zeit verschlingen.

Wagner: Ja, natürlich. Wenn Sie die Expertise extern einkaufen, haben Sie diese natürlich sofort verfügbar. Würden Sie die Expertise intern aufbauen, bräuchten Sie mehrere Jahre dafür. Nachdem wir in dieser Hinsicht Erfahrungen gesammelt haben – sagen wir nach vier, fünf Jahren – kündigen wir den Externen die Mandate aber nicht. Vielmehr behalten wir die externen Partner und überwachen ihre Performance intensiv.

Die BVK ist inzwischen sehr breit diversifiziert. Ist Ihre Diversifikation ausgereizt?

Wagner: Ja, wir sind der Meinung, dass sie ausreichend ist. Ich beziehe mich dabei nicht nur auf die alternativen Anlagen, sondern betrachte das gesamte Portfolio. In dem Sinne brauchen wir keine weiteren neuen Anlagefelder. Aber wir diversifizieren durchaus noch innerhalb der verschiedenen Anlageklassen, nur dass man das nach außen hin weniger wahrnimmt.

Was machen Sie genau?

Wagner: Wir diversifizieren zum Beispiel regional weiter. Und wir erkunden Sektoren, die wir bisher nicht angestrebt oder gezielt gemieden haben. Aber die Grunddiversifikation, die nach außen bekannt ist und der wir in den letzten zwölf Jahren zahlreiche neue Anlageklassen beigemischt haben, ist soweit gut aufgestellt. Da brauchen wir nichts Weiteres.

Die BVK ist indirekt nach dem VAG reguliert. Inwieweit limitiert Sie die 35-prozentige Risikokapitalquote?

Wagner: Die Risikokapitalquote limitiert uns natürlich. Wir können nicht mehr machen als in diese Quote reinpasst, und damit sind uns natürlich Grenzen gesetzt. Eine Asset-Allokation, wie sie zum Beispiel US-Universitätsstiftungen wie Harvard oder Yale haben, ist für uns regulatorisch nicht machbar.

Haben Sie die 25 Prozent Immobilienquote ausgeschöpft?

Wagner: Nein, noch nicht, aber wir streben an, den Anteil an Immobilieninvestments im Portfolio über die nächsten Jahre weiter auszubauen.

Die Kapitalanlagestruktur unterscheidet sich von Investor zu Investor. Welche Assets bieten aus Ihrer Sicht grundsätzlich noch echte Diversifikationen, wenn man einmal davon absieht, dass es immer darauf ankommt, welche Kapitalanlagen bereits vorhanden sind.

Wagner: Für uns stellt sich die Frage natürlich ganz anders als bei einem Investor, der vielleicht nur Aktien und eine Direktanlage im Rentenbereich hat. Für einen Lebensversicherer, der nur zwei Prozent Aktien hat, würde zum Beispiel eine höhere Aktienquote enorm viel Diversifikation bieten. Wir haben in der jüngeren Vergangenheit das Thema der Real- und Infrastrukturkredite stark ausgebaut und vergeben vermehrt Kommunaldarlehen.

Ob ein Investor diese Themen in die Kapitalanlage mit aufnimmt, muss aber jeder individuell für sich entscheiden. Pauschal auf alle Investoren kann man das so nicht anwenden. Letztendlich müssen auch noch die regulatorischen Gegebenheiten in die Beurteilung mit einfließen.

Gibt es möglicherweise noch eine Anlageklasse, in die Sie diversifizieren würden, es aber nicht können?

Wagner: Es gibt im alternativen Bereich theoretisch Anlagefelder, die man noch erschließen kann, aber wir müssen dabei Folgendes berücksichtigen: Es gibt zwei Aspekte, zum einen das verfügbare Investitionsvolumen am Markt. Wie viel können wir platzieren? Das ist für uns eine sehr kritische Frage, denn für die Versorgungskammer kommen nur Anlageklassen infrage, bei denen wir mindestens eine Milliarde Euro sinnvoll platzieren können. Damit scheiden viele Asset-Klassen aus.

Der zweite Aspekt, der hier auch hineinspielt, ist, dass wir externe Partner dauerhaft mandatieren wollen. Insofern braucht man als Investor natürlich ausreichend Kandidaten am Markt, die aber auch über eine ausreichende Erfahrung verfügen müssen. Es muss beides gegeben sein, dass eine Anlageklasse für uns überhaupt in Betracht kommt. Und dann ist es auch so, dass manche Anlageklassen sehr komplex sind und für viele Investoren aufgrund mangelnder Expertise nicht in Betracht kommen.

Bauhofer: Wie wir ausgeführt haben, sind wir schon stark diversifiziert. Ein wichtiges Thema ist dann eher die Regulierung. Wenn wir an die besagte 35-prozentige Risikokapitalgröße stoßen, haben wir ein Problem in den Asset-Klassen, in die wir eigentlich gern mehr investieren würden. Dann müssen wir prüfen, ob wir einzelne Asset-Klassen reduzieren, um andere, die wir dann attraktiver finden, wiederum stärker zu gewichten.

Solvency II steht vor der Tür. Und die Anlageverordnung wurde überarbeitet. Wirken sich diese Regulierungsprojekte auf Sie aus?

Bauhofer: Solvency II trifft bei uns nicht zu. Die Anlageverordnung fällt eigentlich für die Wettbewerbsversicherer mit Solvency II weg. Gleichwohl wird sie für uns weiterhin gelten. In der von Ihnen angesprochenen Neufassung wird die Risikoquote unverändert bei 35 Prozent bleiben.

Wie werden eigentlich Alternatives im Gesamtportfolio der BVK eingebettet? Ist es ein rein quantitativer Ansatz, ein Modell, oder ist vielleicht auch eine Portion Bauchgefühl mit im Spiel?

Bauhofer: Bauchgefühl ist hier sicherlich eher nicht gefragt. Wir schauen uns zunächst mal die ökonomischen und organisatorischen Rahmenbedingungen an. Herr Wagner hat es schon ausgeführt, dass wir hier zumindest die einzelnen Manager, die wir mandatieren, auch betreuen und eben auch monitoren wollen. Das heißt, wir müssen in der Lage sein, die Asset-Klassen zu verstehen und die Aktivitäten der externen Manager nachvollziehen zu können. Und das Zweite ist die Größenordnung, in der wir investieren können. Das sind die Rahmenbedingungen, die erfüllt sein müssen, bevor wir neue Anlagen berücksichtigen, die in unser quantitatives Modell, mit dem wir die Portfoliooptimierung durchführen, einfließen.

Welche Rahmenbedingungen muss ich noch kennen?

Bauhofer: Wir investieren in der Regel mindestens 1,5 Prozent, das entspricht in etwa der bereits erwähnten Milliarde. Und dann muss man natürlich auch schauen, was wir maximal managen können. Es kann auch vorkommen, dass das Marktvolumen auf absehbare Zeit nicht mehr als zwei Prozent hergibt. Insofern muss in die Optimierung eine Begrenzung einbezogen werden. Letztendlich mündet das wieder im Thema Risikokapitalquote. Wir müssen mit der 35-Prozent-Quote in den Fondsanlagen sicherstellen, dass wir unter ALM-Gesichtspunkten eine sinnvolle Allokation aus Risiko und Ertrag bekommen. Und wir blicken natürlich zusätzlich auf die Eigenschaften von weniger liquiden und illiquiden Asset-Klassen. Das sind ebenfalls Themen, die in dieses Modell mit einfließen.

Es handelt sich dabei also nicht nur um eine reine Risiko-Ertrags-Parameter-Betrachtung?

Bauhofer: Ganz und gar nicht, sondern es fließen weitere Überlegungen mit ein. Wir berechnen verschiedene Effizienzlinien mit unterschiedlichen Fondsquoten. Sie müssen wissen, dass wir das im Gesamtkontext mit der Direktanlage und mit unserer Passivseite betrachten, und zwar für jedes unserer Versorgungswerke. Und wir versuchen, optimale Portfolien zu finden, die in unterschiedlichen Zeiträumen und in möglichst vielen Szenarien eine Bedeckung der Verbindlichkeiten sicherstellen. Im kurzfristigen Zeitraum haben wir die Möglichkeit, im Rahmen von taktischen Bandbreiten interessante Opportunitäten an den Märkten zu nutzen.

Werden Sie traditionelle Assets aus dem Portfolio entfernen, wenn das Niedrigrenditeumfeld anhält?

Wagner: Vollständig wird sicherlich nichts aus dem Portfolio genommen. Wenn wir neue Themen beimischen, geht das zulasten der klassischen Direktanlage. Unser Ziel besteht darin, diesen großen Sockel weiter abzubauen und weniger abhängig von der klassischen Direktanlage zu werden. Aber das braucht Zeit.

Worin besteht der Reiz illiquider Anlagen?

Wagner: Für uns besteht ein großer Reiz, in diese Segmente zu gehen, weil wir es uns schlicht erlauben können, diese Illiquidität zu tragen. Denn wir verzeichnen für die meisten Versorgungswerke ein ungebrochenes Kapitalanlagewachstum und verfügen über eine üppige Liquidität. Deshalb können wir uns in Segmenten engagieren, in die nicht jeder Investor gehen kann. Für illiquide Anlagen muss man als Investor natürlich gewisse Voraussetzungen mitbringen.

Eine klassische illiquide Anlage, die sehr weit verbreitet ist in Deutschland, ist beispielsweise die Immobilie. Die allermeisten Investoren in Deutschland sind bereits in dieser Anlageklasse vertreten. Grundsätzlich ist Illiquidität eine Eigenschaft von Immobilien, und mit dieser Eigenschaft muss man umgehen können. Ein Investor muss eine gewisse Langfristigkeit mitbringen bei dieser und anderen illiquiden Anlageformen. Er muss demnach in seiner Liquiditätsplanung berücksichtigen, dass sie nicht sehr fungibel sind.

Bilanziell besteht der Vorteil darin, dass der Wertansatz nicht besonders schwankt. Wobei man natürlich sagen muss: Wenn man eine Masterfondsstruktur hat, wie die BVK-Versorgungswerke, und in diesem Masterfonds verschiedene Asset-Klassen bündelt, dann ist die Schwankung nicht mehr ganz so kritisch für die Bilanz zu sehen. Das reguliert sich dann. Was viele Investoren aber meines Erachtens unterschätzen, ist das faktische Schwankungsrisiko der illiquiden Anlageklassen.

Wie meinen Sie das?

Wagner: Stellen Sie sich vor, Sie sind gezwungen, die eigentlich langfristig investierten Assets zu verkaufen. Dann haben Sie sehr wohl Schwankungen. Das ist eine Frage der Stimmung und des Pricings am Sekundärmarkt in dem Moment, an dem Sie verkaufen müssen. Es kann passieren, dass Sie die Assets dann gar nicht oder nur mit sehr hohen Abschlägen veräußern können. Dementsprechend müssen Sie einfach einen langen Atem mitbringen, damit Sie die Anlage auch tatsächlich halten können. Das ist ganz wichtig aus meiner Sicht.

An welche Segmente denken Sie dabei?

Wagner: An alle Anlageklassen, bei denen Sie lange Kapitalzusagen machen, sei es Private Equity, Infrastruktur oder auch Waldinvestments und natürlich den Bereich Erneuerbare Energien. Dabei handelt es sich um Anlagen, die laufen zehn, 15 Jahre, Erneuerbare Energien teilweise 20 Jahre. Das Geld ist dann natürlich entsprechend lange gebunden. Um im Notfall an das Geld heranzukommen, müssen Sie einen Käufer finden. In der Regel muss das Ziel daher darin bestehen, dass Sie es durchhalten bis zum Schluss. Das ist natürlich nicht für jeden Investor geeignet.

Wächst mit der zunehmenden Anzahl der Asset-Klassen aus Ihrer Sicht die Gefahr, sich zu verzetteln?

Wagner: Wir haben die bestehenden Anlagen nicht auf einen Schlag beigemischt, sondern Schritt für Schritt aufgebaut. Und wir haben das Vorhaben begleitet durch einen Personalaufbau.

Das bedeutet: Wir haben systematisch auch unser internes Team gestärkt, die Anzahl der Mitarbeiter erhöht, um genügend Manpower zu haben. Und das ist meines Erachtens ganz wichtig, wenn man neue und vor allem langfristige Anlagefelder erkundet. Man braucht als Investor die Ressourcen, um diese Anlagen adäquat zu betreuen. Das ist ganz entscheidend.

Bei neuen Investmentthemen versuchen Sie, diese zunächst mit Hilfe von Dachfonds umzusetzen. Warum?

Wagner: Wir entscheiden für jede Anlageklasse individuell, wie der optimale Einstieg aussieht. Die Umsetzung über Dachfonds haben wir bei Hedgefonds und Private Equity zum Einstieg genutzt. Bei Private Equity ist es sinnvoll, beim Einstieg mit Dachfonds zu arbeiten, weil ein Private-Equity-Zielfonds von Natur aus nur relativ wenige Firmeninvestments hält im Vergleich zum Beispiel zu einem Aktienfonds. Mit einem Dachfonds erreichen wir eine breitere Streuung über die nicht börsennotierten Beteiligungen und minimieren so das Risiko.

Im Bereich Infrastrukturanlagen haben wir das anders gesehen und Zielfonds ausgewählt. Generell haben wir aber verschiedene Vorgehensweisen.

portfolio institutionell, Ausgabe 3/2015

Schlagworte: Versicherer

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar