Krypto-Bonds mit Bremsklötzchen

Inhaberschuldverschreibungen können Emittenten nun nicht mehr nur als papierhafte Urkunden begeben, sondern auch rein elektronisch. Möglich macht das in Deutschland das Gesetz über elektronische Wertpapiere, das nun durch entsprechende Marktinfrastrukturen Fahrt aufnimmt.

Deutschland und die EU arbeiten daran, den rechtlichen Rahmen für die Emission und den Handel von elektronischen und digitalen Wertpapieren zu setzen. Welche Technologien sich am Ende durchsetzen werden, scheint noch nicht festzustehen. Eins scheint jedoch klar: Die Wertpapierurkunde wird sukzessive abgelöst.

Beim Thema „Digital Assets“ denken viele vielleicht an Digitalisierung im Allgemeinen und Kryptowährungen im Besonderen. Damit liegt man zwar nicht falsch, trifft aber nur einen Teil der Wahrheit. Denn Digital Assets meint neben Bitcoin und seinen vielen tausend Nachahmer-Kryptowährungen eben auch: Wertpapiere, Fondsanteile und – vielleicht in nicht allzu ferner Zukunft: Aktien! Ermöglicht wird dies letztlich durch die Regulierung sowohl auf nationaler wie EU-Ebene. Doch eine Frage vorab sollte zunächst beantwortet werden: Was bezeichnet der Begriff Digital Assets eigentlich?

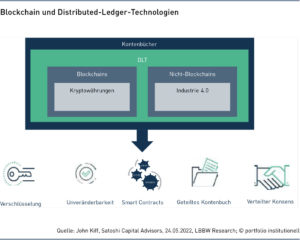

Um die Definition zu leisten, muss man erst einmal verstehen, dass Blockchain nicht gleich Bitcoin und auch die Blockchain-Technologie nur ein Teil der viel breiter angelegten Technologie verteilter, dezentraler Datenbanken ist – der sogenannten Distributed-Ledger-Technologie (DLT). Blockchain ist die in der Finanzindustrie derzeit am weitesten verbreitete DL-Technologie, daher werden die Begriffe Blockchain und DLT häufig synonym verwendet. Zum Beispiel definiert Hendrik König von Metzler Digital Assets Office bei B. Metzler seel. Sohn & Co. AG, den Begriff Digital Assets so: „Digital Assets lassen sich nach der deutschen Definition grob in Kryptowerte (Bitcoin & Co, Anmerkung der Redaktion) und Kryptowertpapiere unterscheiden. Bei Kryptowertpapieren handelt es sich um existierende Assets, die auf einer neuen Infrastruktur effizienter bereitgestellt werden können.“ Diese Infrastruktur wird mithilfe von kryptographischen Verfahren der Distributed-Ledger-Technologie oder Blockchain-Technolgie bereitgestellt, daher führen Instrumente, die auf dieser Basis erzeugt werden in der Regel auch den Zusatz „Krypto“ im Namen.

Deutsches Recht erschafft das Kryptowertpapier

Die DLT beziehungsweise Blockchain-Technologie gilt der deutschen Bundesregierung zufolge als eine „potenzielle neue Basistechnologie der Digitalisierung. Sie ermöglicht die technisch fälschungssichere Speicherung und Verarbeitung von Informationen, Werten und Rechten sowie deren Übertragung“, heißt es zum Beispiel in einem Monatsbericht des Bundesfinanzministeriums. Für die Speicherung, Verarbeitung und die Übertragung nutzt die Distributed-Ledger-Technologie Kryptographie. Daher spricht man bei Bitcoin & Co landläufig von Kryptowährungen oder – eine Formulierung, die die Regulierung zunehmend wählt – von Crypto Assets, zu Deutsch von „Kryptowerten“. Einen guten Überblick über die finanzmarktrelevanten Termini im Zusammenhang mit DLT liefert der deutsche Fondsverband BVI in seinem Kryptoleitfaden. Denn neben Kryptowerten als neu im Entstehen befindliche Asset-Klasse, die auch von professionellen Investoren mit zunehmendem Interesse betrachtet wird, tritt getrieben durch die Regulierung auf nationaler und europäischer Ebene auch ein neues Anwendungsfeld für DLT und Blockchain: das der Wertpapiere.

Regulatorischen Vorschub für die Distributed-Ledger-Technologie gab es bereits im vergangenen Jahr durch den deutschen Gesetzgeber. So ist es seit dem 10. Juni 2021 möglich, mittels DLT oder Blockchain erzeugte Security Token unter bestimmten Voraussetzungen als rechtlich anerkannte Wertpapiere zu emittieren. Das Ganze heißt dann Kryptowertpapier. Demnach hat ein sogenannter Security Token, der auf einer Blockchain oder anderem Distributed Ledger entsteht, unter bestimmten Voraussetzungen denselben Stellenwert wie eine in Form einer Urkunde begebene Inhaberschuldverschreibung. Das bestätigt auch Dr. Lars Röh, Rechtsanwalt für Kapitalmarktrecht und Partner der Berliner Kanzler Lindenpartners. „Nach dem Gesetz über elektronische Wertpapiere (eWpG) kann das Wertpapier als Token auf einer Blockchain begeben werden. Der Security Token ist rechtlich gesehen das Wertpapier.“ Jedoch habe das Gesetz zunächst nur für Inhaberschuldverschreibungen und Pfandbriefe Gültigkeit – „Namensschuldverschreibungen wurden explizit ausgenommen“, so Röh.

Das Kryptowertpapier muss nach dem deutschen Gesetz in ein Kryptowertpapierregister eingetragen sein und bei einer Verwahrstelle verwahrt werden. Die Bafin führt eine Liste der bisherigen Emissionen nach dem eWpG. Diese Liste ist auf der Bafin-Website einsehbar. Bisher zählt die Liste 15 Emissionen nach dem neuen Recht (Stand: 1. November 2022) mit entsprechender Isin. Erste Emittentin war Ende des vergangenen Jahres die Deka-Bank. Im April dieses Jahres folgte die Hauck Aufhäuser Lampe Privatbank mit einer Emission, ansonsten finden sich auf der Liste viele weit weniger bekannte Namen.

Darüber hinaus tat sich in diesem Jahr so einiges in Sachen Finanzmarktdigitalisierung: So ist seit kurzem auch die Emission von Fondsanteilen auf DLT-Basis möglich. Die Verordnung über Kryptofondsanteile trat zum 4. Juni 2022 in Kraft. Und das wird vermutlichnicht das Ende der Digitalisierung von Wertpapieren in Deutschland sein: Die Bundesregierung plant, hier federführend das Bundesfinanzministerium (BMF), ein so genanntes Zukunftsfinanzierungsgesetz: In seinen Eckpunkten dazu vom vergangenen Juni stellt das BMF in Aussicht: „Wir werden daher die Möglichkeit zur Emission elektronischer Wertpapiere auch auf Aktien ausweiten. Das Vorhaben, hierfür das Gesetz über elektronische Wertpapiere (eWpG) für Aktien zu öffnen, wollen wir daher im Zusammenhang mit dem Zukunftsfinanzierungsgesetz verwirklicht sehen.“ Ob Aktienemissionen auf der Blockchain tatsächlich bald kommen werden, ist unklar. Ein Referentenentwurf zum Gesetz steht noch aus.

Zwei Wege der elektronischen Umsetzung

Zurück zum bestehenden Recht. Nach dem Gesetz über elektronische Wertpapiere ist die Emission als Kryptowertpapier mittels DLT aber nur eine von zwei Möglichkeiten, ein elektronisches Wertpapier zu emittieren: Auch möglich ist die Emission über ein Zentralregister, weshalb das Papier dann den sperrigen Namen „Zentralregisterwertpapier“ führt. Ein solches Zentralregister für elektronische Wertpapiere hat jetzt Clearstream, der Zentralverwahrer der Gruppe Deutsche Börse, aufgesetzt. In einer Mitteilung vom 10. Oktober gibt Clearstream ihre ersten Emissionen auf ihrer Nachhandelsplattform D7 bekannt, die sie für die LBBW und Vontobel durchgeführt hat. Der Vorteil der elektronischen Emission in einem Zentralregister sei die Schnelligkeit: Wo deutsche Wertpapiere in der Vergangenheit als papierbasierte Globalurkunden emittiert und in einem Tresor bei einem zentralen Wertpapierverwahrer (wie der Clearstream, Anm. der Redaktion) verwahrt werden mussten, und der Prozess meist mehrere Tage in Anspruch nahm, sei durch das neue System nun die taggleiche Emission möglich. Das neue Angebot umfasst bisher Optionsscheine und Zertifikate. Weitere Anlageklassen und Länder seien „in Übereinstimmung mit den jeweiligen regulatorischen Rahmenbedingungen“ geplant.

Auf eine Anfrage von portfolio institutionell antwortete Clearstream im September, das seit Ende 2021 bestehende D7-Wertpapierregister für elektronische Wertpapiere ohne Papierurkunde könne als „digitaler Tresor“ bezeichnet werden und sei „jederzeit von überall einsehbar“. Neben der Schnelligkeit minimiere die elektronische Emission auch den Abgleichaufwand während des gesamten Lebenszyklus des Wertpapiers und somit ließen sich auch Kosten sparen: D7 „ebnet den Weg für eine taggleiche Emission, eine papierlose und automatisierte Verarbeitung über die gesamte Wertschöpfungskette der Wertpapiere hinweg und reduziert den Verwaltungsaufwand und die Kosten“, so Clearstream. Die elektronisch emittierten volldigitalen Wertpapiere sind an der Börse Frankfurt und der Börse Stuttgart bereits handelbar, teilt die Tochter der Deutschen Börse auf Nachfrage mit.

Wo sich die Clearstream also auf die Emission von Zertifikaten und Optionsscheinen konzentriert, die als Inhaberschuldverschreibungen emittiert werden, stellt die technologische Alternative dazu die Emission von Kryptowertpapieren dar. Denn in einem Zentralregister geführte elektronische Wertpapiere sind nach Lesart von Experten streng genommen etwas grundsätzlich anderes als die DLT-basierten Papiere: Zentral registrierte elektronische Wertpapiere sind „keine Digital Assets, sondern klassische Wertpapiere, die in dematerialisierter Form begeben werden“, konstatiert zum Beispiel Simon Seiter, Head of Digital Assets bei der Hauck Aufhäuser Lampe Privatbank AG. Umgekehrt gedreht basieren also (in einem Zentralregister geführte) elektronische Wertpapiere und ihre Krypto-Peers auf einer jeweils anderen Technologie. So hat die Zentralregisterführung der Clearstream Marktexperten zufolge nichts mit der Distributed-Ledger-Technolgie zu tun.

Die Clearstream selbst scheint hier aber einen Schritt weiter. Fragt man bei dem Zentralverwahrer nach, ob sich ihre D7-Plattform grundlegend von DLT unterscheidet, so fällt die Antwort zweigeteilt aus: „D7 basiert auf einer hybriden Architektur. Es verbindet bestehende (zentrale) Systeme mit neuen Technologien wie DLT und Cloud in einem gestaffelten Ansatz.“ So bereite man sich auf die DLT-Fähigkeit der Plattform vor: „Im Laufe des nächsten Jahres soll eine dezentrale Netzwerkkomponente zu D7 hinzugefügt werden, die auch die dezentrale Verwahrung von Wertpapieren im Sinne des eWpG ermöglicht.“

Den umgekehrten Weg gehen Häuser wie zum Beispiel die Hauck Aufhäuser Lampe Privatbank. So erläutert Simon Seiter, Head of Digital Assets bei der Privatbank: „Jeder Registerführer kann elektronische Wertpapiere in einem zentralen oder einem dezentralen Register eintragen – aber eben nur in seinem eigenen. Wir führen als eine der wenigen bereits genehmigten Registerführerin Deutschland aktuell ein dezentrales Register, könnten aber auf ein zentrales Register erweitern“, sagt Seiter. Erlaubt ist nach dem Gesetz also auch eine Co-Existenz von mehreren zentralen Registern für elektronische Wertpapiere. So kann es nach dem eWpG durchaus mehrere Zentralregister am Markt geben, bestätigt Lutz Auffenberg, Fachanwalt für Banken- und Kapitalmarktrecht. Faktisch hält er ernsthafte Konkurrenz aber für wenig wahrscheinlich: „Wenn es auch weitere Zentralregisterführer geben kann und wird, halte ich es für wahrscheinlich, dass sich die Clearstream hierbei am Markt durchsetzen wird.“

Handel einstweilen nur OTC

So weit, so gut. Wenn auch die Emission von elektronischen Wertpapieren und Kryptowertpapieren nun möglich ist, so ist sie gleichwohl nicht verpflichtend. Darauf weist auch der Bundesverband Alternative Investments (BAI) in seinem Factsheet „Elektronische Wertpapier und Digital Assets“ hin. Als mögliche Emissionen nach dem eWpG nennt der Verband neben Anleihen (Inhaberschuldverschreibungen), Zertifikaten und Optionsscheinen auch Wandelschuldverschreibungen, Genussscheine und strukturierte Schuldverschreibungen. Der BAI findet, dass die beiden Umsetzungswege – einerseits über das durch den Zentralverwahrer betriebene zentrale Register (aktuell Clearstream) oder andererseits ein Kryptowertpapierregister – die der Gesetzgeber im eWpG vorsieht, der „Technologieneutralität“ dienen. Für Emittenten bestehe zudem ein Wahlrecht, ob sie diese Wertpapiere nun in elektronischer Form oder weiterhin in Form einer Urkunde emittieren wollen. Anwalt Lars Röh schätzt jedoch, „dass wir in fünf bis zehn Jahren keine Urkunden mehr sehen.“

Die Krux bei Kryptowertpapieren ist zudem: „Es gibt noch keinen Börsenplatz für Security Token – und bis wir dort sind, sind noch hohe Hürden zu meistern“, so Röh. Einen Anwendungsbereich, der sich schneller durchsetzen könnte, sieht der Rechtsanwalt für Kapitalmarktrecht dagegen in Security Token, mit denen Privatmarktanlagen wie zum Beispiel Infrastruktur-Anlagen verbrieft werden. Auch im Immobilienbereich gibt es viele Beispiele aus den vergangenen Jahren, wo Verbriefungen und Emissionen von Security Token eine Rolle spielten.

Die französische BNP Paribas sieht zum Beispiel im Bereich der Erneuerbaren Energien durchaus eine Upside für den Einsatz von Kryptowertpapieren. Hier sei es mithilfe der Blockchain-Technologie möglich, kleinere Projektfinanzierungen für Photovoltaik zu größeren Investment-Paketen zu bündeln. So hätten Energieunternehmen oft einen Finanzierungsbedarf von zum Beispiel fünf Millionen Euro – häufig eine zu geringe Summe für einen institutionellen Investor, erklärt Kurt Zeimers, Experte für Digital Assets beim Global Custodian BNP Paribas. „Mithilfe der Blockchain-Technologie können mehrere solcher Finanzierungsbeträge gebündelt werden und so wird schließlich eine Verbriefung von über 20 Projekten dieser Art in Form eines Bond-Tokens möglich“, erklärt Zeimers. „Der Token hat dann einen Wert von 100 Millionen Euro – diese Summe ist für institutionelle Investoren interessanter“, so Zeimers.

Im konkreten Fall handelte es sich bei dem emittierten Token um eine Anleihe nach französischem Recht. „In Frankreich sind auf einer DLT emittierte Tokens keine verwahrfähigen Finanzinstrumente nach dem dortigen Depotgesetz, sondern registrierte Namenspapiere, die nicht in die Girosammelverwahrung eingebunden sind“, so Zeimers. BNP Paribas fungierte bei der Emission als Verwahrer für den Token, wobei eine Tochtergesellschaft des französischen Versorgers EDF die Anleihe über eine Tokenisierungsplattform von BNP Paribas emittierte. Der Investor war hierbei ein Fonds von BNP Paribas Asset Management.

Auch die Meag, die Asset-Management-Tochter des Rückversicherers Munich Re, hat bereits früh mit der Blockchain-Technologie experimentiert. Bereits im Februar 2019, mehr als zwei Jahre vor dem Gesetz über elektronische Wertpapiere, gab sie ein Blockchain-basiertes Investment bekannt. Allerdings hatte das betreffende Asset-Backed-Commercial Paper (ABCP) nur eine Laufzeit von fünf Tagen. Das Volumen des „Papiers“ betrug eine Million. Im vergangenen Jahr investierte die Ergo einen niedrigen, dreistelligen Euro-Millionenbetrag in eine tokenisierte Anleihe des Unternehmens Bikeleasing-Service. Die Anleihe wurde von der Meag über die Verbriefungsplattform Crosslend auf Basis der Blockchain-Technologie strukturiert und begeben, teilte die Meag im September 2021 mit. Auch die Verwahrstelle von BNP Paribas arbeitete im Blockchain-Feld bereits mit der Meag zusammen. „Wir haben zusammen mit der Meag als KVG einen Proof-of-Concept für Kryptofondsanteile durchgeführt. In dem konkreten Fall haben wir als Kryptowertpapier-Registerführer und Verwahrstelle der Fonds agiert. Die Emission erfolgte über die Plattform Fundsonchain und der Investor war die Ergo“, erläutert Kurt Zeimers von BNP Paribas. Zeimers betont im Gespräch auch die Unterschiede in der Lizenzierung für die Verwahrung. So müsse das Kryptowertpapier bei einem Kryptowertpapierregisterführer eingetragen sein. „Für die Verwahrung von Kryptowertpapieren bedürfen Marktteilnehmer einer entsprechenden Lizenz für das Betreiben des Depotgeschäfts. Eine reine Lizenz für die Kryptoverwahrung ist dazu nicht ausreichend“, so Kurt Zeimers.

Der Hintergrund: Kryptoverwahrlizenzen beziehen sich auf das Verwahren von Kryptowerten beziehungsweise landläufig auch als Kryptowährungen bezeichneten Assets und sind von der Verwahrung von Kryptowertpapieren unabhängig zu betrachten. Das rühre auch daher, dass Kryptowerte gemeinhin keine Finanzinstrumente nach Mifid II sind. Was Zeimers ebenso betont: „Es gibt noch keinen gesetzlich erlaubten Handel am organisierten Markt mit Kryptowertpapieren. Sie sind bisher nur OTC, also außerbörslich zu handeln und daher illiquide.“ Auch gebe es in Sachen Regulierung noch viele offene Fragen: „Zum Beispiel gibt es noch keine Rundschreiben oder Merkblätter zum Umgang mit Kryptowertpapieren seitens der Bafin, vieles läuft noch bilateral“, so Zeimers. „Ende Oktober wurde erst die Verordnung über Anforderungen an elektronische Wertpapiere (eWpRV) veroffentlicht. Die Branche hat gespannt auf die entsprechenden Vorgaben von Bundesfinanz- und -justizministerium gewartet“, so Zeimers.

Marktinfrastruktur in engen Grenzen

Die neue Verordnung über Anforderungen an elektronische Wertpapiere regelt die Details unter anderem bezüglich der Dokumentationspflichten und Beaufsichtigung der jeweils registerführenden Stellen, also für zentrale Register wie auch Kryptowertpapierregister. Auch macht sie Vorgaben zum Wechsel der Begebungsform, zu Möglichkeiten und Regeln der Einsichtnahme in das Register sowie zu Art und Überprüfung von niedergelegten Emissionsbedingungen. Teilnahmekriterien für Kryptowertpapierregister müssten zudem „allen, die eine Teilnahme beabsichtigen einen fairen und offenen Zugang“ ermöglichen. Beschwerdestelle im Fall von Diskriminierung ist die Bafin.

Die Europäische Union hat zum vergangenen Sommer ein erstes regulatorisches Rahmenwerk geschaffen, welches den Handel von auf einer DLT begebenen Finanzinstrumenten EU-weit ermöglichen soll – und dies ab dem kommenden Frühjahr. Sie tut das in Form einer Testphase in engen regulatorischen Grenzen für solche Marktteilnehmer, die die notwendigen Marktinfrastrukturen für den Handel mit den Kryptowertpapieren entwickeln und bereitstellen sollen. Das Gesetz (Verordnung (EU) 2022/858) wurde am 30. Mai 2022 verabschiedet, wird auch als „DLT-Pilotregime“ bezeichnet und soll zum 23. März 2023 in Gänze in Kraft treten. „Das DLT-Pilotregime wird im kommenden März zunächst für drei Jahre als Testphase in Kraft treten“, so Zeimers. Nicht alle Beteiligten seien mit dem Pilotregime zufrieden, was einerseits daran liege, dass es enge Schwellenwerte bei der Marktkapitalisierung für den Handel vorsieht und andererseits daran, dass die Testphase aus Sicht einiger Beteiligter zu lange dauert. „Bestimmte Marktteilnehmer sagen, dass das Pilotregime nicht viel bewirkt“, sagt Kurt Zeimers von BNP Paribas.

Für das Geschäft mit den Kryptowertpapieren zieht das EU-Gesetz enge Grenzen. Die Schwellenwerte sehen zum Beispiel für Aktien eine Obergrenze bei der Marktkapitalisierung der Emittenten von 500 Millionen Euro vor. Für Anleihen darf das Emissionsvolumen nicht mehr als eine Milliarde Euro betragen, was aus Sicht von Zeimers sehr eng gefasst ist. Jedoch sind dem Gesetz zufolge Unternehmensanleihen, deren Emittenten zum Zeitpunkt der Emission eine Marktkapitalisierung von nicht mehr als 200 Millionen Euro haben, vom sonst geltenden Schwellenwert für Anleihen ausgenommen. Für Kryptofondsanteile gilt ein Marktwert der Ogaws von weniger als 500 Millionen Euro als Schwellenwert.

Digitalexperte Kurt Zeimers von BNP Paribas jedenfalls begrüßt das neue EU-Gesetz: „Wir finden gut, dass das Pilotregime den Rahmen für die Emission, Handel und Abwicklung von DLT- und Blockchain-basierten Wertpapieren setzt.“ Er schränkt jedoch ein, dass es kein Selbstläufer sein muss. „Nach Ablauf der drei Jahre kann das Pilotregime für weitere drei Jahre als Test fortgeführt werden oder vollumfänglich freigegeben werden oder auch erst nach Ablauf von sechs Jahren.“ Und: „Marktteilnehmer, die heute investieren, können nicht zu 100 Prozent sicher sein, dass es auch nach der Pilotphase weitergehen wird mit dem Wertpapier wie einer Aktie auf einer DLT oder Blockchain.“

Interessenlage oft gleichgerichtet

In der Versicherungswelt beobachtet man den elektronischen Wandel der Wertpapierwelt genau. Fragt man in den Kapitalanlage-Abteilungen deutscher Versicherungsunternehmen nach, so stößt man auf Optimismus, was die neuen Regeln der Regulatorik angeht. Grundsätzlich begrüßt zum Beispiel Ralf Degenhart, Debeka-Finanzvorstand, eine zunehmende Digitalisierung in der Kapitalanlage. Er findet: „Die Erweiterung des eWpG auf Aktien sehen wir positiv. Soweit Emissionen und Wertpapiertransaktionen hierdurch einfacher, schneller und kostengünstiger für Emittenten und Investoren werden, kann man dies ja nur begrüßen.“ Allerdings müsse „neben der rechtssicheren Emission auch eine rechtssichere Übertragung elektronischer Aktien sichergestellt werden, damit Investoren den gleichen Rechtsschutz wie bei herkömmlichen Wertpapieren haben.“ Degenhart erwartet jedoch nicht, dass der Wandel hin zu elektronischen Emissionen schnell erfolgt: „Bis daraus für uns als Debeka eine praktische Relevanz resultiert, wird sicherlich noch einige Zeit vergehen“, urteilt Degenhart.

Andreas Gründemann, Bereichsleiter Vermögensverwaltung bei der Signal Iduna, glaubt ebenfalls, dass sich der Wandel eher langsam vollzieht: „Wir schauen uns die Entwicklungen an, aber das Thema bewegt uns im Augenblick eher am Rande. Der Markt ist noch nicht reif.“ Man geht eher davon aus, dass die Bestrebungen in Sachen Digitalisierung von Wertpapieren nicht so schnell gehen werden. „Maximal wird es eine Evolution in diese Richtung geben, nicht eine Revolution“, urteilt Andreas Gründemann. Zudem beobachtet er, dass sich viele der Spezialisten auf dem Gebiet der DLT und Blockchain-Technologie zu den Prognosen häufig in ihren Aussagen selbst verstärkten und oftmals sehr optimistisch in ihren Markteinschätzungen seien. Hier zeigt er sich skeptisch: „Wir sehen hierbei das Problem, dass viele der Experten gleichgerichtete Interessen haben und mit ihren Prognosen eigene Interessen verfolgen.“ Das mache eine zuverlässige Einschätzung über die Digitalisierungs-Fortschritte am Kapitalmarkt zusätzlich schwierig.

Liegt in Blockchain die Zukunft?

Schaut man sich die Entwicklungen aus der Krypto-Szene des vergangenen Sommers an, so war diese im Aufruhr geprägt vom harten Kursrutsch bei Bitcoin und anderen Kryptowährungen, aber auch durch viele Insolvenzen und Pleiten, wie zum Beispiel der US-Krypto-Lending-Plattform Celsius Network oder der Abwicklung des Berliner Krypto-Fintechs Nuri. Hinzu kommen immer wieder Betrugsfälle in Zusammenhang mit Kryptobörsen und zuletzt Anfang November sackte der Markt für Bitcoin erneut ab – Auslöser dafür waren Turbulenzen rund um die Kryptobörse FTX, die kurzzeitig durch den Marktführer Binance übernommen werden sollte, dieser das Angebot nach einer Buchprüfung jedoch schnell wieder zurückzog. Die Plattform hat inzwischen in den USA Gläubigerschutz beantragt. Anlegern droht der Totalverlust.

Eine ganz andere Diskussion findet demgegenüber aber in Bezug auf die Blockchain-Technologie als solche statt: So findet man in Fachartikeln der Szene Berichte, die von anderen DLTs jenseits von Blockchain handeln, die angeblich schneller, effizienter gebaut seien als Blockchain. Prominente Namen sind hier zum Beispiel DAG (Directed Acyclic Graph – zu Deutsch: gerichtete azyklische Graphen), Hedera Hashgraph oder Holochain.

Matthias Peter, Partner bei der Unternehmensberatung KPMG und dort Teil des Financial Services Teams, sieht in den neuen Distributed Ledgern teilweise Vorteile vor allem im Bereich von Open-Source-Anwendungen, findet aber: „Hedera Hashgraph (patentiert) und Holochain (open-Source) sind in bestimmten technischen KPIs besser, Blockchain hat wiederum den Vorteil, nicht so komplex zu sein.“ Und sein Kollege Bernd Oppold, ebenfalls Partner bei KPMG und aktiv im Bereich Neobanken und Fintechs, erklärt: „Diese DLTs sind noch sehr jung und befinden sich noch im relativen Experimentierstadium.“

Bernd Oppold geht auch davon aus, dass das Blockchain-Netzwerk Ethereum nach dem Wechsel des Konsensmechanismus von Proof-of-Work auf Proof-of-Stake, der im September erfolgt ist, nicht mehr so hohe Transaktionskosten verursachen wird und somit deutlich günstiger in der Verwendung werde. Denn auch die Blockchain-Technologie selbst sei noch im Wandel begriffen und in der Finanzindustrie kämen neben öffentlichen Netzwerken eben auch viele private Blockchains zum Einsatz.

Auch DLTs fernab von Blockchain wichtig

Ein Bericht der LBBW aus dem August („Das Design des Internets der Zukunft“) schlägt mitunter auch kritische Töne in Bezug auf die Blockchain-Technologie an: „Braucht man Blockchain?“, fragt Autor Dr. Guido Zimmermann in einem entsprechenden Kapitel. „Aufgrund ihrer Dezentralität unterliegen Blockchains Skalierungsproblemen: Insofern trifft es zu, dass sie ‚langsamere‘ Datenbanken sind als vergleichbare zentralisierte Instrumente. Ihre Vorteile liegen aber in der Zensurresistenz“, heißt es in der LBBW-Studie. Zimmermann bezieht sich in seiner Kritik ausschließlich auf die öffentlichen Blockchains. Aber auch zwischen diesen sei zu differenzieren: „Ethereum als öffentliche Blockchain ist viel wichtiger als Bitcoin, weil es eine globale, dezentrale Software-Plattform darstellt, die nicht wie Bitcoin primär das Ziel hat, eine neue Geldform zu kreieren“, erklärt Zimmermann im Gespräch mit portfolio institutionell. „Ethereum hat eine verteilte Governance, die Transaktionen fälschungssicher macht. Ein System, was komplett dezentral ist, erreicht das aber zulasten der Transaktionsgeschwindigkeit.“

DLT-Lösungen müssten aber im Vergleich mit Blockchain nicht unbedingt komplett dezentral organisiert sein, argumentiert Zimmermann. So seien DLTs wie zum Beispiel IOTA, in die Bosch investiert hat und die für die Industrie Mikrozahlungen zwischen Maschinen ermögliche, oder die DLT-Plattform R3 Corda für den Finanzsektor, technologisch etwas anderes als Blockchain, aber dennoch von herausragender Bedeutung. Insgesamt zeigt sich der LBBW-Studie zufolge ein zweigeteiltes Bild: Manche der hierfür befragten Experten sagten, Blockchain sei eine „langsame“ Datenbank. Andererseits gebe es ebenso viele Spezialisten, die „Blockchain als eine neue Basistechnologie“ sehen. Blockchain gelte daher unter hochrangigen Experten der Welt des Web 3.0, des Internets der Zukunft, im Augenblick als „sehr umstritten“.

Welche Technologie sich letztlich durchsetzen werde, ist Beratern zufolge noch völlig offen. „Es gibt aktuell gewisse Anreize, sowohl von der Skalierbarkeit als auch vom Energieverbrauch her, Alternativen zu gängigen Blockchain-Anwendungen zu finden“, konstatiert auch Matthias Peter, Partner beim Unternehmensberater KPMG. Er setzt jedoch hinzu: „Mit Netzwerk-Ideen lässt sich auch Geld verdienen.“ Entwickler hätten Anreize, immer wieder neue, schnellere und effizientere DLT-Ansätze zu implementieren – teilweise open source, teilweise patentiert – und diese zu kapitalisieren. „Der Markt ist superjung“, konstatiert Peter. „Welche Technologie sich in Zukunft durchsetzt, können wir heute noch nicht sagen“, so der Unternehmensberater.

Deka prescht mit Swiat-Plattform vor

Wo die Regulierung den Handel von Kryptowertpapieren in engen Grenzen ab dem kommenden Jahr ermöglicht, bereitet sich die Finanzbranche ihrerseits auf diesen Handel vor. So gehörte die Dekabank, die Asset-Management-Tochter der Sparkassen, zu den ersten, die an einer entsprechenden Handelsinfrastruktur arbeiten. Ihre Neugründung, Swiat GmbH, machte die Dekabank im vergangenen Februar bekannt, das Akronym steht für: „Secure Worldwide Interbank Asset Transfer“. Swiat soll der Deka zufolge zu einem Marktkonsortium aufgebaut werden, das es Banken, Asset Managern und Infrastrukturdienstleistern anbietet, Teil der Plattform zu werden und offene Schnittstellen zu nutzen.

Die Plattform stellt eine gemeinsame Blockchain-Infrastruktur zur Verfügung. „Unser Ziel ist es, eine offene, blockchainbasierte Plattform für regulierte Finanzmarktakteure zu entwickeln, auf der auch Kryptowertpapiere verfügbar sein sollen. Unsere Software basiert auf Hyperledger Besu – eine Ethereum-Variante, die mit der öffentlichen Blockchain Ethereum und Ethereum Virtual Machine kompatibel ist“, erläutern Geschäftsführer Henning Vollbehr und Jonathan Leßmann, Verantwortlicher für die Plattformstrategie bei Swiat im Gespräch mit portfolio institutionell.

Die Interoperabilität zwischen verschiedenen Blockchains und Applikationen sei beim Bau der Plattform eine zentrale Herausforderung. Die Vorteile, die sich die Swiat-Macher von der Kryptowertpapierplattform versprechen, sind Effizienzgewinne, geringere Kosten und eine schnellere Abwicklung der Transaktionen. Dies werde die Investoren langfristig überzeugen, im Wertpapierbereich künftig komplett auf elektronische Wertpapiere umzusteigen, glaubt Geschäftsführer Vollbehr. „Sicher wird es noch länger Urkunden geben, schon allein, weil junge Emissionen noch Laufzeiten bis zu dreißig Jahren haben. Aber ich glaube nicht, dass auf längere Sicht Parallelwelten aus klassischen Wertpapieren mit Urkunde und elektronischen Wertpapieren geben wird. Die alte Welt wird nach und nach abgelöst“, so Vollbehr.

Auch will man mit Swiat internationale Partner finden. Dazu befinde man sich inzwischen mit verschiedenen Marktteilnehmern im Gespräch, so zum Beispiel mit der britischen Standard Chartered Bank. „Unsere Plattform soll keine rein deutsche Veranstaltung sein“, bekräftigt Vollbehr. Gerade hier lägen enorme Kostenvorteile: „Im Cross-Border-Settlement schätzen wir das Einsparpotenzial auf 60 bis 80 Prozent“, so Vollbehr. Auch nehme die Sicherheit von Transaktionen,zum Beispiel bei der Wertpapierleihe zu: „Durch so genannte ‚Smart Contracts‘, in denen Vertragsdaten verarbeitet werden, also Computerprogramme auf der Blockchain, lässt sich ein Tausch ‚Wertpapier gegen Wertpapier‘ zudem unmittelbarer und somit sicherer vollziehen als heute. Diese Sicherheit gibt es am Markt für Wertpapierleihe heute noch nicht“, erklärt Leßmann. Die Plattform werde sukzessive an den Start gehen, da langfristig nicht nur Emissionen für Kryptowertpapiere oder Wertpapierleihe geplant sind. Zusätzlich könnten Dritte eigene Lösungen auf der Swiat-Plattform entwickeln und selbstständig vermarkten.

Mit dem Start des europäischen DLT-Pilotregimes zum März 2023 treten in einer Art „Sandbox“, also im engen vorab abgesteckten Rahmen einer Art „Sandkastens“ für die Finanzindustrie auch Änderungen der Mifid und der Zentralverwahrer-Verordnung (Central Securities Depository Regulation, CSDR) in Kraft. Diese beiden Regularien verhinderten aktuell noch den Handel mit Kryptowertpapieren. Denn Kryptowertpapiere können nicht zum Handel an einem organisierten Markt zugelassen werden, da diese dezentral registriert werden und nicht im Effektengiro bei einem Zentralverwahrer, wie es die Zentralverwahrer-Verordnung derzeit noch vorsieht. „Um mit ihnen zu handeln, müssen Wertpapiere hier eingebucht werden“, erklärt Kurt Zeimers von BNP Paribas. Außerdem stehen auch bei der Mifid noch Änderungen aus: „Die Mifid regelt unter anderem das Depotgeschäft und müsste dahingehend geändert werden, dass Finanzinstrumente, die auf einer DLT emittiert werden, auch Finanzinstrumente nach Mifid sind.“ Mit dem Inkrafttreten des DLT-Pilotregimes würden diese Vorgaben jedoch beide geändert, in den Grenzen der „Sandbox“ zunächst für die oben beschriebenen Volumina.

Interoperationalität als Hürde

Zudem seien einige technische Fragen des Handels mit Kryptowertpapieren noch offen: „Die Standardisierung und die Interoperabilität von verschiedenen Blockchain-Protokollen untereinander ist noch nicht abschließend erprobt: Wie sicher funktioniert es, einen Token von einer Blockchain auf ein anderes Netzwerk zu transferieren?“, fragt Zeimers. Für den operationalisierten Handel mit Kryptowertpapieren, die durch Security Token repräsentiert würden, seien diese noch offene Fragen von entscheidender Bedeutung, so der Experte für Digital Assets.

Nach deutschem Recht sind seit Juni 2022 auch Emissionen von digitalen Fondsanteilen, sogenannten Kryptofondsanteilen möglich. Eine Software-Plattform für die Abwicklung von solchen Fondsanteilen ist Fundsonchain. Gegründet wurde das Start-up 2021 durch CEO Volker Braunberger, und seinen Mitgründer und weiteren Geschäftsführer, Johann Hainzinger. Braunberger kommt aus der Management-Beratung mit Schwerpunkt auf Investment Management und Capital Markets und ist zudem Senior Partner beim Wertpapierabwicklungsberater Plutoneo Consulting. Hainzinger kommt aus dem Bankensektor, war zuletzt in der Beratung von Asset Managern und Banken im Middle- und Backoffice-Bereich tätig und ist seit 2020 ebenfalls Partner bei Plutoneo.

Im ersten Quartal 2023 soll die Plattform als die als SAAS-Provider (Software-as-a-Service) ihre Funktionen für Verwahrstellen und Asset Manager bereitstellt, mit den ersten Kunden live gehen. Fundsonchain will die üblichen Abwicklungskosten um circa die Hälfte reduzieren. Dabei bietet die Plattform die Wahl, ob eine private oder eine öffentliche Blockchain-Infrastruktur zum Einsatz kommt. Die Herausforderung sei es, die Transaktionen über die Blockchain in Echtzeit nachverfolgen zu können. „Die KVG und der Registerführer müssen jederzeit die Transparenz darüber haben, wer die Fondsanteile hält“, so Hainzinger. Die Effizienzgewinne liegen vor allem in den reduzierten Settlement-Zeiten: „Was vom Abwicklungsprozess her früher zum Teil drei bis vier Tage brauchte, ist rein technisch noch am selben Handelstag mit stündlicher Verzögerung und maximal in einem halben Tag abwickelbar“, erklärt CEO Volker Braunberger.

Abwicklung effizienter gestalten

Doch nicht nur Start-ups pushen die Blockchain-Technologie. Erfolgreich kann die Technologie am hiesigen Markt nur sein, wenn sich etablierte Player der deutschen Finanzindustrie einklinken. So plant beispielsweise die DZ Bank derweil eine Kryptoverwahrplattform speziell für institutionelle Kunden. Dabei liege der Fokus im ersten Schritt neben „nativen Kyptomünzen klar auf Kryptowertpapieren“, erklärt Dr. Holger Meffert, Abteilungsleiter Wertpapiermanagement, im Gespräch mit portfolio institutionell. „Die Technologie hat das Potenzial die Abwicklungsprozesse deutlich effizienter zu gestalten und insbesondere auch den Kapitaleinsatz deutlich zu optimieren, was insbesondere im Bereich großvolumiger, institutioneller Geschäfte relevant ist“, so Meffert. Darüber hinaus müsse die Regulatorik auch über das DLT-Pilotregime den Weg zur Anpassung der Zentralverwahrerverordnung (CSDR) und damit zur Nutzung des Börsenhandels ebnen. „Wenn es gelingt, die Effizienzvorteile klar aufzuzeigen, spricht nichts dagegen, langfristig Finanzinstrumente komplett auf Basis von DLT & Blockchain abzubilden“, so Meffert.

Bezüglich der unterschiedlichen Emissionswege nach dem eWpG wolle man jedoch offen bleiben für beide Varianten: „Wir werden zwar sicher auch das Zentralregister nutzen, sehen aber in einem Kryptoregister langfristig das größere Optimierungspotenzial“, erklärt Meffert. „Wir sind gespannt zu sehen, wer im Markt am Ende ein Register zur Verfügung stellen kann, das Mainstream wird.“

Proof-of-Stake spart Energie

Doch von DLT hält man bei der DZ Bank viel – insbesondere von der Public Blockchain Ethereum. Dieses Netzwerk habe mit dem Wechsel des Konsensmechanismus von Proof-of-Work auf Proof-of-Stake im vergangenen September die Validierung von Transaktionen deutlich abgekürzt, sehr zum Vorteil der Klimabilanz der Blockchain. „Ethereum kann extrem viel!“ Besser sei vielleicht nur ein privates Netzwerk, hinsichtlich des Konsensmechanismus, mit dem Transaktionen validiert werden. Eine geschlossene Blockchain benötigt nur eine Validierung, nämlich die durch den Owner, um zu funktionieren – das sei das „allerschlankeste, was man machen kann“, so Meffert von der DZ Bank.

Hinsichtlich des Energieverbrauchs von Blockchain-basierten Anwendungen dominiert das Proof-of-Work-Verfahren, dass Anlegern vor allem als Konsensmechanismus der Kryptowährung Bitcoin bekannt ist, die aktuelle Diskussion um Klimaschutzaspekte. Die Klimabilanz von Distributed-Ledger-Technologien hängt jedoch sehr stark vom gewählten Konsens- beziehungsweise Validierungsmechanismus der einzelnen DLT ab. So fand eine Studie des International Monetary Fund (IMF) vom Juni 2022 mit dem Titel „Digital Currencies an Energy Consumptions“ heraus, dass die Bandbreite von „sehr energieintensiv“, zum Beispiel bei Bitcoin, bis zu einem weit niedrigeren Energieverbrauch bei sogenannten Nicht-Proof-of-Work-Verfahren reicht. Einige der analysierten und bei Kryptowährungen angewendeten Konsenmechanismen könnten sogar eine höhere Energieeffizienz erlauben, als die, die heutige Zahlungssysteme wie zum Beispiel aktuelle Kreditkartenprozesssysteme nutzten, so die Studie des IMF.

Holger Meffert von der DZ Bank sieht zudem großes Potenzial auch bei der Emission von Schuldscheinen sowie bei Derivaten und Währungsinstrumenten, wo sowohl das Settlement als auch die Steuerung der verschiedenen Events über die Produktlaufzeit durch den Einsatz von Blockchain deutlich effizienter gestaltet werden könnten. „So lassen sich Eigentumsübertragungen oder generell komplexere Portfoliotransaktionen, die im institutionellen Geschäft bislang noch in der Zwei-Tages-Frist abgewickelt und zum Teil in getrennten Systemen koordiniert und überwacht werden müssen, nicht nur auf wenige Stunden bis Minuten zusammenschieben, sondern auch koordiniert und regelbasiert durchführen“, zeigt sich Meffert überzeugt. Geplant ist das Kryptoverwahrangebot der DZ Bank für den Sommer 2023.

Trend Richtung Zentralisierung

Für Investoren relevant ist auch die Tatsache, dass man für ein Kryptowertpapier nach deutschem Recht sowohl eine Depotbank als Verwahrstelle als auch einen Kryptowertpapierregisterführer benötigt. „Interessant ist, dass Blockchain-Anwendungen ja charakteristischerweise die Zahl nötiger Intermediäre auf ein Minimum reduzieren könnten. Der aktuelle Trend der Regulierung geht aber in Richtung Zentralisierung des Marktes – man schafft neue Intermediäre, um möglichst nah bei dem zu bleiben, was man schon kennt. Das ist schon etwas grotesk und sicher auch ein Ergebnis erfolgreicher Lobbyismus-Strategien“, urteilt Lutz Auffenberg, Fachanwalt für Bank- und Kapitalmarktrecht der Kanzlei Fin Law. Zusätzliche Intermediäre bedeuteten aber auch wieder zusätzliche Kosten. Deshalb glaubt Auffenberg, dass nicht unbedingt immer ein Kryptowertpapier das Mittel der Wahl sein muss, da es teurer sei in der Emission als zum Beispiel klassische Security Token, wie sie schon vor Inkrafttreten des neuen Rechts emittiert wurden. Für Emittenten und Investoren sei es zudem auch weiterhin rechtssicher möglich, Security Token zu emittieren und dann gegebenenfalls auf einem Zweitmarkt wieder zu veräußern, ohne dass diese jedoch den Status eines Wertpapiers hätten. „Wer jedoch auf Börsenhandelbarkeit, das heißt auf Liquidität, Wert legt, für den wird für Deutschland gesprochen, künftig nur das Kryptowertpapier oder das Zentralregister-Wertpapier nach dem eWpG infrage kommen“, so Auffenberg.

Der Wandel der Wertpapierwelt nimmt seinen – zunächst an den Volumina gemessenen, kleinen Anfang. Doch setzt sich das Thema Blockchain durch oder haben andere DLTs die Nase vorn im technologischen Wettbewerb oder geht die Bewegung wieder gar ganz weg von der Distributed-Ledger-Technolgie? Im Moment scheint es so, als sei eine Vielzahl von Marktteilnehmern, so auch Marktführer Clearstream, nicht uninteressiert an DLT. Doch gibt es Tendenzen, die neue Technologie der alten Regulierungswelt aus Custodians, Verwahrern, Handelsplätzen und im Settlement anzupassen – und damit statt der alten Intermediäre neue zu schaffen. Auch wird der Wandel noch einige Zeit dauern. Investoren sollten sich über die Möglichkeiten informieren und hie und da das eine oder andere selbst ausprobieren, um auf der Höhe der Zeit zu bleiben. Ob die Zukunft tatsächlich mit dem Zusatz „Krypto-“ beginnt, ist offen – jedenfalls scheint der Wandel weg von der papierhaften Urkunde endgültig eingeläutet.

Autoren: Daniela EnglertSchlagworte: Administration | Aktien | Anleihen | Blockchain

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar