Neuausrichtung der Anlagestrategie bei ALM-orientierten Investoren nach dem Zinsanstieg

Durch den starken Zinsanstieg in 2022 hat sich die Ausgangssituation für die strategische Kapitalanlageplanung von Asset-Liability-orientierten Investoren, wie zum Beispiel Lebensversicherungsunternehmen, maßgeblich geändert. Bislang sahen sich die Investoren mit der Herausforderung niedriger Zinsen konfrontiert, konnten jedoch gleichzeitig von hohen Bewertungsreserven profitieren, die in der Steuerung der Kapitalanlage erhebliche Freiheitsgrade schufen. Inzwischen sind die Zinsen wieder gestiegen, jedoch sind die einstigen Reserven erschöpft, beziehungsweise haben sich sogar in Lasten verkehrt. Es stellt sich nun die Frage, wie eine Strategische Asset Allocation (SAA) in dieser Lage ausgerichtet werden sollte.

Gastbeitrag von Dr. Christoph Heidelbach, Vorsitzender der Geschäftsführung; Dr. Thomas Heinze, Leitung Investmentphilosophie & SAA; Tassilo Justen, Investmentphilosophie & SAA; Christian Schick, Geschäftsführer (alle Provinzial Asset Management).

In diesem Artikel stellen die Autoren eine Optimierungsmethode vor, die durch Berücksichtigung passivseitiger Verpflichtungen und handelsbilanzieller Rahmenbedingungen zu optimalen Kapitalanlagenentscheidungen in unterschiedlichen Kapitalmarktsituationen führt. Anders als bei einer klassischen Markowitz-Optimierung ist diese Methode sehr individuell, da die aktuelle Lasten- beziehungsweise Reservesituation berücksichtigt wird. Diese ist für mögliche Handlungsspielräume entscheidend. Um die Darstellung nicht zu abstrakt werden zu lassen, betrachten wir Beispieloptimierungen eines durchschnittlichen deutschen Lebensversicherers anhand der Daten der Assekurata Ratingagentur.

Ökonomische Risikomaße, wie zum Beispiel die Marktvolatilität oder der Value at Risk, sind als Grundlage für die Optimierung der SAA weit verbreitet. Im Allgemeinen ist es das Ziel, Kapitalanlagen so zu strukturieren, dass bei einem gewissen ökonomischen Risiko die maximale Rendite erzielt wird, beziehungsweise dass eine vorgegebene Zielrendite mit minimalem Risiko erwirtschaftet wird. Die Identifikation dieser effizienten Portfolien ist das typische Ziel einer Portfoliooptimierung eines finanzrationalen Investors. Problematisch hierbei ist aber, dass ein ökonomisches Risikomaß, insbesondere ohne Berücksichtigung der passivseitigen Verbindlichkeiten, sich der Steuerungswirklichkeit der meisten Investoren entzieht. Eine Lebensversicherung muss unter handelsbilanziellen Nebenbedingungen Garantieansprüche von Kunden erzielen und gleichzeitig attraktive Renditen zur Gewinnung von Neukunden erwirtschaften. Ein typisches ökonomisches Risikomaß kann diese Steuerungsaspekte nicht erfassen, hierauf basierende Allokationsentscheidungen können für den Investor zu einer erheblichen Fehlsteuerung führen.

Die Verfehlensquote als Risikomaß

Ein wesentliches Merkmal unserer Optimierung ist das Risikomaß „Verfehlensquote“. Ein Lebensversicherungsunternehmen beziehungsweise eine Versorgungseinrichtung hat einen Mindestanspruch an den bilanziellen Mindestertrag seines Kapitalanlageportfolios. Vereinfacht gesagt ist dies die den Kunden in den Policen versprochene Mindestverzinsung zuzüglich Anforderungen beziehungsweise Rückflüsse aus der Zinszusatzreserve (ZZR). Die Verfehlensquote definieren wir als die Wahrscheinlichkeit, diesen Ergebnisanspruch in mindestens einem Jahr eines vorher definierten mehrjährigen Betrachtungszeitraumes (zum Beispiel die nächsten fünf Jahre) nicht zu erreichen.

Der Vorteil dieser Risikogröße gegenüber zum Beispiel der von Markowitz als Risikomaß verwendeten Marktvolatilität ist, dass die unterschiedlichen bilanziellen Bewertungseigenschaften verschiedener Assets, insbesondere die Unterscheidung zwischen strengem und gemildertem Niederstwertprinzip, berücksichtigt werden können. Somit ist es möglich, direkt in der Optimierung die bilanzielle Kompensation von Marktwertverlusten durch Bewertungsreserven und auch die handelsbilanziellen Verluste durch Umschichtung von Assets mit Bewertungslasten zu erfassen. Reallokationsvorschläge im Rahmen der SAA sind damit nicht nur theoretischer Natur, sondern können unter Berücksichtigung der Steuerungsziele des Investors direkt am Kapitalmarkt implementiert werden. Damit können auch im aktuellen Marktumfeld, in dem viele Lebensversicherer negative Bewertungsreserven ausweisen, Allokationsfreiheitsgrade identifiziert und genutzt werden, da Unternehmenssteuerung und Risikomaß eng aufeinander abgestimmt sind.

Die Wirkung der Verfehlensquote als Risikomaß auf die Allokation eines marktdurchschnittlichen Lebensversicherungsunternehmens soll anhand von zwei Beispielrechnungen in unterschiedlichen Zinsregimen – Niedrigzins- und Normalzinsumfeld – exemplarisch dargestellt werden.

Beispieloptimierung für das Niedrigzinsumfeld

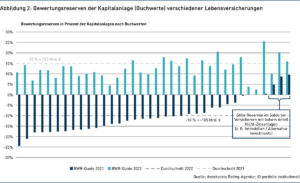

Zunächst der Blick in den Rückspiegel: Per 31.12.2020 war (laut Assekurata Rating-Agentur GmbH, Marktausblick Lebensversicherung 2021/2022) die durchschnittliche Asset Allocation der gerateten Lebensversicherer zu 83,2 Prozent Renten, 1,9 Prozent Aktien, 6,8 Prozent Immobilien, drei Prozent Alternatives und fünf Prozent Beteiligungen und sonstiges. Die Bewertungsreserven betrugen durchschnittlich circa 15 Prozent. Als bilanzielle Mindestrendite wurde unter Berücksichtigung der ZZR 2,07 Prozent per annum für die nächsten fünf Jahre unterstellt. Das Rendite-Risiko-Diagramm der Optimierung nach Verfehlensquote hätte sich unter diesen Bedingungen wie folgt dargestellt (Abbildung 1):

Grundsätzlich ist eine Erhöhung der Rendite bei gleichzeitiger Verringerung des Risikos möglich. Herauszustellen ist, dass bei allen Beispielportfolien auf der Effizienzlinie eine Erhöhung der in der Regel volatileren, aber renditestärkeren Assets Aktien, Immobilien und Alternatives zu Lasten der Renten angezeigt wird. Dahinter lässt sich folgende Strategie erkennen: Die Mindestrendite konnte mit dem 2021 herrschenden Zinsniveau von um null Prozent nicht mittels Neuinvestition in Zinstitel erreicht werden. Langfristig drohte sogar eine sichere Unterdeckung der passivseitigen Verbindlichkeiten.

Um dies zu umgehen, sollte ein Teil des Portfolios in renditestarke Anlageklassen wie Aktien, Immobilien oder Alternatives umgeschichtet werden. Diese können im Mittel die nötigen Renditeanforderungen übertreffen. Gleichzeitig wird ein Teil des Zinsportfolios beibehalten. Mit den Bewertungsreserven, welche sich noch in diesem Portfolioteil befinden, ließen sich eventuelle Aktienschocks mittelfristig kompensieren. Aufgrund der vorhandenen Reserven konnte die Verzinsung über die nächsten fünf Jahre mit einer geringen Verfehlensquote sichergestellt werden. Um mit der SAA auch langfristig ökonomisch das Ertragsziel zu erreichen, war es unumgänglich, den risikobehafteten Teil des Portfolios zu erhöhen.

Beispieloptimierung für normales Zinsumfeld

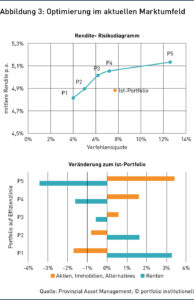

In 2022 vollzog sich bekannterweise ein starker Zinsanstieg. Die Veränderung der Reserven-/Lastensituation in der Lebensversicherungsbranche ist auf der folgenden Seite in Abbildung 2 zu sehen. Einen starken Rückgang der Marktwerte haben insbesondere die Marktteilnehmer erlitten, die ein hohes Investitionsvolumen in Zinstiteln hatten. Marktteilnehmer mit einer höheren Investition in risikobehaftete Anlageklassen konnten ihre Marktwertverluste deutlich eingrenzen.

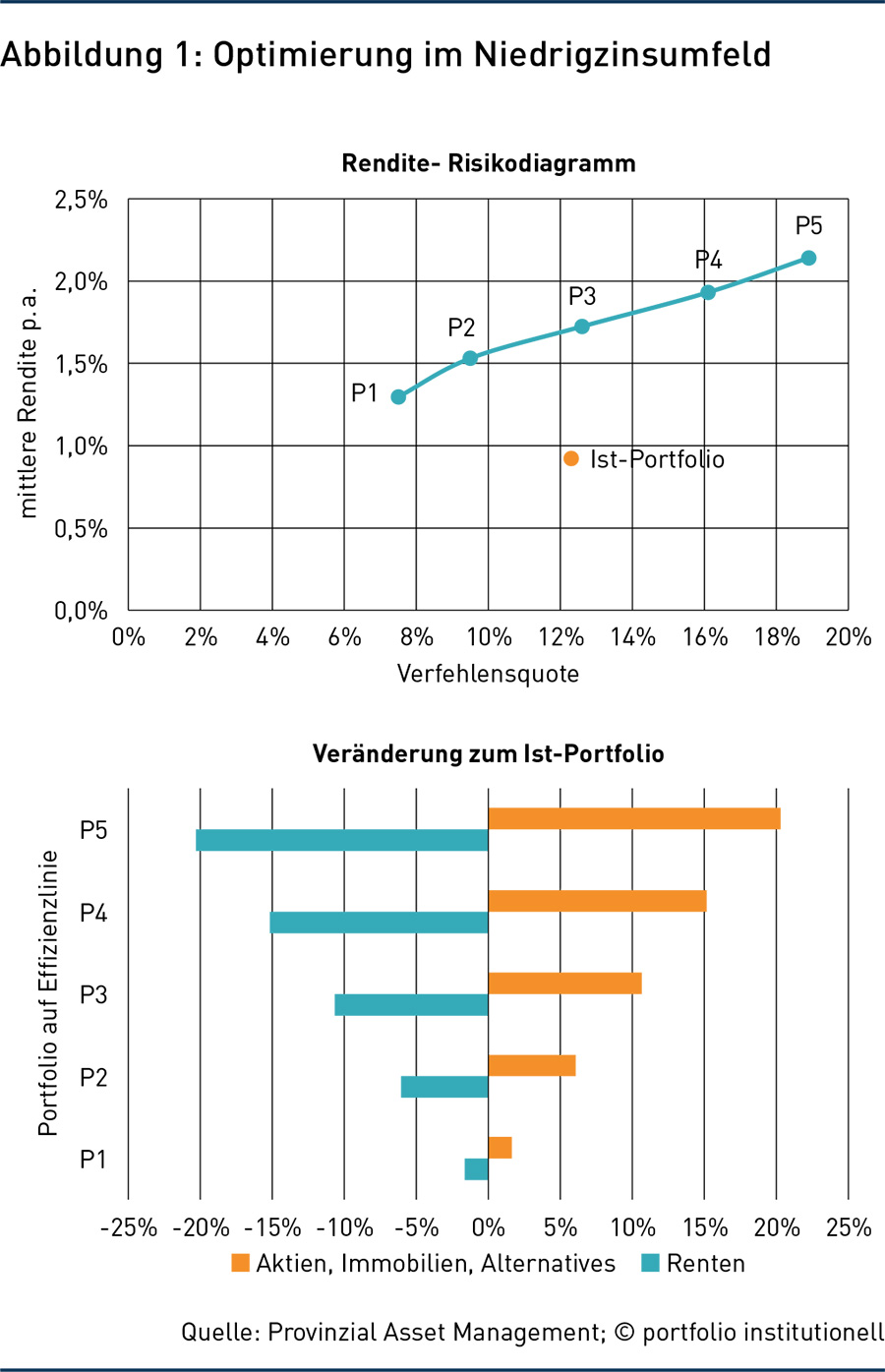

Zum 31.12.2022 war (laut Assekurata Rating-Agentur GmbH, Marktausblick Lebensversicherung 2023/2024) die durchschnittliche Allokation der gerateten Lebensversicherer zu 69,7 Prozent Renten, 3,3 Prozent Aktien, 10,2 Prozent Immobilien, sieben Prozent Alternatives und 9,9 Prozent Beteiligungen und sonstiges. Die Bewertungslasten betragen circa zehn Prozent. Der Markt bewegte sich somit in die bei obiger Optimierung im Niedrigzinsumfeld im Grundsatz vorgegebene Richtung. Zu Lasten von Zinstiteln investierte man insbesondere in Aktien, Alternatives und Immobilien.

Für die Optimierung des Portfolios per 31.12.2022 wird wieder eine Mindestrendite von 2,07 Prozent per annum unter Berücksichtigung der ZZR für die nächsten fünf Jahre unterstellt. Die Ergebnisse sind in Abbildung 3 dargestellt.

Durch den Zinsanstieg hat sich die zu erwartende ökonomische Rendite im Vergleich zur Optimierung in 2020 stark erhöht. Außerdem hat sich die Verfehlensquote verringert – trotz des Verlustes der Bewertungsreserven. Hier schlägt sich die Berücksichtigung des gemilderten Niederstwertprinzips bei der Optimierung nieder. Durch dessen Anwendung ist eine Lastenrealisierung im Festzinsbereich nicht notwendig, was die Verfehlensquote deutlich erhöhen würde. Die Unternehmen profitieren von dem höheren Zins, da sukzessiv in höhere Kupons investiert werden kann.

Dennoch sind Lebensversicherungen mit nur geringen Lasten beziehungsweise Reserven klar im Vorteil, da es wesentlich mehr Handlungsspielräume eröffnet. In der Optimierung wird ein Lebensversicherer mit einer durchschnittlichen Lastenquote von zehn Prozent betrachtet. Da handelsbilanzielle Aspekte berücksichtigt werden, ist die Optimierung – anders als zum Beispiel eine Markowitz-Optimierung – sehr individuell. Die Optimierung eines Unternehmens mit einer anderen handelsbilanziellen Ausgangssituation würde völlig andere Ergebnisse erzeugen. Die Ergebnisse sind unter anderem davon abhängig, wie hoch die zu verdienende Mindestrendite ist, wie sich die Lasten- beziehungsweise Reservesituation darstellt und welche handelsbilanziellen Steuerungsmöglichkeiten es gibt.

Entsprechend sind auch die Reallokationsfreiheitsgrade im aktuellen Umfeld stark eingeschränkt. Während im Niedrigzinsumfeld Portfolioumschichtungen von bis zu plusminus 20 Prozentpunkten vorgeschlagen wurden (vgl. Abb. 1), sind im aktuellen Umfeld nur kleinere Portfolioarrondierungen von maximal plusminus drei Prozentpunkten möglich, ohne die handelsbilanziellen Ziele zu verfehlen.

Durch das aktuell auskömmliche Zinsniveau, das über der zu verdienenden Mindestrendite von 2,07 Prozent liegt, befinden wir uns wieder in einem klassischen Rendite-Risiko-Umfeld. Möchte der Investor mehr Sicherheit beim Erreichen seiner Mindestrendite, wäre eine höhere Investition in Zinstitel zu empfehlen. Möchte er hingegen einen höheren ökonomischen Ertrag, wäre eine Erhöhung risikobehafteter Asset-Klassen zu empfehlen. Das unterscheidet sich im Vergleich zur Optimierung im Niedrigzinsumfeld in 2020 deutlich. Hier empfahl es sich, risikobehaftete Investitionen zu erhöhen, sowohl zur Erhöhung der ökonomischen Rendite, als auch zur Verringerung der Verfehlenswahrscheinlichkeit und damit zur Verringerung des Risikos.

Fazit

Moderne Methoden zur Kapitalanlagen-Optimierung institutioneller Investoren berücksichtigen neben ökonomischen auch handelsbilanzielle Rahmenbedingungen. Eine rein ökonomische Betrachtung kann in der zum Teil sehr angespannten handelsbilanziellen Lage mancher Lebensversicherer zu Fehlallokationen führen. Grundsätzlich sollte das neue Marktumfeld jedoch zu einer gewissen Zuversicht bei ALM-orientierten Investoren führen. Das aktuell relativ hohe Zinsniveau stabilisiert langfristig die Ertragsstärke. Da jedoch niemand die künftigen Entwicklungen an den Kapitalmärkten voraussehen kann, sollte bei der Festlegung der Strategischen Asset-Allokation ein Optimierungsverfahren eingesetzt werden, das in jedem Marktumfeld gemäß der verschiedenen Ausgangssituationen renditestarke und ALM-stabile Anlagestrategien erzeugt.

Autoren: Dr. Christoph Heidelbach, Dr. Thomas Heinze, Tassilo Justen und Christian SchickSchlagworte: Asset Liability Management (ALM)

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar