Neubewertung auf japanisch

Japan verzeichnet aktuell ein kräftiges Wachstum, was sich auch in den Kursen vieler Aktien des ostasiatischen Landes wiederspiegelt.

Japanische Aktien feiern ihre Wiederentdeckung. Während die Kurse an der Börse Tokio in diesem Jahr nahezu allen anderen Märkten davon gesprintet sind, tasten sich deutsche institutionelle Investoren eher zaghaft an japanische Aktien heran. Diese gelten trotz dickem Kursplus als unterbewertet und zudem unterrepräsentiert in vielen internationalen Portfolios.

Man hätte früher auf Warren Buffett hören sollen. Als der Altmeister mit seiner Investmentfirma Berkshire Hathaway 2020 bei einer Handvoll japanischer Handelskonzerne einstieg, war das eine faustdicke Überraschung. Als Buffett dieses Jahr dann seine Beteiligungen weiter aufstockte, wunderte sich kaum noch jemand. Denn japanische Aktien sind wieder zurück im Blickpunkt der Finanzmärkte. Die Kurse an der Tokyo Stock Exchange stiegen allein dieses Jahr um bis zu 30 Prozent: weit mehr als der S&P 500 oder der deutsche Dax und zugleich der höchste Stand seit 1990.

Die furiose Rückkehr der Japan-Aktien trieb bislang vor allem die schnell entschlossenen Retail-Kunden in Japan-Publikumsfonds und Länder-ETFs. Hier verzeichneten Fondsanbieter teils große Zuflüsse. Doch auch immer mehr institutionelle Investoren erörtern die Möglichkeit einer expliziten Japan-Allokation. So bearbeitete Michael Steiner, Director Business Development bei Nikko Asset Management, mit seinem Team zuletzt mehrere Anfragen zu japanischen Aktienmandaten aus dem deutschsprachigen Raum. Nachfrage sieht er dabei unter anderem bei Dachfonds und institutionellen Kunden. Von Zuflüssen in das Segment japanische Aktien berichtet auch Frank Appel, Leiter der institutionellen Kundenbetreuung bei Nomura Asset Management.

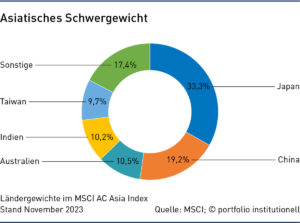

Japan ist nach den USA der zweitgrößte Aktienmarkt der Welt: Im globalen MSCI World Index bringt das Land mit 6,1 Prozent ein doppelt so hohes Indexgewicht auf die Waage wie Deutschland und im MSCI Asia Pacific All Cap Index ist Japan mit 35 Prozent weit vor China mit 16,5 Prozent das regionale Schwergewicht. Allerdings machten Japan-Aktien über viele Jahre keine Freude: Nach dem Kollaps der japanischen Immobilien- und Börsenblase fiel der Nikkei ab 1990 immer weiter gegenüber anderen Märkten zurück.

Starke Konjunktur – umfassende Reformen

Ihr Comeback verdanken Japans Aktien der starken Konjunktur und Reformen im Unternehmenssektor. Nach vielen Jahren verzeichnet Japan ein kräftiges Wachstum, und das ausgerechnet, während die Konjunktur anderer Industrienationen schwächelt. Für 2023 erwartet der internationale Währungsfonds IWF ein BIP-Wachstum von knapp zwei Prozent. Die Wirtschaft profitiert zum einen vom starken Außenhandel: Die Exporte steigen und günstige Rohstoffe bremsen die Ausgaben. Auch Konsum und Tourismus legen nach der späten Aufhebung der strengen Corona-Maßnahmen kräftig zu. Zudem stützt die Bank of Japan den Aufschwung mit niedrigen Zinsen. Obwohl die Inflation mit zuletzt 2,8 Prozent deutlich über ihrem Zwei-Prozent-Ziel lag, lockerte die Notenbank bislang nur ihre Kontrolle über die Renditen japanischer Staatsanleihen und vermied es, Zinserhöhungen auch nur in den Raum zu stellen. Der Preisanstieg gilt als wichtiger Erfolg. Die Regierung forderte die Firmen bereits früher ausdrücklich zu Lohnerhöhungen auf und der japanische Gewerkschaftsbund Rengo geht in die anstehende Tarifrunde mit dem Ziel von „mindestens“ drei Prozent mehr Grund- und fünf Prozent mehr Gesamtgehalt.

Mindestens so wichtig wie die wirtschaftlichen Erfolge sind aus Investorensicht aber die Reformen auf Unternehmensebene: Japans Firmen sind dafür bekannt, wenig zu investieren. In der Folge schieben sie massive und niedrigverzinste Cash-Bestände vor sich her, was Aktionäre nicht begeistert. Ähnlich der „Deutschland AG“ der 1990er Jahre verhinderten die starken Überkreuzbeteiligungen der großen Konzerne lange Zeit unerwünschte Übernahmen. „Aus Corporate-Governance-Sicht besteht durchaus noch Potenzial“, sagt auch Nomura-Experte Appel. All das belastet die Bewertungen am japanischen Aktienmarkt: Mehr als die Hälfte der japanischen Aktien handelt sogar unter Buchwert. Doch der politische Druck steigt und die verkrusteten Strukturen werden allmählich aufgebrochen.

Anfang 2023 forderte die Tokioter Börse die unter Buchwert notierenden Firmen in einem nahezu spektakulären Scheiben zu besseren und aktionärsfreundlicheren Finanzstrategien auf. Sie sollen ihre angestauten Liquiditätsreserven an die Investoren zurückgeben, über Dividenden und Aktienrückkaufprogramme. „Das ist ein großer Fortschritt“, meint Harald Eggerstedt, Berater beim Consultant Faros. Er sagt: „Neue Investoren profitieren so mehrfach.“ Sie partizipieren zum einen an den Rückflüssen des Geldes von den Unternehmen zu den Investoren, zudem erreichen die Firmen eine größere Kapitaleffizienz. Das dürfte den langfristigen Bewertungsanstieg am japanischen Aktienmarkt forcieren.

Aufbrechen der Japan AG

Ein wichtiger Pluspunkt des japanischen Aktienmarktes ist die breite Streuung: Während andere Aktienindizes wie der S&P 500 ein großes Klumpenrisiko aufweisen und Tech-Aktien fast ein Drittel des Index ausmachen, sind japanische Indizes wie Nikkei und auch Topix deutlich breiter und diversifizierter aufgestellt. Unterstützung könnte der Aktienmarkt auch von weiteren Reformen erhalten: So hat die Regierung vor Kurzem die Steuerfreibeträge für Vorsorgeersparnisse deutlich erhöht und auf Lebenszeit ausgedehnt. Analysten rechnen damit, dass die Reform die Anlage in Aktienfonds fördert. Ähnlich den Deutschen hängen Japaner am Sparbuch: Die Hälfte ihres Vermögens von etwa 2.000 Billionen Yen (12,9 Billionen Euro) horten private Haushalte auf Sparkonten.

Offene Türen rennen Berater mit Japan-Aktien bei ihren Kunden aber nicht gerade ein: „Wir haben in den vergangenen Jahren in die Strategie-Gespräche mit Kunden das Thema einer Länderpositionierung Japan immer wieder eingebracht, auch als Diversifikation zu einem Fokus auf China“, berichtet etwa Faros-Experte Eggerstedt. Doch viele institutionelle Anleger zeigten bislang wenig Neigung zur taktischen Positionierung in Teilmärkten. Nur wenige Kunden würden in Japan-Länderfonds oder andere dezidierte Japan-Mandate investieren, so der Berater. Für separate Länderallokationen seien deren Aktienquoten oft zu klein. Selbst größere Investoren vergeben seiner Erfahrung nach in der Regel eher globale Mandate oder investieren in Publikumsfonds mit einem regionalen Schwerpunkt. Ähnlich sieht das Nomura-Kundenbetreuer Appel. Er beobachtet zwar Interesse bei Versicherungen und Versorgungswerken, doch auch er sagt: „Für eine gezielte Länderstrategie braucht man natürlich ein gewisses Volumen.“ In anderen Ländern seien institutionelle Investoren offener für dedizierte Länderallokationen. Das liege aber auch an den eher konservativen regulatorischen Vorgaben in Deutschland: „Wenn ich ohnehin nur einen geringen Aktienanteil habe, dann frage ich mich zweimal, ob ich den in einen Länderfonds stecke“, so Appel.

Institutionelle Anleger tasten sich heran

Faros-Berater Eggerstedt hat in seinem System rund 80 aktive Japan-Aktienstrategien mit einer Historie von mindestens fünf Jahren. Davon erzielten in diesem Zeitraum knapp die Hälfte eine Outperformance gegenüber der Benchmark. Die jährlichen Renditen der 20 Top-Performer über fünf Jahre lagen in der Spanne von fünf bis zehn Prozent pro Jahr, die Volatilität bei 14 bis 16 Prozent. „Auffällig ist ein durchgängig hoher Tracking Error“, sagt Eggerstedt. Aktive Manager sehen sich klar im Vorteil. Laut Nikko-AM-Kundenbetreuer Steiner wird fast die Hälfte der Topix-Werte und die überwiegende Mehrheit der Small- und Midcaps nicht von Analysten abgedeckt. „Das bietet die Möglichkeit, durch eigenes Research Chancen zu entdecken, die vom Rest des Marktes übersehen werden“, so Steiner.

Ein Belastungsfaktor für internationale Anleger bleibt die Währung. Zum einen profitierten ausländische Anleger ohne Währungssicherung auf Grund der Abwertung des Yen gegenüber US-Dollar und Euro in diesem Jahr deutlich weniger vom Aufschwung des japanischen Aktienmarktes als inländische Investoren. Doch auch wenn der Yen etwa auf Grund steigender Zinsen aufwerten sollte, könnte das exportorientierte japanische Unternehmen belasten, warnt etwa JP Morgan AM. Ein Risiko sehen Analysten zudem in der möglicherweise bevorstehenden Normalisierung der Geldpolitik, sofern sich die positive Preisdynamik tatsächlich fortsetzt.

Autoren: Jochen HägeleSchlagworte: Aktien | Berufsständische Versorgungswerke | Japan

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar