Sechs Prozent Rendite für Pensionsvermögen im Dax

Eine neue Auswertung der Dax-40-Bilanzen zeigt, dass es den Unternehmen im vergangenen Jahr gelungen ist, mit ihrem Pensionsvermögen im Schnitt sechs Prozent Rendite einzufahren. Auch der Deckungsgrad macht eine gute Figur.

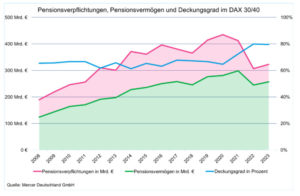

Das erste Quartal ist traditionell die Zeit im Jahr, in der Investment Consultants die neuen IFRS-Bilanzen börsennotierter Unternehmen unter die Lupe nehmen. Am Dienstag (19. März) hat das Beratungs- und Investmentunternehmen Mercer die Ergebnisse einer solchen Auswertung veröffentlicht. Sie basiert auf den bis zum 15. März 2024 veröffentlichten Geschäftsberichten der Dax-40-Unternehmen und zeigt, dass deren Pensionsvermögen im Jahr 2023 von 245 Milliarden Euro um fünf Prozent auf 257 Milliarden Euro angestiegen ist.

Der Höchststand Ende 2021 betrug fast 300 Milliarden Euro. Die Rendite im Pensionsvermögen beträgt etwa sechs Prozent. Im Jahr 2023 habe sich das Pensionsvermögen zwar erholt, konnte aber die Kursverluste des Jahres 2022 noch nicht aufholen, heißt es bei Mercer.

Rechnungszins sinkt

In ihrer Auswertung machen die Experten deutlich, dass der für die Unternehmen maßgebliche Rechnungszinssatz im Vorjahr rückläufig war. Das ist ein Grund, weshalb die in den Bilanzen ausgewiesenen Pensionsverpflichtungen angestiegen sind – und zwar um ebenfalls fünf Prozent von 307 Milliarden Euro auf 323 Milliarden Euro.

Die Berechnungen zeigen außerdem, dass der Deckungsgrad der Pensionsverpflichtungen, der das Verhältnis von vorhandenem Pensionsvermögen zu den Pensionsverpflichtungen widerspiegelt, Ende 2023 bei gut 79 Prozent lag. Gegenüber dem rekordhohen Vorjahreswert (80 Prozent) ist das ein marginaler Rückgang.

Ausfinanzierung vor allem aus betriebswirtschaftlichen Gründen

Traditionell liege der Deckungsgrad in angelsächsischen Ländern deutlich höher als in Deutschland, betonen sie bei Mercer. Die deutsche Direktzusage komme technisch ganz ohne Pensionsvermögen aus, die Insolvenzsicherung sei durch den Pensions-Sicherungs-Verein sichergestellt. In Deutschland sei die Ausfinanzierung von Pensionsverpflichtungen daher vor allem betriebswirtschaftlich getrieben.

Jeffrey Dissmann, Leiter Investments bei Mercer Deutschland, macht deutlich, dass viele Investoren das höhere Zinsniveau Anfang 2023 genutzt hätten, um ihre Zinsabsicherung der Verpflichtungen auszubauen. „Zusammen mit der fulminanten Jahresendrally konnte hierdurch in vielen Planvermögen eine hohe, meist zweistellige Rendite generiert werden“, so Dissmann.

Zuvor hatte Mercer bereits Mitte Januar erste Ergebnisse seiner Analyse der Geschäftsberichte 2023 veröffentlicht. Zu dem Zeitpunkt erreichte der Deckungsgrad der Pensionsverpflichtungen mit 81 Prozent einen neuen Rekordwert.

Autoren: Tobias BürgerSchlagworte: Pensionsverpflichtungen

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar