Rendite, Diversifikation und Solvency-II-Effizienz: EMD-Investoren haben eine steile Lernkurve

Ewald Stephan, Verka Dr. Mauricio Vargas, Union Investment Michael Mewes, JP Morgan AM Kleiner Überblick über ein großes Universum

Schwellenländer-Währungen standen zuletzt unter Abwertungsdruck. Die Kapriolen halten Investoren wie die Verka und Munich Re nicht davon ab, ihre Kapitalanlagen im Bereich Emerging Markets Debt zu diversifizieren. Ohnehin scheint der Zeitpunkt für ein Engagement günstig zu sein.

Das übergeordnete Problem kollabierender Lokalwährungen liegt nach Einschätzung des Asset Managers Xaia aus München in dem Teufelskreis zwischen Leistungsbilanzsalden, Wechselkursen, steigenden Importpreise und Refinanzierungskosten. Und nun sollen ausgerechnet die Schwellenländer, also jene Nationen, die vom Internationalen Währungsfonds nicht als entwickeltes Industrieland eingestuft werden, mit ihren Anleihen den vom Niedrigzins paralysierten institutionellen Investoren in Europa dabei helfen, ihren Rechnungszins zu erreichen und den liquiden Teil der Kapitalanlagen zu diversifizieren?

Ja, meint Guillermo Osses, der seit Januar 2016 von New York City aus die Emerging-Markets-Debt-Strategien des Asset Managers Man GLG leitet. Das Unternehmen verwaltet als Anbieter diskretionärer Strategien per 31. März 2016 rund 27,9 Milliarden US-Dollar und ist Teil der börsennotierten Man Group plc. Im Gespräch mit portfolio institutionell entpuppt sich der gebürtige Argentinier als Intimus der Schwellenländer; seine berufliche Laufbahn führte ihn von der Deutschen Bank über Barclays Capital und Pimco zur HSBC Asset Management. Dort war er bis Ende vergangenen Jahres für die Emerging-Markets-Debt-Portfolios verantwortlich. Osses‘ Erfahrungen zufolge sind Rentenstrategien im Bereich der Schwellenländer (Emerging Markets Debt, kurz: EMD) inzwischen bei einem Großteil der europäischen institutionellen Investoren verankert. Das unterscheidet sie von Emerging-Market-Aktien, die von diesem Stellenwert noch weit entfernt sind. Und EMD-Strategien verbreiten sich weiter rasch, meint Osses, der im Mai 2016 in Frankfurt Station machte, um Mittel für neue Fonds einzuwerben.

Das Pressegespräch fand zwischen zwei Investorenterminen statt. Wie der Fachmann dabei in Erinnerung rief, hat sich das EMD-Universum seit Beginn des 21. Jahrhundert sehr positiv entwickelt. Schwellenländer hätten erhebliche strukturelle Verbesserungen vorgenommen, viele Nationen verabschiedeten sich von einem auf feste Wechselkurse ausgerichteten Währungsregime hin zu frei schwankenden Währungen; das kann zwar zu Wechselkursverlusten führen, aber die Alternative mit einem fixen Währungsregime sei letztlich für die Länder viel problematischer, sagt Osses. Zumal der Vorteil flexibler Währungen nun einmal darin bestehe, dass man externe Schocks, wie den Rohstoffpreiskollaps, durch einen schwächeren Wechselkurs abfangen könne. Viele der aufstrebenden und einst krisengeschüttelten Nationen implementierten zudem in der jüngeren Vergangenheit straffere fiskalische und monetäre Kontrollen, häuften Fremdwährungsreserven an und reduzierten das Verhältnis von Schulden zur Wirtschaftsleistung. Dadurch wurde es ihnen möglich, sich verstärkt in lokaler Währung zu verschulden anstatt in Hartwährung, wie etwa dem US-Dollar, sagt Osses.

Lokalwährungsanleihen gewinnen an Gewicht

Laut einer Untersuchung der Rating-Agentur Moody’s stieg der Anteil der Schulden der Schwellenländer in Lokalwährung von rund 50 Prozent im Jahr 2000 auf knapp 75 Prozent (2014). Dadurch sank ihre Abhängigkeit vom Ausland. Gleichzeitig gelang es vielen Staaten, ihre Kreditqualität zu verbessern. Inzwischen tragen rund 70 Prozent aller Schwellenländeranleihen ein Rating im Investment-Grade-Bereich. Zu Beginn dieses Jahrtausends lag ihr Anteil noch bei 20 Prozent, erläutert Osses. Dr. Mauricio Vargas, Volkswirt bei Union Investment in Frankfurt am Main, hat diese Entwicklung ebenfalls aufmerksam verfolgt: Im Interview mit portfolio institutionell sagt er: „Die Erfahrungen, die die Emerging Markets in den vergangenen Jahrzehnten gemacht haben, dass ein kurzfristig günstiges Darlehen in Fremdwährung ein vergifteter Apfel ist, der die Finanzen bei gewissen Wechselkursbewegungen aushebelt, hat dazu geführt, dass der Großteil sehr stark auf heimisch denominierte Währung umgestellt hat.“

Gleichwohl, und hier argumentiert wieder Guillermo Osses, habe die Kreditqualität durch den eingangs angeschnittenen Verfall der Rohstoffpreise etwas an Glanz verloren. Aber durch den jüngsten Ausverkauf am Markt für Lokalwährungsanleihen herrscht bei vielen Asset Managern nun eine Art Aufbruchstimmung. Das zeigt nicht nur die Flut der E-Mails, die die Redaktion von portfolio institutionell von EMD-Anbietern erreicht, sondern auch deren Tenor: Das Schlimmste scheint vorbei zu sein. Man GLG und Guillermo Osses jedenfalls attestieren Schwellenländerwährungen und Lokalwährungsanleihen auf mittlere Sicht „attraktives risikoadjustiertes Renditepotenzial“.

Andere Anbieter sehen das ähnlich. Nach Einschätzung von Helene Williamson, seit vielen Jahren im EMD-Geschäft aktiv und seit Oktober 2011 Head of Emerging Markets Debt bei First State Investments in London tätig, betrachten die meisten institutionellen Anleger in Europa Emerging-Markets-Renten als Beimischung, weil die sich dahinter verbergenden Asset-Klassen nicht stark mit anderen korrelieren und weil sie noch einen attraktiven Renditeaufschlag über Staatsanleihen der entwickelten Nationen bieten. Laut Statistiken von JP Morgan vom April 2016 lag die Korrelation des vielbeachteten JP Morgan Emerging Markets Bond Index (EMBI) Global gegenüber europäischen Staatsanleihen zuletzt bei 0,74 (drei Jahre) beziehungsweise 0,57 (zehn Jahre). Gegenüber US High Yield (JP Morgan Domestic High Yield) wird die Korrelation auf -0,13 (drei Jahre) sowie -0,20 (zehn Jahre) beziffert. Und im Vergleich mit den Aktien im S&P 500 wird der lineare Zusammenhang mit 0,36 (drei Jahre) beziehungsweise 0,02 (zehn Jahre) angegeben.

Auf dem Weg zur Core-Asset-Klasse

Der ersten Einschätzung nach sind Schwellenländeranleihen in den Portfolien hiesiger Anleger angekommen und sie stiften unter Diversifikationsaspekten auch einen Nutzen. Aber welche Kategorie wird letztlich von wem präferiert? Und welche Gründe werden dafür angeführt? Eine erste Antwort darauf gab schon die im Oktober 2015 veröffentlichte Studie „Pension Risk Management und Anlage von Pensionsvermögen“ vom frisch fusionierten Beratungshaus Willis Towers Watson. Der Untersuchung zufolge ist das durchschnittliche Rentenportfolio deutscher Pensionseinrichtungen in der Regel sehr diversifiziert. Eine kleine Rolle spielen – über alle diese Anleger hinweg – Emerging-Markets-Staatsanleihen in Kernwährung, wie zum Beispiel dem US-Dollar. Hier haben die deutschen Pensionseinrichtungen Allokationen von um die vier Prozent aufgebaut. Weitere drei Prozent ihrer Rentenanlagen entfallen auf Staatsanleihen in Lokalwährungen. Dem Investment-Consultant zufolge stehen EM-Anleihen in Kernwährungen für circa 2,5 Prozent des Gesamtportfolios, während rund 1,9 Prozent auf EM-Anleihen in Lokalwährungen entfallen. Die Untersuchung von Willis Towers Watson fiel in eine Phase, in der die Emerging Markets rekordhohe Mittelabflüsse von Investoren hinnehmen mussten. Betroffen waren in erster Linie Publikumsfonds mit dem Schwerpunkt Lokalwährungen und weniger institutionelle Mandate. Guillermo Osses von Man GLG geht davon aus, dass deutsche Investoren ihr Exposure ungeachtet dieser Schwäche vergrößern werden. „Die Investoren, mit denen ich bislang zu tun hatte, sind seit vielen Jahren in den Schwellenländern investiert und haben damit sehr ordentliche Renditen erzielt. Sie wollen heute die attraktiveren Bewertungen nutzen“, argumentiert der Südamerikaner Osses.

Gleichwohl muss man bei der Renditebetrachtung der vergangenen Jahre hinterfragen, ob der Investor bei Lokalwährungsanleihen oder Hartwährungsanleihen investiert war. Anleger haben in erster Linie bei Lokalwährungsanleihen Verluste erlitten (siehe Tabelle auf der gegenüberliegenden Seite), weil die Lokalwährungen gegenüber dem US-Dollar und dem Euro an Wert eingebüßt haben. Die Lernkurve ist hier, metaphorisch gesagt, steinig und steil, denn noch vor wenigen Jahren waren Lokalwährungsanleihen in aller Munde. „Viele Anleger haben sich bei der Entscheidung zwischen einem Investment in Hartwährungs- oder Lokalwährungsanleihen die Finger verbrannt. Deshalb wollen sie die Entscheidung darüber nun eher den Managern überlassen, wann es ideal ist, Lokalwährungsanleihen oder Hartwährungsanleihen zu halten. Das erscheint mir als eine Lektion, die man im vergangenen Jahr gelernt hat“, sagt Osses. Local Debt sei inzwischen geradezu billig, die zu erwartende Rendite liege mit 6,5 bis zehn Prozent per annum heute rund 100 Basispunkte höher als noch vor einem Jahr und erscheint dem Portfoliomanager von Man GLG damit recht attraktiv. Im Gegensatz dazu stuft Osses Hartwährungsanleihen in US-Dollar und Euro, also jene Assets, die bei institutionellen Investoren längst angekommen sind, als nicht so anziehend ein. Er betont: „Wir engagieren uns bei kurzlaufenden Anleihen. Denn wenn die Renditen steigen und sich die Spreads ausweiten, macht uns das keine Sorgen.“ Stichwort Pull-to-Par-Effekt.

Ein anderer Asset Manager, der Expertise in Hartwährungs- und Lokalwährungsanleihen aufweist und sich in beiden Märkten bewegt, ist die Schweizer Gam. Enzo Puntillo, Head Fixed Income bei Gam in Zürich, verwaltet seit mehr als einem Jahrzehnt verschiedene EM-Strategien und sieht EMD heute als ideales strategisches Investment. Grund sei die „Kombination aus attraktiver Bewertung und verbessernder Fundamentaldaten ohne utopische Vorstellungen“ zu haben. Beides sei der Ursprungsgedanke, der für EMD-Investments spricht. Und beides sei heute wieder gegeben. „Meines Erachtens“, ergänzt Puntillo, „interpretieren viele Investoren, die in den EM nicht direkt investieren, zu viele Befürchtungen hinein. Fairerweise muss man sagen, dass man die Rendite von sechs bis sieben Prozent nicht für risikolose Investitionen erhält.“ Man müsse bei den EM das Gesamtbild betrachten und die Opportunitäten sehen, führt er aus und identifiziert eine weiterhin erhebliche Untergewichtung in den Portfolios institutioneller Investoren. Viele hätten um das Jahr 2011 herum die EMD-Quote definiert. So mancher habe allerdings die Quote nach den jüngsten Korrekturen nicht gefüllt. Auch deshalb sei Potenzial vorhanden. Zumal die Aussichten heute massiv besser seien als noch vor zwei oder drei Jahren.

Mit Blick auf das Investment-Sentiment sagt Puntillo: Es sei heute anders als noch vor drei oder vier Jahren sehr einfach, Skeptiker der EM zu finden, was tendenziell kein schlechtes Zeichen ist. „Fakten und Realitäten verändern sich allerdings und man muss sich darauf neu einstellen. Und gerade in den Schwellenländern können die Veränderungen größer ausfallen“, warnt er. Und tatsächlich haben sich die Fakten und Realitäten in der jüngeren Vergangenheit schnell verändert. Für manche Investoren haben die Emerging Markets an Glanz verloren – nun mehren sich die Sorgen angesichts der hohen Unternehmensverschuldung. Ein wesentlicher Grund dafür ist die Annahme, dass die jüngst durch die US-Zinspolitik verstärkten Währungsbewegungen die Schuldentragfähigkeit von Schwellenländerunternehmen erheblich belasten würden.

In dieses Horn stießen zuletzt der Internationale Währungsfonds (IWF) sowie die Bank für Internationalen Zahlungsausgleich, die beide vor den systemischen Risiken für die Weltwirtschaft warnten. Darauf weist Dr. Mauricio Vargas, Volkswirt bei Union Investment, hin. Der IWF erfasst seinen Angaben zufolge die Kennzahlen zur Auslandsverschuldung auf Basis des „Ausländerprinzips“. Dabei werden alle Schulden berücksichtigt, die von Ausländern in Hartwährung oder lokaler Währung gehalten werden. Diese Auslandsverschuldung kann nach Angaben von Mauricio Vargas aber nicht mit der Fremdwährungsverschuldung gleichgesetzt werden. Mit Blick auf etwaige systemische Risiken seien vor allem die in Fremdwährung denominierten Schulden relevant, da sie von einer Abwertung der jeweiligen Landeswährung in der Regel besonders stark betroffen sind. Eine Analyse zeigt, dass die Fremdwährungsverschuldung gegenüber der Auslandsverschuldung, wie sie vom IWF publiziert wird, eine deutlich geringere Rolle spielt, weshalb nur geringe Ausfallrisiken drohen.Das vollständige Interview mit Dr. Mauricio Vargas können Sie hier in voller Länge nachlesen.

Von Benchmarks und anderen Vorgaben

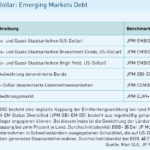

Im Bereich der Schwellenländeranleihen orientieren sich Investoren in erste Linie an Benchmarks der US-Großbank JP Morgan. Zum bereits kurz angeschnittenen JP Morgan EMBI Global, der in US-Dollar denominierte Bonds enthält, die von staatlichen und quasi-staatlichen Stellen/Einrichtungen emittiert werden, gehören neben Platzhirschen wie Mexiko, Indonesien, Russland und der Türkei auch weniger umtriebige Emittenten wie Jordanien, Tansania und Tunesien. Während die Philippinen mit einem aktuellen Indexgewicht von 4,69 Prozent zu den führenden Emittenten im JP Morgan EMBI Global zählen, spielen sie im Gegensatz dazu im GBI Emerging Markets und damit bei Lokalwährungsanleihen eine Statistenrolle. Mit seinen Benchmarks setzt JP Morgan den Industriestandard. Einer der Investoren, der die Messlatten zur eigenen Standortbestimmung nutzt, ist JP Morgan Asset Management. Die Fondstochter von JP Morgan verwaltet Assets im Volumen von rund 1.700 Milliarden Euro. Davon entfallen knapp 40 Milliarden Euro auf Emerging-Markets-Renten. Vor anderthalb Jahren war das EMD-Volumen noch „etwas“ höher, wie Michael Mewes, Geschäftsleiter und Head of Fixed Income bei JP Morgan Asset Management in Frankfurt am Main durchblicken lässt. „Bei den Publikumsfonds, und das vor allem in den USA, gab es starke Mittelabflüsse“, sagt er und wird konkreter: Die Asset-Klasse habe dort bezogen auf die Publikumsfonds rund 50 Prozent ihrer Mittel verloren. JP Morgan Asset Management scheint mit einem blauen Auge davon gekommen zu sein und beziffert den Mittelabfluss bei eigenen Fonds auf 15 Prozent.

Daraus lässt sich ableiten, dass die Kundschaft nicht so taktisch agiert wie Privatanleger, sondern mehr institutionell getrieben ist. „Heute sind wir an einem Punkt, an dem es aufgrund der günstigen Bewertungen sinnvoll ist, die EM noch näher zu betrachten“, sagt Anleihefachmann Michael Mewes. „Ich gehe davon aus, dass sich sehr viele institutionelle Investoren die Emerging Markets Bonds nun auch wieder aus strategischen Beweggründen ansehen werden. Ein Grund ist das Phänomen, dass derzeit in der risikofreien Anlage die Rendite bei null liegt. Zwar lässt sich bei auf dem US-Dollar basierenden Bonds aus dem Investment-Grade-Bereich, wie US Corporates, nominell noch mit einer Rendite von um die drei Prozent rechnen. Aber unter Berücksichtigung, dass der Anleger sich auf einer anderen Zinskurve befindet, bei der die eine oder andere Zinserhöhung kommen wird und dass bei der US-Zinskurve eigentlich auch das Währungsrisiko abgesichert werden sollte, um die Anlagemöglichkeiten risikomäßig vergleichbar zu machen, ist die Rendite im 1,x-Bereich. Insofern denken wir, dass insbesondere konservative Investoren, die nicht oder nur begrenzt in den High-Yield-Bereich investieren können, in Subthemen wie EM-Hartwährungsstaatsanleihen aus dem Investment-Grade-Bereich für viel Nachfrage sorgen werden. Denn diese Anlageklasse ist unter Solvency II sehr effizient.“

Meag setzt auf Schwellenländer

Das Stichwort Solvency II ist untrennbar mit Investoren aus der Versicherungswelt verknüpft. Ein von dort stammender institutioneller Anleger, der sich direkt in den Emerging Markets engagiert und auch Drittfonds verwaltet, ist die Meag. Wobei man fairerweise sagen muss, dass der Asset Manager der Munich-Re-Gruppe personell deutlich besser ausgestattet ist als viele andere Investoren, zudem kann die Gesellschaft auf eigene Experten in Hongkong und New York zurückgreifen, die aufgrund ihrer Nähe zu den entsprechenden Märkten über einen Vorteil in der Expertise verfügen. Per 31. März 2016 verwaltete die Meag insgesamt rund 262 Milliarden Euro, davon entfielen rund 78 Prozent auf Renten. Wenn man dieses Segment aufgliedert, tauchen folgende Anlageklassen auf: Euro-Staatsanleihen, Non-Euro-Staatsanleihen, Covered Bonds, Unternehmensanleihen, ABS/MBS, Emerging-Market-Bonds, High-Yield-Bonds, Inflation-linked-Bonds und Fremdwährungen. Bei den Münchnern gewinnen speziell die Anlagen in den Emerging Markets an Bedeutung. Seit dem Jahr 2010 kletterte das in EM-Bonds investierte Kapital von damals rund drei Milliarden Euro auf zuletzt knapp 14 Milliarden Euro. Der Schwerpunkt lag in diesem Zeitraum auf Lokalwährungsanleihen, aber Hartwährungsanleihen legen sukzessive an Volumen zu. Auf Portfolioebene hatten EM-Bonds im Jahr 2010 einen Anteil von rund zwei Prozent inne. 2015 lag ihr Anteil bereits bei knapp sechs Prozent.

Nach Angaben von Stefan Amenda, Leiter Portfolio Management institutionelle Fonds, Emerging Markets und Fremdwährungen, liegt die inzwischen erreichte Quote auf einem Niveau, das die Meag auch in den nächsten Jahren anpeilt. Die Emerging Markets sind für den Munich-Re-Konzern auch mit Blick auf das Versicherungsgeschäft in den entsprechenden Märkten eine strategische Asset-Klasse. Deshalb hat das Unternehmen intern entsprechende Expertise aufgebaut und leistet sich Mitarbeiter, die sich ausschließlich damit befassen. Im Rahmen des Asset-Liability-Managements setzt der Konzern aufgrund seiner versicherungstechnischen Verpflichtungen in EM-Ländern immer stärker auf EM-Bonds. Darauf weist Stefan Amenda hin. „Die Zahlungsverpflichtungen der Munich-Re-Gruppe im Kerngeschäft der Versicherung decken wir heute sehr viel genauer ab als in der Vergangenheit. Bei Verpflichtungen in Brasilien oder Indien investieren wir entsprechend in die jeweiligen Märkte. Perspektivisch wird die Bedeutung der Emerging Markets an der Weltwirtschaft sowie das Versicherungsgeschäft in den Schwellenländern zunehmen und damit auch unsere Kapitalanlage dort.“ Die geringe Bedeutung der EM in der Kapitalanlage noch vor einigen Jahren hat damit zu tun, dass einige Märkte damals kaum oder nicht investierbar waren. „Hinzu kommt unsere Diversifikationsstrategie in der Kapitalanlage. Risiken werden global noch breiter verteilt. Gerade mit Blick auf eine niedrige öffentliche Verschuldung oder die vergleichsweise günstige demografische Entwicklung in den Emerging Markets lassen sich Ausgleichseffekte erzielen. Nicht zuletzt ergeben sich aber auch attraktive Gelegenheiten, Mehrrenditen zu erzielen. Auch das ist ein wichtiger Punkt und die Antwort auf die Frage, warum die Bedeutung der Emerging Markets gewachsen ist“, sagt Amenda.

Die Meag, und das ist Stefan Amenda sehr wichtig, würde sich auch dann mit den aufstrebenden Volkswirtschaften beschäftigen, wenn Bundesanleihen heute 200 Basispunkte und höher rentieren würden. „Nach der Korrektur der vergangenen Jahre handeln die Anleihen vieler Länder heute auf Niveaus, die sehr attraktiv sind. Ich denke dabei an Brasilien oder die Türkei.“ Als EM-Investor muss man sich allerdings eines wichtigen Unterschieds bewusst sein. Die Euro-EM werden einerseits dominiert von osteuropäischen Emittenten, wie Polen, Ungarn und das Baltikum. Wobei die in Euro denominierten Emerging Markets sehr stark an der Bund-Kurve hängen. Anders die US-Dollar-denominierten EM. Sie haben in diesem Jahr deutlich besser performt. Es hätte sich demnach gelohnt, US-Dollar-EM ins Portfolio zu nehmen und in Euro zu hedgen anstatt vergleichbare Euro-EM zu halten. In den Schwellenländern engagiert sich auch ein anderer, im Vergleich zur Meag allerdings deutlich kleinerer deutscher Investor: Die überwiegend im Bereich der evangelischen Kirche, Diakonie und freien Wohlfahrtspflege bundesweit tätige Pensionskasse Verka aus Berlin. Ewald Stephan, Vorstandsmitglied der Verka VK Kirchliche Vorsorge VVaG und der Verka PK Kirchliche Pensionskasse AG führt dabei im Gespräch mit portfolio institutionell drei Gründe an: Einerseits begründet er das Engagement mit den Renditeaussichten. Andererseits investiere man aus Diversifikationsgründen in Schwellenländern. Und es kommt noch ein dritter Punkt hinzu: „Ich persönlich glaube daran, dass man im Grunde genommen auch immer in Wachstumsmärkte investieren muss“, so Stephan.

Viele Märkte seien schon allein unter demografischen Gesichtspunkten keine Wachstumsmärkte, ist er überzeugt. Ewald Stephan betreut mit seinen Kollegen die Kapitalanlage über beide Gesellschaften hinweg. Insgesamt betrachtet liegt ihr Marktwert bei 2,1 Milliarden Euro. Die Verka konzentriert sich dabei im Bereich der Emerging Markets auf Staatsanleihen und Unternehmensanleihen in Hartwährungen, während Lokalwährungen und Aktien vollkommen außen vor bleiben. „Wir sind zu 100 Prozent in US-Dollar gestartet. Aber es gibt inzwischen auch ein großes Angebot in Euro, weil viele Staaten und Unternehmen in Euro emittieren. Deshalb wächst auch bei uns der Anteil der in Euro denominierten Anleihen ziemlich rasch. Emittenten nutzen das niedrige Zinsniveau aus, sie können sich derzeit in Euro günstiger refinanzieren als im US-Dollar-Bereich“, erläutert Ewald Stephan, der vor seinem Einstieg bei der Verka im August 2009 unter anderem bei der Colonia Versicherung und der Zurich-Rückversicherung Erfahrungen gesammelt hat.

Der Anteil der Emerging-Markets-Renten an den gesamten Kapitalanlagen der Verka beträgt acht Prozent. Wenn man die Zahlen weiter aufschlüsselt, liegt der Anteil der Staatsanleihen bei 5,9 Prozent, während 2,1 Prozent auf Unternehmensanleihen entfallen. Doch dabei soll es nicht bleiben. „Wir peilen eine Zielquote von zehn Prozent an und stocken jetzt auch gerade auf. Das haben wir vor wenigen Tagen in einer Anlageausschusssitzung beschlossen“, sagt Ewald Stephan. Beide Anlagen liegen in Spezialfonds. Ein Manager ist die Deutsche Bank, sie ist zuständig für den Staatsanleihenfonds. Der andere Manager ist Union Investment. Die Duration bei den Staatsanleihen und Unternehmensanleihen beziffert die Verka auf knapp fünf Jahre. Nicht nur bei der Zusammensetzung der Anleihebestände hat sich zuletzt einiges getan. „An Emerging-Markets-Aktien haben wir uns noch nicht herangetraut. Aber wir schließen nicht aus, auch dort eines Tages zu investieren“, sagt Ewald Stephan.

Festzuhalten bleibt, dass die Schwellenländer heute insgesamt robuster aufgestellt sind, indem sie bei der Finanzierung auf Lokalwährungen umschwenken. Für Investoren, die Hartwährungsanleihen bevorzugen, ist das bedauerlich. Doch letztlich bringen sich die Staaten so in eine gute Ausgangsposition, um die Portfolien der vom Niedrigzins paralysierten Anleger auf der Renditeseite mit uneingeschränkt liquiden Assets zu stützen. Und das ist es, was zählt.

Von Tobias Bürger

portfolio institutionell, Ausgabe 06/2016

Autoren: Tobias Bürger In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar