Renditekiller Inflation

Die Inflation drückt die Realzinsen ins Negative. Nach dem Niedrigzinsdilemma der vergangenen Jahre sucht die bAV händeringend nach rentierlicheren Lösungen. Wozu Experten raten und warum das kaum ohne verbesserte Regulatorik geht.

Die Inflationsrate lag in Deutschland 2022 im Schnitt bei 6,9 Prozent. Ihren Höhepunkt fand sie im Oktober bei 8,8 Prozent. Im April 2023 lag sie auch noch bei hohen 7,2 Prozent. Gleichzeitig rentierten zehnjährige Bundesanleihen Mitte April gerade mal bei 2,36 Prozent. „Damit kann der Rechnungszins wie schon Ende 2022 wieder übertroffen werden“, sagt Hans Ohlrogge. „Doch die Inflation ist noch immer höher als der Zins, sodass laufend hohe, nicht finanzierte Anpassungen bei der betrieblichen Altersversorgung (bAV) fällig werden“, analysiert der Gründer der Ohlrogge Consulting und frühere bAV-Chef von IBM Deutschland. Mit der nach wie vor negativen Zinsdifferenz aus Inflationsrate und Marktzins können Lebensversicherer und somit auch die versicherungsförmige bAV noch keinen Staat machen.

Schätzungen zeigen, dass eine Inflationsrate von nur zwei Prozent pro Jahr die Rentenleistungen um fast ein Drittel reduziert, wenn das Geld während der Sparperiode bei einer niedrigverzinsten Versicherung angelegt wurde. Eine hohe Inflationsrate kann somit zu erheblichen Rentenverlusten führen und die finanzielle Sicherheit im Alter gefährden – auch bei der bAV, warnt das Deutsche Institut für Altersvorsorge (DIA). Für Arbeitnehmer erhöhen sich vor allem die Kosten für ausreichende Altersleistungen. Deshalb sollten sie ihre Altersvorsorge regelmäßig überprüfen und gegebenenfalls anpassen, rät das DIA, etwa durch Dynamikvereinbarung bei der Entgeltumwandlung. Trotz der Anpassungsprüfpflicht nach dem Betriebsrentengesetz können auch Rentner einen realen Kaufkraftverlust erleiden, wenn ihr Arbeitgeber die Betriebsrenten nur mit einem Prozent pro Jahr anpasst, wie es das Gesetz vorsieht (Paragraf 16 Abs. 3 Nr. 1 BetrAVG).

In Zeiten hoher Inflation werden junge Generationen von drei Seiten in die Zange genommen, so Friedemann Lucius, Vorstandschef des Pensionsberaters Heubeck: Erstens werden die Ansprüche real entwertet. Zweitens nimmt der Druck zu, bestehende Entgeltumwandlungen einzustellen, um die gestiegenen Lebenshaltungskosten bezahlen zu können. Drittens müssen sie bei unvollständigem Inflationsausgleich auf das Gehalt Kaufkraftverluste hinnehmen, die ihre Fähigkeit zur ergänzenden Altersvorsorge zusätzlich schmälern.

Keine Anpassungsprüfpflicht bei Pensionskassen

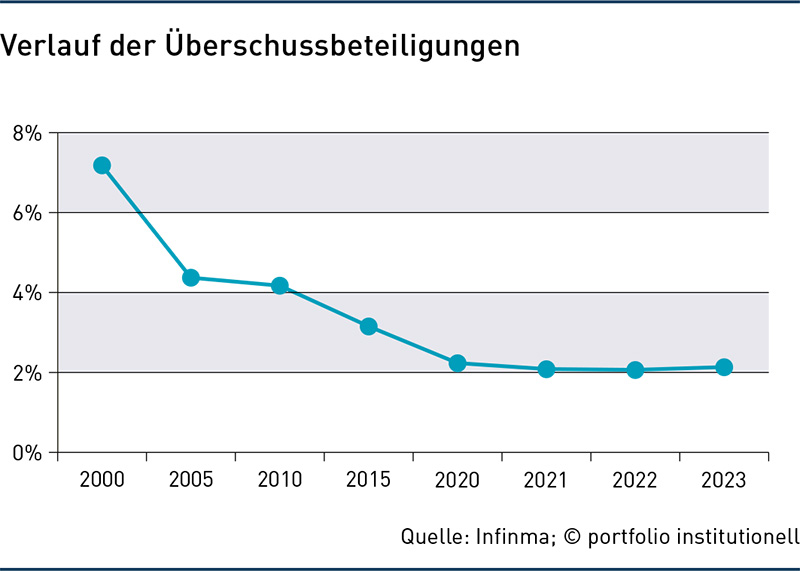

Kein Wunder, dass insbesondere Versicherer und Pensionskassen ihre Tarifangebote besser gegen Inflation wappnen. Bei Direktversicherungen und Pensionskassen gibt es zwar keine Anpassungsprüfpflicht, wenn sämtliche Überschussanteile ab Rentenbeginn zur Erhöhung der laufenden Leistungen verwendet werden. Dennoch rechnet sich die klassische Versicherung mit einhundert Prozent Garantieniveau weder für Versicherer noch für Arbeitnehmer. Daher ist die arbeitsrechtliche Beitragszusage mit Mindestleistung (BZML) „im Neugeschäft weitgehend nicht mehr verfügbar“, bestätigte Marc Glissmann, Geschäftsführer des Instituts für Finanzmarktanalyse (Infinma), Anfang Mai auf dem HDI-bAV-Expertenforum 2023. Dies habe auch Einschränkungen des Tarifangebotes zur Folge. Neben fondsgebundenen Produkten verhießen vor allem modifizierte Klassik-Tarife mit eingeschränkten Garantien und dynamische Hybride gute Rendite-Chancen. Kapitalanlage und Überschussbeteiligung blieben aktuell noch deutlich unter der Inflationsrate – siehe Grafik.

Die negative Realverzinsung bleibt aktuell das brennendste Problem auskömmlicher Altersversorgung. Um diese Gefahr zu bannen, rät Volker Looman, Finanzanalytiker aus Berlin, vor allem dazu, Angst und Ratlosigkeit als teure Begleiter bei der Finanzplanung zu entlassen. Aktuell könne man nur an der Börse dem Kaufkraftverlust einigermaßen entgegenwirken. Der Erhalt des aktuellen Depotwertes nach Steuern erfordert bei zehn Jahren Anlagedauer und jährlich drei Prozent Inflationsrate jedes Jahr einen Wertzuwachs von mindestens 3,91 Prozent, rechnet Looman vor. Das ist relativ gefahrlos „mit Hilfe von Indexfonds möglich, sofern Anleger die Fähigkeit haben, Kursschwankungen an der Börse ohne Herztropfen ertragen zu können“, so Looman.

Doch wie gut stehen institutionelle Anleger selbst da, um überhaupt nachhaltig konkurrenzfähige Tarife anbieten zu können? Wie es um die Gesundheit von Pensionskassen bestellt ist, hat die Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin) wie jedes Jahr auch für 2022 in einem kurzfristigen Stresstest ermittelt. Ergebnis: Von 118 unter Bundesaufsicht stehenden Kassen, die geprüft wurden, weisen 15 Kassen nach derzeitigem Stand ein negatives Ergebnis auf (2021: acht Kassen). Der Stresstest simuliert mit Hilfe von vier Stressszenarien nur eine kurzfristige, adverse Kapitalmarktveränderung und betrachtet deren bilanzielle und wirtschaftliche Auswirkungen für die Kassen. Er misst, ob eine Kasse nach einem Stress voraussichtlich noch die Eigenmittelvorschriften zum nächsten Bilanzstichtag erfüllen kann. Der Stresstest umfasst ein Marktänderungsrisiko für Aktien, festverzinsliche Wertpapiere (des Umlaufvermögens) und Immobilien sowie ein Bonitätsrisiko für den Fixed-Income-Bereich. Im Aktienszenario wurde ein Kursrückgang von 30 Prozent simuliert.

Mittel- und langfristig sei allerdings die Prognoserechnung wichtiger als der Stresstest. Eine solche Prognoserechnung hatte die Behörde Pensionskassen und auch Pensionsfonds zuletzt zum 30. September 2022 abverlangt. Bei Pensionskassen werden in der Prognoserechnung neben laufendem Geschäftsjahr (Jahr 1) auch die folgenden vier beziehungsweise 14 Jahre abgefragt. Bei manchen Kassen wird zudem deren Prognose für die Jahre sechs bis 15 angefordert, sofern sie unter intensivierter Aufsicht stehen, unter die Pflicht zur Bildung einer Zinszusatzreserve fallen oder Ende 2021 noch mit einem höheren Rechnungszins als 2,5 Prozent gearbeitet hatten. Ergebnis: „Die Lage hat sich sowohl bei den Pensionskassen als auch bei den Pensionsfonds leicht verbessert“, so ein Bafin-Sprecher. Wie stets ist die Anstalt zurückhaltend mit Einzelheiten, nennt also auch keine Namen von Unternehmen mit schlechtem Ergebnis. Hintergrund ist die Pflicht zur Verschwiegenheit (nach Paragraf 309 VAG), die es der Behörde verbietet, Namen von Versicherern und Pensionskassen zu nennen. Immerhin wurde am Rande der Bafin-Jahrespressekonferenz Anfang Mai bekannt, dass aktuell gut 20 Pensionskassen unter intensivierter Aufsicht stehen – ein Drittel weniger als noch im Oktober 2022.

Dass die Lage bei Pensionskassen insgesamt aber für die Zukunft dramatisch aussieht, zeigte Frank Grund auf der Jahrestagung der Arbeitsgemeinschaft für betriebliche Altersversorgung (Aba) Mitte Mai auf. „Einige Kassen sind gut aufgestellt und zukunftsfähig, aber über 50 Prozent inzwischen für Neuzugang geschlossen“, so der Bafin-Exekutivdirektor Versicherungs- und Pensionsfondsaufsicht wörtlich. Die Beitragseinnahmen stagnierten seit Jahren, und das werde sich laut Prognoserechnung in naher Zukunft auch nicht ändern. Eine sehr hohe Inflation habe in der Regel keine direkten Konsequenzen für die Leistungen von Pensionskassen, da diese üblicherweise nicht an die Inflationsentwicklung gekoppelt sind. Inflation wirkt sich aber indirekt über die Überschussbeteiligung aus. „Die Bafin wird genau hinsehen, ob Überschuss-Vorschläge für Kunden tatsächlich dauerhaft finanzierbar sind“, warnte Grund.

Um konkurrenzfähig zu bleiben, werden Pensionskassen verstärkt auch über Anlageformen mit höheren Renditechancen nachdenken müssen, so Grund weiter. Schon heute gültige Anlagevorschriften stünden Investitionen in Anlageklassen mit höheren Renditechancen nicht entgegen. „Derzeit sind die in der Anlageverordnung zulässigen Mischungsquoten auf Branchenebene nicht annähernd ausgeschöpft“, trat der Aufseher Wünschen nach Änderung der Anlageverordnung entgegen. Und selbst dann, wenn die Mischungsquoten überschritten seien, könne zusätzlich die Öffnungsklausel für eine Zuführung zum Sicherungsvermögen genutzt werden. Ob der Fachdialog zur bAV da noch Änderungen bringt, war bis Redaktionsschluss nicht abzusehen. Er ist zwar Mitte Mai zu Ende gegangen, aber bisher nicht mit gesetzgeberischen Konsequenzen verbunden.

Autoren: Detlef Pohl In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar