Rentnergesellschaft versus Liquidationsversicherung

Wenn ein Unternehmen seine Pensionsverpflichtungen für Rentner loswerden will, weil es die Liquidation der Gesellschaft plant, kann es dies durch Kauf einer Liquidationsversicherung erreichen oder die Gesellschaft per Share-Deal an eine spezialisierte Run-off-Plattform verkaufen. Letzteres kommt häufig günstiger als die Versicherungslösung, wie ein aktueller Fall zeigt.

Für die Ausgliederung von Pensionsverpflichtungen aus der Firmenbilanz (Pension Buyout) gibt es viele Gründe. Bei einer Liquidierung einer Gesellschaft ist diese alternativlos. Neben gängigen Formen wie Abfindung oder der Liquidationsdirektversicherung gewinnt die bislang kaum bekannte Rentnergesellschaft an Charme (siehe Ausgabe 12/22). Für das abgebende Unternehmen bedeutet diese die vollständige rechtliche und wirtschaftliche Enthaftung sowie die Ausbuchung der Verpflichtungen aus der eigenen Bilanz.

Noch unterliegt die Rentnergesellschaft keinerlei Regulierung, Vorschriften zur Kapitalanlage oder gar der Finanzaufsicht. „Allerdings sind bestimmte Kapitalisierungsanforderungen und gegebenenfalls auch Anlagebeschränkungen aufgrund der Fürsorgepflicht des Arbeitgebers zu beachten“, bestätigte René Döring, Partner von Linklaters LLP in Frankfurt am Main, auf der 23. bAV-Handelsblatt-Tagung. Das abgebende Unternehmen muss Sorge tragen, dass die Rentnergesellschaft mit angemessenen finanziellen Mitteln ausgestattet wird, um zu verhindern, dass die Versorgungsberechtigten eines Tages in die Röhre gucken. „Dafür bietet sich ein CTA an, da es Versorgungsberechtigte vor einer sachwidrigen Verwendung des übertragenen Vermögens schützt“, erklärt der auf Arbeitsrecht spezialisierte Rechtsanwalt. Wird die Gesellschaft nämlich zu schwach gepolstert und kann keine Renten mehr anpassen oder rutscht womöglich in die Insolvenz, kann dies zu Schadensersatzansprüchen gegen das abgebende Unternehmen führen. Das Bundesarbeitsgericht (BAG) hat dazu bereits am 11. März 2008 ausführlich geurteilt (Az.: AZR 358/06).

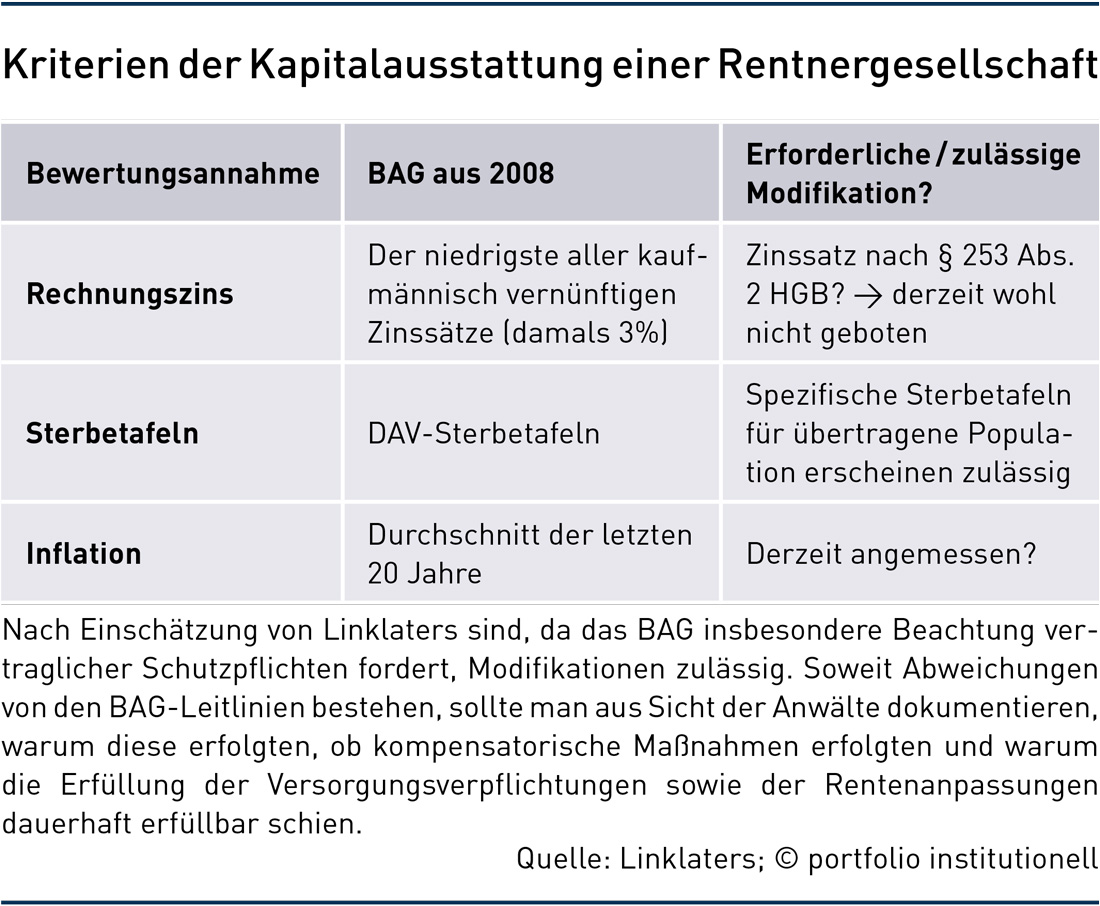

Bei der Bestimmung der erforderlichen Kapitalausstattung sind nach dem BAG-Urteil unter anderem ein vorsichtiger Rechnungszins, die DAV-Sterbetafeln, eine Inflationsannahme in Höhe der durchschnittlichen Preissteigerung der vergangenen 20 Jahre sowie sonstige Kosten zu berücksichtigen – siehe Grafik. Der gesellschaftsrechtliche Gläubigerschutz umfasst zudem die gesamtschuldnerische Haftung für Verbindlichkeiten, die vor dem Pension Buyout entstanden sind, und beträgt zehn Jahre für Versorgungsverpflichtungen aufgrund des Betriebsrentengesetzes.

Was akademisch klingt, wird in der Praxis schon mehrfach angewendet. So hatte 2020 der Airline-Caterer Gategroup das Airline-Catering-Geschäft der Lufthansa in Europa und damit die deutschen LSG-Sky-Chefs-Gesellschaften übernommen. Betroffen waren insgesamt über 7.000 Mitarbeiter mit zahlreichen verschiedenen Versorgungszusagen. Man suchte sich Hilfe für die Übernahme, Implementierung und fortlaufende Betreuung der Versorgungswerke mit über 800 Millionen Euro Verpflichtungsvolumen. Fündig wurde man bei der Governance-Plattform Funding Solutions Deutschland (FSD). Nach Verschmelzung der verschiedenen LSG-Firmen auf zwei Zielgesellschaften wurden die Pensionsverpflichtungen und das erforderliche Pensionsvermögen schuldbefreiend auf zwei Rentnergesellschaften übertragen, sagt Thomas Huth, Partner Pension und Investment Solutions bei FSD.

In einem anderen Fall geht es aktuell um eine kostengünstige Alternative zu einer Liquidationsversicherung. Dabei prüfte eine ehemalige, zu liquidierende Bank, was mit den mittelbaren bAV-Zusagen der über 200 Beschäftigten werden soll, die über den BVV läuft. Voraussetzung für die Liquidation der GmbH war, dass keine Verpflichtungen mehr bestehen, also auch nicht aus der bAV. Die erforderliche Freistellung (nach Paragraf 4 Absatz 4 BetrAVG) erfolgt typischerweise durch schuldbefreiende Übertragung auf einen Lebensversicherer oder eine Pensionskasse, erinnert Huth an das übliche Prozedere. Lebensversicherer oder Pensionskasse treten als originärer Versorgungsschuldner in die Zusage ein und der bisherige Arbeitgeber wird damit vollständig enthaftet. Die Verpflichtungsübernahme erfolgt durch eine regulierte Pensionskasse auf Einmalbeitrags-Basis, den man mit dem Höchstzinssatz nach der Deckungsrückstellungsverordnung kalkuliert.

Liquidationsversicherungen scheinen bei vielen bAV-Ablösungen zunächst erste Wahl zu sein, da bei Liquidierung des Unternehmens am Ende keine Verpflichtungen mehr bestehen bleiben dürfen. Anfang 2021 hatte der Gesetzgeber das Thema Liquidationsversicherung vor dem Hintergrund, dass nun auch Pensionskassenzusagen der Insolvenzsicherungspflicht unterliegen, neu geregelt. Fakt bleibt: Der erforderliche Einmalbeitrag für die Übertragung von Versorgungsverpflichtungen bei Liquidation wird nach den aktuell gültigen Tarifen ermittelt, und dabei liegt der Höchstzinssatz zugrunde (aktuell: 0,25 Prozent). Die Krux: In der Vergangenheit – so auch bei den genannten BVV-Versorgungen – lagen die Tarifzinsen deutlich höher. Da nach einer Liquidation des Trägerunternehmens der Pensionskasse keine subsidiäre Arbeitgeberhaftung mehr besteht, gibt es auch keinen Schutz der bAV-Ansprüche durch den Pensionssicherungsverein. Ausweg: „Das vorhandene Vermögen ist mit einer Einmalzahlung so weit aufzufüllen, dass es dem Wert nach Neuberechnung der Verpflichtung mit dem Höchstzinssatz entspricht“, so Huth.

Das dürfte in der Praxis für das Unternehmen, das liquidiert werden soll, ein teures Vergnügen werden. „Je nach Mitarbeiterbestand und Altersstruktur kommt die Liquidation zwar unterschiedlich teuer, wirklich günstig ist sie aber nicht“, schätzt Huth. Der Grund: Je nach Tarifzins wurden bis zu vier Prozent pro Jahr zugesagt. Wenn der Tarifzins tatsächlich verdient wird, geht die Kalkulation auf. „Wenn aber nur 0,25 Prozent als erwarteter Ertrag unterstellt werden, obwohl Bundesanleihen über zwei Prozent Zinsen bieten, ergibt sich ein Fehlbetrag, und der muss entsprechend nachgeschossen werden.“ Daher habe Funding Solutions im Falle der ehemaligen Bank ein alternatives Angebot gemacht. Die ehemalige Bank wurde durch Einstellung des operativen Geschäfts zu einer Rentnergesellschaft, die lediglich die bAV-Verpflichtungen und einen entsprechenden Kapitalbetrag enthielt. „FSD erwirbt sämtliche Gesellschaftsanteile und verwaltet sie als Rentnergesellschaft“, berichtet Huth. Den erforderlichen Kapitalisierungsbedarf der GmbH nennt Huth nicht, spricht aber trotz sehr vorsichtiger Ableitung des Rechnungszinses von erheblichen Einsparungen gegenüber der Liquidationsversicherung. Durch die Übernahme besteht die GmbH, also der Arbeitgeber und damit die subsidiäre Haftung, unverändert fort. Für die bAV-Begünstigten ändert sich durch den Eigentümerwechsel nichts, denn der Versorgungsschuldner bleibt trotz Wechsel der GmbH-Anteilseigner gleich. „Die BVV-Zusage wird auch weiterhin durch den BVV erfüllt“, sagt Huth auf Nachfrage von portfolio institutionell. Das Leistungsversprechen des Arbeitgebers gilt auch in vollem Umfang, falls der BVV seine Leistungen absenken muss oder die Inflation nicht vollständig ausgleicht. Dann zahlt die Rentnergesellschaft den Differenzwert an die Versorgungsberechtigten, bestätigt Huth. Im Falle einer Liquidation hätte der BVV eine wesentlich höhere Forderung für die Liquidationsversicherung aufgestellt als das Angebot von FSD kostete. Der Grund: „Der Kapitalbedarf reduziert sich erheblich, wenn nicht mit 0,25 Prozent, sondern mit der Verzinsung von Bundesanleihen oder auch AA-Unternehmensanleihen gerechnet wird“, berichtet Huth. Der anzuwendende Zins wird vorab vereinbart. Der Barwert der Verpflichtungen sei deshalb entsprechend niedriger. Folgendes stark vereinfachte Beispiel, bei dem identische Rechnungsgrundlagen unterstellt werden, zeigt das. Nur der Rechnungszins unterscheidet sich.

Ausgangspunkt: Ein männlicher Versorgungsanwärter (55) soll mit 65 Jahren 12.000 Euro Jahresrente beziehen, die jährlich mit 1,0 Prozent an die Kaufpreisentwicklung angepasst wird, sowie eine Hinterbliebenenversorgung von 60 Prozent. Kosten bleiben in beiden Fällen unberücksichtigt. Ergebnis laut Huth: Die Bewertung des Verpflichtungsbestandes mit einen HGB-Rechnungszins führt zu einem Kapitalbedarf von rund 280.000 Euro. Wenn das gleiche Verpflichtungsprofil mit dem Höchstrechnungszins der Versicherungswirtschaft diskontiert wird, steigt der Kapitalbedarf um rund 50 Prozent an. Wenn die ehemalige Bank also ihre GmbH-Hülle verkauft, statt die GmbH zu liquidieren, sind im Vergleich zur Liquidationsversicherung erhebliche Einsparungen möglich.

Autoren: Detlef PohlSchlagworte: Corporates | Pension Buyout | Pensionsverpflichtungen | Rentnergesellschaft

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar