Unstrukturierte Daten bereichern Risikoprämien

Wie Informationen aus unstrukturierten Daten bei Anlageentscheidungen berücksichtigt werden können, erläutert Dr. Markus Ebner, Head of Multi Asset bei Quoniam Asset Management GmbH.

Informationen aus unstrukturierten Daten finden immer häufiger Berücksichtigung bei Anlageentscheidungen. Dies trifft insbesondere auf das quantitative Fondsmanagement zu, das traditionell eine große Anzahl an Daten aus unterschiedlichen Quellen für sich nutzt. Gerade in jüngster Zeit sieht man, wie die Kapitalmärkte eben nicht nur von „harten“ Kennzahlen, sondern vielmehr von den sich überschlagenden Nachrichten über die Corona-Pandemie getrieben werden. Adäquat kann man diesem nur durch die systematische Auswertung unstrukturierter Daten begegnen. Diese Auswertung lässt sich für verschiedene Asset-Klassen nutzen.

Die systematische Verarbeitung von Daten hat sich in den vergangenen Jahren kontinuierlich weiterentwickelt. Eine zunehmende Anzahl an Datensätzen wurde hinsichtlich ihres Einflusses auf die Kapitalmärkte analysiert und ein Teil davon findet auch Berücksichtigung bei Anlageentscheidungen. Für einen aktiven Manager wird es aufgrund dessen immer schwieriger, einen signifikanten Mehrertrag gegenüber dem Wettbewerb zu erzielen, da eine immer größere Anzahl an Investoren dieselben Datensätze für sich nutzt.

In jüngster Zeit erschließt sich jedoch durch die zunehmende Verfügbarkeit unstrukturierter Daten ein immenser Pool bisher nicht verwendeter Informationen, die sich durch neue Techniken nun auch systematisch analysieren lassen. Dies ist das klassische Gebiet eines quantitativen Asset Managers, dessen Aufgabe darin besteht, aus einer großen Datenmenge diejenigen Informationen zu extrahieren und systematisch zu verarbeiten, die für Anlageentscheidungen wichtig sind. Klassischerweise werden dabei die Daten entsprechend ihrer Charakteristika nach Faktoren – zum Beispiel „Value“, „Quality“ oder „Sentiment“ – gruppiert. Dies gilt sowohl für Aktien, aber auch für andere Asset-Klassen wie Renten oder Währungen. Vielversprechend sind unstrukturierte Daten daher insbesondere für Risikoprämien-Strategien, da diese nicht nur in einige wenige Faktoren, beispielsweise aus dem Bereich Aktien investieren, sondern auch in viele Faktoren anderer Asset-Klassen.

Auf dem Feld der unstrukturierten Daten haben sich neben klassischen Datenanbietern auch sogenannte Data-Analytics-Unternehmen etabliert, die neben der reinen Datenversorgung zusätzliche, für einen Anleger nützliche Informationen zur Verfügung stellen. Dies sind zum Beispiel Verweise auf Regionen, auf die sich eine Nachricht bezieht oder Themenbereiche, die eine Nachricht abdeckt (wie Politik oder Sport). Darüber hinaus stellen Data-Analytics-Unternehmen auch Indikatoren bereit, die ein Indiz dafür geben, welche Stimmung einer Nachricht zugrunde liegt. Im einfachsten Beispiel wird die Anzahl positiv belegter Wörter zu der Anzahl negativ belegter Wörter ins Verhältnis gesetzt, um zu ermitteln, ob die Nachricht eher positiv oder negativ zu bewerten ist. Durch dieses Vorgehen wird jede Nachricht nicht nur in einen Kontext gebracht, sondern auch mit einem Stimmungsindikator versehen.

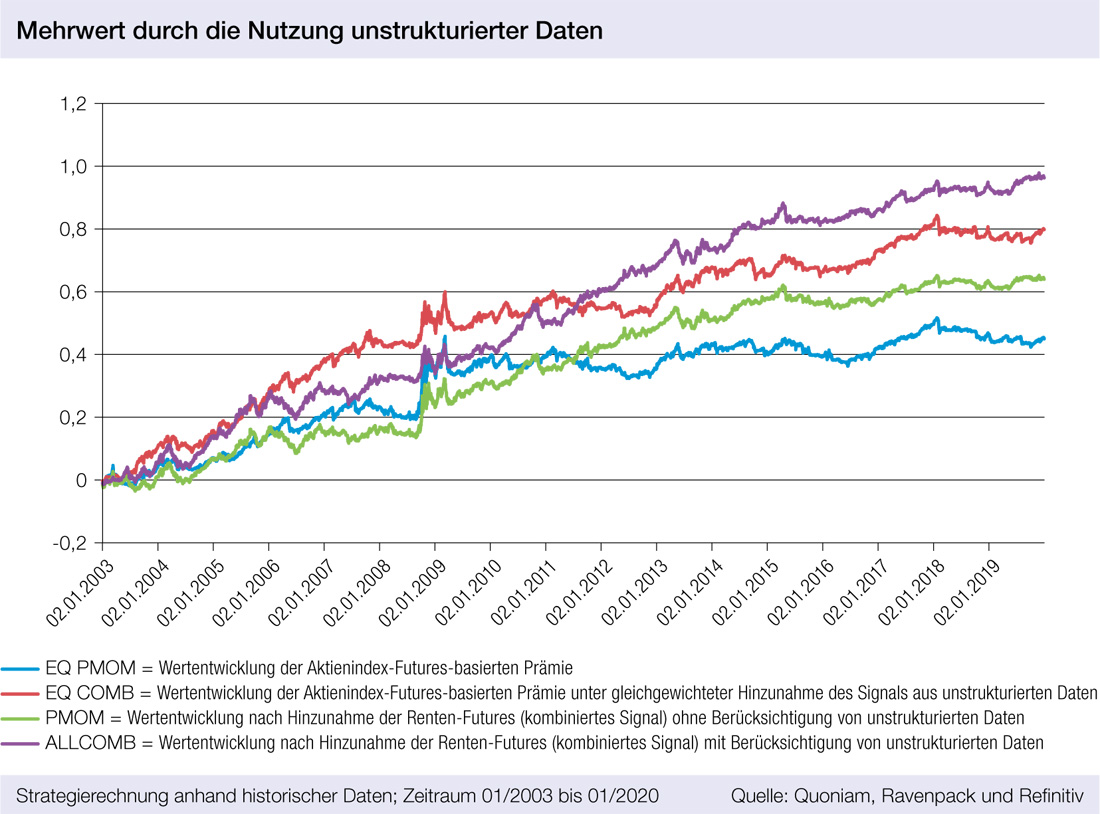

Ziel der Analyse ist es, einen Mehrwert für den Faktor „Sentiment“ zu generieren. Dies ist ein Faktor, der traditionell als Indikator für die jeweilige Stimmung an den Kapitalmärkten gilt. Der klassische Sentiment-Faktor ist das Preis-Momentum (Preisentwicklung), das sich in unserer Untersuchung aus dem Durchschnitt von acht unterschiedlichen Frequenzen (wenige Tage bis mehrere Monate) zusammensetzt. Der Grundgedanke hinter diesem Faktor ist die Tatsache, dass Aktien in einem positiven Marktumfeld weiter steigen und umgekehrt. Im Falle der Aktienindex-Futures gehen wir also immer für die folgende Woche eine Long-Position ein, falls das Sentiment des jeweils zugrunde liegenden Landes in den vergangenen 30 Tagen positiv war und vice versa. Für Renten-Futures nutzen wir das inverse Signal, da Rentenpapiere in entwickelten Industrieländern als sicherer Hafen gelten und bei negativem Sentiment eher steigen sollten. Die Höhe der Long- und Short-Positionen wird dabei in Abhängigkeit der Stärke des jeweiligen Sentiments gewählt. Die Gesamtstrategie wird auf eine ex-ante Zielvolatilität von fünf Prozent skaliert. Wie der Grafik zu entnehmen ist, wird die Performance des Momentum-Faktors durch die gleichgewichtete Hinzunahme des Signals aus unstrukturierten Daten deutlich verbessert. So verdoppelt sich die Sharpe Ratio der Aktienindex-Futures basierten Prämie (blaue Linie) nahezu von 0.45 auf 0.81 (rote Linie). Wenn wir nun noch zusätzlich die Renten-Futures in die Analyse miteinbeziehen, wird die Gesamtperformance nochmals deutlich gesteigert. So generiert ein kombiniertes Signal ohne unstrukturierte Daten (grüne Linie) eine Sharpe Ratio von 0.72. Die Hinzunahme von Signalen aus unstrukturierten Daten führt zu einer Sharpe Ratio von 1.06 (violette Linie). Dabei tritt die Verbesserung der Performance insbesondere in den Jahren nach der Lehman-Krise auf.

Wie wir anhand unserer Analyse entnehmen können, liefern Informationen aus unstrukturierten Daten einen Mehrwert für Risikoprämien-Strategien und verbessern deren Performance signifikant. Dies haben wir am Beispiel des „Sentiment“-Faktors auf Basis von Aktienindex- und Renten-Futures gezeigt. Für die Zukunft erwarten wir, dass mehr und mehr unstrukturierte Daten Einzug in das aktive Fondsmanagement halten. Dies gilt nicht nur für Risikoprämien-Strategien, sondern für jegliche Art von Anlageentscheidungen.

Autoren: Daniela Englert und Markus Ebner In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar