Unternehmensanleihen aus Schwellenländern: das neue Fixed-Income-Core

John Bates (links), Head of Emerging Markets Corporate Research (EM Fixed Income), Steve Cook (rechts oben) Co-Head of Emerging Markets Fixed Income, London, und Jonathan Davis, Client Portfolio Manager, Emerging Markets Fixed Income, New York, PineBridge Investments

Die Sorge, dass fiskalische Anreize zu einer Überhitzung der Volkswirtschaften führen könnten, ließen die Anleiherenditen steigen. Während die Zinsen gestiegen sind, dürften jedoch die hohe Staatsverschuldung in den Industrieländern und systemisch niedrige Inflationsraten die Niedrigzinsphase verlängern.

Die Anleger haben daher inmitten eines Umfelds mit noch immer historisch niedrigen Zinsen mit einer erhöhten Zinsvolatilität zu kämpfen. Deshalb müssen sie ihre Anleiheportfolios neu bewerten, um sicherzustellen, dass sie sowohl Stabilität als auch Erträge bieten.

In diesem Umfeld haben bestimmte Bereiche unter den Schuldtiteln aus Schwellenländern (EM) einen Platz in den Core-Fixed-Income-Allokationen; auf gleicher Ebene mit einem anderen Grundbestandteil des Portfolios: Investment-Grade-Anleihen in US-Dollar. Besonders das 2,5 Billionen US-Dollar¹ große Universum, der von Unternehmen und staatlichen Emittenten aus Schwellenländern herausgegebenen Anleihen in US-Dollar, bietet eine attraktive Gelegenheit für Anleiheinvestoren.

Wie verhalten sich Renditen und Spreads?

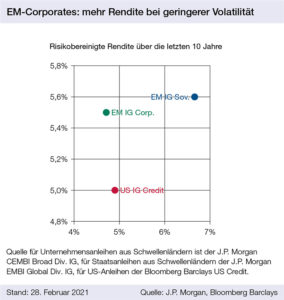

Der erste Vergleichswert zwischen Investment-Grade-(IG)-Anleihen aus Schwellenländern in Hartwährung und US-Core Fixed Income ist die Rendite – da Schuldtitel aus Schwellenländern helfen können, das Problem der historisch niedrigen Anleiherenditen zu lösen. Im letzten Jahrzehnt boten IG-Schuldtitel aus Schwellenländern den Anlegern im Allgemeinen eine Überschussrendite von über ein Prozent im Vergleich zu US-IG-Anleihen.² Das konsistente Verhältnis zwischen den Renditen von IG-Anleihen aus Schwellenländern und US-IG-Anleihen ist wichtig für Anleger, die bestrebt sind, die Rendite ihres Anleiheportfolios zu erhöhen, ohne eine bedeutende Abweichung von internen Benchmarks herbeizuführen.

Obwohl die Auslandsmärkte für Schuldtitel aus Schwellenländern im letzten Jahrzehnt deutlich gewachsen sind, blieb die Kreditqualität beständig bei einem Investment-Grade-Anteil von 55 bis 65 Prozent.³ Dieses Wachstum und die stabile Qualität haben zu einer zunehmenden Einbeziehung von EM-Schuldtiteln in den Index geführt, sodass aktiv verwaltete Core-Fixed-Income-Portfolios aufgrund deren Präsenz in Portfolio-Benchmarks mehr Kapital in EM-Schuldtitel zuteilen können. Obwohl die Schwellenländer 40 Prozent der Weltwirtschaft und Schuldtitel aus Schwellenländern etwas mehr als 22 Prozent des gesamten weltweiten Anleihevolumens repräsentieren, machen Schwellenländer immer noch weniger als 13 Prozent des Bloomberg Barclays Global Aggregate Index aus, und der größte Teil der Titel lautet auf lokale Währungen.4 Für Anleger, deren Core-Fixed-Income-Portfolios Leitwährungen als Referenzwert haben, ist das EM-Engagement tendenziell geringer, da Schwellenländer weniger als sechs Prozent des Bloomberg Barclays US Credit Index ausmachen.5 Die Merkmale des EM-Exposures innerhalb der Referenzindizes für Core Fixed Income bieten ein überzeugendes Argument zugunsten eines entschiedenen Exposures in EM-Anleihen.

Die Fundamentaldaten bleiben günstig

Das Wachstum der Schwellenländer (EM) wird während der globalen Konjunkturerholung nach der Covid-19-Krise – und von einem weniger starken Konjunktureinbruch im Jahr 2020 ausgehend – das Wachstum der Industrieländer (DM) übertreffen. Schwellenländer repräsentieren 40 Prozent der Weltwirtschaft, und dieser Anteil wird im Laufe des nächsten Jahrzehnts die Marke von 50 Prozent erreichen. Bis 2025 werden die Hälfte der weltgrößten Unternehmen ihre Zentrale in einem Schwellenland haben. Anleger sollten die derzeitige Gelegenheit nutzen, um ihr Exposure zu attraktiven Preisen zu erhöhen, da die zunehmende Einbeziehung von EM-Schuldtiteln wahrscheinlich zu einer Verringerung der Risikoprämien und zu einer Outperformance für diejenigen Anleger führen wird, die dem Trend bereits voraus sind.

Für weitere Informationen siehe pinebridge.com/EMdebt

1) Quelle: J.P. Morgan und PineBridge, Stand: 31. Dezember 2020

2) Quelle: J.P. Morgan und PineBridge, Stand: 9. März 2021

3) Quelle: J.P. Morgan, Stand: 31. März 2021

4) Quelle: IWF, Bloomberg Barclays, Stand: 31. März 2021

5) Quelle: Bloomberg Barclays, Stand: 31. März 2021

Grüne Transition schafft Gewinner und Verlierer

Interview mit John Bates, Head of Emerging Markets Corporate Research (EM Fixed Income), PineBridge Investments

In China fallen 25 Prozent der weltweiten Emissionen an. Sind ökologisch nachhaltige Anlagen in China möglich?

Natürlich – wir glauben, dass China eine der größten Chancen für nachhaltiges Anlegen darstellt. Obwohl die Emissionswerte Chinas hoch sind, wandelt sich das Bild schnell. Die chinesische Regierung setzt sich zum Ziel, bis 2060 CO2-Neutralität zu erreichen und die Menge der CO2-Emissionen bis 2030 um mindestens 65 Prozent zu senken. China ist der Wachstumsmotor der Welt – mit einem Pro-Kopf-Einkommen, das sich in den nächsten 20 Jahren verdoppeln wird, da die Urbanisierung von circa 60 Prozent ausgehend (gegenüber 90 Prozent in den USA) zunimmt, was den Bedarf nach Wohnungen, Dienstleistungen und Konsumgütern antreibt. Der Übergang zu einer kohlenstoffarmen Wirtschaft wird ein wesentliches Merkmal für die zentralen Planungen und Entwicklungsstrategien des Landes sein.

Wir erwarten, dass die Regierung weiterhin neue politische Initiativen anstoßen wird, um nachhaltige Anlagen zu fördern und Kapital in umweltfreundliche Projekte zu lenken. Der lokale Anleihemarkt Chinas ist riesig (der zweitgrößte der Welt in der zweitgrößten Volkswirtschaft), und wir beobachten, dass die Ziele der Umweltverbesserung und der Finanzkapitalmärkte einander immer näher kommen, da sich die chinesische Industrie die finanziellen Vorteile einer saubereren Wirtschaft zunutze macht.

Wie stellt sich die Datenlage in den Schwellenländern allgemein dar?

Es gibt eine verbreitete Fehlvorstellung, dass Daten der Schwellenländer nicht so leicht verfügbar sind wie die Daten der Industrieländer. Natürlich gibt es Ausnahmen, aber in den Schwellenländern herrscht ein hohes Maß an Datenverfügbarkeit. 85 bis 90 Prozent der investierbaren Anleiheemittenten stellen CO2-Daten zur Verfügung. Wir können unsere Datenverfügbarkeit weiter verbessern, indem wir 13 Analysten haben, die sich auf rund 400 erstklassige Schwellenländerunternehmen konzentrieren. Die ESG-Daten sind umfassend.

Beachten Sie bitte, dass dies nach dem Aussondern von 80 Prozent der Neuemissionen im Rahmen unseres Screening-Prozesses geschieht, noch bevor wir einen Emittenten genauer betrachten. Mehr als 90 Prozent der Unternehmen haben IRFS-Finanzdaten und Börsennotierungen, mehr als 95 Prozent haben Kreditratings der drei führenden Agenturen, 65 Prozent der von uns abgedeckten Unternehmen fallen in die Kategorie der „Investment-Grade“-Kreditratings.

Ist es möglich, EM-(Bond)-Portfolios so zu optimieren, dass sie eine gute CO2-Bilanz haben, ohne der Rendite zu schaden?

ESG-konforme Anlagen bieten einen zusätzlichen Schutz, insbesondere bei Stressphasen im Markt. Bei Anleihen haben verschiedene von uns betriebene Modellportfolios gezeigt, dass der Ausschluss von Emittenten mit niedrigeren ESG-Bewertungen nur einen geringeren Einfluss auf die Rendite hat.

Dies erklärt sich teilweise durch die relativ hochwertigen Bonitäts- und ESG-Profile der Unternehmen im investierbaren Universum. Der JP Morgan‘s ESG Corporate CEMBI schließt etwa 23 Prozent der im Standardindex CEMBI Broad Diversified vertretenen Emittenten aus. Dadurch entsteht ein wesentlich „grünerer“ Index, der weniger volatil ist. Die Renditeprofile sind aber im Allgemeinen ähnlich: Über zwölf Monate erzielte der JP Morgan‘s ESG Corporate Index nur 20 Basispunkte weniger als sein Basisindex, der CEMBI BD Index. Für ein ähnliches Renditeprofil ist der grünere Index klar vorzuziehen.

Der Übergang zu einer kohlenstoffarmen Wirtschaft birgt Risiken und Chancen. Wer werden die Gewinner und die Verlierer dieser disruptiven Trends sein?

Diese Frage hängt weitgehend von den Gremien und Entscheidern in jedem Unternehmen ab und wie sie über die Auswirkungen des Klimawandels auf ihr Geschäft denken, die Risiken bewältigen und die damit verbundenen Chancen verfolgen. Unternehmen mit klaren Strategien, die klimabezogene Kennzahlen publizieren und klar bestimmte Verantwortlichkeiten haben, werden die Gewinner sein. Wir haben festgestellt, dass die hochrangigen Versorgungs-, Telekommunikations- und Immobilienunternehmen zu den Siegern zählen werden.

Die Verlierer könnten unter den mit dem Staat verbundenen Unternehmen zu finden sein (beispielsweise Öl- und Gasunternehmen oder Banken), die mehrere Führungsebenen haben und langsamer auf Veränderungen reagieren, oder Unternehmen der zweiten Zuliefererebene, die einer starken Regulierung unterliegen, wie beispielsweise Bergbauunternehmen. Wir betrachten das Übergangsrisiko anhand von ESG-Trendempfehlungen, die den Entwicklungsverlauf der ESG-Bewertung eines Unternehmens berücksichtigen. Derzeit haben wir 68 Prozent der Unternehmen mit einem neutralen ESG-Trend, 27 Prozent mit einem positiven und fünf Prozent mit einem negativen Trend, obwohl die Branchen und Regionen äußerst unterschiedlich sind.

Schreiben Sie einen Kommentar