Volatilität – Freund und Feind

Die Volatilitätsrisikoprämie hat sich als ausgewiesen stabil erwiesen. Zahlreiche Investoren und Anbieter drängt es in den Markt. Im Schatten dieser Entwicklung ergeben sich jedoch fundamentale Marktveränderungen, die Investoren im Auge behalten sollten.

Seine Argumentation gleicht der eines Versicherers, denn zu dessen Kerngeschäft bestehen große Ähnlichkeiten. „Puts sind ganz ähnlich wie Versicherungsprämien, welche auch so bepreist sind, dass Netto Versicherer profitieren.“ Vielleicht auch ein Grund, weshalb Versicherer zu den wichtigsten Kundengruppen gehören. „Durch ihr Kerngeschäft ist das Verständnis da bereits recht weit gediehen.“ Andere Gründe sind natürlich regulatorischer Natur, denn unter Solvency II hat die Frage, wie kapitaleffizient Aktienexposure aufgebaut werden kann, zentrale Bedeutung. Die angestrebte niedrigere Volatilität kommt hier zum Tragen. Devens kann von einer deutschen Versicherung berichten, die seit Jahren Inhouse Put-Writing-Strategien umsetzt und zusätzlich Neuberger Berman mit dem Management eines Teilportfolios mandatiert hat. „Für die Versicherung steht der Austausch im Vordergrund, wodurch sie auch Erfahrungswerte für ihre eigene Umsetzung gewinnen können.“ Aber auch Diversifikationsaspekte sind wichtig, denn jede Put-Write-Strategie ist verschieden. Durch die Kombination ergibt sich ein besseres Risiko-Rendite-Profil. In einem unterscheidet sich jedoch das Schreiben von Puts deutlich vom Versicherungsgeschäft: „Wenn der S&P 500 nachgibt, können wir unsere eigenen Puts zurückkaufen, womit wir Risiken nach unserem Ermessen effektiv beseitigen können. Wir haben so ein effizientes Risikomanagement-Tool.“

Kipp-Punkt 5. Februar 2018

Voll im Fokus standen Short-Volatilitätsstrategien am 5. Februar 2018. In der Tat wurden genau jene Strategien für das „Volmageddon“ verantwortlich gemacht, welches sich in einem scharfen Kursverfall und einem sprunghaften Anstieg der Volatilität ausdrückte. Als Grund wurde eine sehr starke Short-Positionierung einiger Marktakteure hinsichtlich Vix-Futures ausgemacht. Dabei ist es hilfreich sich vor Augen zu führen, dass man aus dem ruhigsten Fahrwasser der Aktienmärkte aller Zeiten im Jahr 2017 in das Jahr 2018 gekommen war. Die vom Vix gemessene implizite Volatilität lag sehr niedrig, noch niedriger war nur die realisierte Volatilität. Am 5. Februar 2018 erfolgte dann ein sprunghafter Anstieg, was einige Strategien ins Wanken brachte. Die von der Credit Suisse emittierte Velocity Shares Daily Inverse VIX Short-Term exchange-traded note (ETN) verlor an einem einzigen Tag 92 Prozent, nachdem sie laut Reuters am Handelstag zuvor noch 1,6 Milliarden Dollar Wert gewesen war, und wurde daraufhin eingestampft. Tatsächlich war der Anstieg des Vix mit 118 Prozent abrupt, bewegte sich allerdings im historischen Maßstab auf durchaus gewöhnlichem Niveau. „Alles, was passiv in Volatilitätsrisikoprämien investiert, geht tendenziell irgendwann den Bach runter“, so Daniel Lucke von Feri. „Entweder es explodiert oder es implodiert.“

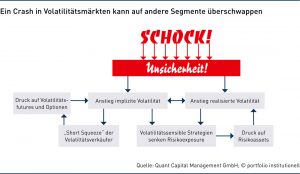

Tatsächlich war es ein klassischer Fall von extremem Erfolg, der schließlich sein eigenes Grab schaufelte. Denn durch die extrem niedrige Volatilität, die sich durch das komplette Jahr 2017 durchgezogen hatte, performte das Produkt sowie weitere, ähnlich gestrickte Produkte sehr gut und konnte dadurch recht schnell große Kapitalzuflüsse verbuchen. Mit den Volumina stiegen jedoch auch die Rebalancing-Erfordernisse, was zu einer Nachfragesteigerung nach Vix-Futures sorgte. Am 5. Februar wurde dies nach einem starken Rücksetzer der Kurse aufgrund der einsetzenden Erwartung steigender Zinsen schlagend: Das Rebalancing war nur zu extrem kostspieligen Preisen möglich. CTAs und andere Strategien, welche Volatilität als Input-Faktor zur Ermittlung ihres Exposures benutzen, verstärkten diese Entwicklung noch, denn auch diese mussten sich aufgrund der angesprungenen Volatilität mit Vix-Futures eindecken oder aber Aktien verkaufen. Pravit Chintawongvanich, Equity Derivatives Strategist bei Wells Fargo, zog gegenüber Bloomberg folgendes Fazit: „Die zentrale Erkenntnis ist, dass es keine Strategie gibt, die im Verhältnis zu ihrem Markt nicht zu groß werden kann. Das sieht man bei diesen Option-Selling-Strategien, wenn diese Puts zurückkaufen und tiefer gehende verkaufen muss, was das, was bereits geschieht, noch verschlimmert.“ Sind also Short-Volatility-Strategien in der Summe zu groß geworden?

In diese Richtung argumentierte der Hedgefonds Artemis Capital Management, dessen Strategie konträr zu Short-Volatility-Ansätzen verläuft: „Es gibt nun einen gefährlichen Feedback-Loop zwischen extrem niedrigen Zinssätzen, Schuldenexpansion, Vermögenswertvolatilität und Financial Engineering, welches Risiko auf der Basis von Volatilität allokiert. In diesem selbstreflexivem Loop kann Volatilität sich sowohl höher als auch niedriger selbstverstärken.“ Auf 1,18 bis 1,48 Billionen Dollar, so schätzte Artemis 2017, belaufen sich Strategien, welche allein auf den US-Aktienmarkt einen expliziten oder impliziten Short Volatility Trade eingehen. Während explizit Volatilität handelnde Strategien mit 60 Milliarden Dollar nur einen kleinen Teil ausmachten, bringen Risk-Parity-Ansätze (400 bis 600 Milliarden Dollar), Volatility Control Funds (400 Milliarden Dollar), Risk Premia (250 Milliarden Dollar) sowie Long-Equity-Trendfolger (70 bis 175 Milliarden Dollar) ordentliches Gewicht auf die Waage. Die logische Begründung, diese aufzuaddieren, ist relativ einfach: Auch wenn beispielsweise Risk-Parity-Strategien nicht explizit Volatilität verkaufen, handeln sie jedoch implizit mit den gleichen Risikofaktoren und agieren langfristig ähnlich auf einen Anstieg der Volatilitäten. Denn in diesem Fall sind sie gezwungen, sich von Risiko-Assets zu trennen, was pro-zyklisch wird. Das akkumulierte implizite Short-Gamma-Exposure von Risk Parity, Volatility Control und CTAs ist gewaltig. Artemis schätzt, dass bei einem Rückgang des S&P 500 um zehn Prozent und einem Anstieg der impliziten Volatilität gemessen am Vix auf 28 dieses Gamma-Exposure Aktienverkäufe in Höhe von 600 Milliarden Dollar auslösen würden. „Volatilität ist nun die einzige unterbewertete Asset-Klasse der Welt“, stellt Artemis fest.

Das Paper stammt vom Oktober 2017 und entstand somit knapp vor dem Volmageddon, weshalb einiges in Perspektive gerückt werden muss. An der Short-Volatilitäts-Positionierung hat sich jedoch prinzipiell nichts verändert und auch Volatilität hat sich wieder auf historisch sehr niedrigen Niveaus eingependelt. Die absolut niedrigen Niveaus sind aber nicht das eigentlich bemerkenswerte, so Artemis, sondern das Verhalten nach kurzen Anstiegen der Volatilität etwa nach dem Brexit und der US-Wahl 2017. So kehrte die Volatilität extrem rapide zu niedrigen Niveaus zurück. Für das Jahr 2017 stellte Artemis fest, dass der Vix drei bis vier Mal so stark auf Veränderungen im S&P 500 reagierte wie noch in Phasen ähnlich niedriger Volatilität Mitte der 1990er- und Mitte der 2000er-Jahre. Als Grund sieht Artemis, dass Volatilität – entgegen der Lehrmeinung der Modern Portfolio Theory – kein exogener Risikoindikator ist, sondern selbst Marktentwicklungen massiv beeinflusst. Denn sowohl systematische Strategien als auch Zentralbanken benutzten Volatilität als Entscheidungsmetrik, was stark selbstverstärkende Effekte mit sich brächte.

Strukturelle Marktveränderungen

„Die Volatilität der Volatilität wird größer, und zwar sowohl die der impliziten als auch die der realisierten“, so Krayzler von Allianz GI. „Früher sagte man, mit dem Aufzug hoch, die Stufen runter. Mittlerweile fährt man auch mit dem Aufzug wieder runter.“ Schlecht für die Fitness und vor allem auch schlecht für Strategien, die von einem langsamen Rückgang der Volatilität profitieren. Denn nun tritt ein starkes Zeitelement hinzu. Zur richtigen Zeit wieder Exposure aufzubauen, ist deutlich wichtiger geworden. Mit einer stark angestiegenen Anzahl von Trendverstärkern, zu denen Krayzler nicht nur CTA, Risk Parity, Leveraged ETF, sondern auch die Index- und Unit-linked Annuities zählt, von denen einige mittlerweile bei der Volatilitätssteuerung teils täglich reagieren, sieht er mögliche Volatilitäts-Squeeze-Szenarien in Stressphasen als recht wahrscheinlich. Allerdings nicht in dem Ausmaß, wie man es insbesondere im Februar 2018 gesehen hat.

„Volmageddon war ein Wachrütteln. Zu viele Investoren waren ziemlich blind in Short-Vola“, so Klaus von Tungsten Funds. Dabei haben sie unterschätzt, dass sich Risiken in Optionsmärkten, anders als in Aktienmärkten, nicht gleichmäßig, sondern schlagartig aufbauen. Viele Desks mussten sich mit Volatilität eindecken und waren dabei völlig preisunsensibel. „Die Hauptsache war, die Risikopositionen zu schließen.“ Das eigentlich interessante sei auf den Volatilitätsmärkten jedoch erst danach passiert, so Klaus: „Es gibt seitdem eine starke Kompression des Vix. Es braucht sehr viel, damit er über 25 steigt und es gibt – vielleicht noch erstaunlicher – eine recht fixe Untergrenze bei zwölf.“ Bei den Gründen kann er nur spekulieren: „Die 25 lassen sich noch relativ leicht mit dem Fed-Put begründen. Marktteilnehmer scheinen schlichtweg nicht mehr bereit, sich für eine Volatilität von 30 abzusichern, weil sie in diesem Falle mit einem starken Eingreifen der Zentralbanken rechnen.“ Die Untergrenze von zwölf könnte mit den im Februar gemachten Erfahrungswerten zu tun haben. Optionsschreiber seien bei extrem niedriger Volatilität wohl nicht mehr wie vorher bereit, die dann enorm hohen Risiken zu tragen. Die Konsequenz sei, dass die Volatilitätsrisikoprämie seit Volmageddon noch höher sei, weil die realisierte Volatilität weiterhin recht gering bleibe.

Long-Vola-Strategien

Auch hierzulande setzen Anbieter Long-Vola-Strategien um, mit denen – so die Idee – im Falle von ähnlichen Ereignissen wie 2018 Rücksetzer ausgeglichen werden können, zum Beispiel Assenagon. Für eine Strategie, die in den meisten Marktphasen primär Kosten produziert, ist das Ziel klar: „Wir wollen Long Volatility Exposure aufbauen und gleichzeitig den Cost of Carry minimieren“, so Danon. Gegenüber dem CBOE-Eurekahedge-Long-Volatility-Index wurde in den vergangenen Jahren eine deutliche Outperformance erzielt. Diese ist auch nötig, denn dieser notiert aktuell bei minus 30 Prozent. „Unsere Investoren wissen zu schätzen, dass wir bei leicht positivem Return einen effektiven Hedge für Krisenzeiten aufrechterhalten“, so Knecht. Schwierig seien insbesondere Phasen der Compression, also der Phase, wenn Volatilitäten langsam absinken, wie es beispielsweise 2017 zu beobachten war. 2015 und 2016 waren dagegen gute Jahre für die Strategie. In der Umsetzung wird stark die Volatilität von Einzeltiteln mit einbezogen. Der Vorteil für Long-Vola-Strategien: „Die Prämien von Indizes liegen deutlich über denen von Einzeltiteln. Mithilfe einer Einzeltitelselektion lassen sich so deutlich Kosten einsparen.“ Grund für die höheren Prämien seien einerseits eine größere Nachfrage, da Absicherungsstrategien meist über Derivate auf Indizes und nicht auf Einzeltitel umgesetzt werden. Aber auch das Zertifikategeschäft der Banken, welche den Verkauf von Einzeltitel-Volatilität als Return Boost einsetzen, lässt sich als Grund für die geringeren Prämien nennen. Diese Differenz zwischen Einzeltitel- und Indexprämien ließe sich so kostensenkend einsetzen, was in dem bisher schwierigen Marktumfeld für Long-Vola-Strategien nur willkommen ist.

Auch Klaus von Tungsten Funds sieht den größten Mehrwert für das institutionelle Portfolio darin, eine Long-Position einzunehmen und das Portfolio so abzusichern. Mit einem Fonds setzt Tungsten diese Strategie um, wobei vor allem extreme Drawdowns an den Aktienmärkten ausgeglichen werden sollen. „Unser Ziel ist es nicht, bei einem geringen Rückgang der Aktienmärkte einen Hedge anzubieten. Wir positionieren uns gegen die richtigen Schläge von zehn, 15, 20 Prozent. Dann wollen wir mit unserer Strategie genauso viel im Plus sein.“ Die Umsetzung ist deshalb auf den möglichst effizienten und kostensparenden Aufbau von Gamma- und insbesondere Vega-Exposure abgestellt und bedient sich dabei je nach Marktbedingung verschiedenen Instrumenten. Speziell Ratio Spreads oder Calender Spreads seien interessant.

Long-Vola-Strategien hat die BVK 2017 eingestellt. „Das Verhältnis zwischen laufenden Kosten der Strategieimplementierung und den Gewinnen im Krisenfall war hier schlichtweg nicht mehr ausreichend.“ Um für Drawdowns vorzusorgen, sei es effektiver, auf Gesamtportfolioebene anzusetzen, anstatt einzelne, im Krisenfall gut laufende, aber Kosten produzierende Positionen aufzubauen. Intern managt die BVK – zusammen mit ihrer Master-KVG – taktische Absicherungen. „Systematische Wertsicherungsstrategien haben aktuell keinen Platz in unserem Portfolio.“ Temporär kommen jedoch durchaus Derivate zur Absicherung zum Einsatz, gerade wenn die Alternative heißt, sich von Aktien zu trennen, um Kursänderungsrisiken zu steuern. Doch können sich negative Wechselwirkungen mit den Short-Vola-Strategien ergeben? Theoretisch durchaus, ist sich Kott bewusst, gerade wenn die Absicherung über Optionen vorgenommen wird.

Auch aus diesem Grund verlangt die BVK von den Anbietern mindestens wöchentliche, inzwischen sogar idealerweise tägliche Transparenz über die Positionierung. So kann die BVK die Risiken aktiv steuern und dazu das durch die einzelnen Positionierungen aufgebaute Exposure monitoren. Transparenz ist für die BVK jedoch auch aus regulatorischen Gründen wichtig: „Wir stoßen hinsichtlich der Risikoanlagen nach der Anlageverordnung an unsere Grenzen. Wenn wir intransparente Strategien in unser Portfolio nehmen, müssten wir diese komplett den Risikoanlagen zurechnen.“ Anders wenn wie bei Ucits-Fonds eine Durchschau möglich ist und damit eine genauere Quotenzuordnung zum Anlagekatalog erfolgen kann.

In einem Aktienumfeld, welches von extremer Nervosität und potenziellen strukturellen Ungleichgewichten geprägt ist, fällt die Steuerung nicht leicht. Womöglich wird Investoren jedoch noch ein paar Monate Ruhepause gegönnt. Das zumindest glauben Alireza Mahallati und Enrico Stacchietti von Amundi mit Blick auf die akkomodierende Politik der Zentralbanken. „Zumindest bis zum Mai oder Juni rechnen wir mit weiter niedriger Volatilität. Die Zentralbanken sind weiter sehr Dovish.“ Eine Atempause sicherlich, bevor es gegen Ende des Jahres zu einer höheren impliziten Volatilität kommen kann, welche sich dennoch im langfristigen historischen Durchschnitt bewegen wird. Mit Blick auf die gestiegene Bedeutung, welche Volatilität im Rahmen der taktischen Risikosteuerung besitzt, und auf das gewaltige Potenzial für selbstverstärkende Effekte, welche sich daraus entfalten könnten, lohnt es sich bereits jetzt, sich mit den Volatilitätsmärkten vertraut zu machen. Für diejenigen Investoren, die in den vergangenen Jahren von den üppigen Volatilitätsrisikoprämien profitieren konnten, hat es sich das bereits.

Autoren: Akbar Ali und Daniela Englert In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar