Vom Infra-Asset bis zum Green Bond: Illiquides und Liquides für die Transformation

Leben bedeutet heutzutage lebenslanges Lernen. Das gilt auch fürs Investieren. Längst bewegt sich der Anleger nicht mehr nur im magischen Renditedreieck, sondern muss auch noch die Nachhaltigkeit unterbringen. Und wer nachhaltig investiert, hat früher grüne Assets gekauft. Die Zukunft liegt eher darin, schmutzige Assets grün zu machen, also die Transformation zu unterstützen.

Um die negativen Auswirkungen des Klimawandels zu begrenzen, sind Milliarden an Investitionen in Klimainfrastruktur nötig. Institutionelle Investoren wünschen sich hierbei mehr regulatorische Unterstützung und einen Markt für Secondaries. Derweil erscheint auch die Finanzierungsseite interessant: sowohl über die Private Markets oder über nachhaltiges Fixed Income.

Die Klimakrise erfordert Antworten von Wirtschaft und Gesellschaft, und gerade institutionelle Investoren sehen im Klimawandel nicht nur Risiken, sondern auch Chancen. Viele von ihnen haben sich inzwischen zur Klimaneutralität bis 2050 verpflichtet und sich Zwischenziele für den Übergang in eine Net-Zero-Economy gegeben. Doch wie können institutionelle Investoren dem Ziel der Klimaneutralität ihrer Kapitalanlage praktisch näherkommen? Hierfür sind zum Beispiel klassische Infrastrukturinvestments in den Private Markets ein Weg, den Investoren gehen können. So sei der Finanzierungsbedarf für Investitionen in deutsche Infrastruktur insgesamt riesig, so Otto Hörner, Director Corporate Financial Investments bei BASF bei seinem Vortrag „Investitionsbedarf in Infrastruktur – die Finanzierung der Investitionslücke in Deutschland“, auf dem BAI Real Assets Symposium 2023 im Oktober in Frankfurt. Laut dem jüngsten Klimabarometer der KfW betrug die Finanzierungslücke allein im Jahr 2022 rund 65 Milliarden Euro an Investitionen in deutsche Infrastruktur. Eine Machbarkeitsstudie des Bundesverbands der Deutschen Industrie kommt auf Mehrinvestitionen von 860 Milliarden Euro bis zum Jahr 2030.

Gerade für die Produktion der Industrieunternehmen würde grüner Wasserstoff für die Zukunft enorm wichtig, so Hörner. So gäbe es in Form von „Power to X“ ein sehr breites Anwendungsspektrum und in der Folge einen enormen Investitionsbedarf in Infrastruktur-Assets. Gleichzeitig suche man mit der Initiative Deutsche Infrastruktur (IDI), der Hörner bereits seit der Gründung 2019 angehört, auch nach Lösungen, die Wasserstofftechnologie entlang ihrer langen Wertschöpfungskette des grünen Wasserstoffs für institutionelle Investoren investierbar zu machen. „Am Anfang dieser Kette stehen Erneuerbare Energien, darauf folgen Elektrolyse, Transport, Speicherung und letztlich der Verbrauch. Es bleibt noch viel zu tun, um aus der Wertschöpfungskette von Wasserstoff klar abgrenzbare und investierbare Assets zu machen“, so Hörner.

Insbesondere Altersvorsorgeeinrichtungen seien zudem prädestiniert für Investments in Infrastruktur: „Aus unserer Sicht gibt es beim Thema Infrastruktur einen idealen Match zwischen Versicherungen, Versorgungswerken, Pensionseinrichtungen, Stiftungen sowie auch immer mehr Family Offices und dem sehr großen Finanzierungsbedarf.“ Diese Asset Owner seien auch deswegen ideal, weil sie in der Regel als Buy-and-Hold-Investoren fungierten, die primär an den stabilen Cashflows von Infra-Assets interessiert seien. Um Investments zu beschleunigen, seien insbesondere schnellere Genehmigungsverfahren bei Renewables sowie eine „Modernisierung der Regulierung“ nach dem Vorbild einer Infra-Quote für Versorgungswerke in Nordrhein-Westfalen oder der Schweizer Infrastrukturquote nötig.

Ein anderes Thema für institutionelle Investoren, welches in Deutschland noch zu entwickeln sei, ist der Markt für Infrastruktur-Secondaries. Infrastruktur sei als Asset-Klasse absolut erwachsen geworden und etabliert, so Otto Hörner: „Dazu gehört es aber auch, dass man auch mal deinvestiert, ein Rebalancing macht, wozu es natürlich einen Markt braucht, wie man das von Private Equity her kennt, und dieser steht bei Infrastruktur noch am Anfang.“ Insbesondere der Denominator-Effekt könnte ein Treiber für einen Zweitmarkt für Infrastruktur werden, findet Hörner, denn: Durch die gestiegenen Zinsen und die dadurch bedingten Portfolioanpassungen komme man schneller an seine SAA heran und stünde vor der Frage, pausieren oder verkaufen? „Wenn ich aber mehrere Vintage-Jahre verpasse, kann ich die Diversifikationsnachteile und die Effekte auf die langfristige Performance vielleicht nicht mehr aufholen.“ Abgesehen davon schwinde auch das Know-how in den Teams, wenn man auf mehrere Vintages verzichtet. „Daher sollten institutionelle Investoren in Erwägung ziehen, auch mal ein Asset zu veräußern, um dafür kontinuierlich am Markt partizipieren zu können“, so IDI-Mitglied Otto Hörner von BASF.

Wachsender Markt für Infra-Secondaries

Viel Erfahrung mit Secondaries hat auch Goldman Sachs Asset Management. Die Gesellschaft bietet seit 1998 Strategien in diesem Bereich an. Seinen ersten Fonds speziell für Infrastruktur-Secondaries hat der Asset Manager kürzlich über seine Vintage-Plattform XIG (steht für: External Investing Group) geschlossen. Gabriel Möllerberg, der seit 2002 bei der XIG ist, und dort als Managing Director für die Vintage-Strategien in Private Equity und Infrastruktur in Europa verantwortlich ist, erinnert sich daran, dass sich nach der globalen Finanzkrise viele institutionelle Investoren aus alternativen Anlagen zurückzogen. „Vor 15 Jahren sahen sich viele Investoren den gleichen Herausforderungen gegenüber wie heute angesichts einer Überallokation in Private Equity. Viele stoppten daher ihre Commitments für neu aufgelegte Fonds oder reduzierten sie signifikant und verloren dadurch sehr gute Vintage-Jahre wie 2009, 2010, 2011 und 2012“, so Möllerberg. Dabei sei ein kontinuierliches Investment für die Investoren nicht nur wegen der über die Jahre verteilten guten Performance wichtig, sondern auch, „um die Geschäftsbeziehungen zu den Asset Managern zu pflegen und Allokationen für künftige Fonds und Co-Investments beizubehalten“, so Gabriel Möllerberg.

Aktuell beobachtet Möllerberg, dass insbesondere große Pensionsfonds in der Asset-Klasse „derzeit überallokiert“ sind, da sich ihre öffentlichen Portfolios im Allgemeinen schlechter entwickeln und ihre alternativen Portfolios relativ gut an Wert erhalten. Gleichzeitig verzeichnen sie deutlich niedrigere Ausschüttungen. Aus Sicht von Möllerberg könnte dieser Effekt, gepaart mit dem Wunsch von institutionellen Anlegern, weiter Jahr für Jahr zu investieren, ein Treiber für einen Infrastruktur-Zweitmarkt werden, denn um kontinuierlich zu investieren, müssten Investoren aktuell einen Teil ihrer Bestandsinvestments auf Veräußerung prüfen. „Aktuell besteht ein Mismatch zwischen dem Angebot und der Nachfrage am Markt. Es steht derzeit ein viel höheres Volumen zum Verkauf als Dry Powder verfügbar ist.“ Ein Grund: Käufer warten ab.

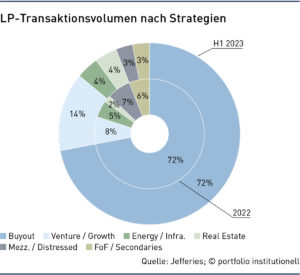

Diese Auswirkungen des sogenannten Denominator-Effekts zeigten sich im ersten Halbjahr 2023 bereits in rückläufigen Handelsvolumina: So erreichte laut dem Global Secondary Market Review der Investmentbank Jefferies für das erste Halbjahr 2023 das Marktvolumen gegenüber dem Vorjahreszeitraum (57 Milliarden US-Dollar) im ersten Halbjahr dieses Jahres nur noch 43 Milliarden US-Dollar. Dabei haben die Preise für Secondaries im Durchschnitt bereits nachgegeben. Der Studie von Jefferies zufolge lag das durchschnittliche Angebot über alle Strategien hinweg im ersten Halbjahr 2023 bei 84 Prozent des NAV. Möllerberg von GSAM beobachtete in den vergangenen Monaten sogar Abschläge von bis zu 20 Prozent auf den NAV. „Wir kaufen die Assets zu 80 Prozent.“ Ein Blick auf das Segment Venture Capital zeigt, dass sich die Bewertungsabschläge aus dem vergangenen Jahr in diesem Jahr zunehmend in Transaktionen ummünzen: Der Anteil des Segments ist von acht (2022) auf 14 Prozent am Transaktionsvolumen angewachsen, was Jefferies zufolge auf heruntergeschraubten Preiserwartungen seitens der GPs beruht, wodurch Käufer und Verkäufer leichter zusammenfanden (siehe Grafik auf Seite 43).

Der Markt für Infrastruktur-Secondaries ist Möllerberg zufole in den den vergangenen Jahren deutlich gewachsen. Vor etwa fünfzehn Jahren habe man mit den ersten Sekundärmarkt-Transaktionen im Infrastrukturbereich begonnen, und seither investiert GSAM durch seinen Flagship-Secondaries-Fonds in den Markt. Es dauerte bis 2023, bis der Asset-Management-Arm der Investmentbank seinen ersten dezidierten Infrastruktur-Sekundärfonds aufgelegt hat. „Vintage Infrastructure Partners“ hat ein Fondsvolumen von einer Milliarde US-Dollar. Nicht alle Assets in dem Infrastruktur-Fonds sind jedoch auf die Klimainfrastruktur ausgerichtet. Neben Renewables fänden sich zum Beispiel auch digitale Infrasturktur oder Transport und Logistik im Portfolio. Erzielbare Renditen (IRR) am Sekundärmarkt bewegten sich bei Private Equity im höheren, bei Infrastruktur im mittleren Zehnerbereich, so Möllerberg. Zudem seien die Laufzeiten der LP-geführten Secondaries etwas kürzer als die von Primär-Fonds. Möllerberg zufolge ist der Infrastruktur-Primärmarkt zuletzt enorm gewachsen, auf eine Billion US-Dollar weltweit in über 3.000 Fonds.

Doch nicht nur Infrastruktur-Equity wirkt für die Transformation, auch Debt-Strategien, zum Beispiel in den Private Markets, versprechen Wirkung. „Langlaufende Kredite werden für Banken zunehmend teuer aufgrund der Regulierung durch Basel III und Basel IV. So investieren wir am Sekundärmarkt für Infrastrukturkredite und kaufen diese Kredite den Banken ab. Zudem bieten wir den Banken auch Absicherungen für große Portfolios bestehender Kredite, sodass diese Kredite für neue Projekte im Bereich der erneuerbaren Energien vergeben können“, sagt Claudio Vescovo, Managing Director und Head of European Energy Transition Credit Funds bei Nuveen Infrastructure. Vescovo glaubt, dass Investoren risiko-adjustiert auf der Debt-Seite aktuell mehr für ihr Geld bekommen und dass ein klarer Wertransfer von Equity zu Debt stattfindet. „Das Risikoprofil nimmt über die Zeit ab, was es äußerst attraktiv macht, in bereits bestehende Darlehen zu investieren.“ Die Kredite sind variabel verzinst. Nuveen strebt hier einen Zielertrag von sechs bis acht Prozent über dem Basiszinssatz an, also aktuell von zehn bis zwölf Prozent.

Zudem sei auf der Debt-Seite mit geringen Ausfällen zu rechnen: „Die Ausfallrisiken lagen, historisch betrachtet, bei weniger als 0,5 Prozent, wenn die Kredite älter als fünf Jahre waren“, so Vescovo. Die europaweiten Investments kommen allesamt aus den Sektoren Erneuerbare Energien, Dekarbonisierung und Stromversorgung. Um das von der Politik ausgegebene Ziel von 80 Prozent Erneuerbare Energien zu erreichen, müsse der Zubau an solchen Formen von Clean Energy in Europa verdoppelt werden, der Finanzierungsbedarf an „grünem“ Strom belaufe sich auf über fünf Billionen Euro bis 2030. Vescovo investiert ausschließlich in Westeuropa: in Spanien, Portugal, Frankreich, Italien, Benelux und Skandinavien. Ein kleiner Teil (15 Prozent) der Finanzierungen geht nach Deutschland und Österreich. Nicht alle Segmente erhielten aktuell genug Finanzierungsmittel. So führe die Jagd der Banken auf große, standardisierte Finanzierungen bei Renewables zu niedrigen Renditen für diese Assets und zu einer Liquiditätsknappheit für kleinere Projekte. „Wir unterstützen Projektem bei denen ein Bedarf an maßgeschneiderten Finanzierungslösungen besteht und eine Finanzierungslücke bei traditionellen Kreditgebern gegeben ist“, so Vescovo. Projektentwicklungen finanziere man dagegen nicht. Der Sweet Spot liege bei einem Volumen von 20 bis 50 Millionen Euro je Kredit. Das Zielvolumen des aktuellen Fonds liege bei 500 Millionen Euro. „Das bedeutet, dass Anleger hier innerhalb Europas in über 300 Kredite breit diversifiziert investiert sind.“, sagt Vescovo.

Green Bonds oder lieber „grüne“ Kreditfonds?

Wie aber gehen institutionelle Investoren, die sich selbst als Vorreiter bei Nachhaltigkeit verstehen, das Thema Klima-Transition an? Die Hannoverschen Kassen zum Beispiel sind laut ihrem Transparenz- und Investitionsbericht für das Geschäftsjahr 2021/2022 auf der illiquiden Seite in verschiedene Erneuerbare-Energien-Fonds investiert. Hinzu kommen zum Beispiel auf der liquiden Seite verschiedene Green und Social Bonds sowie zwei Aktienfonds mit Fokus auf nachhaltige Unternehmen. Man habe beispielsweise Green Bonds von Tennet und der EnBW Energie Baden-Württemberg AG gekauft. „Diese Anleihen zeichnet sowohl ein gutes Finanzrating als auch eine explizite Verwendung der Gelder für ökologische Zwecke aus“, heißt es im Vorwort des Berichts. Treiber für solche Investitionen sind vor allem weitere schrittweise Klimaziele auf dem Weg zu Net-Zero: So hat sich die Pensionskasse neue Klimaziele für das Geschäftsjahr 2022/2023 gesetzt: Unter anderem will sie in allen Asset-Klassen den CO₂-Fußabdruck kennen und mit mindestens 50 Prozent des Neu- und Wiederanlagevolumens direkte Investitionen in Green oder Social Bonds, nachhaltige Immobilienfonds und Erneuerbare-Energien-Fonds mit erkennbarer und transparenter Wirkung tätigen. Dem Bericht zufolge hatten zudem 87 Prozent der Unternehmensanleihen im Portfolio der Hannoverschen Kassen einen Bezug auf die Sustainable Development Goals (SDGs).

Neben Infrastrukturinvestments auch das Fixed-Income-Portfolio für die Erfüllung der Klimazielen in den Blick zu nehmen, klingt logisch, denn Altersvorsorgeeinrichtungen wie Pensionskassen und Versicherer sind traditionellerweise und regulatorisch bedingt sehr Fixed-Income-lastige institutionelle Investoren. Fragt man die Landesbank Baden-Württemberg (LBBW), mit welchen Fixed-Income-Instrumenten Investoren beginnen sollten, wenn sie ein „grünes“ Festzinsportfolio aufbauen wollen, so zeigt sich ein breites Spektrum von als grün oder ESG-gelabelten Produkten, die sich grundsätzlich in folgende unterschiedliche Finanzierungsformen unterteilten: Es könnte je nach Investorenpräferenz sowohl in Green Bonds als auch in Green Schuldscheindarlehen auf der einen Seite investiert werden, sowie auch in Sustainability- beziehungsweise ESG-linked Schuldscheine sowie Sustainability-linked Bonds auf der anderen Seite. Ob eine und wenn ja, welche Anlageklasse in Frage kommt, entscheidet mitunter die Handelbarkeit: „Mit diesen grünen oder ESG-linked-Instrumenten kann gezielt nachhaltig investiert werden, Investoren müssen jedoch Abstriche bei der Liquidität machen“, sagt Dr. Heiko Bailer, Leiter ESG Investments & Research der Fondstochter LBBW Asset Management. „Als Alternative bieten sich Corporate Bonds an, die neben hoher Liquidität oftmals über klarer definierte, nachhaltige Eigenschaften auf Ebene der Emittentin verfügen.“ Neben grünen Aspekten ließen sich so auch die Nachhaltigkeitsdefinitionen S und G abbilden. „Je nach gewählter Anlagestrategie und Benchmark des Investors können sich Green Bonds jedoch als ein logischer erster Investitionsschritt anbieten, sofern man keinen besonderen Fokus auf Nischenanlagen abseits von Renewables oder auch Immobilien setzen möchte“, so Bailer.

Green Bonds sind sogenannte Use-of-Proceeds-Bonds, deren Mittel zu einem dezidiert umweltbezogenen Zweck verwendet werden müssen. „Wichtig ist es, auch bei Green Bonds auf den Emittenten als solchen zu achten: Wie ist sein ESG-Rating? Ansonsten ist die Gefahr von Greenwashing hier besonders groß“, rät Dr. Harald Eggerstedt, Head of Manager Selection Fixed Income von Faros Consulting. Nach wie vor finanzierten Emittenten über Green Bonds einige klimarelevante Projekte, änderten aber sonst nichts oder nur sehr wenig am eigenen Geschäftsmodell. Zudem sei das Emittentenrisiko bei einzelnen Green Bonds in der Direktanlage sehr viel höher als beispielsweise über einen Anleihenfonds. „Für Investoren, die nach täglicher Liquidität und einer breiten Streuung suchen, sind nachhaltige Kreditfonds, die auch Klimaziele im Blick und deren Anleihenemittenten ein gutes Credit-Rating haben, eine gute Alternative zum Green Bond, da Investoren hier über 50 bis 100 oder mehr verschiedene Anleihen mit ESG-Bezug diversifizieren können“, so Eggerstedt von Faros Consulting.

Investoren neigten laut LBBW eher zu einem Investment in solche zweckgebundenen Anleihen, wie es Green Bonds sind. Allerdings mangelt es nach Meinung von Heiko Bailer auf der Emittentenseite noch an der Datenverfügbarkeit. Deshalb sei für Unternehmen, die mangels nachweisbar grüner Assets keinen Green Bond ausgeben könnten, sich aber eigene Klimaziele gegeben haben, die Emission von Sustainability-Linkers eine Alternative. „Sustainability-Linkers koppeln die Finanzierungskosten an die Erreichung bestimmter ESG-Ziele des Emittenten“, so Bailer. Investoren sollten sich im Vorfeld eines Investments im Prospekt darüber informieren, ob beispielsweise deren Klimaziele glaubwürdig und ehrgeizig genug sind. Der geplante EU-Green-Bond-Standard werde das Wachstum des Marktes erst einmal bremsen, erwartet Bailer. „Dennoch ist es wichtig, dass der Markt reguliert wird, auch um die Liquidität des Green-Bond-Segmentes für Investoren zu stärken“, so Heiko Bailer von LBBW Asset Management.

Auch Anleihenfonds, die gezielt Green Bonds kaufen, können für Investoren eine interessante Diversifikation darstellen. Ein klimarelevantes Themeninvestment innerhalb des Corporate-Emerging-Market-Segmentes bietet beispielsweise der Emerging Market Climate Bonds Fund von Edmond de Rothschild Asset Management.

Der Fonds investiert zu 88 Prozent in Green Bonds, mischt aber auch nachhaltige Anleihen bei und erzielte eine Rendite von 6,59 Prozent (29.9.2023). Viele institutionelle Investoren sind derzeit bei Investments in Schwellenländer zurückhaltend, da sie durch die geopolitischen Spannungen hier höhere Einschläge befürchten, allen voran wegen der schwierigen Lage in China. „Wir erwarten nicht, dass die Situation am chinesischen Immobilienmarkt und die Ausfälle auf andere Regionen und Sektoren überschwappen“, so Lisa Turk, Emerging Market Debt Portfoliomanagerin bei Edmond de Rothschild Asset Management. „Wir fokussieren uns auf Investment-Grade-Anleihen in Ländern wie zum Beispiel Süd-Korea oder Chile. Chile hat schon früh klimabezogene Bonds begeben. Die Regierung dort unterstützt den Aufbau von Erneuerbaren Energien, die Klimaziele von Corporates und auch den Transportsektor.“ Auch die Datenlage habe sich in den vergangenen Jahren deutlich verbessert: „Durch die Green Bond Standards der International Capital Market Association (ICMA), die sich auch in vielen Schwellenländern etabliert haben, ist die Transparenz deutlich gestiegen“, sagt Daniela Savoia, Emerging Debt Portfoliomanagerin bei Edmond de Rothschild Asset Management.

Zudem sei der Markt rasant gewachsen: „Der Markt für als nachhaltig gelabelte Bonds in US-Dollar ist heute achtmal so groß wie noch vor fünf Jahren“, sagt Savoia. Nach Zahlen der internationalen „Climate Bonds Initiative“ beläuft sich das Emissionsvolumen an Green, Social, Sustainability und Sustainability-linked Bonds auf etwa 4,2 Billionen Dollar, zum Ende des ersten Halbjahres 2023. Etwa ein Viertel davon entfallen auf Schwellenländer, rund 50 Prozent davon wiederum werden in Hartwährung gehandelt. „Der Markt für als nachhaltig gelabelte Bonds beläuft sich auf rund 500 Milliarden US-Dollar. Das entspricht ungefähr der Größe des europäischen High-Yield-Marktes“, so Savoia.

Zudem sei der Verschuldungsgrad vieler Schwellenländer-Unternehmen enorm gesunken. „Die Kennzahl Net-Debt-to Ebitda steht bei unter eins für Investment-Grade-Unternehmen, was bedeutet, dass diese im Schnitt in der Lage wären, ihre gesamten Kredite in weniger als einem Jahr zurückzahlen, falls dies erforderlich wäre“, erläutert Lisa Turk. Sie beobachtet außerdem Veränderungen in den globalen Handelsströmen. „Länder wie Brasilien sind deutlich weniger exportabhängig als noch vor einigen Jahren und verfügen über ein starkes inländisches Wachstum.“ Das sei nur ein Beispiel dafür, dass die Ansteckungsgefahren zwischen den Schwellenländern abgenommen hätten: „Die Ansteckungsgefahren für die Emerging Markets sind sehr viel geringer als noch vor zehn Jahren. Wenn Argentinien wieder einen Default hinlegt, dann schwappen die Ausfallrisiken nicht mehr so sehr auf andere, benachbarte Länder über“, beobachtet Lisa Turk von Edmond de Rothschild AM.

Von der klassischen, illiquiden Infrastrukturinvestition über mehr oder weniger liquide Fixed-Income-Instrumente wie Green Bonds, ESG-Linkers oder nachhaltige Corporate Bonds: Investoren müssen sich auch darüber klar sein, dass ein Beitrag zu den internationalen Klimazielen von Paris auch spezifische Ergebnisse bringt, die ebenso relevant seien wie der Portfolio-Ertrag, erklärt Harald Eggerstedt: „Wenn das so ist, müssen diese Ziele auch explizit formuliert sein und dazu muss berichtet werden. Die Dekarbonisierung wird Geld kosten, Angebote, die versprechen, über Klimaziele die Performance zu verbessern, sind daher mit Vorsicht zu genießen“, rät er institutionellen Investoren. So wird aus dem Dreieck aus Rendite, Sicherheit und Liquidität mit Nachhaltigkeit ein Quadrat – und auf diese Weise transformiert die ökologische Transformation letztlich wiederum auch die institutionelle Kapitalanlage.

Autoren: Daniela EnglertSchlagworte: Emerging Market Debt | Erneuerbare Energien / Renewables | Green Bonds | Infrastructure Debt | Infrastructure Equity | Klimarisiken | Nachhaltigkeit/ESG-konformes Investieren | Secondaries | Transition

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar