Von der CRREM-Analyse zur Evergreen-Maßnahme – wie der Weg nach Paris gelingen kann

Konrad Hedemann, MRICS Senior Associate ESG Manager DACH CEE, European Asset Management (links), und Dominik Röhrich Senior Managing Director, Head of Fund Management DACH, Fund Taxes, Patrizia

Eine systematische Herangehensweise sorgt gerade bei größeren Portfolios für Skaleneffekte.

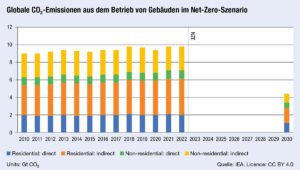

Auf der einen Seite steht die Mammutaufgabe, die Pariser Klimaziele mit ihrer Netto-Null spätestens im Jahr 2050 – und besser noch zehn Jahre früher – zu erreichen. Auf der anderen Seite existieren Millionen von Bestandsimmobilien mit veralteter Gebäudetechnik, ineffizienter Wärmedämmung und Mietern, die an heißen Sommertagen auch einmal das Fenster bei angeschalteter Klimaanlage öffnen. Zwischen diesen sehr unterschiedlichen Dimensionen der ökologischen Nachhaltigkeit wiederum stehen Teilportfolios in verschiedenen europäischen Ländern und unterschiedlichste Fondsvehikel, bei denen der Fokus auf vielfältige Details gelegt wird.

Wie kann bei dieser großen Komplexität also ein Pfad zur Dekarbonisierung eingeschlagen werden, der möglichst effizient von der Einzelmaßnahme über die Portfolio-Optimierung bis „nach Paris“ führt? Dies ist nur möglich, indem man sich der Thematik von beiden Seiten nähert. Eine übergeordnete Unternehmens- und Portfoliostrategie ist essenziell, damit überhaupt erst die wichtigen Zielpunkte identifiziert werden. Hier hat die Immobilien- und Fondsbranche in den vergangenen Jahren deutliche Fortschritte gemacht.

Einer Studie von Drees & Sommer zufolge haben 84 Prozent der deutschen Immobilienunternehmen entlang der gesamten Wertschöpfungskette eine vollständige oder zumindest teilweise vorhandene ESG-Strategie. Während sich dieser Wert noch steigern sollte, existiert zumindest eine solide Grundlage dafür, die konkreten Maßnahmen systematisch anzugehen. Aber wie funktioniert das?

Das Akronym CRREM spielt eine Schlüsselrolle

Um einzelne Immobilien in ganz Europa auf deren Nachhaltigkeit hin zu analysieren und miteinander vergleichbar zu machen, wurde von der Laudes Foundation in Kooperation mit der Europäischen Union (EU) das kostenfreie CRREM-Tool entwickelt. Das Akronym steht für Carbon Risk Real Estate Monitor und zeigt an, ob Gebäude unterschiedlichster Nutzungsarten bei den Energieverbräuchen sowie bei den CO₂-Emissionen den empfohlenen Maximalwerten entsprechen. Der Begriff CRREM darf in diesem Kontext also nicht mit dem gängigen Begriff CREM (Corporate Real Estate Management) verwechselt werden. Damit ergibt sich eine fundierte Orientierungshilfe, welche High-Impact-Immobilien die umfangreichsten energetischen Maßnahmen erfordern. Wichtig dabei ist auch, dass das Tool je nach Land unterschiedliche Startwerte setzt – was beispielsweise der Tatsache Rechnung trägt, dass in den zentral- und osteuropäischen Ländern (CEE) der Ausbau der Erneuerbaren Energien weniger vorangeschritten ist als im EU-Durchschnitt.

Um eine solche Analyse durchführen zu können, ist eine effiziente und einheitliche Datenerhebung für alle Objekte im Portfolio wichtig. Gerade bei größeren Beständen mit hunderten, wenn nicht tausenden von Gebäuden sind zentralisierte Prozesse wichtig – ansonsten können gar nicht erst die richtigen Informationen in das CRREM-Tool eingegeben werden. Darauf aufbauend können dann die komplexeren Fälle einzeln und effizient abgearbeitet werden, beispielsweise bei Single-Tenant-Objekten, die ihre Daten überwiegend selbst managen, weshalb hier die aktive Mieteransprache besonders wichtig ist.

Gerade bei größeren Beständen ist es wahrscheinlich, dass bei einigen wenigen Objekten ein konkreter Handlungsbedarf identifiziert wird. Dies kann beispielsweise der Fall sein, wenn das Objekt unter regulatorischen Gesichtspunkten „durchfällt“ und somit Liquiditätsrisiken abgewendet werden müssen. Beispiele dafür sind verschiedene Vermietungs-Restriktionen von High-Impact-Gebäuden in den Niederlanden oder auch – außerhalb der EU – dem Vereinigten Königreich. Bei Wohnimmobilien bietet Frankreich ein anschauliches Beispiel. Dort darf die Miete bei Wohnungen der Energieeffizienzklassen F oder G grundsätzlich nicht angehoben werden. Auf Basis von energetischen Gutachten, die die genauen Defizite bei der Wärmedämmung, Heizung, Verglasung oder auch Beleuchtung offenlegen, sollten hier die Maßnahmen seitens des Asset und Fondsmanagements also als erstes besprochen und umgesetzt werden.

Die Bedarfe der Investoren spielen eine wichtige Rolle

Wenn dieser akute Handlungsbedarf behoben ist, ist es wirtschaftlich sinnvoll, anschließend auch einen Blick auf die jeweiligen Fondskonstruktionen zu werfen. Es gehört nun einmal zur wirtschaftlichen Realität, dass in Zeiten hoher Zinsen und Baukosten auf die konkrete Wertsteigerung geachtet werden muss. Ein einzelnes Objekt innerhalb eines angestrebten Artikel-8-Fonds zu modernisieren kann womöglich sinnvoller sein, als ein gleichwertiges Objekt in einem Artikel-6-Fonds zu ertüchtigen, bei dem auf Fondsebene keine besonderen Nachhaltigkeitsziele vereinbart sind. Denn durch die Klassifizierung gemäß EU-Taxonomie kann der „grüne“ Fonds mit höherer Nachfrage seitens der Investoren rechnen und das Fondsmanagement kann effizienter Kapital einsammeln, das wiederum teilweise für andere Aufwertungsmaßnahmen verwendet wird.

Besonders wichtig für den Dekarbonisierungspfad ist jedoch, dass jede erfolgreich umgesetzte Maßnahme wiederum Wissen für künftige Vorhaben generiert. Gerade in größeren Portfolios entstehen damit über kurz oder lang sehr starke Skalen- beziehungsweise Synergieeffekte. Wenn erst einmal mehrere Gebäude modernisiert wurden, müssen bei einem kommenden, ähnlich aufgestellten Objekt keine umfangreichen Gutachten mehr angefertigt werden. Stattdessen können so „Evergreen-Maßnahmen“ entwickelt werden, die möglichst viel Impact in möglichst kurzer Zeit erzielen – gewissermaßen ein kleiner Sprint auf dem Weg der Dekarbonisierung.

Nächster Schritt: Die Mieter involvieren

Keine Frage, wir stehen als Branche noch relativ am Anfang. Aber wenn die ökologischen Grundlagen auf Objektebene erst einmal gegeben sind, kann anschließend der Dialog mit dem Mieter gesucht werden. Denn letztlich ist jede Immobilie nur so effizient, wie sie betrieben wird. Hier besteht in der Immobilienwirtschaft noch deutlicher Nachholbedarf, denn der Fokus liegt noch sehr stark auf den Immobilien selbst. Sobald die Bestände jedoch energetisch modernisiert wurden, können auch die viel beschworenen Green Leases flächendeckend in die Tat umgesetzt werden. Hier muss jedoch noch Aufklärungsarbeit geleistet und die eine oder andere Verhandlung geführt werden. Denn je nach Asset-Klasse und Mieterprofile ist die Bereitschaft zur Verpflichtung eines „grünen“ Gebäudebetriebs noch nicht gegeben. Besonders in Branchen mit hohem Kostendruck wie dem Einzelhandel bestehen hier noch Hürden – die aber durch gezielte Maßnahmen im Mietermanagement überwunden werden können. Beispielsweise könnte als Anreiz für einen Green Lease ein Kostenzuschuss für den nachhaltigen Mieterausbau angeboten werden, sodass beide Seiten von einem besseren Klimaprofil der Immobilie profitieren.

Interview mit Dominik Röhrich

Senior Managing Director, Head of Fund Management DACH, Fund Taxes

Patrizia

Mischnutzungen sind zu Recht in aller Munde

Immobilienbesitzer stehen vor einer großen Frage: Energetisch sanieren oder verkaufen? Was sind wichtige Kriterien zur Beantwortung dieser Frage?

Die Gefahr, dass ein Immobilien-Asset strandet, ist durchaus real. Von massiven Preisabschlägen bis hin zur Unvermietbarkeit oder Unverkäuflichkeit sind verschiedene Szenarien denkbar, nicht zuletzt aufgrund regulatorischer Einschränkungen. Einige EU-Regierungen schränken gezielt die Neuvermietbarkeit nicht energieeffizienter Bestandsimmobilien ein, um Sanierungen zu incentivieren. Vor diesem Hintergrund braucht es mehr denn je einschlägiges Expertenwissen auf Managementseite – von baulicher Kompetenz über rechtliches Know-how bis hin zur Kenntnis relevanter Förderprogramme und vieles mehr.

Diese multidimensionale Expertise und Markterfahrung aus einer Hand sind entscheidend, um einschätzen zu können, ob ein Verkauf oder eine Sanierung vorzuziehen ist. Hierbei spielen viele Faktoren eine Rolle, von der Liquiditätssituation über die Cashflow-Anforderungen auf Anlegerseite bis hin zu Allokationsfragen und der Marktperspektive vor Ort aus Flächen-Angebot und Mieter-Nachfrage. Von zentraler Bedeutung ist die enge Zusammenarbeit von Investor und Asset Manager, um die gesteckten Portfolio- und Nachhaltigkeitsziele zu erreichen.

Was ist der richtige Ansatz für Büros?

Den einen richtigen Ansatz gibt es nicht. Jede Immobilie und jede Teillage sind individuell und benötigt eine maßgeschneiderte Analyse, Strategie und Implementierung. Büroimmobilien mit robuster Gebäudesubstanz und flexibler Flächenaufteilung in gut angeschlossenen zentralen Großstadtlagen bringen völlig andere Potenziale mit als ältere Bestandsliegenschaften in peripheren Lagen. Entsprechend muss nicht nur für jeden Fonds und jedes Portfolio, sondern für jede einzelne Immobilie der Weg zur Repositionierung abgestimmt werden. Mischnutzungen sind dabei zu Recht in aller Munde.

Eine Kombination verschiedener Nutzungsstrukturen in derselben Immobilie kann positive Kopplungseffekte entfalten und Synergien schaffen. Gastronomie, Hospitality-Angebote, Co-Working und klassische Büroflächen können gegenseitig einen Mehrwert schaffen und die gesamte Immobilie für Nutzer attraktiver machen. Dies verkompliziert allerdings gegebenenfalls das Management im Betrieb. Und die Umbaukosten müssen in einem angemessenen Verhältnis zu den erzielbaren Vorteilen stehen.

Büronutzer verlangen zunehmend ein klares ESG-Bekenntnis des Vermieters und einen konkreten Plan zur Dekarbonisierung der Immobilie. Dazu braucht es einen engen, persönlichen Austausch zwischen Asset Management und Mieter einerseits und Investor andererseits. Beispielsweise bevorzugen unsere Stakeholder einen ehrgeizigen Fahrplan hin zur CO₂-Neutralität bis 2040 ganz klar gegenüber der Zielumsetzung bis 2050.

In welchen Segmenten kaufen Sie aktuell zu?

Wir sind weiter grundsätzlich in allen wichtigen Nutzungsarten offen für Ankäufe, von Wohnen über Büro, Einzelhandel und Logistik bis hin zu Betreiberformaten wie Pflege oder Hospitality. Je nach Nutzungsart und Standort bieten sich im Ankauf derzeit aufgrund der Preisanpassungen attraktive Opportunitäten gerade für eigenkapitalstarke Anleger. Jüngst haben wir eine attraktive Anlage für studentisches Wohnen erworben. Derzeit weniger gefragt sind ältere, Textil-lastige Handelsflächen ohne Lebensmittel-Ankermieter.

Wichtiger als ein Blick nur auf die reine Nutzungsart ist dabei aber auch die Perspektive der jeweiligen Risikoklasse. Das Thema Value-Add gewinnt aus unserer Sicht etwa klar an Bedeutung.

Was zahlt mehr auf das Risk-Return-Profil einer Immobilie ein: ökologische oder soziale Nachhaltigkeit?

Über die Zeiten eines „Entweder – Oder“ bei ökologischer und sozialer Nachhaltigkeit von Immobilien-Investments sind wir glücklicherweise bereits deutlich hinaus. Die EU-Taxonomie verschränkt die Themen E, S und G richtigerweise in einem großen Rahmenwerk. Alles andere wäre auch nicht konsequent, da es oftmals Maßnahmen gibt, die zugleich mehrere Nachhaltigkeitsziele fördern. Investoren verlangen zudem zu Recht eine hohe Nachhaltigkeitsperformance in beiden großen Bereichen.

Autoren: Konrad Hedemann und Dominik Röhrich In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar