Wagniskapital neu abwägen

Venture Capital, insbesondere aus Europa, hat in den Portfolios deutscher Investoren einen schweren Stand. Die Digitalisierung und erfolgreiche Start-ups und IPOs könnten aber für ein Umdenken sorgen. Die Hürde: Es braucht Zugang zu den guten Fonds.

David Swensen hinterlässt ein Vermächtnis. Der im Mai verstorbene Chefanleger der Yale University ist die Benchmark für alle Kapitalanleger bezüglich Diversifikation und Alternatives. Fast drei Viertel des Vermögens ist in Absolute Return, Buyouts, Natural Resources, Immobilien und Venture Capital investiert. Auf Venture entfiel Mitte 2020 sogar mit beachtlichen 22,6 Prozent die größte Quote. Wie in den Vorjahren plant Yale sogar zu erhöhen. Die Zielquote liegt bei 23,5 Prozent. Eine solche Quote aufzubauen ist komplex. Die Portfolios anderer Universitäten sehen im Schnitt für Wagniskapital auch nur 7,7 Prozent vor. Für Yales Motivation gibt es eine einfache Erklärung: Über zehn Jahre rentierte das Venture-Programm im Schnitt jährlich mit überragenden 21,3 Prozent.

Hierzulande sind Investoren deutlich weniger von Venture Capital überzeugt. Dachfonds wie Golding haben Wagniskapital nicht mehr im Programm, bei Versicherern machten sich Venture-Beimischungen rar. Eine Ausnahme ist die Talanx, die trotz wechselhafter Erfahrungen an einer Zielquote von zehn Prozent für Venture Capital in ihrer Private-Equity-Allokation festgehalten hat. „Vernünftig in Private Equity zu investieren, heißt, über Segmente, Stile und natürlich die Zeit zu diversifizieren. Venture Capital verhält sich oft antizyklisch und ist darum eine besonders gute Ergänzung“, erklärt Heiko Bensch, Senior Portfolio Manager Alternative Investments bei Ampega Asset Management.

Ein gewichtiger Grund für die allgemeine Zurückhaltung ist die TMT-Bubble vor 20 Jahren, die bis heute verbrannte Erde hinterlassen hat. 20 Jahre sind auch der einzige Zeitraum, über den, Stand Ende März 2020, der Cambridge Associates LLC US Venture Capital Index schlechter als der S&P 500 abschneidet. Nun aber scheinen Investoren ihre selbstverordnete Abstinenz zu überdenken. „In den vergangenen zehn Jahren haben Investoren ihre Quoten für Private Equity allgemein erhöht. Nun steigen innerhalb des Beteiligungsportfolios die Venture-Zielquoten“, erklärt Steven Yang, der Schroder Adveq´s Venture Investments verantwortet. Adveq startete 1997 ein Technology-Programm und hielt seitdem als einer der wenigen Dachfonds an Venture fest. Ein Grund für die gestiegene Attraktivität von Venture ist, dass Portfolios nicht nur Ausschüttungen, sondern auch Wachstum brauchen. Weiterer Grund ist, dass die Digitalisierung der Wirtschaft, die Entwicklung von alternativen Antrieben oder von Medikamenten Wagniskapital benötigt – und dieses mitunter für die Geldgeber außerordentlich hoch rentiert. „Dabei ist europäisches oder deutsches Venture Capital inzwischen besser als sein Ruf aus früheren Zeiten – das Start-up-Biotop hat sich hier in den vergangenen zwei Jahrzehnten wirklich gut entwickelt“, sagt Heiko Bensch. Erfolgreiche Beispiele aus Deutschland sind nicht nur Biontech oder Zalando, sondern auch Home24, Teamviewer, Auto1, Global Fashion oder Westwing.

Dass die Industrie Impulse von Start-ups braucht und sucht, lässt sich aus Statistiken des Datenspezialisten Pitchbook erkennen. Beliefen sich Europäische Venture Capital Deals unter Beteiligung von Corporate Venture Capital in 2017 noch auf 8,14 Milliarden Euro, waren es 2019 bereits 15,55. Die Zahl der Deals legte in diesem Zeitraum ebenfalls zu, nämlich von 1.062 auf 1.182. In Deutschland suchen auch nicht nur Großkonzerne wie Daimler oder Bosch über ihre Venture-Capital-Arme Innovationen für den eigenen Sektor. Kärcher New Venture will als strategischer Partner und Investor gemeinsam mit dynamischen Gründern die Reinigungsbranche der Zukunft gestalten. Automobilzulieferer Brose gründete Ende 2019 eine Corporate Venture Capital Company, die über Beteiligungen an Start-ups Zugang zu Innovationen sichern soll. Burda Principal Investments gibt bereits seit 1998 Wachstumskapital zur Entwicklung von digitaler Technologie und von Medienunternehmen. Bekannte Beteiligungsbeispiele Burdas sind Xing oder Zooplus.

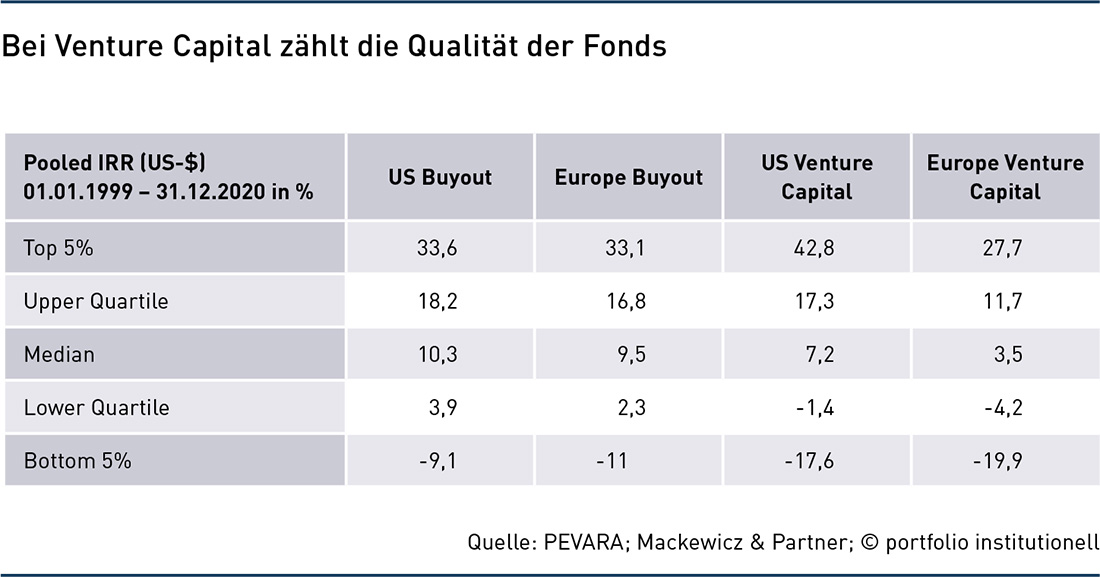

Ein Hindernis für Finanzinvestoren, Wagniskapital zu geben, sind aber nicht nur schlechte Erfahrungen, sondern auch die Zugangsproblematik. Diese betrifft nicht nur die im Vergleich zu Buyouts kleineren Tickets, sondern vor allem die Qualität. Dass geschlossene Fonds wirklich vorteilhaft gegenüber Aktien sind, gilt nur für das Top Quartile der Fonds – und dies wiederum gilt insbesondere für Venture Capital. Wie die Tabelle zeigt, lässt sich mit den besten Buyout-Fonds circa dreimal so viel verdienen als mit dem Median-Fonds. Bei Venture Capital ist es jedoch circa das sechsfache. Andererseits lässt sich mit Venture Capital auch viel mehr verlieren. Das Problem: Investoren können sich die Top-Venture-Fonds nicht aussuchen. Vielmehr suchen sich die besten GPs ihre LPs aus. „Gute Venture-Capital-Manager sind schon lange Closed Shops und nehmen nur noch nach dem ‚Invitation-only-Prinzip‘ Kapitalgeber für einen neuen Fonds auf. Dabei kommen fast ausschließlich diejenigen Investoren zum Zuge, die schon die Vorgängerfonds gezeichnet haben“, beschreibt Berater Detlef Mackewicz das Machtgefälle zugunsten der General Partner. „Jedem Investor ist ganz klar bewusst: Wenn ich die aktuellen Fonds von Kleiner Perkins, Sequoia, Benchmark etcetera nicht zeichne, bin ich mit hoher Wahrscheinlichkeit auch bei der nächsten Fondsgeneration nicht mehr dabei.“ Anzunehmen ist, dass Yale als fester Bestandteil dieser Venture High Society eingeladen ist und über diese Tickets zu den Überrenditen kommt. Zugang „zumindest“ zum Top Quartile bekommen aber auch deutsche Versicherungen. Ein Beispiel ist die Talanx, die heute selektiver agiert. „Bei europäischem Venture Capital muss unsere Überzeugung von der Leistungsfähigkeit des Managers sehr groß sein. In den USA, wo bei Venture Capital unser Fokus liegt, sind wir nun aktiver vor Ort unterwegs – auch im Silicon Valley – und bekommen auch Zugang zum Top Quartile“, erläutert Bensch das Vorgehen. „Es ist gerade bei Venture Capital wichtig, mit den Fonds Fühlung aufzunehmen und ein partnerschaftliches Verhältnis zu entwickeln.“

Interessant an der Invitation-only-Thematik ist, dass es diese Entwicklung laut dem Manager Magazin auch in Deutschland gibt. Hierzulande tummeln sich U40-Millionäre aus der Start-up-Szene gemeinsam mit handverlesenen Familienunternehmen in einem exklusiven Investmentclub namens Visionaries Club. Einige Investoren hätten trotz hoher Angebote draußen bleiben müssen. „Das Netzwerk ist wie ein Nachtclub. Lässt man die falschen Leute hinein, geht es bergab“, zitiert das Magazin Fondsmacher Robert Lacher, der seine Shopping-App Amaze an Zalando verkauft hat. Einen ähnlichen Ansatz hat das „Network VC“ La Famiglia. Einige wenige Supernetzwerker, so das Manager Magazin, agieren als Türsteher für Digital Germany. Was der Story auch zu entnehmen ist: Anders als früher sitzt das Geld heute sehr locker.

Vergleichbar zur Anbieterlandschaft, in der nur wenige Überflieger Überrenditen erwirtschaften sind die Fondsportfolios selbst. Detlef Mackewicz: „Ein Prozent aller Exits sind für etwa 50 Prozent aller Exit-Erlöse verantwortlich.“ Einzelne Unternehmen haben also das Potenzial, den gesamten Fonds zurückzuzahlen. Bei Buyouts ist dies nur selten der Fall. Die Chancen, dass den bisherigen Top-Fonds auch künftig mit einem Portfoliounternehmen ein Homerun gelingt, stehen aus folgendem Grund gut: So wie die besten Fonds ihre Investoren auswählen, so wählen auch die Unternehmen mit den interessantesten Entwicklungsperspektiven ihre Eigenkapitalgeber aus. „Unternehmen mit Einhorn-Potential bevorzugen in aller Regel einen der wenigen Top-Venture-Capital-Fonds als Investor“, erläutert Mackewicz. Der Effekt, dass Überflieger-Fonds Überflieger-Unternehmen anziehen, könnte auch eine Erklärung dafür sein, dass die Venture-Capital-Musik am lautesten an einem bestimmten Ort, nämlich im Silicon Valley spielt.

Aber wie als LP mitspielen? Mit einem Canossa-Gang ins Silicon Valley wird man die Herzen von VC-Ikonen wie Marc Andreessen oder Andreas von Bechtolsheim nicht erweichen. Eine naheliegende Lösung sind Dachfonds. „Der Zugang zu Top-Quartile-Fonds ist limitiert, aber für etablierte Venture-Investoren möglich“, so Steven Yang. Sein Türöffner: „Man muss sich konstant und als langfristiger strategischer Partner für Nachfolgefonds, neue Initiativen und Co-Investments engagieren können.“ Gute VC-Fonds sucht Schroder Adveq übrigens nicht nur in den USA. „Top Quartile Fonds gibt es auch in Europa und Asien, wo Fondsmanager nachweislich das Zehnfache an Fondsgröße liefern. Venture muss man global sehen. Wer sich nur auf die USA fokussiert, verpasst viele Opportunitäten.“ Zur Silicon-Valley-Elite haben aber auch Dachfonds allenfalls beschränkten Zugang. So führt Harbourvest unter seinen 25 größten Venture-Capital-/Growth-Equity-Zielfonds zwar auch Andreessen Horowitz oder Kleiner Perkins. Der „Investment Value“ bezüglich dieser Gesellschaften liegt jedoch gerade einmal bei 0,5 bis ein Prozent. Neben Zugang ist für Dachfonds eben auch Diversifikation ein wichtiges Argument. Was ebenfalls gegen Dachfonds spricht, ist die Geheimniskrämerei der Top-Performer unter den Wagniskapitalgebern. „Unsere Due Diligence bei so manchem auf Venture Capital ausgerichteten Dachfondsmanager ergab, dass diese die Performance der unterliegenden Single-Fonds im Portfolio nicht angeben dürfen“, erklärt Mackewicz. „Dies wird den Dachfonds-Managern per Zeichnungsvertrag von manchen Venture-Capital-Managern verboten, weil diese ihren Heldenstatus nicht dadurch gefährden wollen, dass offenbart wird, dass auch die Stars der Venture-Capital-Szene manchmal nur mittelmäßige Renditen erwirtschaften.“ Solche Starallüren vertragen sich wenig mit den zunehmenden regulatorischen Transparenzanforderungen. Vor Informationseinschränkungen ist übrigens selbst der größte US-Pensionsfonds nicht gefeit – und dies auch bei Singlefonds. 2018 war von Calpers zu erfahren, dass die Venture-Renditen nicht überzeugen, weil die Top-Fonds des Silicon Valleys nicht mit Calpers investieren. Einige der Überflieger würden den öffentlichen Pensionsfonds wegen der von ihm geforderten Transparenz meiden.

Ein Weg, der bei Buyouts stark an Bedeutung gewonnen hat, sind Secondaries. Die Vorteile von Secondaries wie vor allem zügiges Exposure, Kosten, Discounts und J-Curve-Vermeidung gelten grundsätzlich auch für Venture. Allerdings schafft die Due Diligence bei Venture Capital weniger Transparenz, da es sich nun einmal um noch oft unprofitable Geschäftsmodelle handelt und der Informationszugang wie erwähnt beschränkt sein kann. Weiter gibt es nicht viele Intermediäre, die sich auf Secondary Venture Capital spezialisiert haben. „Dafür können die wenigen Venture-Secondary-Fonds aus einem großen Potential schöpfen und ausgesprochen selektiv sein“, argumentiert Mackewicz. Zu diesen raren Vertretern zählen beispielsweise Verdane oder Greenspring Associates. Letztere Gesellschaft managt auch Dachfonds und hat so einen guten Zugang zu „Gebraucht-Fonds“. Mackewicz fügt hinzu, dass VC-Fonds in den vergangenen sieben Jahren etwa 600 Milliarden Dollar eingewarben. „Diese Fonds bilden im Wesentlichen das Potential für Secondary-LP-Transaktionen.“ Anzunehmen ist, dass einige dieser Milliarden von LPs stammen, die erstmalig und eher mit Hoffnung als aus Überzeugung in Venture investieren und denen alsbald die Laufzeiten zu lang werden. Dies könnte zu Verkaufsüberlegungen führen. Die geringere Transparenz von VC-Fonds könnte auch dafür sorgen, dass dem Verkäufer nicht bewusst ist, dass er sich von einem potenziellen Einhorn trennt.

Autoren: Patrick EiseleSchlagworte: Stiftungen | Venture Capital

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar