Wal mit Risikoappetit

Im Kampf um höhere Returns: Der GPIF hat seine Aktienquote zuletzt mehr als veroppelt. (Bild: Shutterstock)

Der größte Pensionsfonds der Welt, der japanische Government Pension Investment Fund (GPIF), hat zuletzt einen Rekordverlust von 135 Milliarden US-Dollar eingefahren. Damit wird Kritik an der fulminanten Änderung der Anlagestrategie lauter, welche der Pensionsfonds seit 2014 hingelegt hat.

Zur Deckung der staatlichen Altersvorsorge der überalternden japanischen Gesellschaft hat der Fonds seine Aktienquote auf über 50 Prozent mehr als verdoppelt. Durch eine neue Gebührenstruktur für Asset Manager sollen nun Anreize für eine bessere Performance gesetzt werden.

Ein Blick auf die Demographie im heutigen Japan ist in vielerlei Hinsicht ein Blick in die europäische Zukunft. Nirgendwo sonst gibt es einen so hohen Anteil der Bevölkerung über 65 Jahre – knapp 27 Prozent sind es heute, 40 Prozent werden es voraussichtlich 2050 sein. Zur Bewältigung dieser Transformation setzt die japanische Regierung darauf, menschliche Arbeit – zum Beispiel in der Pflege – möglichst durch Roboter zu ersetzen und zudem Anreize für eine Berufstätigkeit noch im hohen Alter zu bieten. Durchschnittlich gehen japanische Arbeitnehmerinnen mit 69,3 Jahren in den Ruhestand, Männer sogar mit 70,6 Jahren – viel später als in den meisten Industrieländern. Aber gleichwohl ist das Rentensystem gehörig unter Druck. Der Melbourne Mercer Global Pension Index 2018 bewertete die Nachhaltigkeit des japanischen Pensionssystems als sehr schwach, insgesamt lief das japanische Pensionssystem auf Platz 29 von 34 ein. Wichtigster Bestandteil ist eine staatliche Rente, welche zum größten Teil umlagefinanziert ist. Allerdings wurden gewaltige Reserven angehäuft, welche eine zusätzliche Kapitaldeckung für die erwartbaren demographischen Veränderungen bereitstellen sollen und vom GPIF und weiteren Pensionsfonds wie Chikyoren, KKR und Shigaku Kyosai verwaltet werden. Ende Dezember 2018 beliefen sich die vom GPIF verwalteten Reserven auf rund 150,7 Billionen Yen (rund 1,21 Billionen Euro), deren Gewinne in den Jahren zuvor rund zehn Prozent zum jährlichen Rentenbudget beitrugen. Die staatliche Rente besteht aus einer Volksrente – einer Art Grundrente – und einer einkommensabhängigen Arbeitnehmerrente. Bis 2015 bestanden auch genossenschaftliche Rentensysteme, welche in das zweigliedrige System integriert wurden. Über diese Pflichtversicherung hinaus gibt es in Japan ein System von betrieblicher Altersvorsorge, welche mit dem einkommensabhängigen Teil der staatlichen Rente verrechnet werden kann.

Radikaler Wandel der Anlagestrategie

2014 gab der GPIF eine deutlich offensivere Strategie bekannt, welche einen radikalen Risk-On in der Asset-Allokation darstellt, andere staatliche Pensionsfonds folgten. Ziel war dabei nicht nur die Steigerung der Returns, um die steigenden Pensionslasten zu decken. Die neue Anlagestrategie, durch die ein dreistelliger Euro-Milliardenbetrag zusätzlich in den japanischen Aktienmarkt gepumpt wurde, sollte die ökonomische Reformstrategie von monetären Lockerung, expansiver Fiskalpolitik und Strukturreformen („Abenomics“) unterstützen. Der GPIF, welcher seit 2006 einen administrativ unabhängigen Status besitzt, war bis dato für seine sehr konservative Anlagestrategie bekannt, welche auf einer starken Gewichtung von Anleihen, insbesondere japanischen Staatsanleihen beruhte. So waren 2012 noch 62 Prozent aller Anlagen japanische Anleihen. 2014 wurden insbesondere die Zielquoten für Aktien um mehr als das Doppelte erhöht. Diese liegen seitdem bei rund 50 Prozent, welche sich jeweils hälftig auf japanische und ausländische Aktien aufteilen (vormals jeweils zwölf Prozent). Japanische Anleihen haben eine Zielquote von 35 Prozent (zuvor 60 Prozent), ausländische Anleihen 15 Prozent (zuvor elf Prozent). Alternative Anlagen werden nicht gesondert ausgewiesen, sondern je nach Charakteristika des Investments den Quoten von Aktien und Anleihen zugerechnet. Während der GPIF in den vergangenen Jahren von der offensiveren Ausrichtung profitierte, sorgten im letzten Quartal vor allem die inländischen Aktienbestände, welche um knapp 17 Prozent nachgaben, für große Verluste.

Bei der Kapitalanlage setzt der GPIF stark auf externes Management. Direkte Investitionen in inländische Aktien sind dem Fonds sogar gesetzlich verboten, um übermäßigen Einfluss des Fonds auf die heimischen Märkte zu vermeiden. Zur Kontrolle der externen Manager hat der GPIF ein auf Künstliche Intelligenz basierendes System entwickelt. Dieses erlaubt es dem Fonds, die Performance seiner Asset Manager und Anlagestrategie live zu tracken und zu überprüfen und den bisher bestehenden Informationsnachteil auszugleichen. Anlagetechnisch ist der GPIF Verfechter einer dezidiert passiven Strategie, so werden 20 Prozent der Assets aktiv gemanagt. Grund liegt dabei in der marktdominierenden Stellung, wie CIO Hiromichi Mizuno in einer Rede beim Fiduciary Investors Symposium an der Stanford University feststellt: „GPIF besitzt zehn Prozent des japanischen Aktienmarkts und ein Prozent des MSCI ACWI. Es ergibt keinen Sinn den Markt zu schlagen, weil wir in Wirklichkeit der größte Eigentümer der Benchmark sind.“

Reform des Gebührensystems

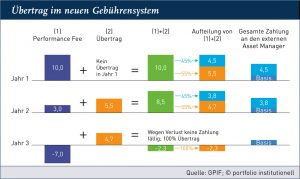

Für die Mandatierung des Heers von Asset Managern hat der GPIF im letzten Jahr sein Gebührensystem stark überarbeitet. Über zu hohe Kosten konnte sich der Fonds auch bisher nicht beklagen: Diese lagen für das Fiskaljahr 2017 bei 48,7 Milliarden Yen (370 Millionen Euro) – gerade einmal 0,03 Prozent der getätigten Investments. Grund ist deshalb vielmehr eine Unzufriedenheit mit der Performance von aktiven Asset Managern. So hätten nach Aussage von GPIF in den vergangenen Jahren nur wenige ihre Benchmark geschlagen. Im Fiskaljahr 2016 lag der gesamte Investment Return zwar bei passablen 5,86 Prozent – vor allem dank der Aktienreturns – damit allerdings ganze 0,37 Prozent unter der zusammengesetzten Gesamtbenchmark. Das neue Gebührensystem versucht nun, ein besseres Alignment der Interessen von Asset Managern und GPIF zu schaffen. Zentraler Baustein sind dabei deutlich höhere Performance Fees und eine deutlich niedrigere Grundvergütung, die nunmehr auf Höhe der passiven Mandate liegt.

Bei der Anlagestrategie setzt der GPIF zudem seit ein paar Jahren eine ESG-Strategie um, welche vor allem auf ein verbessertes Beta abzielt. Eine Besonderheit in der Umsetzung ergibt sich erneut durch die Größe des Fonds, welche im Grunde lediglich Buy-and-Hold-Strategien zulässt. Wie CIO Hiromichi Mizuno in einem Interview mit dem SWFI ausführte, sei das Ziel deshalb nicht die Generierung von Alpha, sondern von einer Verbesserung des gesamten Marktes zu profitieren. Dazu geht der GPIF zwei Wege. Zum einen wurde eine Zielquote von zehn Prozent der inländischen Aktienallokation festgelegt, welche in Nachhaltigkeitsindizes investieren soll. Dabei wird erwartet, dass dies zu Anpassungsreaktionen und verstärkten ESG-Bemühungen der Unternehmen kommt, die bisher nicht in den Indizes enthalten sind. Zum anderen hält der GPIF inzwischen passive Manager an, über Engagement und Voting in Austausch mit dem Management der investierten Unternehmen zu gehen. Trotz anfänglichen Abstimmungsproblemen mit Asset Managern hinsichtlich der Durchführung und Kostenübernahme verfolgt GPIF darüber nun das Ziel, über den Hebel ESG die Unternehmenswerte zu steigern.

Die niedrigen Renditen auf japanische Anleihen, insbesondere Staatsanleihen, drängen den GPIF weiter ins Risiko. So hat der GPIF seine Anlagerichtlinien hinsichtlich der bei 25 Prozent liegenden Mindestquote für japanische Anleihen erst im September 2018 temporär aufgeweicht, indem zur Erreichung dieser Quote nun auch Barreserven herangezogen werden können. Die Quote für japanische Anleihen lag im Dezember 2018 nur noch bei 28,2 Prozent, die Barreserven bei 6,38 Prozent. Hintergrund ist die anhaltend niedrige Rendite für japanische Staatsanleihen. Dabei spielt auch die Verknappung der Anlagemöglichkeiten bei Anleihen durch das Ankaufprogramm des zweiten Wals im japanischen Markt – der Bank of Japan – eine wichtige Rolle. Der GPIF geht gleichwohl mit der neuen Strategie ein hohes Risiko, wie die großen Verluste des letzten Quartals zeigen. Schon jetzt ist Kritik hörbar, die Pensionsgelder würden in unverantwortlicher Weise zur Stützung der makroökonomischen Strategie missbraucht. Die niedrigen Renditen auf japanischen Staatsanleihen lassen eine Rückkehr zu alten Zeiten dennoch unwahrscheinlich erscheinen.

Autoren: Tim BüttnerSchlagworte: Aktien | Rentensystem | Weltspiegel

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar