Wie wir wurden, was wir sind

Die Entwicklung der institutionellen Kapitalanlage hat vor allem der Zins bestimmt – aber nicht allein. Mit vielen Protagonisten der Anlageszene blicken wir auf zwei oft wilde Dekaden zurück und sehen viel Wachstum, Professionalisierung und Spezialisierung.

Alles neu macht der Mai – auch anno 2002. Damals erschien die erste Ausgabe der portfolio institutionell. In dieser Jubiläumsausgabe, die Sie als treuer Leser nun in den Händen halten, wollen wir zurückblicken – und landen dabei in einer völlig anderen Zeit, die noch viel länger vergangen erscheint als nur 20 Jahre. Als alternative Anlagen fungierten Immobilien, Mandate konnte man auch auf dem Golfplatz oder in der Kirche abschließen – und Deutscher Meister wurde Borussia Dortmund. Es waren 20 Jahre, in denen die Anleger nicht immer die gewünschte Rendite, sondern vielmehr unerwünschte Erfahrungen machten. Die Lehren, die man in der Vergangenheit machte, waren für die institutionelle Kapitalanlage prägend – und werden es auch für die Zukunft sein.

„Mögest du in interessanten Zeiten leben“ – dieser angebliche chinesische Fluch wäre ein sehr passender Taufspruch für diese Zeitschrift gewesen. Verflucht waren damals aber vor allem Lebensversicherungen. Die Assekuranz traf das Platzen der Dotcom-Blase mit voller Wucht. Der Dax brach von März 2000 bis März 2003 von über 8.000 auf unter 2.300 Punkten ein. „Dieser starke Einbruch der Börsenkurse war für die Risikotragfähigkeit der Versicherungen dramatisch“, erinnert sich Prof. Dr. Fred Wagner, Vorstand im Institut für Versicherungswissenschaften der Universität Leipzig. Dummerweise hatten die Lebensversicherer im Jahr 2000 im Schnitt eine Aktienquote von heute unglaublichen 26,4 Prozent. Diese sank bis 2002 auf 9,8 Prozent. Kein Wunder, dass einige Gesellschaften Schlagseite hatten.

Die Rettung war ein Griff in die Bilanzierungstrickkiste: Auf Drängen der Branche verabschiedete die Bundesregierung eine Neufassung des Paragrafen 341b HGB, der eine Bewertung der Kapitalanlagen nach dem gemilderten Niederstwertprinzip ermöglichte. „Statt Abschreibungen vornehmen zu müssen, konnte man mit diesem Paragrafen stille Lasten vorübergehend zulassen“, erläutert Fred Wagner. „Dessen Einführung war ein guter Beschluss, der die Branche stabilisiert hat. Durch weitere Abschreibungen wären die Versicherer gezwungen gewesen, noch mehr Aktien zu verkaufen.“ In diesem Fall hätte sich die Abwärtsspirale wohl fortgesetzt.

Nachzulesen ist, dass von dieser Möglichkeit zur Vermeidung von Abschreibungen 2001 etwa die Hälfte der deutschen Versicherungsunternehmen Gebrauch machten. Nicht mehr zu helfen war jedoch der Mannheimer. Die Lebensversicherung musste 2003 als bisher einzige Versicherung bei der ein Jahr zuvor gegründeten Auffanggesellschaft Protektor unterschlüpfen und deren Konzernchef Hans Schreiber zurücktreten. Ebenfalls ein Jahr zuvor gab der Diplompsychologe in der ersten Ausgabe von portfolio institutionell ein Interview, das zumindest von großem Selbstbewusstsein zeugt. Darin sagte Schreiber beispielsweise: „Manchmal ist es auch Zufall, dass man ein Mandat bekommt. […] Ein gutes Geschäft kann auch in der Oper geschlossen werden. Oder in der Kirche. Zufallsgeschäfte dieser Art kann es immer geben, und gute persönliche Kontakte spielen in jedem Business eine Rolle.“

Der damalige Überlebenskampf der deutschen Versicherungen, und damit Deutschlands größter Anlegergruppe, war für Aufsicht und Risikomanagement prägend. Die Bafin, übrigens auch 2002 gegründet, gestaltete ihre Aufsichts- und Prüfungspraxis als Reaktion auf die Dotcom-Blase, die Finanzkrise und die Staatsschuldenkrise sowie mit Blick auf Solvency II deutlich risikoorientierter. Ein erster Ansatzpunkt waren und sind die Stresstests, die die Bafin seit 2002 regelmäßig durchführt. Diese sahen die Anleger damals wegen ihrer prozyklischen Wirkung sehr kritisch. Erst seit dem Stresstest 2009 wurden die Aktienszenarien zu einem regelbasierten und antizyklisch wirkenden Szenario weiterentwickelt.

Die Aktienmärkte zu Beginn des Jahrtausends haben dem Risikomanagement große Impulse gegeben. Sehr naheliegend ist aber die Frage, warum doch eigentlich sehr konservative Anleger wie Versicherungen im Schnitt ein Viertel in Aktien investierten. Diese Antwort findet sich ein paar Jahre früher, als einerseits die Aktienmärkte haussierten und andererseits die institutionellen deutschen Portfolios noch von Buy-and-Hold-Portfolios von Namensschuldverschreibungen und Schuldscheindarlehen dominiert wurden, für die man nur jedes Jahr Zehnjährige neu hinzukaufte und damit locker eine Rendite von über sieben Prozent machte.

Aus diesem Blickwinkel erscheint auch der damalige Rechnungszins von vier Prozent nicht hoch. Dann kam die Vertreibung aus dem Paradies. „Mitte/Ende der 90er-Jahre sank die Rendite unter die damals magische Grenze von sieben Prozent“, erinnert sich Prof. Dr. Hartmut Leser, damals Feri und heute beim Asset Manager Abrdn. „Das war der Weckruf, die Kapitalanlage als Managementaufgabe zu sehen und dass man aus dieser mehr rausholen muss. Es kam zur Entdeckung des Alpha und plötzlich gab es eine Nachfrage nach Consultants, nach ALM-Berechnungen und Asset-Manager-Selektion.“

Diese Zeiten sind auch Dr. Jochen Kleeberg noch in Erinerung. Sein Beratungsunternehmen Alpha Portfolio Advisors startete 1998 und zählt damit wie Feri und RMC zu den Pionieren in Deutschland. „In der Phase der damals stark steigenden Aktienmärkte wollten die Anleger nur Beta und sagten uns, dass sie keine Consultants brauchen. Das hat sich gravierend geändert“, so Kleeberg und verweist auf die Zinsentwicklung, anspruchsvolle Bewertungen und auf den starken Anstieg der Inflation, der viele Investoren überrascht hat. „In einer Welt mit geringen Risikoprämien, ist das Alpha für den Anleger sehr bedeutsam.“

Um Alpha-Potenziale zu heben, lösten die Investoren in großem Stil die damals vorherrschenden Balanced-Mandate durch (meist ausländische) Spezialisten ab. Den Weg für ausländische Asset Manager ebnete das sogenannte Nikolaus-Rundschreiben vom Dezember 2001 zur Auslagerung von Asset-Management-Dienstleistungen von KVGen, damals KAGen, an Dritte. Dies war die Geburtsstunde der Master-KVG, mit der sich für ausländische Asset Manager große Vertriebschancen im hiesigen Markt ergaben. „Das war damals völlig neuartig, dass Asset Management ausgelagert werden konnte und aus Sicht einer KVG der Fokus auf Administration, Reporting, Schnittstellenmanagement und auf Master- und Segmentfondsstrukturen gelegt wurde“, so Clemens Schuerhoff. Der heutige Kommalpha-Vorstand war 2002 an der Gründung einer KVG beteiligt, nämlich der BHW Invest. „Mit dem Nikolaus-Rundschreiben hat man ausländischen Asset Managern den Schlüssel für den deutschen Markt gegeben“, konstatiert Hartmut Leser. In der Folge gingen große Teile des deutschen Marktes, zuvor noch fast gänzlich von bankeigenen Asset Managern wie Deka, Union, Activest, Cominvest oder West-AM dominiert, an ausländische Häuser. Lesers Abrdn Investments Deutschland AG kommt beispielsweise auf etwa 40 Milliarden Euro an AuM.

Der Nikolaus und das Aufbrechen der Wertschöpfungskette

Die Master-KVG ebnete aber nicht nur ausländischen Vermögensverwaltern, sondern auch der Spezialisierung den Weg. „Die Wertschöpfungskette wurde aufgebrochen und separierte KVG, Depotbank und Asset Management“, blickt Jochen Kleeberg zurück. „Für diese drei Bereiche suchte man fortan die besten Partner und profitierte zusätzlich von der mit der Aufteilung einhergehenden transparenteren und anreizkompatibleren Vergütungsstruktur.“

Dieser Spezialisierungsgedanke hat sich in den vergangenen Jahren verstärkt, hat Kleeberg beobachtet: „Investoren schauen sich heute Nischenmärkte an, die vor fünf Jahren kaum auf der Agenda gestanden hätten. Von den 38 Auswahlverfahren, die wir seit Anfang 2021 für institutionelle Anleger durchführten, waren nicht weniger als 20 Auswahlverfahren auf Nischenmärkte ausgerichtet. Dabei haben wir uns beispielsweise mit chinesischen A-Shares, Schweizerischen Small Caps, Europäischen Micro Caps oder Frontier Local Debt beschäftigt.“ Nischen sind für Investoren als Anlagebausteine attraktiv, da sie weniger im Fokus der Marktteilnehmer stehen und somit ein höheres Alpha-Potenziale bieten. Sehr stark ist der Spezialisierungsgedanke auch bei den Alternatives ausgeprägt. Beispiele sind die Investition in einen chilenischen Solarpark seitens der Thüringer Ärzte oder Investments in Glasfasernetze oder Offshore-Windparks seitens großer Versicherer.

Die Etablierung von Master-KVGen öffnete den Anlegern neben transparenteren und damit geringeren Gebühren vor allem Alpha-Potenziale. Schon zuvor brach aber eine andere Wertschöpfungskette auf, die für Investoren vor allem mit Kosten verbunden war: das Brokerage. Branchenveteran Ernst-Ludwig Drayß, in den 90er-Jahren bei der Deutschen Asset Management und heute Aufsichtsratsvorsitzender der C-Quadrat Ampega Asset Management Armenia, datierte vor zehn Jahren den Big Bang für die institutionelle Kapitalanlage in Deutschland auf den sogenannten Börsenskandal von 1991. Damals wurden Händler und Makler mehrerer Banken beschuldigt, dass es unter anderem mit Frontrunning und beim Settlement zu Verstößen kam.

Daraufhin lagerte die Deutsche Bank das institutionelle Asset Management in eine eigene Gesellschaft aus, die späteren Generationen noch unter DB Advisors oder Deam geläufig ist. Solche Abspaltungen waren für Investoren interessant, weil Finanzkonzerne nicht mehr mit günstigen Management Fees in den Vertrieb gehen konnten – um sich dann hinter dem Rücken der Kunden bei der Ausführung schadlos zu halten. „Wir sind dann im Vertrieb mit dem Angebot rausgegangen, die Management Fee auf 30 Basispunkte zu erhöhen und dafür Best Execution anzubieten. Einige institutionelle Anleger griffen sofort zu“, berichtete damals Drayß. Diese Angebote hätten für einen gewissen Aufruhr in der Deutschen Bank gesorgt, da sich die Gewinne der Mutter nun hin zur Asset-Management-Tochter verlagerten. Drayß: „Bei vielen Banken war das Fondsmanagement eigentlich nur für Provisionsgeschäfte da.“ Dieses intransparente One-Stop-Shopping ist damaligen Playern noch in (un)guter Erinnerung. Handelsgebühren waren im Vergleich zu beispielsweise den Gepflogenheiten in den USA sehr hoch, was Investoren damals aber nicht bewusst war. Damals sollen die institutionellen „Vorzugskonditionen“ ein halbes Prozent pro Trade betragen haben. Wenig überraschend: Der Turnover in den Portfolios war riesig.

Ein wichtiger regulatorischer Meilenstein war die EU-weite Einführung der überarbeiteten Richtlinie über Märkte für Finanzinstrumente (Mifid II), die Anfang 2018 in Kraft trat. Diese zielt unter anderem auf die Trennung der von Banken erbrachten Dienstleistungen Research und Execution ab. „Die Leistungsbestandteile Research und Handelsausführung werden nunmehr transparent bepreist und können auch hinsichtlich der Kosten verglichen werden. Anleger können damit die besten Partner für diese beiden Dienstleistungen mandatieren“, nennt Jochen Kleeberg ein weiteres Feld, auf dem der Spezialisierungsgedanke gewachsen ist.

Diese Kostenthematik war auch Geburtshelfer der XTP Group, welche vor über 20 Jahren von Professor Lutz Johanning gegründet wurde und sich der Optimierung der institutionellen Kapitalanlage mit Fokus auf Transparenz, Kosten und operative Risiken widmet. Teil dieser Dienstleistungen ist auch die Überprüfung der performanceabhängigen Fees. Hier erkannte beispielsweise die Bayerische Versorgungskammer, BVK, Verbesserungsbedarf und nahm diese 2011 unter die Lupe. „Wir wollen, dass es unseren Stakeholdern gut geht. Einige Asset Manager haben aber vor allem eigene Interessen und weniger die der Kunden verfolgt. Daraufhin haben wir die Vergütungssystematik so organisiert, dass der langfristige Erfolg des Kunden und nicht der kurzfristige Erfolg des Asset Managers im Vordergrund steht. Jetzt ist die Fee-Gestaltung fairer“, blickt Daniel Just zurück. Der Vorstandsvorsitzende der BVK sieht das damalige Projekt übrigens auch als offiziellen Startschuss der BVK bezüglich Nachhaltigkeit, und hier wiederum bezüglich Governance. „Im Anschluss haben wir das Thema Nachhaltigkeit schnell um die Felder Ökologie und Soziales erweitert.“

Daniel Just ist seit 1998 bei der Bayerischen Versorgungskammer, also nun fast ein Vierteljahrhundert einer der Protagonisten der institutionellen Kapitalanlage. „Das war damals eine andere Welt: Wir hatten sieben Prozent Zinsen, heute haben wir vor allem real betrachtet eine negative Verzinsung. Unsere Kapitalanlage bestand zu 90 Prozent aus direkt gehaltenem Fixed Income als Buy-and-Hold, heute haben wir noch 20 Prozent Fixed Income. Wir hatten zwei harte Krisen, heute haben wir gefühlt permanent Krise“, nennt Just einige große Änderungen, und fügt zu Letzterem hinzu, dass trotzdem 2021 mit einer zweistelligen Rendite das beste Anlagejahr war.

In Zahlen ist noch eine weitere wesentliche Änderung zu nennen: Das Anlagevolumen der BVK betrug 2002 rund 30 Milliarden Euro und heute sind es knapp 110 Milliarden Euro. Diese Gelder sind heute viel breiter allokiert. Immobilien kommen auf 25 Prozent und zudem bestehen Allokationen in Aktien, Private Equity, Infrastruktur, Reits, TAA-Mandate, Rohstoffe und Timber. „Diese breite Diversifikation hat sich in den beiden Krisen bewährt“, so Just und fügt hinzu, dass die BVK in der Finanzkrise weniger als im Aktiencrash zur Jahrtausendwende verloren hat, was auch daran lag, dass man damals noch weniger gestreut hat. Hilfreich war, dass man 2008 keine Subprime-Kreditstrukturen hatte, aber seit 2011 das Durationsrisiko dämpfende Zinsstrukturen.

In seinem Rückblick berichtet Just auch über seine offenbar nicht ganz einfachen Anfangsjahre bei der BVK. „Man erwartete von mir, dass ich eine größere Aktienquote aufbaue. Für mich war aber erstmal das Asset-Liability-Management wichtig. Somit stand ich intern in den ersten Jahren unter Druck und war der Zauderer. Dann platzte die TMT-Bubble und meine Strategie ging auf, was zu einer höheren Zufriedenheit mit mir führte.“ Eine solche Entwicklung – oder genau andersherum – dürften damals alle Verantwortlichen von Kapitalsammelstellen durchgemacht haben. Mehr oder weniger ähnlich ging es dann meist bei allen Institutionen mit der Diversifizierung und Internationalisierung der Allokation weiter, die Just als „Strategie des sukzessiven Reinschleichens in die Märkte“ beschreibt.

Den Aufbau der strategischen Asset-Allokation schloss die BVK 2019 ab. Nicht berücksichtigt blieb Agriculture, weil man davon ausgeht, dass es nicht genug Anlagemöglichkeiten und Asset Manager gibt, um eine spürbare Allokation aufzubauen. Als zäh im Aufbau erwies sich aber mangels Flächenangebote auch Timber. „Timber hat sich aber mittlerweile als sehr dankbare Asset-Klasse erwiesen und lief insbesondere 2021 sehr gut.“ Als Enttäuschung bezeichnet Just dagegen Währungsmanagement. Hier sei bei den Asset Managern zu wenig Konstanz gegeben.

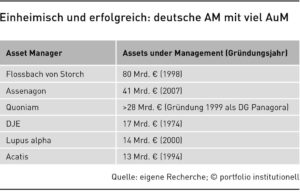

Apropos Asset Manager: Stand heute beschäftigt die Versorgungskammer über 100 sehr spezialisierte Asset Manager. Vor einem Vierteljahrhundert waren es deutlich weniger und vor allem nur inländische Asset Manager. Aber auch wenn die Blackrocks, Aberdeens oder Pimcos viele Marktanteile gewinnen konnten, sollte man auch nicht vergessen, dass es mit Flossbach von Storch, Assenagon, Lupus Alpha oder Quoniam auch einige sehr erfolgreiche einheimische Gründungen gab, die in den vergangenen beiden Dekaden stark gewachsen sind. „Überflieger“ Flossbach von Storch kümmert sich um ein Vermögen von mehr als 80 Milliarden Euro, bei Assenagon sind es immerhin 41 Milliarden Euro und Quoniam sowie Lupus Alpha sind ebenfalls deutlich zweistellig. Hinzuzählen kann man DJE und Acatis, die allerdings schon deutlich älter sind. Im alternativen Bereich gab es mit Golding, CAM, Palladio und Yielco erfolgreiche Gründungen.

Was diese Häuser neben einer guten Performance sowie einem meist auch guten Marketing an Gemeinsamkeiten haben – und worauf nicht zuletzt deren Geschäftserfolg zurückzuführen ist: Sie sind eigentümergeführt und haben Partnerstrukturen, wobei bei Quoniam auch Union Investment Anteile hält. Unabhängig zu sein, betont insbesondere Flossbach von Storch sehr stark. Ralf Lochmüller, CEO und Mitgründer von Lupus Alpha, sieht in der eigentümergeführten Unternehmensstruktur und damit in der Möglichkeit von Partnerschaften ein gewichtiges Argument für die Gewinnung guter Mitarbeiter. „Wir haben kein Nachwuchsproblem und die meisten unserer Mitarbeiterinnen und Mitarbeiter sind dem Unternehmen seit vielen Jahren verbunden“, so Lochmüller. Derzeit zählen bei Lupus Alpha neun langjährige Kollegen zum Partnerkreis.

Nicht zuletzt ist ein eigentümergeführter Asset Manager auch für die Kunden ein Argument. Lochmüller zitiert hierzu David Swensens „it is all about people”, es geht darum, die besten Köpfe zu finden und dass die Manager „skin in the game” haben müssen. „Wichtig ist, dass die Interessensgleichheit zwischen Kunden und Asset Managern stimmt“, so Lochmüller. Neben der Investorenlegende der Yale University betont auch Berater Kleeberg die sachgerechte Incentivierung von Entscheidungsträgern und das damit verbundene besonders große Engagement der Schlüsselpersonen. „Darauf sollten Investoren bei der Auswahl von Geschäftspartnern stets besonderen Wert legen“, so Kleeberg.

„Was auch für deutsche Boutiquen spricht, ist, dass diese die Bedürfnisse der deutschen Kunden sehr gut kennen und vor allem in der Anlageklasse Infrastruktur Aspekte wie laufendes Risikomanagement hohe Bedeutung beimessen“, erklärt Palladio-Gründer Michael Rieder. „Insbesondere eigentümergeführten Boutiquen vertraut man mehr als beispielsweise großen, internationalen Unternehmen, die in vielen Märkten und Anlageklassen aktiv sind und bei denen kein strategischer Austausch mit dem Eigentümer möglich ist.“

Als weitere Gemeinsamkeit dieser Häuser könnte man auch die Spezialisierung nennen. So ist Quoniam ein Spezialist für quantitatives Management, Assenagon für Risikomanagement. Lupus Alpha ist bekannt als Spezialist für Small und Mid Caps, hat sein Repertoire aber auch um alternative Solutions, CLOs und Wandelanleihen erweitert. Als Gründe für die erste Strategieexpansion in Richtung alternative, derivatebasierte Anlagen, über die im Partnerkreis 2004 ein Jahr lang kontrovers diskutiert wurde, nennt Lochmüller mögliche Liquiditätsrestriktionen bei Small Caps, die intellektuelle Weiterentwicklung und vor allem, dass die Verbreiterung der Angebotspalette aus Unternehmenssicht sinnvoll war. Letzteres ist bei einem Aktienmanager mit Blick auf dessen Gründungsjahr 2000 und die Neue-Markt-Krise sehr gut nachvollziehbar. Der damals wohl bekannteste Kopf von Lupus Alpha war der Small-Cap-Experte Karl Fickel.

Flossbach von Storch ist zwar ein Spezialist für Multi Asset, damit aber auch kein Beispiel für den Spezialisierungsgedanken. Marcus Stollenwerk, Partner und Leiter der Vermögensverwaltung: „Viele unserer Kunden schätzen die Tatsache, dass wir als Multi-Asset-Haus für eine der wichtigsten Entscheidungen beim Investieren die Verantwortung übernehmen, der Allokation der verschiedenen Anlageklassen. Einen Ansatz der Spezialisierung kann der Kunde dagegen nur mitgehen, wenn er Willens und in der Lage ist, die Allokationsentscheidung selbst zu treffen. Hierfür bedarf es diverser eigener Ressourcen, die nicht jeder Investor vorhalten möchte. Die Entwicklungen der vergangenen Jahre haben diese Erfordernisse im Übrigen nicht weniger komplex gemacht.“

Seine Wurzeln hat Flossbach von Storch in der Betreuung von privaten Vermögen. Das Flaggschiff ist der Multiple-Opportunities-Fonds der seinen Anlegern über zehn Jahre fast sieben Prozent pro annum bescherte. Trotzdem relativiert Stollenwerk das Renditeargument: „Performance ist die eine Sache, die Performance nachvollziehbar erklären zu können, verlässlicher Dienstleister für die Kunden zu sein, das andere. Transparenz schafft Verlässlichkeit und wird langfristig honoriert.“ Das trifft insbesondere für das institutionelle Lager zu.

Anspruchsvoll war der Beginn des Jahrtausends nicht nur für Aktienmanager. Private-Equity-Urgestein und CAM-Gründer Dr. Rolf Wickenkamp bezeichnet das Jahr 2002 (sicher auch etwas euphemistisch) als „sehr prägend“. Dies lag nicht nur daran, dass Private Markets damals meist aus direkt gehaltenen Immobilien bestanden. Vielmehr musste den Anlegern auf dem Höhepunkt der Dotcom-Krise mühsam vermittelt werden, dass Private Equity nicht mit Venture Capital gleichzusetzen ist.

Der damalige Crash saß den Investoren auch noch lange danach in den Knochen. „Bei manchen Versicherungen und Versorgungswerken wirkte dieser noch zehn bis 15 Jahre nach“, so Wickenkamp. „Einige machten damals mit uns die ersten Schritte in Private Equity. Gesucht waren risikoarme Investments und wir investierten damals in die Fonds von Blackstone, Carlyle oder CVC. Im Laufe der Jahre haben wir uns dann Richtung Mid Markets orientiert.“ Auch in der Gegenwart präsentiert sich die heutige Altamar CAM Partners auf der Höhe der Zeit: „Dieses Jahr legen wir einen Co-Investment-Fonds auf.“ Auch ein solches Produkt zeigt, dass die alternative Welt eine Richtung wie die traditionellen Asset-Klassen genommen hat: „Der Private-Equity-Markt ist viel diverser geworden. Die Spezialisierung hat stark zugenommen“, so Wickenkamp, der aber das gewachsene Angebot an Themenfonds eher kritisch sieht.

Outsourcing versus Insourcing

Spezialisierung also allerorten – und damit auch im Organigramm der Investoren. Vor einigen Jahren wurde zwar viel über Outsourcing und Fiduciary Management im deutschen Markt diskutiert. Anders als beispielsweise in den Niederlanden fasste Outsourcing nicht wirklich Fuß. Es kam zwar auch hierzulande zu Auslagerungen der Kapitalanlage wie beispielsweise von der VPV an Gen Re Capital. Diese wurde aber Schritt für Schritt wieder rückgängig gemacht. Nichtsdestotrotz bietet der Berater Faros Fiduciary Management seit vielen Jahren erfolgreich an.

Im Allgemeinen haben Kapitalsammelstellen jedoch weniger Kapital outgesourct, sondern vielmehr Mitarbeiter ingesourct. Das hat die Kapitalanlage betroffen, wobei bei Versicherungen wohl die Mitarbeiterzahl im Risikomanagement überproportional gestiegen sein dürfte. „Anno 2002 gab es bei den LPs keine Spezialisten für Private Equity“, erinnert sich Wickenkamp. „Die Ansprache erfolgte im Wesentlichen auf Vorstands- oder Geschäftsführungsebene. Dies war auch deshalb sinnvoll, weil die Asset-Klasse intern verkauft werden musste. Dagegen gibt es heute bei manchen Einrichtungen Alternatives-Abteilungen mit bis zu einem halben Dutzend Mitarbeiter. Mit denen sprechen wir dann nicht mehr über die Asset-Klasse, sondern über das Produkt.“

Die Belegschaft hat aber nicht nur quantitativ zugenommen. Wickenkamp: „Ausbildungsniveau und Verständnis sind heute insgesamt viel höher. Wir reden auf Augenhöhe.“ Eine ähnliche Beobachtung zur auch bei den Investoren gewachsenen Spezialisierung hat auch Leitwolf Lochmüller gemacht: „Mit den Investoren tauschen wir uns heute auf einem deutlich höheren Niveau aus. In der Regel haben wir für unsere vier Produktbereiche bei einem Investor auch verschiedene Ansprechpartner.“

Einen Einblick in das Human Resources Management gibt Daniel Just: „Die Anforderungen an unsere Mitarbeiterinnen und Mitarbeiter sind enorm gewachsen. Es reicht nicht mehr, Nominalwerte zu kaufen und zu halten. Heute gilt es, Real Assets und Asset Manager vor Ort zu begutachten. So wie wir schrittweise neue Asset-Klassen aufgebaut haben, haben wir ebenfalls schrittweise entsprechende Teams aufgebaut. Unser Anlageteam hat sich in den vergangenen 20 Jahren enorm vergrößert.“ Zudem seien die Mitarbeiter höher qualifiziert. Just betont auch die Entwicklungsmöglichkeiten und das spannende Umfeld, das eine Institution wie die BVK bietet. „Früher sind wir vielleicht einmal nach Nürnberg gefahren, um uns eine Immobilie anzuschauen. Heute geht es nach Tokyo für eine Asset-Manager-Due-Diligence“, so ein Beispiel. Langeweile klingt anders. „Viele Kollegen, die schon vor 20 Jahren an Bord waren, sind heute immer noch da“, bestätigt Just.

Nun hat aber nicht jeder Investor ein Anlagevolumen von 110 Milliarden Euro, was wiederum die Möglichkeiten limitiert, das ganze Spektrum der Anlageklassen intern abzudecken. Im alternativen Bereich schätzen Investoren darum Managed Accounts – und entsprechende Anbieter wie Palladio Partners. Vor zehn Jahren gegründet, verwaltet Palladio heute rund acht Milliarden Euro für deutsche Altersvorsorgeeinrichtungen wie unter anderem Versicherungen, Pensionskassen, Versorgungswerke und Banken. „Wir verstehen uns als verlängerte Werkbank der Kunden in der Umsetzung der Anlageklasse Infrastruktur“, erläutert Gründer Michael Rieder. „Dabei entwickeln wir gemeinsam mit den Kunden die Anlagestrategie, wählen Investments aus und bauen so das Portfolio auf.“ So profitiert der Anleger nicht nur von der Investmentleistung, sondern unter anderem auch von der strategischen Begleitung in Themen wie dem laufenden Risiko-Controlling. Daneben entscheiden die Kunden mit beim Aufbau des Portfolios. „Investoren wollen die Kontrolle nicht komplett abgeben. Schließlich können sich Dinge schnell ändern“, so Rieder und nennt als Beispiel die Regulierung. „Dann sitzt man lieber auf dem Beifahrersitz als auf der Rückbank. Wir bieten Mitsprache.“ Allerdings erfordert auch eine solche „Mitmach-Möglichkeit“ interne Ressourcen beim Investor, hier müsse man den Grad der Mitsprache abwägen.

Der Vertrieb im Wandel der Zeit

Die Entwicklungen bei Anbietern und Nachfragen erhöhen natürlich auch die Anforderungen im Institutional Sales. Wer diese Trends genau kennt ist Dr. Rupert Hengster. Eine Erinnerung des Sales-Experten an den Vertrieb vor 20 Jahren: „Früher war mehr Langeweile.“ Damals war Hengster für das Asset Management der West LB tätig. „Als Landesbank waren wir bei den Sparkassen quasi gesetzt und konnten ohne großen Aufwand unsere Balanced-Produkte und ein paar Immobilienfonds vertreiben. Man war auf gesichertem Terrain unterwegs. Vertrieb war einfach.“

Die heutige Institutional-Sales-Welt tickt jedoch deutlich anders. „Heute ist das Produktspektrum viel größer, die Investoren haben weniger Zeit und Entscheidungsprozesse dauern viel länger. Mandate halten auch nicht mehr für die Ewigkeit“, so Hengster. Summa summarum: „Die Vertriebsarbeit hat sich massiv geändert.“ Hengster widmet sich dieser nach Stationen bei Sal. Oppenheim und Edmond de Rothschild seit 2014 als Investment Agent bei Dr. Hengster Loesch & Kollegen (HLK). Zu den Produktpartnern zählen beispielsweise Agora, GEG, Susi Partners oder die Singularity Group – und damit sehr spezialisierte Anbieter.

Wichtigste Orientierungsgrößen sind für die Vertriebsplattform die Kenntnis der Bedürfnisse und der Pläne des Investors. Zur Kundenkenntnis zählt auch, dass für diesen mit sinkenden Renditen die Relevanz von Kosten steigt. „Darum müssen Asset Manager – und wir – auf eine faire Kostenstruktur achten. Beispielsweise sollte man beim zweiten Fonds nicht noch einmal 200.000 Euro für die Strukturierung in Rechnung stellen. Ein neuer Fonds mit einem neuen Thema kann aber höhere Kosten haben. Diese müssen aber transparent gemacht werden.“ Ein Muss für alternative Produktangebote seien auch ein übliches Vehikel und eine etablierte KVG sowie mittlerweile auch ein ESG-Reporting. „Der Asset-Manager muss ein Rundum-sorglos-Paket bieten“, so Hengster, der hinzufügt, dass Asset Manager beim Reporting viel enger mit Kunden zusammenarbeiten müssen – auch unterjährig.

Änderungen im Vertrieb nahm auch Ralf Lochmüller wahr: „Das Wining und Dining der Anfang 2000er Jahre gibt es nicht mehr. Dafür läuft im Vertrieb heute vieles digital. Trotzdem ist der persönliche Kontakt aber nach wie vor wichtig.“ Ähnlich sieht es Kommalpha-Vorstand Clemens Schuerhoff: „Institutional Sales wird immer ‚peoples business‘ bleiben trotz aller Technizität und Datenbasierung. Die finalen Entscheidungskriterien für einen Anbieter basieren auf Vertrauen und Kompetenz dessen handelnder Personen, sei es KVG, Asset Manager oder Verwahrstelle. Eine Art von automatisierter Entscheidungsfindung für ein Mandat auf Basis von RfP’s und quantitativen Informationen halte ich für völlig ausgeschlossen.“

Trotzdem erwartet Schuerhoff, dass künftig noch mehr Daten bei der Mandatierung einbezogen werden, was zu einer automatisierten Entscheidungsgrundlage für Investoren führen wird. „Im Umkehrschluss heißt dies für die Sales-Bereiche der Anbieter, alle Kanäle (RfP-Consultants, RfP-Portale und Datenbanken und im weitesten Sinne auch die Öffentlichkeit samt Investoren) mit qualitativen und quantitativen Informationen über das Haus zu versorgen und für deren Aktualität zu sorgen. Diesbezüglich ist der Markt aber auch bereits jetzt recht ausgereift.“

Digitalisierung, Regulierung, Vergrünung

Natürlich hat die Digitalisierung nicht nur im Sales Einzug gehalten, sondern in allen Bereichen und zählt ebenfalls zu den großen Veränderungen in der Brache. Datenmanagement und Datenübertragung, Reporting-Granularität und Aktualität haben stark zugenommen – und das Arbeitsalltag auch nicht einfacher gemacht. „Die Komplexität im Tagesgeschäft hat erheblich zugenommen und Anfang der 2000er-Jahre erscheint aus heutiger Sicht als heile Welt. Trotz Automatisierung und Nutzung von Technik ist das Tagesgeschäft schnelllebiger beziehungsweise höher getaktet und mit mehr Druck ausgestattet“, konstatiert Schuerhoff.

Die Digitalisierung kann aber auch dem Portfoliomanagement neue Impulse geben. „Wir haben inzwischen mehr als 15 Jahre Erfahrung im FX-Management und das zeigt: Mittel- bis langfristig lässt sich mit FX-Alpha-Ansätzen ein Alpha generieren“, teilt Matthias Grimm, Head of Corporate Pensions bei Berenberg, mit. „Voraussetzung ist die kontinuierliche Weiterentwicklung des Investment-Prozesses. So haben wir uns in den letzten drei Jahren auf die Analyse und Nutzung alternativer Daten zur Generierung eines nachhaltigen Alphas am Währungsmarkt fokussiert. Hierbei nutzen wir globale Nachrichten zur Bestimmung von Währungstrends, da wir der Überzeugung sind, das Nachrichten aus unterschiedlichen Themenbereichen einen Einfluss auf Marktteilnehmer haben.“

Was den Markt aber die vergangenen zwanzig Jahre neben dem Zinsrückgang und dem damit verbundenen SAA-Umbau vor allem in der vergangenen Dekade sehr stark bewegt hat, ist natürlich auch die Regulatorik. „Für große institutionelle Investoren hat speziell die Zunahme von regulatorischen Anforderungen die Anlageentscheidungen in den letzten 20 Jahren definiert“, sagt zum Beispiel Matthias Grimm. „Hinzu gekommen ist eine gestiegene Risikobereitschaft aufgrund des anhaltenden Niedrigzinsumfelds.“ Zur Risikobereitschaft zählt, auch um Alpha zu erzielen, das Lösen von der Benchmark. Grimm: „Ansätze, die zu nahe an der Benchmark liegen, können meist mittel- bis langfristig kein Alpha zum Markt erzielen. Institutionelle Investoren entscheiden sich für unsere Strategien unter anderem wegen unserer Expertise im Stockpicking und unserer Unabhängigkeit zur Benchmark.“

Was bekanntlich – last but not least – den Markt ebenfalls gerockt hat: Sustainability! Das Nachhaltigkeitsthema ist quasi von null auf 100 (mindestens) durchgestartet. „Ehrlich gesagt war Nachhaltigkeit damals praktisch kein Thema. Und als es als Nische aufkam, wurde darüber diskutiert, wieviel Rendite das wohl kosten möge“, blickt Frank Oliver Paschen, Vorstand der Pensionskasse der Hamburger Hochbahn auf das Jahr 2002 zurück. Kurz und bündig kann man auch die Antwort von Dr. Thomas Jesch, Vorstand und Gründer des Bunds Institutioneller Investoren und Rechtsexperte bei Warburg Invest, auf die Frage zusammenfassen, wie man damals Nachhaltigkeit gesehen hat: „Gar nicht. Jedenfalls in der Breite.“ (Das vollständige Interview mit Frank Oliver Paschen im Rahmen der Jubiläumsausgabe finden Sie hier.)

Etwas ausführlicher fällt der Rückblick von Clemens Schuerhoff aus: „Aus heutiger Sicht war Nachhaltigkeit ein absolutes Nischenthema und nicht auf dem Radar des institutionellen Asset Managements. Mit Ausnahme von Kirchen und einigen wenigen Exoten spielte es für die großen Kundensegmente keine Rolle bei der Portfoliokonstruktion. Ich kann mich an den Leitfaden der EKD (Evangelische Kirche Deutschland) gut erinnern, der für mich die erste Publikation war, die nachhaltige und ethische Geldanlage relativ umfassend beschrieb. Auch im VAG gab es damals schon einen Satz, dass Versicherungen das gebundene Vermögen nach nachhaltigen und ethischen Kriterien anlegen sollen. Das waren aber insgesamt generische und unspezifische Vorgaben, deren Einhaltung und Messung nicht verfolgt und geprüft wurden.“

Allerdings habe es damals zumindest schon bestimmte grobe Ausschlusskriterien im sektoralen Sinne gegeben, so Schuerhoff. „Richtig ‚dreckige‘ Emittenten von brutalen Kriegswaffen oder im Umweltbereich wurden gemieden, aber meist erst wenn sie durch irgendwelche Ereignisse in den Fokus der Medien und Analysten gerückt sind. Wind- und Solarparks, Wasserkraftwerke beziehungsweise generell Infrastruktur, Green Bonds und so weiter waren alles Fremdworte beziehungsweise nicht existent im Hinblick auf die Kapitalanlage institutioneller Vermögen.“

Heute stuft Professor Fred Wagner ESG als „das wichtigste Thema“ ein. Wegen dieser hohen Bedeutung „wird auch die Regulierung zur Nachhaltigkeit stark zunehmen“. Relevant seien nicht nur die Reduktion der CO₂-Emissionen, sondern auch Biodiversität und soziale Aspekte. „Die Umsetzung erfordert aber immer wieder Kompromisse, insbesondere wegen unterschiedlicher nationaler Vorstellungen über die Anerkennung von Geschäftsaktivitäten als „ökologisch“ oder „sozial“, was nachhaltige Kapitalanlagen kompliziert macht.

Die Taxonomieverordnung werde damit auch zum Ergebnis politischer Verhandlungsprozesse. „Beispielsweise wird Atomkraft von Frankreich goutiert, während Polen gerne die Kohleförderung aufrechterhalten würde. Und wer hätte vor wenigen Wochen gedacht, dass die Waffenproduktion unter Nachhaltigkeitserwägungen nicht mehr einhellig abgelehnt, sondern wieder diskutiert wird? Es gibt keine theoretisch richtige Lösung.“ Worauf sich Anleger ebenfalls einstellen sollten: „Nachhaltigkeit ist ein dynamischer Prozess und wird nie abgeschlossen sein“, so Wagner.

Im Sinne unseres Planeten kann man wie Wagner die ESG-Regulierung und den Gedanken, institutionelles Kapital in die Pflicht zu nehmen, als durchaus sinnvoll ansehen. Ob dies aber auch für Solvency II & Co gilt? Markus Königstein, Head of Real Estate der R+V, meldet Zweifel an: „Durch die starken Eingriffe der Regulatorik kommen die Randbedingungen einer Transaktion zu stark in den Vordergrund. Es verlangt im Vergleich zu früher eine viel höhere Disziplin, den Fokus auf dem Underlying zu belassen.“

Königstein war vor 20 Jahren gerade auf dem Sprung von der Meag zur R+V. Seit damals machten Immobilien eine große Entwicklung: „Die Immobilie hat sich in dieser Zeit zu einer eigenen Anlagenklasse entwickelt und wurde in allen größeren Häusern voll in die ALM-Überlegungen integriert. Dies ist insbesondere gelungen, weil der Immobilienmarkt sehr transparent und international und natürlich auch renditestark geworden ist.“

Die Kritik an der Regulierung trifft aber nicht nur auf Immobilien, sondern ganz allgemein auf die gesamte Kapitalanlage zu. Dr. Andreas Billmeyer, Leiter Risikomanagement der LV 1871, kommentiert: „Vor allem aus der Regulierung von Solvency II heraus hat die Komplexität des Anspruchs zugenommen, was man alles modellhaft abbilden sollte. […] Die Freiheit eines nicht mehr durch die Anlageverordnung eingeschränkten Investment-Universums bezahlt man durch umfangreiche Anforderungen an Dokumentation, gegebenenfalls auch in Randthemen hinein, die wenig mit der Wertgenerierung zu tun haben.“ (Das vollständige Interview mit Dr. Andreas Billmeyer aus Anlass des 20-jährigen Jubiläums von portfolio institutionell finden Sie hier.)

Die Zukunft ist ungewiss. Diese Weisheit trifft besonders auf die Kapitalanlage zu. So ist zumindest gewiss, dass die Zeiten interessant bleiben – vor allem wenn die Zinsen weiter steigen. Mit diesem Phänomen sind alle portfolio-institutionell-Abonnenten zum ersten Mal in ihrer Laufbahn konfrontiert, wobei die Wirkungen ungewiss sind. „Diese hängen von der Dauer und der Heftigkeit des Zinsanstiegs sowie von der Inflation ab. Die Solvabilitätsquoten könnten erstmal steigen, aber was ist mit Neuabschlüssen, Storni und der Produktwelt?“, fragt Versicherungsexperte Wagner.

Auch die nächsten 20 Jahre hängen am Zins

Klar ist zumindest, dass Anleihen für die Neuanlage (zumindest etwas) interessanter werden. „Ob sie aber attraktiv genug für Käufe werden, hängt von der Verpflichtungsseite und der Inflationseinschätzung ab“, urteilt Ori Gotfrid, 2001 Mitarbeiter der ersten Stunde am Standort München im Asset Management von Bfinance. Interessanter wurden in der jüngeren Vergangenheit Anleihen mit variablem Zins. „Wir hatten nun ein paar Ausschreibungen zu Syndicated Loans“, berichtet Gotfrid. Für illiquide Assets erwartet der Berater, dass bei sich verdoppelnden Finanzierungskosten die Attraktivität von Immobilien leidet. Andererseits sind Immobilien natürlich ein guter Inflationsschutz. „Private Equity kann dagegen mit Blick auf die hohen Renditen höhere Leverage-Kosten verkraften Mehr denn je ist bei den Beteiligungsfonds in diesem Umfeld aber die Managerauswahl wichtig. Zudem gewinnt das Monitoring an Relevanz, insbesondere bezüglich möglicher Strategy Drifts.“

Selbstredend hat auch Markus Königstein, Head of Real Estate der R+V, die Auswirkungen von steigenden Zinsen auf Immobilien und Versicherungsunternehmen im Blick: „Unsere Anlageklasse hat in den vergangenen zwei Jahrzehnten von einer Nullzinspolitik und einer damit einhergehenden Asset-Inflation extrem profitiert. Der große Vorteil von Versicherungsgesellschaften im Sinne von Kapitalsammelstellen ist, dass alle Asset-Töpfe bespielt werden. Das Anlageuniversum der R+V besteht aus 26 Asset-Klassen, die jederzeit untereinander konkurrieren. Inflation sorgt nicht nur – auf Sicht – für steigende Zinsen und Kapitalzinserfordernisse, sondern auch für steigende Kosten und Mieten in unserer Anlageklasse.“

Wie auch immer: Die Renditeanforderungen und die Komplexität bleiben hoch. Es wird weiter Alpha brauchen und damit gute Asset Manager. Asset Manager sollten sich aber auch im Sinne echter Partnerschaften intensiver mit den Bedürfnissen der Anleger befassen und auf diese eingehen. portfolio institutionell will die Investoren, ihre Kapitalanlage und ihre Dienstleister auch die nächsten 20 Jahre begleiten. Frei nach einem Song von Ava Max:

If all of the managers had their investors on the throne

We would pop champagne and raise a toast

To all of the investors who are fighting alone

Baby, you‘re not dancin‘ on your own!

Schlagworte: Asset Manager | Betriebliche Altersversorgung (bAV) | Nachhaltigkeit/ESG-konformes Investieren | Niedrigzinsphase | Strategische Asset Allocation (SAA)

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar