Zweite Säule für DIA nur noch dritte Wahl

Eine Studie im Auftrag des DIA hat kürzlich die Branche irritiert. Danach schneidet die Direktversicherung schlechter als andere Vorsorgeformen ab. Wie kommt das und was sagen Fachleute zu dem Ergebnis? Und warum das DIA dennoch am Ergebnis festhält.

Viele Fachleute meinen: Die bAV ist die logische Alternative zu allen anderen Anlageformen für die Altersvorsorge. Kürzlich behauptete eine DIA-Studie jedoch das Gegenteil und löste damit ein gewaltiges Medienecho aus. Die Studie „Was für Sparer übrigbleibt“ des Deutschen Instituts für Altersvorsorge (DIA) wurde in Kooperation mit dem Fintech Mypension und Vers Leipzig vorgelegt. Anhand von fünf Musterfällen wurde die Nettorente untersucht, die sich in den einzelnen Förderwegen – Entgeltumwandlung mittels Direktversicherung, Riester-Rente, Basisrente und private Rentenversicherung – bei gleichem Nettoeinkommen nach der Einzahlung in den Altersvorsorgevertrag ergibt.

„Einige Faktoren beeinflussen das Ergebnis zum Teil erheblich“, sagt DIA-Sprecher Klaus Morgenstern. Dazu gehörten die mit Beitragsgarantien verbundene renditearme Kapitalanlage, die nachgelagerte Besteuerung bei mehreren Förderwegen und die Einbußen in der gesetzlichen Rente, die durch die Entgeltumwandlung entstehen. Diese Faktoren führten dazu, dass trotz der bevorzugten Förderung in der Ansparphase die Betriebsrente in allen fünf betrachteten Musterfällen beim Vergleich mit der privaten Rente unterliegt. „Selbst im derzeit unwahrscheinlichen Szenario mit einer Renditeerwartung von sechs Prozent und niedrigen Kosten liegt die Nettorente noch unterhalb der vergleichbaren Ergebnisse einer privaten Rente“, so Morgenstern.

Bei der Riester-Rente zeigten sich große Unterschiede zwischen den Musterfällen. Für ein Geringverdiener-Ehepaar mit Kindern lohne sie aufgrund der Zulagen. Für die anderen Musterfälle müsste die Rendite unwahrscheinliche fünf Prozent oder mehr betragen, um mit der privaten Rente konkurrieren zu können. Das gute Abschneiden für Geringverdiener zeige, wie verhängnisvoll die Blockade der alten Bundesregierung bei der Reform der Riester-Rente ist. „Würde die Fessel der Beitragsgarantie entfernt, wären Renditen möglich, die zu einer Verdopplung der Renten führen würden“, sagt Morgenstern mit Verweis auf Studien des Instituts für Finanz- und Aktuarwissenschaften (siehe Ausgabe 11/2021).

Die Basisrente erweist sich als effiziente Altersvorsorge für Selbstständige. Auch Topverdiener schneiden damit im Vergleich zu einer privaten Rentenversicherung besser ab. Allerdings müssten sie dafür eine deutlich geringere Flexibilität in Kauf nehmen, da deren Verfügbarkeit stark eingeschränkt ist (keine Kapitalabfindung) und sie weitgehend nicht vererbt werden kann. „Die private Rentenversicherung, die vermeintlich die niedrigste staatliche Förderung erhält, erweist sich dagegen für viele Sparer attraktiver als erwartet“, zeigt sich Morgenstern überrascht. Sie führe in der Mehrzahl der Musterberechnungen zur höchsten Nettorente. Grund: die niedrige Ertragsanteilsbesteuerung und die höhere Rendite wegen der freieren Kapitalanlage in der Ansparphase.

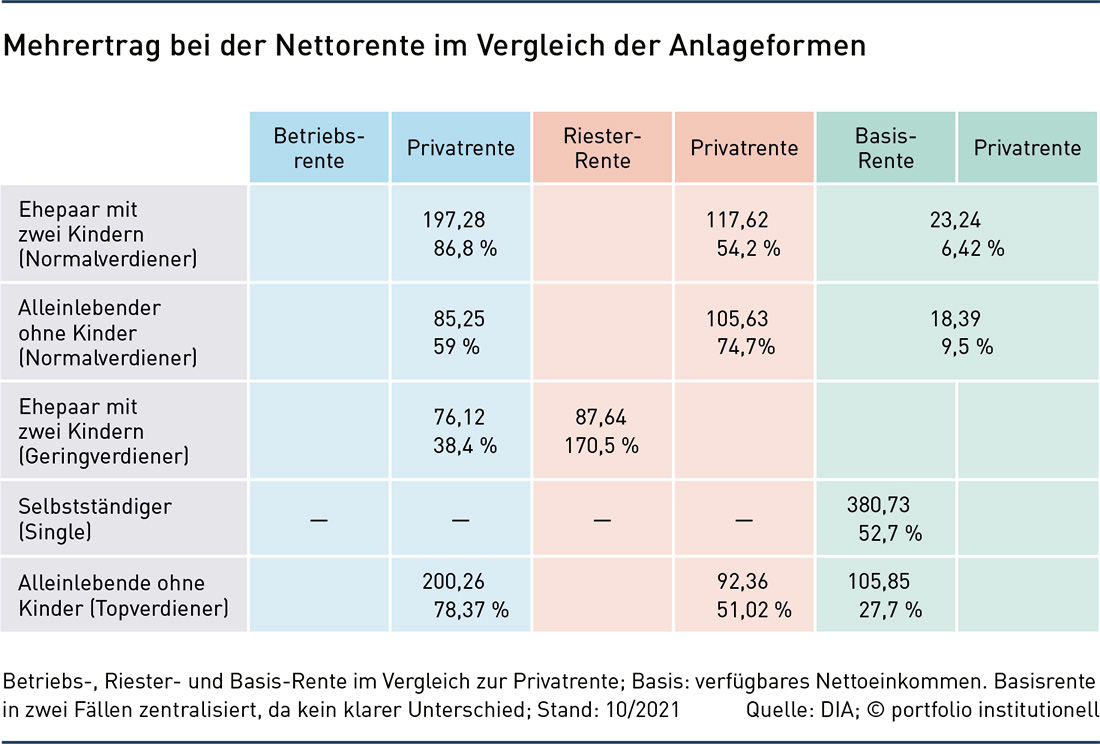

Allerdings sind die Ausgangsdaten des Vergleichs umstritten. So wurden bei der Direktversicherung und der Riester Rente drei Prozent Renditeerwartung für einen Vertrag mit 100 Prozent Beitragsgarantie unterstellt, während für Basis- und Privatrente sechs Prozent für fondsgebundene Produkte ohne jegliche Garantie angenommen wurden. Das führt je nach Kostenszenario für einen 30-Jährigen mit 67 netto zu 38 bis 87 Prozent mehr Privatrente gegenüber der bAV und außer bei Geringverdienern auch zu deutlich mehr Privatrente als Riester-Rente – siehe Grafik. Lediglich die Basisrente schneidet bei schlechterer Flexibilität bei Selbstständigen und Besserverdienern besser als die Privatrente ab, fasst Studienautor Florian Römer von Vers Leipzig zusammen. Die risikoreichere Kapitalanlage bei Produkten ohne Beitragsgarantie führt in den meisten Fällen zu einer höheren Nettorente als die risikoärmere Kapitalanlage bei Produkten mit Beitragsgarantie. Die höheren Sparbeiträge bei bAV und Riester, die sich vor allem aufgrund der staatlichen Förderung ergeben, können die geringere Rendite und die ungünstigere Besteuerung in der Rentenphase nicht ausgleichen. Hinzu kommt: Die gesetzliche Mehrrente, die ohne Entgeltumwandlung in der bAV realisiert werden kann, ist in Kombination mit der alternativen Privatrente der dritten Schicht in allen Fällen lohnenswerter als die Betriebsrente, so die Studienautoren.

Das Ergebnis der Studie blieb nicht unwidersprochen. Bei Leiter-bAV setzten sich der Mathematiker Fabian von Löbbecke, Vorstandschef von HDI Pensionsmanagement und verantwortlich für bAV bei HDI, sowie der Steuerberater Professor Thomas Dommermuth, Beirat des Instituts für Vorsorge und Finanzplanung (IVFP), kritisch damit auseinander. Die DIA-Resultate erscheinen zwar grundsätzlich plausibel, wenn man von den genannten Prämissen ausgeht, so die Experten. „Die Prämissen an sich sind aber irrig und somit kommt die Analyse zu anderen Ergebnissen als ich“, sagt Dommermuth. Kernpunkt seiner Kritik: Es werden garantiefreie Privatprodukte mit einem Produkt der bAV verglichen, das Garantien enthält, also Produkte mit vollkommen unterschiedlichen Risikoklassen. „Dies ist der berühmte Vergleich von Äpfeln mit Birnen, der sich in den angenommenen Wertentwicklungen beziehungsweise Verzinsungen der jeweiligen Produkte ausdrückt.“ Die allein in der bAV existierende Subsidiärhaftung des Arbeitgebers, die greift, wenn der Versorgungsträger ausfällt, werde ebenfalls nicht berücksichtigt. „Für Menschen, denen Garantien wichtig sind, wäre das vom DIA gewählte Privatprodukt ungeeignet“, stellt von Löbbecke klar.

„Für einen wirklich belastbaren Vergleich hätten entweder in beiden Schichten weitgehend identische Garantieprodukte gewählt werden müssen oder weitgehend identische garantiefreie Produkte“, so der Tenor ihrer Kritik. Man hätte die gewählte garantiefreie Privatversicherung beispielsweise mit den Versorgungsleistungen einer reinen Beitragszusage vergleichen können. Garantien kosten Rendite, arbeitet die Studie heraus. Dies unterstreicht „unsere Forderung an die Politik, Garantievorgaben in der bAV abzusenken und mehr Firmen und Arbeitnehmern den einfachen Zugang zur garantiefreien reinen Beitragszusage zu eröffnen“, so von Löbbecke. Anders als die Studie sieht er in der bAV den „Königsweg für effiziente Vorsorge und sichere Lösungen“.

Auf diese Kritik reagierten das DIA und die Studienpartner. „Es ging in der Studie nicht darum, Garantieprodukte mit Garantieprodukten zu vergleichen. Das ist im aktuellen Marktumfeld witzlos“, sagt Mypension-Geschäftsführer Alberto del Pozo. Ziel war vielmehr, die Sicht eines Sparers einzunehmen, der sich für einen Förderweg entscheiden muss. „Entsprechend ist es legitim, sich zu überlegen, mit welchem Produkt der investierte Beitrag die höchste Nettorendite erreicht.“ Jeder andere Vergleich wäre „pseudokonsistent“. „Wenn man so will, haben wir Apfel, Birne, Orange und Banane miteinander verglichen“, erklärt del Pozo. Man wollte nicht herausfinden, welcher der beste Apfel unter den Äpfeln ist, sondern welches Obst in welcher Situation am besten schmeckt. Anders ausgedrückt: Das Produkt muss dem Kunden schmecken. „Bei der Entscheidung ist mit zu berücksichtigen, ob er sich für hohe Förderung mit niedriger Rendite oder niedrige Förderung mit hoher Rendite entscheidet“, so der Mypension-Chef.

Die DIA-Studie will Mängel und Verbesserungsmöglichkeiten aufzeigen. „Es geht vor allem darum, das bestehende System zu vereinfachen“, gibt Morgenstern der neuen Regierung mit auf den Weg. „Die vier unterschiedlichen Arten der Förderung und deren unterschiedliche Belastung mit Abgaben im Alter machen es durchschnittlichen Altersvorsorge-Sparern unmöglich, im Vorfeld abzuschätzen, welche Form der Altersvorsorge die effizienteste ist“, so Morgenstern. „Das System sollte konsolidiert und völlig neu geordnet werden.“ Dem dürfte niemand widersprechen.

Autoren: Detlef PohlSchlagworte: Betriebliche Altersversorgung (bAV) | Direktzusage | Garantie

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar